הוועדה המוניטרית החליטה שלא לשנות את הריבית לחודש דצמבר 2016.

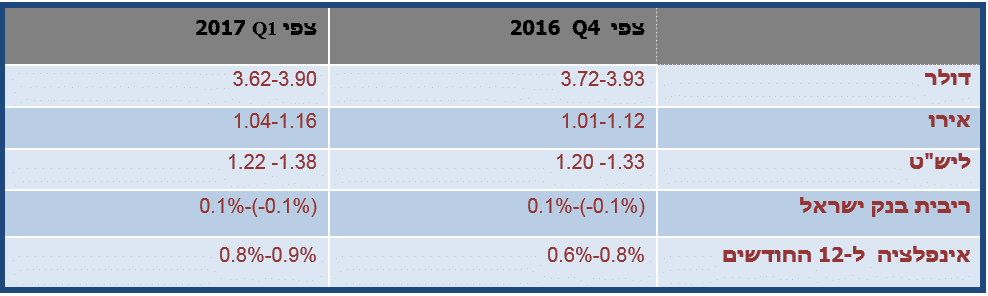

הוועדה המוניטארית בראשות הנגידה גב' קרנית פלוג, החליטה להותיר את הריבית לחודש דצמבר ללא שינוי ברמה של 0.10%. החלטה זו עקבית ובאה על רקע רצון בנק ישראל להחזיר בשנה הקרובה את האינפלציה אל תוך יעד יציבות המחירים של 1% עד 3% ולתמוך בצמיחה, תוך שמירה על היציבות הפיננסית. פעולת הבנק תהא בהתאם להתפתחויות בסביבת האינפלציה, בצמיחה בישראל ובכלכלה הגלובלית, בשער החליפין, וכן בכפוף למדיניות המוניטרית של הבנקים המרכזיים המובילים.

מדד המחירים לצרכן בחודש אוקטובר עלה ב- 0.2% והיה גבוה מעט לעומת ממוצע התחזיות בשוק אשר הצביעו על עליה מתונה יותר בשיעור של 0.1% בלבד. העליות הבולטות נרשמו בסעיפי פירות טריים, הלבשה והנעלה ושירותי חינוך אשר עלו בשיעורים 4.0%, 3.90% ו- 0.7% בהתאמה. הירידות הבולטות נרשמו בסעיף תרבות ובידור אשר ירדו בשיעור 0.7%. ב-12 החודשים האחרונים, על אף השיפור המסוים שנרשם במגמת ירידת המחירים במשק, האינפלציה המשיכה להיות שלילית, כאשר בין חודש אוקטובר 2015 לחודש אוקטובר 2016 נרשמה ירידה של 0.3%, שיפור לעומת הירידה בשיעור של 0.4% שנמדד בחודש הקודם. מתחילת השנה המדד הכללי רשם עליה של 0.2%.

מדד המחירים לצרכן בחודש אוקטובר עלה ב- 0.2% והיה גבוה מעט לעומת ממוצע התחזיות בשוק אשר הצביעו על עליה מתונה יותר בשיעור של 0.1% בלבד. העליות הבולטות נרשמו בסעיפי פירות טריים, הלבשה והנעלה ושירותי חינוך אשר עלו בשיעורים 4.0%, 3.90% ו- 0.7% בהתאמה. הירידות הבולטות נרשמו בסעיף תרבות ובידור אשר ירדו בשיעור 0.7%. ב-12 החודשים האחרונים, על אף השיפור המסוים שנרשם במגמת ירידת המחירים במשק, האינפלציה המשיכה להיות שלילית, כאשר בין חודש אוקטובר 2015 לחודש אוקטובר 2016 נרשמה ירידה של 0.3%, שיפור לעומת הירידה בשיעור של 0.4% שנמדד בחודש הקודם. מתחילת השנה המדד הכללי רשם עליה של 0.2%.

הפעילות הריאלית – האינדיקטורים אשר התווספו החודש מצביעים כי הפעילות הכלכלית מוסיפה להציג תמונה חיובית. נתוני החשבונאות הלאומית למחצית הראשונה של 2016 עודכנו כלפי מעלה. נתוני האומדן הראשון לרבעון השלישי של 2016 (נתונים מנוכי עונתיות במונחים שנתיים) התוצר והתוצר העסקי צמחו ב- 3.2% ו -3.6% בהתאמה. עליה בהשקעה בנכסים קבועים, אשר רשמה עליה בשיעור של 12.8% (ללא או"מ) לצד עליה בשיעור של 5.3% בצריכה השוטפת תרמו לעליה במדדים. תחזיות הצמיחה לרבעון השלישי מצביעות על קצב התרחבות הכלכלה ברבעון זה בדומה לקצב ההתרחבות בשנים האחרונות העומד בטווח של 2% – 3%. המדד המשולב למצב המשק עלה בחודש אוקטובר בשיעור של 0.1%, עליה מתונה לעומת החודש הקודם בו רשם המדד עליה של 0.3%. ירידה ביצוא הסחורות וביבוא התשומות לייצור באוקטובר לצד הירידה במדד הייצור התעשייתי בספטמבר תרמו להאטה בקצב העלייה של המדד.

הפעילות הריאלית – האינדיקטורים אשר התווספו החודש מצביעים כי הפעילות הכלכלית מוסיפה להציג תמונה חיובית. נתוני החשבונאות הלאומית למחצית הראשונה של 2016 עודכנו כלפי מעלה. נתוני האומדן הראשון לרבעון השלישי של 2016 (נתונים מנוכי עונתיות במונחים שנתיים) התוצר והתוצר העסקי צמחו ב- 3.2% ו -3.6% בהתאמה. עליה בהשקעה בנכסים קבועים, אשר רשמה עליה בשיעור של 12.8% (ללא או"מ) לצד עליה בשיעור של 5.3% בצריכה השוטפת תרמו לעליה במדדים. תחזיות הצמיחה לרבעון השלישי מצביעות על קצב התרחבות הכלכלה ברבעון זה בדומה לקצב ההתרחבות בשנים האחרונות העומד בטווח של 2% – 3%. המדד המשולב למצב המשק עלה בחודש אוקטובר בשיעור של 0.1%, עליה מתונה לעומת החודש הקודם בו רשם המדד עליה של 0.3%. ירידה ביצוא הסחורות וביבוא התשומות לייצור באוקטובר לצד הירידה במדד הייצור התעשייתי בספטמבר תרמו להאטה בקצב העלייה של המדד.

נתוני שוק העבודה – שוק העבודה מוסיף להיות חיובי. נתוני סקר כוח האדם בחודש אוקטובר מצביעים על רמה גבוהה של שיעורי השתתפות ברמת 80.1% בקבוצת גילי העבודה העיקריים (25-64) ושיעור התעסוקה של 76.9%. מספר משרות השכיר עלה באוגוסט ב-0.25%, וב-12 החודשים האחרונים הוא עלה ב-3.0%. נמשכה העליה גם בשכר הריאלי אשר רשם עליה של 0.5% בחודשי יוני-אוגוסט ביחס לשלושת החודשים שקדמו להם (מנוכה עונתיות) והשכר הנומינלי רשם עליה בשיעורים דומים. שיעור האבטלה (קבוצת גיל 25—64 מנוכה עונתיות) בחודש אוקטובר 2016 רשם ירידה לרמת שפל של 3.9% לעומת רמת 4.2% בחודש הקודם.

נתוני שוק העבודה – שוק העבודה מוסיף להיות חיובי. נתוני סקר כוח האדם בחודש אוקטובר מצביעים על רמה גבוהה של שיעורי השתתפות ברמת 80.1% בקבוצת גילי העבודה העיקריים (25-64) ושיעור התעסוקה של 76.9%. מספר משרות השכיר עלה באוגוסט ב-0.25%, וב-12 החודשים האחרונים הוא עלה ב-3.0%. נמשכה העליה גם בשכר הריאלי אשר רשם עליה של 0.5% בחודשי יוני-אוגוסט ביחס לשלושת החודשים שקדמו להם (מנוכה עונתיות) והשכר הנומינלי רשם עליה בשיעורים דומים. שיעור האבטלה (קבוצת גיל 25—64 מנוכה עונתיות) בחודש אוקטובר 2016 רשם ירידה לרמת שפל של 3.9% לעומת רמת 4.2% בחודש הקודם.

שוק הדיור- סעיף הדיור במדד המחירים לצרכן בחודש אוקטובר רשם ירידה של 0.3% לאחר שבחודש ספטמבר עלה המדד בשיעור של 0.1%. קצב עלית מחירי הדירות עלה בחודשי אוגוסט-ספטמבר 2016 בשיעור של 1.3% לעומת עליה בשיעור יותר מתון של 0.6% בחודשי יולי-אוגוסט. ב- 12 החודשים שהסתיימו בחודש ספטמבר עלו מחירי הדירות בשיעור של 8.5% לעומת רמת 7.1% בחודש הקודם.

שוק הדיור- סעיף הדיור במדד המחירים לצרכן בחודש אוקטובר רשם ירידה של 0.3% לאחר שבחודש ספטמבר עלה המדד בשיעור של 0.1%. קצב עלית מחירי הדירות עלה בחודשי אוגוסט-ספטמבר 2016 בשיעור של 1.3% לעומת עליה בשיעור יותר מתון של 0.6% בחודשי יולי-אוגוסט. ב- 12 החודשים שהסתיימו בחודש ספטמבר עלו מחירי הדירות בשיעור של 8.5% לעומת רמת 7.1% בחודש הקודם.

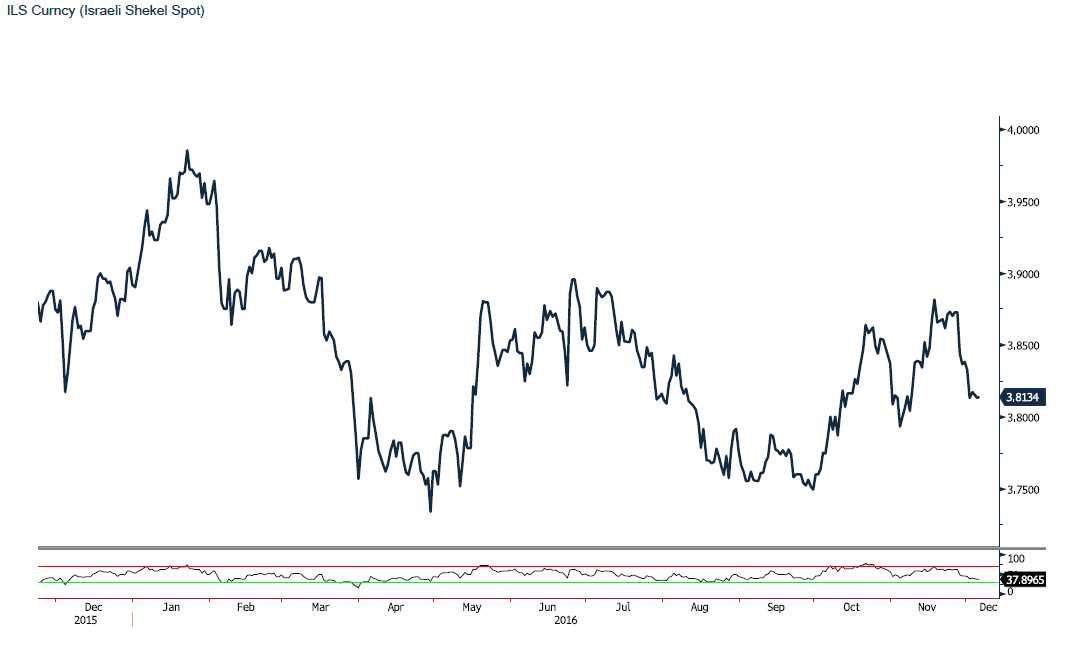

שער החליפין – בחודש נובמבר שער השקל אל מול הדולר נותר כמעט ללא שינוי, ושער החליפין הנומינלי האפקטיבי רשם ייסוף בשיעור של כ- 2.3%. ב 12 החודשים האחרונים רשם שער החליפין הנומינלי האפקטיבי ייסוף של כ- 3.0%. פיחות הש"ח, מסייע לכושר התחרות של ישראל בכפר הגלובלי ונותן כוח לתעשייה המקומית גם אל מול התחרות ביבוא זול וזמין.

מצב השוק- במחצית הראשונה של 2016 צמח המשק בשיעור של 2.9%. האומדן הראשון לרבעון השלישי הצביע על הצמיחה בתוצר בשיעור של 3.2% וצמיחה בשיעור של 3.6% בתוצר העסקי. השקעה בנכסים קבועים וצריכה שוטפת הובילו את הצמיחה, בתמיכת הגידול בשכר. התוצאות הראשוניות לרבעון השלישי מצביעות על המשכיות בקצב הצמיחה, אשר צפוי לעמוד על 2%—3%, בדומה לשנים הקודמות.

יצוא סחורות ירד בחודשי אוגוסט – אוקטובר 2016 ב- 8.2% היצוא (ללא יהלומים, אניות ומטוסים)ירד ב-8.2% בחודשי אוגוסט – אוקטובר בחישוב שנתי בהמשך לירידה בשיעור של 5.9% בחודשי מאי-יולי 2016. יבוא הסחורות (למעט יהלומים, אוניות, מטוסים ומוצרי אנרגיה) ירד בתקופת אוגוסט – אוקטובר 2016 בשיעור של 1.4% בחישוב שנתי בהמשך לירידה בשיעור של 8.0% בחודשי מאי – יולי 2016.

יצוא סחורות ירד בחודשי אוגוסט – אוקטובר 2016 ב- 8.2% היצוא (ללא יהלומים, אניות ומטוסים)ירד ב-8.2% בחודשי אוגוסט – אוקטובר בחישוב שנתי בהמשך לירידה בשיעור של 5.9% בחודשי מאי-יולי 2016. יבוא הסחורות (למעט יהלומים, אוניות, מטוסים ומוצרי אנרגיה) ירד בתקופת אוגוסט – אוקטובר 2016 בשיעור של 1.4% בחישוב שנתי בהמשך לירידה בשיעור של 8.0% בחודשי מאי – יולי 2016.

מדד מנהלי הרכש – בחודש אוקטובר רשם ירידה לרמת 51 נקודות, כאשר בארבעת החודשים האחרונים המדד מוסיף להתייצב מעל לרמת 50 הנקודות, רמה המצביעה על המשך התרחבות המשק.

שווקים בינלאומיים קצב הצמיחה בזירה הגלובלית מוסיף להיות אטי, אך מדדי מאקרו כלכליים אשר התפרסמו לאחרונה מצביעים על שיפור קל, דבר אשר תרם להעלאת תחזיות הצמיחה לכלכלה הגלובלית. התמ"ג בארה"ב צמח בשיעור 2.9% לרבעון השלישי של 2016 והכה את התחזיות של האנליסטים בשוק. הדבר תומך בהערכות כי גם ברבעון הרביעי של השנה שיעור הצמיחה צפוי להיות גבוה מהתחזיות. תחזית הצמיחה בזירה הגלובלית לשנים 2016-2017 של קרן המטבע הבינלאומית (IMF) מצביעה על צמיחה בטווח של 3.1% – 3.4%. הצריכה הפרטית מוסיפה להוביל את הכלכלה, לעומת זאת נתוני המגזר התעשייתי מוסיפים להיות חלשים. תוצאות הבחירות הלא צפויות בארה"ב, כאשר דונלד טראמפ נבחר להיות הנשיא הבא של המדינה, תרמו לעליה ברף אי הוודאות בשווקים הפיננסיים, דבר אשר קיבל ביטוי בין היתר בעליה חדה בתשואות האג"ח. בישיבת חודש נובמבר הותיר הבנק המרכזי האמריקאי Fed)) את הריבית ללא שינוי ברמת 0.25%-0.50%, דבר אשר יעלה באופן משמעותי את הסיכוי להעלאת ריבית הדולר כבר בחודש דצמבר של שנת 2016. קצב הצמיחה של כלכלת האיחוד האירופי מוסיף להיות נמוך. תחזית הצמיחה של קרן המטבע לשנת 2016 עומדת על רמת 1.7%. כלכלת הגוש צמחה בשיעור רבעוני נמוך של 0.3%. תוצאות משאל העם באיטליה מהכלכלות המובילות באיחוד, תורמות לאי הוודאות בזירה הפוליטית ומעיבות על הצמיחה בגוש. על אף שיפור קל, שיעור האינפלציה מוסיף להיות נמוך, דבר אשר תומך בהערכות כי הבנק המרכזי האירופי ימשיך בתוכנית ההרחבה הכמותית (QE) ברכישת אג"ח ושמירה על שע"ר נמוך כצעד מעודד ביקושים והשקעה לעידוד הצמיחה והתעסוקה. ממשלת בריטניה הודיעה על התכנון להפעיל את סעיף 50, דבר אשר יתחיל את תהליך הפרדות בריטניה מהאיחוד האירופי. מהלך ההתנתקות האנגלי, צפוי להתבצע למורת רוחם של אנשי האיחוד, עד לסוף הרבעון הראשון של 2017 ולא באופן מידיי. אי בהירות סובבת את תנאי היציאה של בריטניה מהאיחוד האירופי, דבר שאר עלול להוסיף ולהעיב על הכלכלה הבריטית ולתרום לתנודתיות בשער הלירה שטרלינג אל מול הדולר עד לגיבוש הסופי של ההסכמים. כלכלת יפן צמחה ברבעון השלישי של 2016 בשיעור נמוך של 0.5%. הבנק המרכזי ממשיך להפעיל את תכניתו "לשליטה על עקום הריביות", עליה הודיעה בחודש ספטמבר, כאשר במסגרתה ינסה הבנק לשמר את תשואת האג"ח הממשלתיות לעשר שנים בקרבת רמת ה 0%. הבנק המרכזי היפני ימשיך בתכניתו להרחבה מוניטרית באמצעות השקעה בישירה בשוק ההון המקומי, כצעד מעודד אינפלציה. השווקים הפיננסיים במרבית המשקים המתעוררים עברו זעזוע קל בעקבות תוצאות הבחירות בארה"ב והצפייה לשינוי במדיניות הסחר של ארה"ב. תוצאות הבחירות והציפייה להשקעות נרחבות בתשתיות תרמו להתחזקות הדולר אל מול המטבעות המרכזיים ובשווקים המתפתחים לצד עלייה בתשואות האג"ח. כלכלה סין רשמה ברבעון השלישי של 2016 צמיחה של 6.7% לעומת הרבעון המקביל אשתקד. נתוני מאקרו אשר התפרסמו בחודש נובמבר מורים על יציבות, בשעה שקצב הגידול בהשקעות מוסיף להשתפר לצד נתוני חודש אוקטובר המורים על עליה במדד עלויות הייצור. החלטת אופ"ק לצמצם את היקף התפוקה ב 1.5 מ' חביות ביום תרם לעליה במחיר הדלקים. חבית נפט מסוג ברנט רשמה בחודש נובמבר עליה של כ – 4.5% לצד עליה בשיעור של 3.0% במדד הסחורות ללא אנרגיה.

נקודה למחשבה

אפקט נצחון הנשיא הנבחר בארה"ב דונלד טראמפ והציפייה לשינוי דרמטי ביעדי הממשל החדש ותקציביו, גררו להתחזקות הדולר בעולם. ציפיות התומכות בתנועות הון ובתנודות בשוקי ההון. בהמתנה דרוכה ממתינים להרכבת הממשל החדש ולישום הבטחות הנשיא החדש להשקעה נרחבת בתשתיות ובהשאת הפריון לעובד, לצד, הורדת המיסוי על חברות ושינוי משמעותי בתוכניות הממשל היוצא בדגש על הביטוח הרפואי הפדראלי. מהלכי הממשל החדש צפויים לעודד פעילות כלכלית נרחבת בארה"ב ומחוצה לה. בנוסף, העלייה הצפויה בריבית הדולר כאשר ברקע נתוני תעסוקה טובים ועליה בתווי האינפלציה תומכים בביקוש לדולר. מאז יולי נסקה ריבית הדולר לטווח בינוני וארוך כאשר הריבית ל 10 שנים נסקה מ 1.4% לכדי 2.3%. ריבית הדולר ל- 10 שנים, הינה ריבית העוגן של שוק ההון בבחינת השפעת עלויות המימון על רווחי החברות והיוון נכסיהם. בזירה המקומית ירידת מחיר הדלקים תרם לירידה בביקוש למט"ח מכ 16 מיליארד דולר בשנה לכדי 8 מיליארד דולר ומנגד זרימת ההון הזר [FDI] בהיקף של כ 12 מיליארד דולר בשנה לזירה המקומית, גורר לעודפי הצע חסרי תקדים. עודפי הצע מט"ח ופעילות מתונה של היבואנים תורמים לייסוף השקל ולפוטנציאל הייסוף בשנת 2017. להערכתנו בנק ישראל הפועל כמבוגר האחראי "היחיד" בשוק המקומי, עשוי להתערב במסחר עם ייסוף השקל אל מול השער הנומינלי האפקטיבי. יצואנים יעדיפו למכור מטבע זר עם פיחות השקל אל עבר רמת 3.85 ₪ לדולר ויותר. כפי שפירטנו רבות לאחרונה, להערכתנו פוטנציאל פיחות השקל נותר מוגבל בתנועה בתחום 3.86-3.88 ₪ לדולר בעוד בראיה לטווח ארוך לשקל פוטנציאל התחזקות משמעותי. תיקון השערים בליש"ט עשוי לאפשר תנועה אף לעבר רמת 1.28-1.32 דולר לליש"ט מהלך אשר יתרום לפיחות השקל אל מול הליש"ט. חולשת האירו נבלמה עד כה בקרבת רמת 1.05 דולר לאירו והאירו שב לתקן אולם תשומת הלב מופנת לפריצת התחום 1.0420 – 1.0780 אשר לדעתנו יאותת על המגמה בטווח הקצר, אנו מעריכים כי טרם מוצה פוטנציאל חולשת האירו. להערכתנו עד לישיבת ה ECB ביום חמישי השווקים ימשיך לסחור באירו בתחום שערים מוגבל.

שער הדולר שקל

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

פרטים והסברים באשר לבחינת החשיפות השונות וכן באשר לאסטרטגיות הניתנות לביצוע על מנת לגדר חשיפות אלו ניתן לקבל בדסק אנליסטים בפריקו.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)