הוועדה המוניטרית החליטה שלא לשנות את הריבית לחודש פברואר 2017.

הוועדה המוניטארית בראשות הנגידה גב' קרנית פלוג, החליטה להותיר את הריבית לחודש פברואר ללא שינוי ברמה של 0.10%.

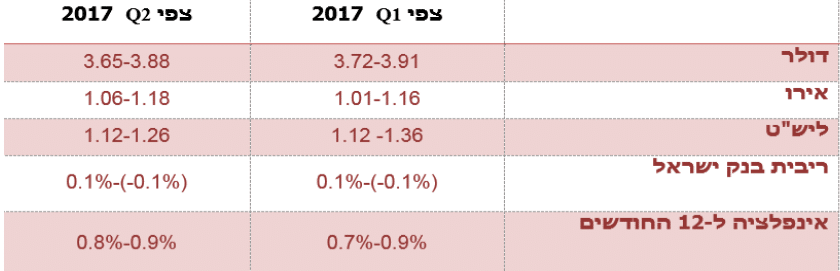

החלטה זו עקבית עם מדיניות מוניטרית שנועדה להחזיר את האינפלציה אל תוך יעד יציבות המחירים של 1% עד 3% ולתמוך בצמיחה תוך שמירה על היציבות הפיננסית. הועדה המוניטרית מעריכה כי לאור התפתחויות בסביבת האינפלציה, בצמיחה בישראל ובכלכלה העולמית, בשער החליפין, וכן במדיניות המוניטרית של הבנקים המרכזיים העיקריים המדיניות המוניטרית תיוותר מרחיבה למשך זמן רב. תמונת מצב המורה על פוטנציאל גובר להתרחבות פער הריביות השלילי שבין ריבית הדולר הגבוהה והחזויה לעלות השנה בכשלוש פעימות (בהתאם להודעת ועדת השוק הפתוח FOMC) לבין ריבית השקל הנמוכה.

מדד המחירים לצרכן בחודש דצמבר נותר ללא שינוי, בהתאם לציפיות. החודש נרשמה עלייה עונתית בסעיף ההלבשה וההנעלה וירידות בסעיפי הדיור והמזון. בשנת 2016 עמדה האינפלציה על שיעור שלילי של– 0.2%-. את התרומה העיקרית לירידת המדד ב- 2016 תרמו מחירי המוצרים (מזון, פירות וירקות וריהוט והלבשה) וסעיף התחבורה והתקשורת, בין השאר על רקע רפורמת "שמיים פתוחים". שאר השירותים (דיור ואחזקת דירה, חינוך ותרבות ובידור) תרמו למיתון הירידה שכן מחיריהם עלו. מחירי האנרגיה לא השתנו ב-2016, והשפעת הפחתות המחירים האדמיניסטרטיביות הפחיתה את האינפלציה ב-0.2%.

מדד המחירים לצרכן בחודש דצמבר נותר ללא שינוי, בהתאם לציפיות. החודש נרשמה עלייה עונתית בסעיף ההלבשה וההנעלה וירידות בסעיפי הדיור והמזון. בשנת 2016 עמדה האינפלציה על שיעור שלילי של– 0.2%-. את התרומה העיקרית לירידת המדד ב- 2016 תרמו מחירי המוצרים (מזון, פירות וירקות וריהוט והלבשה) וסעיף התחבורה והתקשורת, בין השאר על רקע רפורמת "שמיים פתוחים". שאר השירותים (דיור ואחזקת דירה, חינוך ותרבות ובידור) תרמו למיתון הירידה שכן מחיריהם עלו. מחירי האנרגיה לא השתנו ב-2016, והשפעת הפחתות המחירים האדמיניסטרטיביות הפחיתה את האינפלציה ב-0.2%.

הפעילות הריאלית – תמונת הפעילות הכלכלית מוסיפה להיות חיובית. נתוני הצמיחה ברבעונים השני והשלישי עודכנו כלפי מעלה, ועל פי האומדן השנתי של הלמ"ס המשק צמח ב-2016 ב-3.8%. ניתן להעריך כי המשק צמח בקצב גבוה גם ברבעון הרביעי. מאזן הנטו של סקר החברות מצביע על צמיחה גבוהה של התוצר העסקי. המדד המשולב למצב המשק עלה ב-0.45%, קצב גבוה יחסית לקצב החודשי בשנים האחרונות. המדד הושפע מהעלייה החדה ביבוא מוצרי הצריכה (גידול חריג ברכישות כלי רכב עקב הקדמתן לחודש דצמבר) ומהעלייה במדד הייצור התעשייתי ובמדדי הפדיון של המסחר והשירותים. מדד מנהלי הרכש ומדדי אמון הצרכנים של הלמ"ס ושל בנק הפועלים עלו בדצמבר, כאשר האחרון נמצא בשיא של שש שנים.

הפעילות הריאלית – תמונת הפעילות הכלכלית מוסיפה להיות חיובית. נתוני הצמיחה ברבעונים השני והשלישי עודכנו כלפי מעלה, ועל פי האומדן השנתי של הלמ"ס המשק צמח ב-2016 ב-3.8%. ניתן להעריך כי המשק צמח בקצב גבוה גם ברבעון הרביעי. מאזן הנטו של סקר החברות מצביע על צמיחה גבוהה של התוצר העסקי. המדד המשולב למצב המשק עלה ב-0.45%, קצב גבוה יחסית לקצב החודשי בשנים האחרונות. המדד הושפע מהעלייה החדה ביבוא מוצרי הצריכה (גידול חריג ברכישות כלי רכב עקב הקדמתן לחודש דצמבר) ומהעלייה במדד הייצור התעשייתי ובמדדי הפדיון של המסחר והשירותים. מדד מנהלי הרכש ומדדי אמון הצרכנים של הלמ"ס ושל בנק הפועלים עלו בדצמבר, כאשר האחרון נמצא בשיא של שש שנים.

נתוני שוק העבודה – התמונה העולה משוק העבודה מוסיפה להיות חיובית מאוד. שיעור המשרות הפנויות התייצב ברמה גבוהה ובדצמבר הוא עמד על 3.7% (מנוכה עונתיות). השכר הנומינלי והשכר הריאלי עלו באוגוסט-אוקטובר ב-1.0% וב-1.1%, בהתאמה, לעומת שלושת החודשים שקדמו להם. מספר המועסקים במשק צומח בשנתיים האחרונות בקצב יציב – של כ-2.5% – ובשעה שב- 2015 הובילו את הצמיחה השירותים הציבוריים, ב-2016 הוביל אותה המגזר העסקי.

נתוני שוק העבודה – התמונה העולה משוק העבודה מוסיפה להיות חיובית מאוד. שיעור המשרות הפנויות התייצב ברמה גבוהה ובדצמבר הוא עמד על 3.7% (מנוכה עונתיות). השכר הנומינלי והשכר הריאלי עלו באוגוסט-אוקטובר ב-1.0% וב-1.1%, בהתאמה, לעומת שלושת החודשים שקדמו להם. מספר המועסקים במשק צומח בשנתיים האחרונות בקצב יציב – של כ-2.5% – ובשעה שב- 2015 הובילו את הצמיחה השירותים הציבוריים, ב-2016 הוביל אותה המגזר העסקי.

שוק הדיור – סעיף הדיור במדד המחירים לצרכן ירד בדצמבר ב-0.1%, בדומה לירידה בנובמבר, ובשנת -2016 עלה המדד ב-1.4%, לעומת עלייה של למעלה מ-2% בשנים האחרונות. מחירי הדירות עלו באוקטובר-נובמבר ב-0.4%, לאחר שבספטמבר-אוקטובר הם עלו ב-0.9%. בנתונים לאוקטובר ונובמבר נרשמה ירידה חדה במספר העסקאות, אך הנתונים הושפעו מחגי תשרי ומהשביתה ברשות המיסים כך שבשלב זה לא ניתן להעריך אם אכן חלה ירידה. מלאי הדירות החדשות למכירה המשיך לעלות, והוא עומד על כ-31.1 אלף.

שוק הדיור – סעיף הדיור במדד המחירים לצרכן ירד בדצמבר ב-0.1%, בדומה לירידה בנובמבר, ובשנת -2016 עלה המדד ב-1.4%, לעומת עלייה של למעלה מ-2% בשנים האחרונות. מחירי הדירות עלו באוקטובר-נובמבר ב-0.4%, לאחר שבספטמבר-אוקטובר הם עלו ב-0.9%. בנתונים לאוקטובר ונובמבר נרשמה ירידה חדה במספר העסקאות, אך הנתונים הושפעו מחגי תשרי ומהשביתה ברשות המיסים כך שבשלב זה לא ניתן להעריך אם אכן חלה ירידה. מלאי הדירות החדשות למכירה המשיך לעלות, והוא עומד על כ-31.1 אלף.

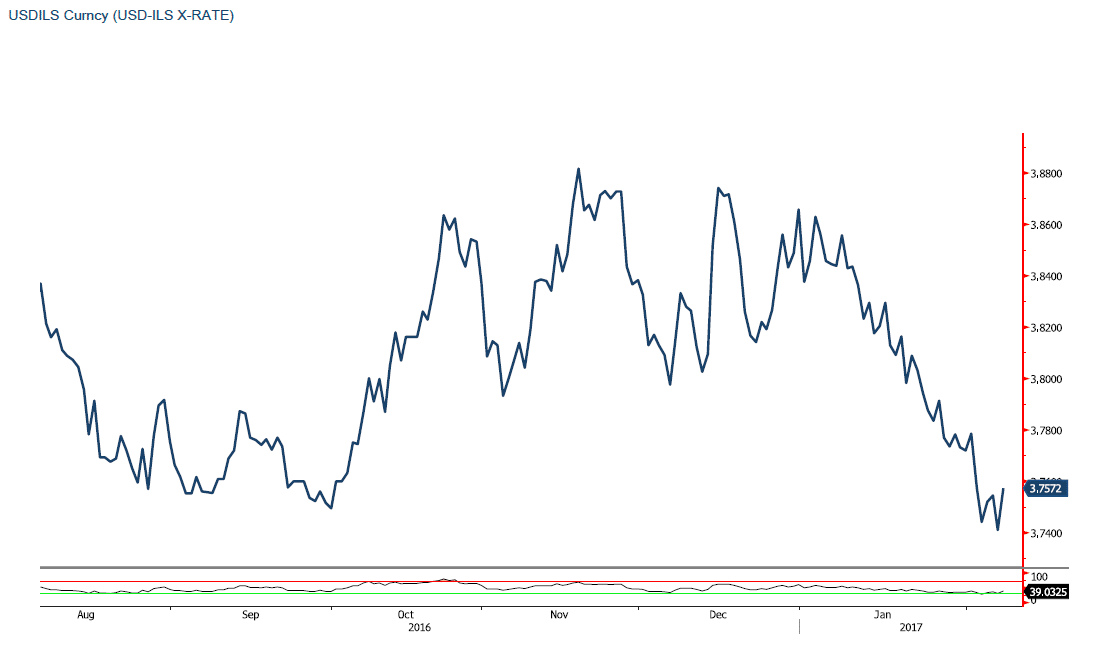

בחודש האחרון התחזק השקל מול הדולר ב-0.2%, ובמונחי שער החליפין הנומינלי האפקטיבי נרשם פיחות של 0.3%. ב-12 החודשים האחרונים נרשם ייסוף אפקטיבי של 6.2%, על רקע ייסוף של 6.7% מול האירו. רמתו של שער החליפין האפקטיבי ממשיכה להקשות על התפתחות יצוא הסחורות. ומעודדת התערבות בנק ישראל במסחר המטבעי במטרה לשמור על תנאי הסחר ועתיד התעשייה המקומית בכלל והיצוא בפרט.

מצב השוק – האינדיקטורים הכלכליים לחודשים האחרונים מצביעים על עלייה ביצוא הסחורות, בסך כל הרכישות בכרטיסי האשראי, במדד המכירות ברשתות השיווק, במדד הפדיון במסחר הקמעוני ובמדד הפדיון לכלל ענפי המשק. במקביל נרשמה ירידה קלה ביבוא הסחורות ובמדד הייצור התעשייתי. מדד המחירים לצרכן נותר יציב. יצוא הסחורות עלה באוקטובר – דצמבר 2016 ב-%11.2 בחישוב שנתי, בהמשך לעליה של 7.5% בשלושת החודשים הקודמים. יבוא הסחורות ירד בחודשים באוקטובר – דצמבר 2016 ב-0.3% בחישוב שנתי, לאחר עלייה של 3.8% בשלושת החודשים הקודמים.

שווקים בינלאומיים המשק העולמי ממשיך לצמוח בקצב מתון – תוך שיפור קל בסביבת הצמיחה, בעיקר במגזר הייצור – ובמקביל גדלה אי-הוודאות הפוליטית. קרן המטבע הותירה על כנה את תחזית הצמיחה העולמית, תוך עדכון קל כלפי מעלה בתחזיות למשקים המפותחים ולסין. כמו כן קרן המטבע עדכנה כלפי מטה בתחזיות ליתר המשקים המתעוררים, והיא צופה שהסחר העולמי יתאושש בשנתיים הקרובות. בארה"ב מתרבים הסימנים ששוק העבודה מתקרב לתעסוקה מלאה: תוספת המשרות התמתנה בחודשים האחרונים ושיעור האבטלה מתייצב ברמה נמוכה – החודש הוא עלה מ-4.6% ל-4.7%. קצב הגידול השנתי של השכר הממוצע עלה מ-2.5% ל-2.9%. הצריכה הפרטית ממשיכה להוביל את הכלכלה, אך גם בייצור התעשייתי מסתמנת התאוששות ושוק הנדל"ן מוסיף להשתפר. האינפלציה מתקרבת לסביבת היעד, לנוכח התפוגגות השפעתה של הירידה שחלה אשתקד במחירי האנרגיה. עם זאת, תוואי הריבית הצפוי בשווקים התמתן מעט, ונכון לעכשיו צפויות שתי העלאות ריבית ב-2017. גם באירופה מסתמן מומנטום חיובי, בעיקר בגרמניה, שם המשק צמח ב-2016 ב-1.9%. האבטלה בגוש האירו נותרה ברמה של 9.8%, השיעור הנמוך ביותר ב-7 השנים האחרונות. האינפלציה עלתה בחדות – ל-1.1% – בהשפעת העלייה במחירי הנפט, אך אינפלציית הליבה נמוכה יותר. אי-הוודאות הפוליטית נותרה גבוהה, לאור מערכות הבחירות שצפויות להתקיים השנה בכמה מדינות ובהן גרמניה, צרפת והולנד, והאתגרים למערכת הבנקאות משמעותיים. נראה כי צמיחת בריטניה ב-2016 לא הושפעה מהחלטת הברקזיט, אך לפי ההערכות היא תאט בשנים הקרובות. ביפן נרשמו נתונים חיוביים והפעילות משתפרת, אך אין עדיין סימנים להתאוששות האינפלציה. בסין נמשכת האטה בצמיחה עקב השינוי המבני, אך הגידול המואץ באשראי וביציאת ההון מהווים מקור דאגה. השווקים המתעוררים האחרים נהנו במהלך השנה מעליית מחירי הסחורות, אך חלקם חשופים להשפעת הפיחות על החוב החיצוני ולהתגברות הכוחות הקוראים למגבלות על הסחר העולמי. מחיר חבית נפט מסוג "ברנט" נע במהלך החודש סביב 55$; מדד מחירי הסחורות ללא אנרגיה שב לעלות, והוא עלה בכ-6.3%.

נקודה למחשבה

עודפי הצע של דולרים בשוק המקומי גוררים להיחלשות הדולר. היצואנים מוכרים מט"ח לצורך תשלומי שכר ומיסים ואליהם חוברים היצעי מט"ח של משקיעים זרים המבקשים להשקיע בישראל. החלשות המטבעות המרכזיים אל מול הדולר לצד חולשת הדולר אל מול השקל תתמוך בהתערבות מחודשת מצד בנק ישראל, הפועל כמבוגר האחראי בשמירה על עתיד התעשייה המקומית. להערכתנו ייסוף השקל אל מול האירו ותנועה לעבר רמת ה 4.01 ₪ לאירו תסמן את התערבותו הקרבה של בנק ישראל במסחר המטבעי. הבנק צפוי לרכוש דולרים במטרה לבלום את ההידרדרות במדרון החלקלק. בראיה לטווח הקצר פוטנציאל ייסוף השקל מוגבל. אולם בראיה לטווח ארוך, אין שינוי בהערכתנו כי פעילות היצואנים, קרנות גידור ותנועות הון של משקיעים זרים (FDI) תומכים בטווח הקצר בייסוף השקל, אולם מהלך זה לדעתנו מוגבל בתנועה לעבר רמת 3.72-3.75 ₪ לדולר ואף פחות. מנגד, צעדי הממשל בארה"ב לעידוד הפעילות הכלכלית, הקלות במיסים והריבית הצפויה לשוב ולעלות מלמדים כי טרם מוצה פוטנציאל הפיחות ולזה נותר מרחב תנועה לעבר רמת 3.86-3.88 ₪ לדולר.

גרף מגמה דולר/ שקל שישה חודשים (מקור בלומברג)

פרטים והסברים באשר לבחינת החשיפות השונות וכן באשר לאסטרטגיות הניתנות לביצוע על מנת לגדר חשיפות אלו ניתן לקבל בדסק אנליסטים בפריקובדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 6167070- 03סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקוhttp://www.prico.comאין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים ט. ל. ח. המידע דלעיל מיועד לעיונו ולשימושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא. כל הזכויות שמורות(C)

|