- צמצום עודף ההצע בשל עליה בביקוש המקומי למט"ח תורם לפיחות השקל.

- מימוש החזקות- השקעות מקומיות, יציאת משקיעים זרים משוק הנדל"ן וגידור חשיפות תורמים לביקוש למט"ח.

- חשש להאטה בפעילות הכלכלית הגלובלית בעטיה של מלחמת הסחר ארה"ב – סין.

- בישראל – נגיד חדש, המלצות OECD להעלאת הריבית- יאתגרו את הועדה המוניטרית

- סיום כהונת נשיא הבנק המרכזי (ECB) מריו דרגי (03/2019)

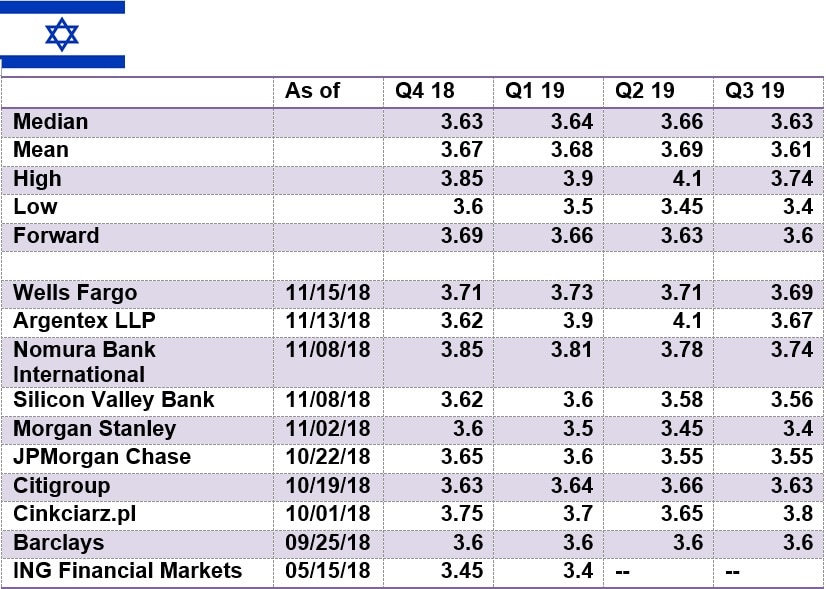

דולר שקל

מלחמת הסחר ארה"ב – סין נותנת אותותיה ובשווקים חוששים וירידה בשיעור הצמיחה הגלובלית. המערכה אל מול איראן והנסיקה בתשואת האג"ח הדולרי גררו משקיעים למשנה זהירות ובהמשך למעבר מהשקעה במניות צמיחה אשר נסקו חדות בשנים האחרונות לעבר מניות ערך ולביקוש ער לאג"ח דולרי. חוסנו של הדולר בזירה הגלובלית מזמן רמות שערים נוחות לגידור חשיפות גם לתקופות ממושכות גם אל מול השקל. להערכתנו הדולר במהלך פרו דולרי של הטווח הקצר הנובע מהשפעת הצמצום בעודפי ההיצע בעוד במבט לטווח בינוני לדולר פוטנציאל החלשות משמעותית הנובע מפעילות עודף הצע מצד השירותים [המושפע מפעילות ההי-טק] בעוד עודפי הביקוש הנובעים מפעילות בתחום הסחורות צפויה להתמתן. פוטנציאל הפיחות בשער הדולר/שקל טרם מוצה אולם להערכתנו מדובר בחלון הזדמנות כפי שמקובל לומר the trend is your friend – נצל את המגמה היא ידידך, של פיחות השקל מהלך המוגבל במדרגות הצע סביב הרמות : 3.74-3.76, 3.7750…..

כפי שפירטנו בעבר, סין מסיטה את מלחמת הסחר בין היתר לעבר זירת המטבע כאשר חולשת היואן הסיני תומכת בתנאי הסחר ומקלה על היצוא מסין. בכירים בארה"ב נרתמו לגבש עסקת סחר לקראת פסגת ה 20G בארגנטינה. חולשת השקל נתמכת באירועים בזירה הגלובלית (עליה בריבית הדולר, מלחמת הסחר, חולשת מטבעות המדינות המתפתחות, משבר פרישת אנגליה מהאיחוד, תחזית פסימית באשר לצמיחת המשק) והמעבר לדולר כאי מבטחים בעתות משבר.

במהלך מרבית חודשי השנה, בלטה היעדרותה של "היד הנעלמה" (בנק ישראל והאוצר) מהמסחר, זולת פעילות מוגבלת לקיזוז השפעת הגז על שוק המטבע המקומי. כפי שפרסם בנק ישראל פעילות זו תפסק בשנת 2019 לקראת הפעלת קרן העושר הצפויה לרכוש מט"ח לצורך השקעות בהתאם למפרט מתווה הגז. מעורבת בנק ישראל והאוצר לא נדרשה בתקופה בה השער הנומינלי האפקטיבי (שער העוגן של בנק ישראל בקביעת מדיניותו בזירת המטבע המקומית, המשקף את סל מטבעות הסחר של ישראל) מרים ראש ומתאושש, סמן לשיפור בתנאי הסחר.

על רקע דבריו של נשיא ארה"ב כנגד העליה המואצת בריבית הדולר, בשווקים עולה הציפייה להתמתנות במגמת העלייה בריבית הדולרית. בשווקים צופים כי ועדת השוק הפתוח בהנהגת היו"ר ג'רום פאואל, תעלה בחצי השנה הקרובה את ריבית הדולר בכ 2 פעמים במנות של 0.25% כ"א. כפי שפירטנו בעבר להחלטה בדבר עליה בריבית משמעות המלמדת על עוצמת התאוששות הכלכלה האמריקאית. כפי שפירטנו רבות בעבר בשווקים ניתן משקל רב לריבית ל 10 שנים, ריבית המשפיעה על שוק ההון בכלל ושוק המניות בפרט. עליה בתשואות מקשה על רכש חוזר buyback וחלוקת דיוודנד, הביקוש להשקעה בדולר גרר את תשואת האג"ח ל 10 שנים לירידה מרמת ה 3.3% אל עבר רמת ה 3%.

במבט קדימה לשנת 2019, פעילותם של המשקיעים הזרים (השקעות ישירות של זרים = FDI) ממשיכה לתרום לעודפי הצע מט"ח אולם פער הריביות הגבוה שבין השקל לדולר גורם לקיצור משך החיים הממוצע של עסקות ההגנה המבוצעות בשוק הישראלי. להערכתנו פיחות השקל אל מעבר לרמת ה 3.80 יעודד ביצוע פעולות גידור לתקופות ממושכות מעבר למצב הנוכחי, בכך יגדל משמעותית הצע המט"ח ועימו הפוטנציאל לייסוף מחודש בשער החליפין ולהתחזקות השקל.

בשלב הנוכחי המסחר מתנהל בתחום המוגבל של 3.65-3.75 ₪ לדולר. רגיעה בזירת מלחמת הסחר והמכסים תתרום לחזרה לשיגרה ועימה לחולשת הדולר אל עבר רמת ה 3.50 ₪ לדולר ופחות.

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בניצול רמות השערים ובגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות.

תעשיינים, יצואנים וחברות הי-טק הפועלות בסביבה דולרית, נדרשים, להערכתנו להיערך לקראת פוטנציאל תנודות השערים, כאשר באופק בטווח הקצר ובאופן מוגבל, המגמה תומכת בחולשת השקל אל מול הדולר. במבט לטווח ארוך, אין שינוי בהערכתנו, בדבר הפוטנציאל הגבוה לייסוף השקל אל מול הדולר.

על רקע החשש ממשבר בשוקי ההון בצל העלייה באינפלציה ובשערי ריבית, נדרשת תשומת לב מיוחדת, מפני תנועות הון כגון בעקבות יציאת משקיעים מהשקעה בדולר ו/או בשוק ההון, מהלך אשר יחזק את הביקוש למט"ח, יציאת משקיעים מהחזקה בהשקעות במניות בארה"ב תתרום לחולשת הדולר אל מול מטבעות מרכזיים ובראשם האירו, היאן היפני והליש"ט, וצפויה לחזק עוד יותר את הלחץ לייסוף השקל אל מול הדולר בדומה למהלך של צמצום פער הריביות דולר/שקל כגון עם העלייה הצפויה בריבית השקל.

גרף נסיקת השער הנומינלי האפקטיבי (אדום) לצד גרף התאוששות שער הדולר/₪ (שחור)

לסיכום, נשוב להדגיש כי לדעתנו בטווח הקצר טרם מוצה פוטנציאל הפיחות המוגבל בתנועתו, בעוד המגמה לטווח ארוך הינה פרו שקלית, ותומכת בהמשך התחזקות השקל אל מול הדולר. בטווח הבינוני אירועים בזירה הגלובלית, משבר בגוש האירו אל מול איטליה, כישלון בהסדרת יציאת אנגליה מהאיחוד האירופי, התרחבות פער הריבית, מימושי רווחים ומשבר בשוק ההון, ואירועים מקומיים (משבר פוליטי והקדמת הבחירות, החלטות בתחום חקירת גורמים פוליטיים) יתמכו בחיפוש אחר אי מבטחים ובתנועה פרו דולרית.

התרחבות פער הריביות שבין ריבית השקל לריבית הדולר לפער קיצוני, גרמה לכך שבשווקים פחת דרמטית העניין והמשקל שניתן לאירוע של התרחבות בפער הריביות. להערכת בנק ישראל, על רקע נתוני האינפלציה המתאוששת והמלצות ארגון ה OECD בדבר העלאת שער ריבית השקל תואמים להערכתנו לפיה בקרוב יבחן בנק ישראל (הועדה המוניטרית) את אפשרות העלייה בריבית השקל כבר בישיבתו הקרובה בשבוע הבא (26.11) לעבר רמת ה 0.25%. נציין כי פער הריביות הקיצוני גורר לתופעות מדאיגות כגידול בחשיפה המטבעית בקרב גופים מוסדיים ועסקיים עם הקיצור במח"מ (משך חיים ממוצע) של פעולות הגידור, מהלך המסכן את העסקים והעמיתים כאחד.

כפי שפירטנו רבות בחודשים האחרונים: פעילים זרים רוכשים מט"ח כנגד השקלים שברשותם בין היתר ממימוש החזקה מקומית [נדל"ן וני"ע] ו/או במסגרת פעילות דיגיטלית (אלגו טרייד), מהלך הצפוי אף להתרחב בתקופה הקרבה, והמעודד את הביקוש לדולר.

כפי שפירטנו בעבר, למחיר חומרי הגלם בכלל והאנרגיה בפרט, השפעה על היקף הביקוש המקומי למט"ח. להערכתנו כפי שפירטנו רבות בחודשים האחרונים, ועל רקע השפעת שער האירו על הביקוש לדלקים, התמונה תומכת בטווח הקצר בחוסנו של הדולר.

במחירי האנרגיה אשר בסיוע סעודי נחלשו חדות ובמקביל בארה"ב גידול במלאים וציפייה להגדלת ההיצע כתוצאה מחידושים טכנולוגיים והרחבת מערך ההולכה בצנרת חדשה הצפויה לפעול באמצע 2019, תורמים לחולשה בשוק הדלקים. להערכתנו מחיריי הדלקים (חבית LC) תמשיך להיסחר בתחום מחירים רחב כאשר בתחום המטרה על בסיסו תומחר תקציב מפיקות דלקים כסעודיה ומדינות נוספות במפרץ בתחום המטרה (75-85 דולר לחבית) נבלמה עד כה העלייה במחיר. עלייה במחיר הדלקים הינה תנועה המלמדת על התאוששות בביקושים הגלובליים אשר עלו בשנה האחרונה בכ- 1.5 מ' חביות ליום אולם מלחמת הסחר ארה"ב-סין צפויה לגרור לירידה בצמיחה בסין בכ- 0.3% מהלך המקזז חלק מהשפעת העלייה בביקוש. בזירה המקומית, לעלייה במחיר השפעה תורמת באשר להיקף הביקוש למט"ח ומקזזת מעודפי הצע הדולר.

גרף דולר/שקל

גרף תחזית דולר/שקל

אירו/דולר

בניגוד לציפיות לפי פעולת ה ECB (הבנק המרכזי האירופי) בתחילת חודש אוקטובר, אשר צמצם את היקף ההרחבה הכמותית מ 30 מיליארד אירו לחודש לכדי 15 מיליארד אירו כאשר בסוף חודש דצמבר עתיד הבנק לחדול ממדיניות רכש האג"ח, מהלך אשר היה צפוי לתרום לביקוש לאירו ולציפיות לעליה קרובה בריבת האירו, אולם, משבר איטליה וגוש האירו, והקושי בעיצוב הנוסחה המתאימה ליציאת אנגליה מחברותה באיחוד האירופי גררו לחולשת האירו הממשיך לנוע בתחום 1.12-1.17.

אירופה נפגעת ממלחמת הסחר ארה"ב- סין הפוגעת בביקושים ובאירו ומריבית הדולר העולה. המשבר המתמשך והמאיים על יציבות השלטון באנגליה בשל שאלת אופי ההתנתקות של אנגליה מהאיחוד האירופי (Brexit) לצד משבר החובות של איטליה כאשר הנהגה פוליטית חדשה מבקשת לחרוג מיעד הגרעון המתוכנן של 1.6% ואף מהרמה המותר במסגרת מדיניות האיחוד האירופי (תקרה של 2%) לכדי 2.4% פוגעת בחוסנו של האירו. משבר החובות של איטליה בה חייב כיום כל אזרח כ 37 א' אירו המיצגים חוב לאומי של כ 131% מהתוצר המקומי הגולמי, מחייב את הממשלה המקומית למשנה זהירות על רקע תלותה במקורות אשראי וביכולתה לממן את התרחבות היקף החוב, בכלכלה הצומחת בשיעור צפוי של כ 1.2% ו- 1.5% בשנים 2018 ו- 2019 בהתאמה. האירו ממשיך ברבעון האחרון להתייצב בתחום שערים צר 1.1540-1.1820 דולר לאירו.

תנאי הפרישה של אנגליה מהאיחוד האירופי (Brexit) הינם תנאים בעלי השפעה לא רק על עתיד הסחר של אירופה עם אנגליה אלא משמשת כסמן למדינות נוספות אשר יראו בהסכם תקדים למסלול התנתקות אפשרי. פרישתו הצפויה של נשיא הבנק המרכזי האירופי מריו דרגי בחודש מרץ 2019 עשויה לתרום למשנה זהירות מצד משקיעים בעלי אחזקות באירו בשל החשש למעמדו של המחליף.

נשוב ונציין כי להערכתנו במבט לטווח הבינוני, טרם מוצה פוטנציאל התחזקות האירו כאשר בהעדר אירועים חריגים (מלחמת הסחר, הפרדות מאנגליה), לאירו פוטנציאל התחזקות האפשרי בעקבות הודעת הבנק המרכזי על שינוי בתווי הריבית ו/או בצמוד למהלכים מצמצמים נוספים אשר יאותתו לשווקים על מצב השווקים באירופה ועל מגמת ההתאוששות בפעילות הכלכלית אירופה. מהלכים אשר יתמכו בעליה בריבית, ובצעדים מוניטריים ופיסקליים נוספים.

לדעתנו, בטווח הבינוני, לאירו פוטנציאל גבוה להמשך התחזקותו. במהלך ארוך טווח של התאוששות האירו עשוי לשוב לעבר 1.25 – 1.28 ובהמשך אף לעבר 1.30 – 1.3280 דולר לאירו.

אירו אל מול השקל

בשלב הנוכחי, על רקע התיצבות שער האירו מעל לרמת 1.15 דולר לאירו, והמהלכים לפיחות השקל אל מול הדולר, אין שינוי בהערכתנו כי שער האירו/שקל נתון בתחום תנועה רחב, 4.48 – 4.05 ₪ לאירו.

גרף אירו/דולר

גרף תחזית אירו/דולר

ליש"ט/דולר

כפי שפירטנו רבות בעבר, התלות של אנגליה באירופה משמעותית ביותר, למעלה מ 50% מהיצוא והיבוא האנגלי מקורו באיחוד האירופי ומעל ל 50% מההשקעות באנגליה מקורן באיחוד האירופי. משבר ההפרדות מעיב על שער הליש"ט אשר נחלשת אל מול מטבע הסחר האירו ובמקביל אל מול הדולר. להערכתנו, גם לאירופה אינטרסים רבים בקשרי מסחר "בריאים" עם שוק הביטוח והפיננסיים האנגלי, דבר המלמד על הרצון בשני הצדדים לאפשר סיום "נוח" בפרדה של אנגליה מהאיחוד האירופי כמו גם שאלת הגבול הפתוח שבין אנגליה לאירלנד החברה באיחוד האירופי ולאחרונה שאלת מעמד קשרי אנגליה ומעמד גיברלטר. על רקע אי הוודאות צלל שער הליש"ט מרמת 1.58 בקיץ 2016 טרם משאל העם לעבר רמת שפל ושב והתחזק כיום לעבר רמת ה 1.28 דולר לליש"ט. לדעתנו, בשווקים טרם ניתן ביטוי מלא למשמעות ההחלטה של אנגליה לנטוש את האיחוד האירופי והציפייה נותרה לנטישה נוחה, משבר ופרישה "קשה" ללא הסכם המקובל על הצדדים עשוי לגרור להתרסקות שער הליש"ט אל מתחת לרמת ה 1.2 דולר לליש"ט וצניחה חדה בשוק המניות בו למעלה מ 20% מהמניות הינן חברות בסקטור הפיננסי התלוי רבות בהסדרה מוסכמת של ההפרדות מהאיחוד, הפרדות בלתי מוסכמת צפויה לגרור לתגובת שרשרת בשל הפגיעה הצפויה בפעילות חברות אלו באירופה. פוטנציאל המשברים הפנים אירופיים, משבר המהדרים והמיעוטים, חריגות מודעות ממדיניות מוסכמת בקרב חברות האיחוד האירופי לצג מצבה של הבנקאות האיטלקית, העלייה הנדרשת בהוצאות הביטחון ושינוי תנאי הסחר אל מול ארה"ב ועוד, מפחיתים מהלחץ על הליש"ט ומותירים לליש"ט פוטנציאל התאוששת במיוחד אל מול האירו ומפנים את תשומת הלב לסוגיות פנים אירופאיות. הליש"ט צפויה להתחזק במקרה של התנתקות מוסכמת, העלאת ריבית, וצעדים מקדים ללחצים אינפלציוניים פורצי היעד של 2%.

נדגיש כי ליציאה בלתי מוסכמת של אנגליה מחברותה באיחוד צפויה השפעה גורפת על הכלכלה האנגלית בכלל ועל סקטור השרותים האנגלי בפרט. הקשר ההופכי שבין הליש"ט ושוק המניות האנגלי (FT) תרם לביקוש לליש"ט כאשר מימושים גררו לירידות בשערי המניות ומשקיעים ביקשו לרכוש מניות ומנגד חולשת הליש"ט גררה לביקוש למניות באנגליה. לאחרונה קשר זה נשבר שכן משקיעים צופים כי יציאה בלתי מוסדרת ומוסכמת תגרור לפגיעה בשוק המניות האנגלי ובליש"ט כאחד .

חוסנו של האירו והציפייה להתחזקותו, תורמים רבות להתייצבות הליש"ט בקרבת רמת 1.30 דולר לליש"ט ולפוטנציאל התאוששות הליש"ט. על רקע הריבית הגלובלית הנמוכה, לעליה בריבית הליש"ט תהא השפעה חיובית ומשמעותית על הביקוש לליש"ט.

גרף ליש"ט/דולר

גרף תחזית ליש"ט/דולר

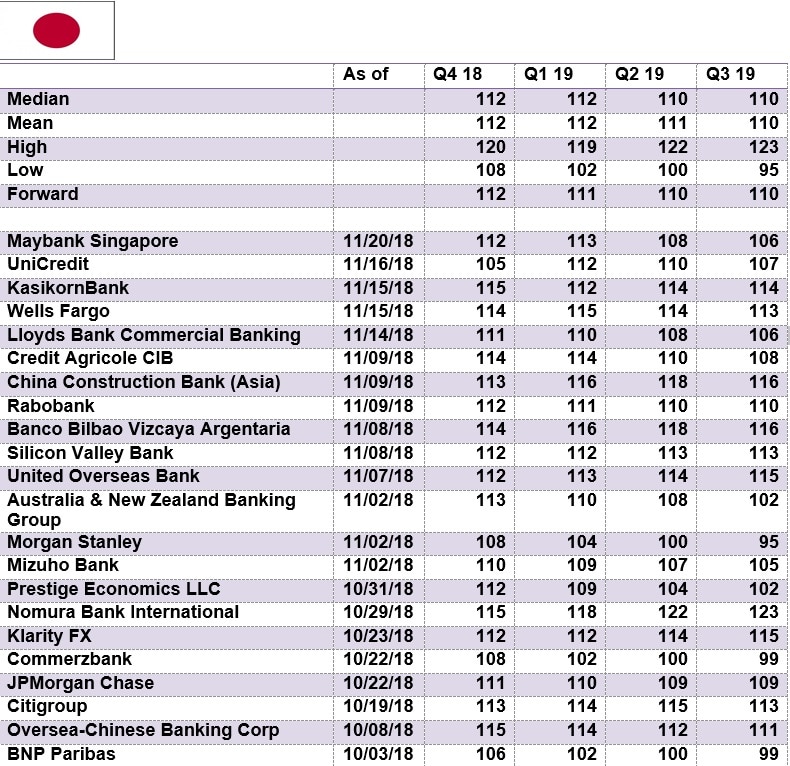

דולר/ יאן יפני

אין שינוי בהערכתנו לפיה האירועים בזירת מלחמת הסחר ארה"ב-סין תורמת לחולשת הביקושים ולחולשה בשוקי ההון. מהלכים של מימוש עסקאות גידור אשר סוחרים נדרשים עם שינוי בהחזקה בני"ע נקובי יאן יפני תורמים לתנודות בשערי המטבע.

ונציין כי, לממשל היפני, הפועל לעידוד הפעילות הכלכלית אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית, אולם, התחייבות הממשל שלא להתערב בשער החליפין (כפי שמואשם הממשל בסין) זולת במצבי חרום, והרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומכים בהימנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר), מנגד במקרה של חולשת היאן, ותנועה לעבר רמת 119, יפעל הממשל לרסן תנועות קיצון. פריצת רמת 119 תהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר – מהלך שאינו רצוי לממשל היפני. בטווח הקצר שער היאן/דולר מתייצב בתחום שערים 111-114 יאן לדולר.

נקודה למחשבה: בחיפוש אחר וודאות משקיעים עוברים להחזקה באג"ח דולרי ומממשים החזקה בני"ע. הגורמים לחוסנו של היאן – בתקופה של מימושים וירידות בשוק המניות ביפן, מקורם במישור התזרימי, שכן משקיעים המוכרים מניות שבים למטבע המקור ורוכשים את היאן וכן משקיעים במניות ביפן המבקשים לממש החזקות בני"ע נדרשים מנגד לממש עסקאות גידור בהן מכרו את היאן ובכך מקזזים את השפעת הצע היאן הנובעת ממימוש החזקות זרים בשוק המניות ביפן. העניין הגבוה שיש לממשל ביפן להסדיר סוגיות שבמחלוקת עם הממשל בארה"ב תורם לחוסנו של היאן ומשמר את תנאי הסחר והפעילות אל מול ארה"ב.