לסקירה לחץ כאן בPDF

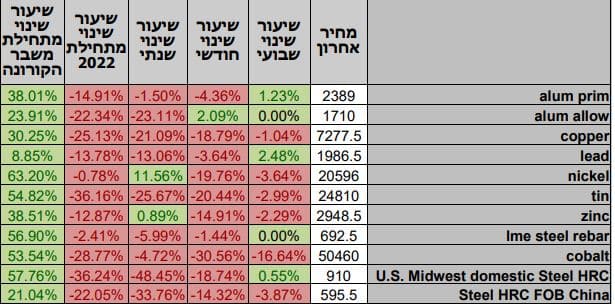

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

שבוע המסחר במדדים המובילים בזירה הגלובלית התנהל במגמה חיובית, כאשר רוב המדדים המובילים עלו בתחילת שבוע המסחר. בתום יום המסחר של 19.07 מדד הדאו ג'ונס עלה לרמת 31,827.05 נק', עליה בשיעור של 1.7% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,249.42 נק', עליה בשיעור של 2.2% לעומת שבוע שעבר ומדד ה- P500ַ&S עלה לרמת 3,936.69 נק', עליה בשיעור של 1.9% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,296.28 נק', עליה בשיעור של 1.9% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,308.41 נק', עליה בשיעור של כ- 3.4% ביחס לשבוע שעבר.

ארצות הברית –

"רכבת ההרים" בשווקים הפיננסיים נמשכת, כאשר המשקיעים מנסים להעריך האם יעלה הפד את הריבית ב-0.75% או יבצע העלאה אגרסיבית יותר של כ-1% בהחלטה הקרובה. כפי שכתבנו בעבר חוסר הודאות בשווקים נובע מנתוני הצמיחה, אינפלציה וגובה הריבית. מרווחי הריביות בין ריביות קצרות המועד לריביות לטווחים רחוקים יותר נותרו נמוכים ואף שליליים, היפוך עקומי התשואות בעת שאג"ח לטווח קצר בעל פרמיית סיכון גבוהה מאלו לטווחים ארוכים יותר מאותתים על עלייה בציפיות למיתון.

המרווח בין ריבית ל-2 לבין הריביות ל-5 ו-1- שנים חיובית

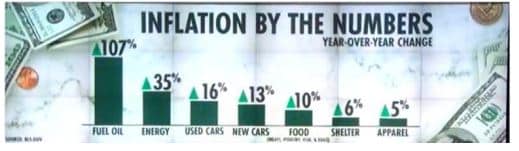

על אף ירידות משמעותיות במחירי האנרגיה, מחיר חבית דלק WTI נותרה ברמה של כ- 100 דולרים ירידה של 8% בחודש האחרון, אך עדיין גבוהים בכ-85% מהרמה טרום משבר הקורונה. כמו כן, מחירי השילוח הימי ממשיכים במגמת הירידה וקרובים לרמת המחירים שלפני משבר הקורונה, מחירי המזון בדומה למחירי האנרגיה בחודש האחרון נתונים בירידה משמעותית, אך עדיין גבוהים ביחס למחירים טרם משבר הקורונה. לדוגמה מחיר החיטה ירד קרוב ל-20% בחודש האחרון, כאשר ביחס למחיר טרום משבר הקורונה המחיר עדיין גבוה ב-49%.

על אף שהאינפלציה נובעת מגורמים אקסוגנית לשוק, וכי אין בידי הבנקים המרכזיים אמצעים ישירים להשפעה על ההיצעים שנפגעו, להערכתנו היות וברור כעת שהאינפלציה איננה טרנזיטיבית וכי היא חדרה עמוק לתוך הכלכלה למחירי התעשייה והשירותים וממשיכה לשחוק את השכר הריאלי. בעקבות כך גם הרי שהיה ומחירי האנרגיה והמזון יחזרו לרמתם בעבר והאינפלציה תחל לרדת משמעותית, הרי צפוי כי חזרה ליעד אינפלציה של כ-2% עשויה לקחת זמן ארוך יותר מהזמן הצפוי.

הבנק המרכזי האמריקאי מאותת כי הכלכלה גולשת להאטה. הבנק צופה "נחיתה רכה" בפעילות הכלכלית, בעוד בקרב כלכלנים ומוסדות פיננסיים גובר החשש כי לא ניתן יהיה למנוע את גלישת הכלכלה האמריקאית בשנת 2023 למיתון. החשש ממיתון תומך בירידת התשואה באג"ח ממשלתי דולרי ל 10 שנים אל מתחת לרמת 3%. התייצבות מעל רמת תשואה של 3% תורמת למימושים בשוקי המניות. תשואת האג"ח הדולרי ל 10 שנים משמשת כסמן חשוב באשר לפעילות בשוק המניות על רקע ההשלכות של ריבית זו על רכש עצמי של מניות ועל חלוקת דיווידנדים.

בשנת 2020 מדד הדולר (DXY) נשחק, אך בשנת 2022 מדד הדולר התחזק משמעותית כאשר נסק לרמת שיא של קרוב ל-20 שנים. הדולר כמטבע נתפס כ"חוף מבטחים", על אף הטענה שהדולר מאבד כעת מכוחו ומטבעות אחרים מאיימים על בכרותו. "מטבעות מבטחים" אלה מטבעות אשר מוחזקים על ידי מדינות, בנקים מרכזיים ומוסדות פרטיים לצורך ביצוע עסקאות חליפין. מעל ל-60% מיתרות המט"ח של בנקים מרכזיים בעולם הן דולריות, דבר המדגיש את עליונותו ואת נחיצותו של הדולר במסחר העולמי. הגורמים המרכזיים אשר משפיעים על מעמדו של הדולר הם: תפקיד אגרות החוב, תחזיות כלכליות, מדיניות הבנק המרכזיים, מצב פוליטי ויתרות במט"ח. הגורם המרכזי להתחזקות מדד הדולר לאחרונה זו מדיניות הריבית של הפד האמריקאי, אשר מגבירה את הביקושים לדולר בניגוד לאירו ולין היפני אשר הבנקים המרכזיים אינם ממהרים לבצע העלאת ריבית. עם זאת כאשר נתוני הצמיחה מראים על האטה וחששות מגלישה למיתון, האינפלציה עשויה להתמתן בעקבות הירידה בביקוש ושחיקת המחירים. לכן כאשר הבנק המרכזי האמריקאי יחל לפעול להאטת קצב המדיניות המצמצמת, אנו צפויים לראות היפוך מגמה במדד הדולר והחזרה למגמת ההיחלשות הדולר "עד למשבר הבא".

יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול רואה כיעד ריבית את רמת המינימום של 3.4% עד לסוף השנה ובהמשך לבחון את השפעת המהלכים ולפעול בהתאם.

אירועים משמעותיים קרובים

• 27.7: פרסום החלטת הריבית

אירופה –

האינפלציה הגבוהה, משבר זמינות האנרגיה והריבית הגבוהה של הדולר גוררים להיחלשות האירו אל מול הדולר כאשר האירו נע לעבר רמת שפל מאז דצמבר 2002. אירופה עשויה להכריז על הפסקת יבוא הגז הרוסי, צעד זה משמעותי מאוד מכיוון של- 60% מן האנרגיה ניתן למצוא תחליפים בטווח הקצר מעבר להיקף שכזה קיים הצורך בהטלת מגבלות על שימושי חשמל. "מלחמת האנרגיה" בין רוסיה לאירופה נמשכת כאשר גז פרום ענקית הגז הרוסית הודיעה שאינה יודעת אם תוכל לספק את כמות הגז העוברת בקו צינור נורד-סטרים 1 – האמור לחזור לפעילות בימים הקרובים.

השפעה נוספת של המשבר היא הגירעון המסחרי אליו מדינות אירופה הגיעו בעקבות הסנקציות, היחלשות האירו ונסיקה חדה במחירי האנרגיה המיובאים. כל אלה במקביל לשבירת שיאים של טמפרטורות ברחבי אירופה המצריכים עוד צעדי חירום מטעם המדינות, ומשברים פוליטיים במדינות אירופה לדוגמה איטליה ובריטניה. בבריטניה בדומה לאיחוד האירופי האינפלציה ממשיכה להתגבר, ומגיעה לרמה של 9.4% הרמה הגבוהה ביותר מזה 40 שנים.

בהחלטת הריבית הקרובה האיחוד צפוי להעלות את הריבית בכ- 0.5% לעבר רמת ה 0% ! ולהתוות בכך את סיום ההרחבות מאז 2011, ואת המדיניות המוניטרית להמשך השנה אשר עשויה להיות אגרסיבית יותר כבר בחודשיים הקרובים. עד כה מדיניות הבנק הייתה לפעול על בסיס מגמת הריבית ארוכת הטווח על פיה תווי הריבית הנדרש הוא עלייה של 0.25 אחוז בלבד. לדעתנו החלטה להעלות בפחות מ-0.5% תהא אכזבה לשוק ותפגע באירו. הבנק המרכזי נדרש לטפל בפער התשואות כאשר ריבית האירו ל- 10 שנים באיטליה גבוהה ביותר מ-2% מריבית האירו בגרמניה.

בסוף החודש יפורסמו נתוני הצמיחה והאינפלציה של האיחוד האירופאי, אשר עשויים לגרור להעלאת ריבית משמעותית יותר בהחלטה הבאה של הבנק המרכזי (ECB).

אירועים משמעותיים קרובים

• 29.07 – פרסום נתוני צמיחת התוצר ונתוני האינפלציה לחודש יולי

• 01.08- פרסום נתוני התעסוקה

ישראל –

התאוששות המטבעות אל מול הדולר לצד מגמה חיובית בשוקי המניות תרמו להתאוששות השקל והתחזקותו מרמת ה 3.55 אל עבר רמת 3.43 ₪ לדולר. אין שינוי בהערכתנו לפיה שער הדולר מגיב בכבדות לתנודות בבורסה האמריקאית ולביקוש הזרים לאג"ח שקלי. התאוששות במדדי המניות בזירה הגלובלית תרמה לצמצום הביקוש למט"ח מצד המוסדיים ומעבר לפעילות גידור ומכירת מטבע. תנועת זרים למדד האג"ח הממשלתי הבינלאומי WGBI תרם להצע המט"ח והתחזקות השקל. עד כה פעילות המוסדיים עם קריסת שערי המניות והעלייה בריבית הדולר תרמה ל"רכבת ההרים" וגררה לפיחות מהיר בשקל אשר נחלש לעבר רמת 3.53-3.56 ₪ לדולר. העלאות הריבית בארצות הברית בשיעור של 0.75% ביוני והצפויה החודש לעלות בעוד 0.75% – 1% (להערכתנו לאור רצף הנתונים והאירועים ראוי כי העלאה תהא בשיעור של 1%). העלייה תגרור את ריבית הדולר כבר החודש לרמת מינימום של 2.5% בדרכה לעבר 3.4% בסוף השנה, מהלך התומך בעליית התשואה באגרות החוב ל-10 שנים אל עבר רמת 3.5%-3.25% רמת היעד עליה פירטנו רבות בעבר. עד כה החשש מגלישה להאטה בפעילות הכלכלית הגלובלית גררה לעודפי ביקוש לאג"ח ולירידת התשואה לעבר 2.85%. כפי שפירטנו – העלייה בתשואת האג"ח ל 10 שנים אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ולעודד את הביקוש המוסדי בארץ לדולר במסגרת ה"טייס האוטומטי" לצמצום החשיפה המטבעית והתאמת היקף הגידור לשווי ההשקעות. נציין כי בשלב הנוכחי הצירוף של נתוני כלכלה עדיפים ופער הריביות החיובי של הדולר אל מול המטבעות המרכזיים תומך בחוסנו של הדולר אל המטבעות המרכזיים.

בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק צפוי לעלות את הריבית במינימום 0.25% לעבר 1.50%. הבנק אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה בעוד 1.25% לעבר רמת 2.75%. על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לפעול במהירות ובשיעור גבוה מבעבר במאבקו באינפלציה באמצעות העלאת ריבית השקל. לדעתנו בנק ישראל יעלה את הריבית גם בחודש אוגוסט. העובדה שמרכיב מרכזי בעלייה במדד נובע מהנסיקה במחירי הדלקים עשוי לגרור את בנק ישראל לפעולה מתונה של העלאת ריבית ב- 0.25% בעוד בתנאים רגילים הפריצה של יעד הממשלה והתייצבות המדד מעל לרמת ה 4% תומכת בהעלאה של 0.5%. בספטמבר לא תתקיים ישיבה של הועדה המוניטרית.

נשוב ונציין כי עד להתייצבות האינפלציה בארצות הברית דבר הצפוי ברבעון הרביעי 4Q 2022, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך. הדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.53-3.57 שקל לדולר. אולם נדגיש כי רמת היעד לטווח ארוך תומכת בשקל חזק.

שוק המתכות

המצב בו סין צומחת בשיעור נמוך מהצפוי לצד החזרה לפעילות אולם מנגד שוק בו הביקושים יורדים עם העלייה בחשש ממיתון כלכלי תורמים לירידות מחירים ולמשנה זהירות. מגבלות תנועה בשל הקורונה תרמו לפגיעה בשרשרת האספקה ולמחסור מובנה בחלק מחומרי גלם, כאשר רמות המלאי בחלק מהמוצרים נמוכות עוד טרם תקופה מגפת הקורונה ובמיוחד לאחר משבר הקורונה. מצב זה יצר לחצי מחירים בשל ביקוש גובר על הצע מוגבל.

להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ירכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים לעבור "חישוב מסלול מחדש" במצב בו יכנסו השווקים להאטה ולבלימה בשל אפקט הנסיקה החדה בריביות, במחירי חו"ג והסגרים – מצב אפשרי בתקופה הנוכחית. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה (אוקראינה, רוסיה) כמו אלו הפועלות בתחום כניקל, פחם, גז וכו' לצד שלל המוצרים המסופקים מנמלי ההסגר באסיה והקפי מלאים מוגבלים צפויים להפגע מלחצי ביקוש ותנודות מחירים. מנגד, הרחבת תפוקות בשוק האנרגיה כגון מצד סעודיה ומדינות נוספות צפויים לתמוך בירידת מחירים בשוק האנרגיה ובלימת לחצים לעליות מחירים בשווקים כשוק המתכות התלוי ישירות במחירי האנרגיה.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב-19.07 על רמת 3,557.2 נק', עליה בשיעור של – 1.80% לעומת שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 19.07 עמד המחיר על רמת 7,390 דולר לטון, עליה בשיעור של 1.8% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-19.07 עמדו המלאים על 136,200 טון, עליה בשיעור של כ- 4.4% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 19.07 עמד על 2,995.5 דולר לטון, עליה בשיעור של 1.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-19.07 על רמת 73,250 טון, ירידה בשיעור של 6.0% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 19.07 עמד המחיר על 21,450 דולר לטון, עליה בשיעור של 7.9% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 19.07 עמדו המלאים על רמת 62,364 טון ירידה בשיעור של כ- 1.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 12.07 עמד המחיר על 2,395 דולר לטון, ירידה בשיעור של 2.7% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 19.07 על רמת 325,075 טון, ירידה בשיעור של כ- 2.4% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי