לסקירה לחץ כאן בPDF

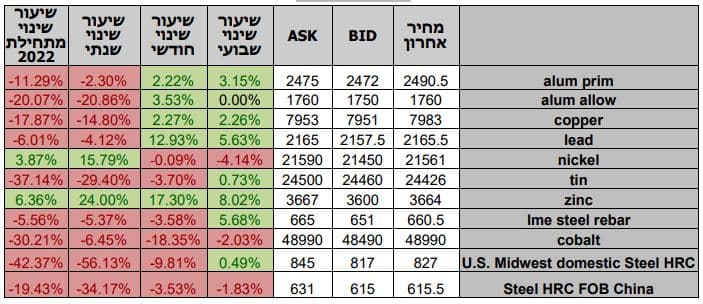

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

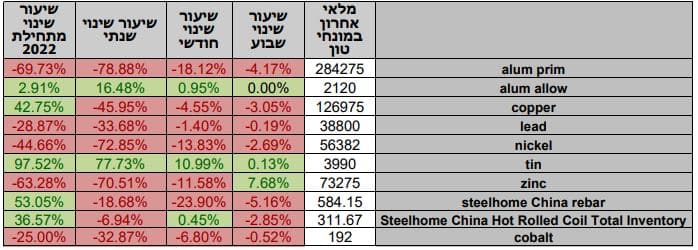

טבלת מלאים

שערי דלקים ומטבעות נבחרים

שבוע המסחר במדדים המובילים התנהל בציפייה לפרסום נתוני האינפלציה בארה"ב. בשווקים ציפו לקבל מנתוני האינפלציה איתות לגבי המשך צעדי מדיניותו המוניטרית – המצמצמת של הבנק המרכזי של ארה"ב ה- FED. במהלך שבוע המסחר המדדים המובילים נסחרו במגמה מעורבת. בתום יום המסחר של 09.08 מדד הדאו ג'ונס ירד לרמת 32,774.41 נק', ירידה בשיעור של 0.1% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 13,008.17 נק', ירידה בשיעור של 1.5% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 4,122.47 נק', ירידה בשיעור של 0.5% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,488.15 נק', עליה בשיעור של 0.6% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,534.97 נק', ירידה בשיעור של כ- 0.3% ביחס לשבוע שעבר.

ארצות הברית –

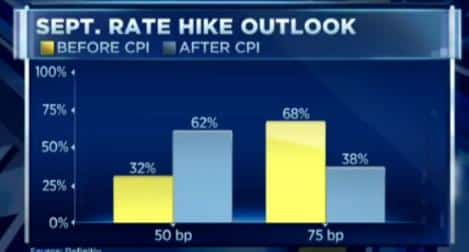

נתוני האינפלציה לחודש יולי אשר פורסמו ברביעי, יצאו טובים מהתחזית כאשר מדד האינפלציה עומד בחישוב שנתי על 8.5% בעוד הציפייה הייתה 8.7% דהיינו בחודש יולי לא חל שינוי במדד בעוד הציפייה הייתה לעליה של 0.2%. כמו כן, מדד אינפלציית הליבה (מדד בניטרול מרכיב האנרגיה והמזון) עומד על 5.9% בעוד התחזית הייתה 6.1%. בעקבות הנתון החיובי המאותת כי הבנק המרכזי בפגישתו בעוד כחמישה שבועות עשוי לעלות את הריבית ב 0.5% בלבד ולא ב 0.75% כפי שצפו מעל ל- 60% מהנשאלים בארה"ב. הריבית על אגרות החוב הדולריות ל-10 שנים רשמו ירידה לעבר רמת 2.72%, ומדדי הבורסות הגיבו בעליות משמעותיות. הנתונים שפורסמו חיזקו את ציפיות השווקים שהפד האמריקאי עלול להאט את קצב העלאות הריבית בעקבות כך שהאינפלציה מתקררת. ההתקררות באינפלציה נתפסת כתוצאה מהירידה החדה במחירי האנרגיה וחומרי גלם. להערכתנו מחירי האנרגיה יתקשו בטווח הקצר לשמר את המגמה בצל משבר האנרגיה באירופה עם השבתת קו הגז המרכזי לגרמניה ולמדינות נוספות. להערכתנו אף שגוברת הסבירות להעלאה מתונה בשער ריבית הדולר (בספטמבר 0.5% ובחודשים העוקבים 0.25%) הפד יתקשה להוריד את האינפלציה מעבר לרמת 6%, שכן המשבר באוקראינה פוגע במקורות האנרגיה לאיחוד האירופי ותורם לביקוש ולפוטנציאל העלייה במחירי האנרגיה.

כפי שכתבנו בהרחבה, שוק העבודה האמריקאי עדיין חזק מאוד כאשר רמת האבטלה שוכנת ברמת שפל במקביל לעליה בשכר, גורמים אשר תומכים בהעלאת הריבית. מנגד במספר המשרות החדשות שנפתחות קיימת האטה כבר 3 חודשים ברציפות, אולם ירידה זו איננה משמעותית עדיין. יתר על כן הריבית על אגרות החוב לשנתיים שוכנת ברמה 3.16% רמה הגבוהה משמעותית מריבית אגרות החוב ל-10 שנים השוכנת ברמה 2.72%, אינדיקטור זה של פער תשואות, מלמד על החששות מגלישה למיתון בשנת 2023 בכלכלה האמריקאית.

ריבית הדולר שוכנת כבר כעת ברמת 2.5%, יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול רואה כיעד ריבית את רמת המינימום של 3.4% עד לסוף השנה. לדברי היו"ר הבנק יבחן את השפעת המהלכים ויפעל בהתאם לנתוני האינפלציה, התעסוקה והצמיחה. דברי היו"ר מרמזים כי הבנק עשוי לבחור בהוספת צעדים בתחום צמצום הצע הכסף QT על פני החרפת צעדי הבנק בתחום הריביות.

אירועים משמעותיים קרובים

- 11.8 – מדד המחירים ליצרן לחודש יולי

אירופה –

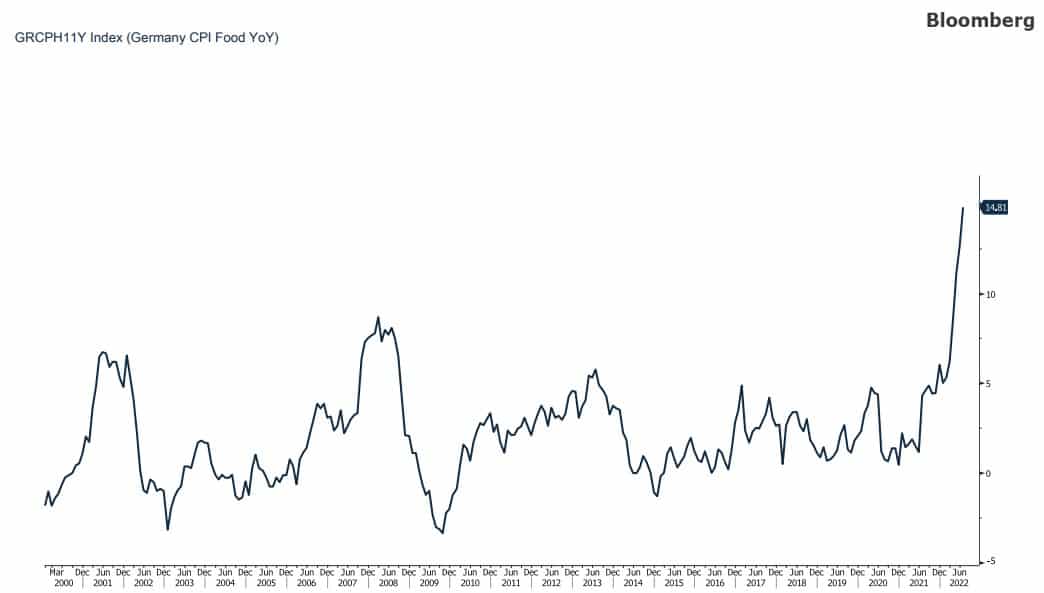

האיחוד האירופי ממשיך במגמה מדאיגה, כאשר עד סוף החודש לא יפורסמו נתונים משמעותיים. עם זאת משבר האנרגיה וסגירת מקורות אנרגיה ברוסיה ובשכנותיה למדינות האיחוד, כבר משפיע בצורה משמעותית על רמות המחירים גם באינפלציית הליבה כך לדוגמה בגרמניה המחירים ברשתות המזון נוסקים בצורה חדה.

מדד אינפלציית המזון – גרמניה

על אף שמחירי האנרגיה וחומרי גלם מרכזיים ממשיכים במגמת ירידה, להערכתנו לקראת סוף השנה עם סיום ייבוא הגז הרוסי ובחורף כאשר המחסור באנרגיה באירופה יחמיר עשויה סוגיית מחירי האנרגיה שיחזרו להיות גבוהים ל"כדור הרותח". עליית מחירים זו במקביל להאטה בכלכלה מציבה את אירופה בפני משבר משמעותי.

כפי שכתבנו בעבר פרמטר משמעותי נוסף הפוגע בכלכלה האירופית הוא הקושי לייצר מדיניות מוניטרית אחידה, דבר התורם לכך שנוצרים פערים ברמות האבטלה, האינפלציה והחוב בין המדינות השונות. לדוגמה פערי התשואה בריביות על אגרות החוב ל-10 שנים הנקובות באירו בין איטליה לגרמניה ממשיכים להתרחב והינם גבוהים ושוכנים ברמה של 2% ויותר.

ישראל –

כצפוי וכפי שפירטנו, פעילות תחילת החודש הקלנדרי לצד תנועות הון מצד משקיעים זרים לשוק ההון הישראלי למניות ולאג"ח ובכלל זה התנועה המוגברת של משקיעים לאג"ח נקוב שקלים, במסגרת ההשקעה ב- WGBI קרן אג"ח בינלאומית שישראל משולבת בה, תורמים לעודפי ביקוש גדולים לשקל ולהתחזקות השקל. הציפייה להאטה החל מהרבעון השני 2023, והציפיות לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה תרמו להתאוששות מרשימה בשוקי ההון הצופה כי הבנקים המרכזיים יפעלו במשנה זהירות מתוך חשש של עידוד הגלישה למיתון בשנת 2023.

הירידה בציפייה לנסיקת ריבית הדולר גוררת להתאוששות המטבעות אל מול הדולר, לצד מגמה חיובית בשוקי המניות תמכו בהתאושש השקל והתחזקת מרמת ה 3.55 אל עבר רמת 3.26 ₪ לדולר.

תחזית השינוי הצפוי בריבית הדולר במסגרת ישיבת ועדת השוק הפתוח FOMC בספטמבר

אין שינוי בהערכתנו לפיה שער הדולר מגיב בכבדות לתנודות בבורסה האמריקאית ולביקוש הזרים לאג"ח שקלי. התאוששות במדדי המניות בזירה הגלובלית תרמה לצמצום הביקוש למט"ח כאשר המוסדיים במסגרת פעילות הגידור שבו למכור מטבע זר. עד כה פעילות המוסדיים עם קריסת שערי המניות והעלייה בריבית הדולר תרמה ל"רכבת ההרים" וגררה לפיחות מהיר בשקל אשר נחלש לעבר רמת 3.53-3.56 ₪ לדולר.

העלאות הריבית בארצות הברית בשיעור גבוה של 0.75% ביולי בדומה ליוני והציפיה להמשך המדיניות המצמצמת במהלך שלושת הפגישות הצפויות עד לסוף השנה, תמכה בציפייה להאטה – מיתון החל מרבעון 2 2023 ותרמה לציפייה להורדת ריבית החל מרבעון זה בשנת 2023. להערכתנו הריבית בארה"ב תועלה בצמוד לנתוני הצמיחה והתעסוקה כאשר לאור רצף הנתונים, האירועים והציפייה לרמת מחירים גבוהה בשוקי האנרגיה יידרשו הבנקים המרכזיים, לפעול ולבצע העלאה בשיעור של כ- 1% עד לסוף השנה הנוכחית לעבר רמת ה- 3.4% עוד לפני סוף השנה, מהלך התומך בעליית התשואה באגרות החוב ל-10 שנים. עד כה החשש מגלישה להאטה בפעילות הכלכלית הגלובלית ונתונים נמוכים מהצפוי במדדי המחירים גררו לעודפי ביקוש לאג"ח ולירידת התשואה לעבר 2.6%. כפי שפירטנו – עלייה מחודשת בתשואת האג"ח ל 10 שנים אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ולעודד את הביקוש המוסדי בארץ לדולר במסגרת ה"טייס האוטומטי" במטרה לגרור לצמצום החשיפה המטבעית והתאמת היקף הגידור לשווי ההשקעות.

תשואת האג"ח הדולרי לתקופות השונות

נציין כי בשלב הנוכחי הצירוף של נתוני כלכלה טובים וצמצום בפער הריביות של הדולר אל מול המטבעות המרכזיים תומך בתיקון שערים והחלשות הדולר אל המטבעות המרכזיים. אולם, נתוני תעסוקה, מחירי אנרגיה וחומרי גלם, משבר בשרשרת האספקה עם הגבלות התנועה בסין והרעה בנתוני הצמיחה הצפויים להתפרסם כבר בקרוב, עשויים לגרור להתחזקות הדולר.

בישראל – כפי שפירטנו לאחרונה, בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק צפוי לעלות את הריבית בישיבתו ב 22/8 במינימום 0.25% לעבר 1.50%. הבנק אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה בעוד 1.25% לעבר רמת 2.75%. כפי שפרטנו בעבר, על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לדבוק ולפעול במאבקו באינפלציה באמצעות העלאת ריבית השקל. העובדה שמרכיב מרכזי בעלייה במדד נובע מהנסיקה במחירי הדלקים וחומרי הגלם עשוי לגרור את בנק ישראל לפעולה מתונה של העלאת ריבית ב- 0.25% בעוד בתנאים רגילים הפריצה של יעד הממשלה והתייצבות המדד מעל לרמת ה 4% תומכת בהעלאה של 0.5%. בבנק ישקלו את המשמעות של פער הזמנים בין ישיבות הועדה המוניטרית בישראל לאלו שבארה"ב כאשר בישראל בשל חופשת החגים תהא הפסקה בישיבות בין חודש אוגוסט לחודש אוקטובר בעוד בארה"ב צפויה ישיבת FOMC של הבנק המרכזי בחודש ספטמבר, במהלכה צפוי כי הבנק ישוב ויעלה את ריבית הדולר בשיעור של 0.5%.

נשוב ונציין כי עד להתייצבות האינפלציה בארצות הברית, דבר הצפוי לא לפני הרבעון הרביעי 4Q 2022, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך. הדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.38-3.42 שקל לדולר ועם פריצת רמות אלו אף יותר. אולם נדגיש כי יעד השערים לטווח ארוך תומך בהחלשות משמעותית בשער הדולר – דהיינו בשקל חזק. להערכתנו בטווח הקצר הדולר ינוע בתחום שערים רחב, 3.48 – 3.22 ₪ לדולר תחום רחב במיוחד המושפע מתנועות ההון לשוקי המניות ולאפקט הנתונים הכלכליים.

שוק המתכות

המצב בו סין צומחת בשיעור הנמוך משמעותית מהצפוי לצד החזרה המדורגת לפעילות ובנוסף מצב השוקים בהם הביקושים יורדים עם העלייה בחשש ממיתון כלכלי (כהגדרת כלכלנים: "נחיתה רכה" או שמא "נחיתה קשה") תורמים להקטנת המלאים, ירידות מחירים ולמשנה זהירות. מגבלות תנועה בשל הקורונה תרמו לפגיעה בשרשרת האספקה ולמחסור מובנה בחלק מחומרי גלם, כאשר רמות המלאי בחלק מהמוצרים נמוכות עוד טרם תקופה מגפת הקורונה ובמיוחד לאחר משבר הקורונה. מצב זה יצר לחצי מחירים בשל ביקוש גובר על הצע מוגבל, התאמת התפוקה לביקוש מחייבת משנה זהירות במיוחד היה וממשלות יפעלו לעידוד הפעילות הכלכלית כצעד מונע גלישה למיתון קשה. מהלך שכזה בתקופת מלאי מצומצם עשוי לגרור לנסיקות מחירים ומחייב משנה זהירות.

להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ירכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים לעבור "חישוב מסלול מחדש" במצב בו יכנסו השווקים להאטה ולבלימה בשל אפקט הנסיקה החדה בריביות, במחירי חו"ג והסגרים – מצב אפשרי בתקופה הנוכחית. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה (אוקראינה, רוסיה) כמו אלו הפועלות בתחום כניקל, פחם, גז וכו' לצד שלל המוצרים המסופקים מנמלי ההסגר באסיה והקפי מלאים מוגבלים צפויים להפגע מלחצי ביקוש ותנודות מחירים. מנגד, הרחבת תפוקות בשוק האנרגיה כגון מצד סעודיה ומדינות נוספות צפויים לתמוך בירידת מחירים בשוק האנרגיה ובלימת לחצים לעליות מחירים בשווקים כשוק המתכות התלוי ישירות במחירי האנרגיה.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב-09.08 על רמת 3,867.5 נק', עליה בשיעור של – 1.5% לעומת שבוע שעבר.

"הראלי" של עליות המחירים של המתכות הבסיסיות אשר נמשך 4 ימים נקטע, כאשר המחרים ירדו מעט במהלך המסחר ביום השלישי האחרון. העליות בשוק המתכות נבלמו בעקבות נקיטת משנה זהירות על ידי השחקנים בשוק לקראת הפרסום נתוני האינפלציה בארה"ב ולצד גל חום בסין, דבר אשר תרם להקצבת האנרגיה ופגיעה היקף התפוקה. האנליסטים מעריכים להתמתנות בקצב האינפלציה בחודש יולי, אומנם הצפי להאצה במדד הליבה בחישוב שנתי. הנתונים עשויים להשפיע על המשך המדיניות המוניטרית של ה- FED. האינפלציה בסין מוסיפה להיות גבוהה, כאשר עליה במחירי הבשר הלבן צפויה למשוך את שיעור האינפלציה לרמה הגבוהה בשנתיים האחרונות.

מחרי המתכות עלו מרמות השפל של 17 חודשים האחרונים, דבר אשר נתמך בחששות הפעילים בשוק הסחורות לגבי צמצום היקף ההספקה הן מאסיה והן מאירופה. מחיר האלומיניום עלה לרמת 2,507 דולר לטון במהלך המסחר ביום שלישי על רקע תאונה אשר קרתה באחד ממפעלי ההתכה הגדולים בסין, דבר אשר מגביר את החששות לשיבושים בשרשרת ההספקה.

המשקיעים מוסיפים לעקוב מקרוב אחרי גל חום אשר פוקד בעיקר את מזרח סין. הדבר תרם לשיבושים בהספקת האנרגיה ומתחיל להשפיע על פעילות מפעלי המתכות. מדיניות תקצוב האנרגיה הובילה לשיבושים בפעילות מפעלי התכת אלומיניום בפרובינציות סיצ'ואן ושנדונג ולשיבושים נוספים במפעל אחד לפחות להתכת נחושת בפרובינצית ז'יאנג. האנליסטים מעריכים כי האיום האמתי לירידת המחירים של המתכות הינו ירידת הביקושים האמיתיים בנוסף לצימצום הביקושים מצד מפעלים להתכת המתכות.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 09.08 עמד המחיר על רמת 8,040 דולר לטון, עליה בשיעור של 1.2% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-09.08 עמדו המלאים על 126,975 טון, ירידה בשיעור של כ- 1.3% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 09.08 עמד על 3,561 דולר לטון, עליה בשיעור של 0.9% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-09.08 על רמת 73,275 טון, ירידה בשיעור של 0.9% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 09.08 עמד המחיר על 21,930 דולר לטון, ירידה בשיעור של 6.9% לעומת שבוע שעבר. רמת המלאים ירדו במהלך השבוע, כאשר ב- 09.08 עמדו המלאים על רמת 56,382 טון ירידה בשיעור של כ- 2.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 09.08 עמד המחיר על 2,507.5 דולר לטון, עליה בשיעור של 2.2% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 09.08 על רמת 284,275 טון, ירידה בשיעור של כ- 1.7% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי