לסקירה לחץ כאן בPDF

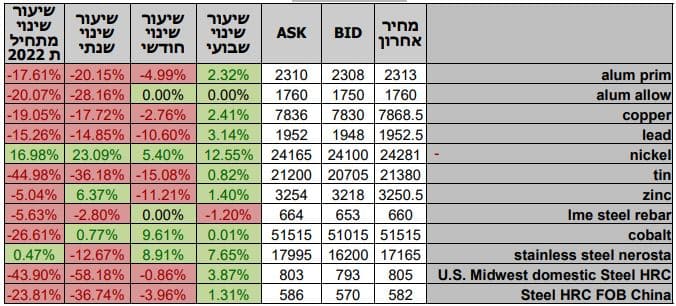

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

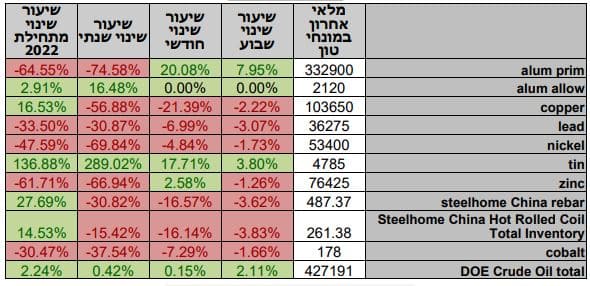

טבלת מלאים

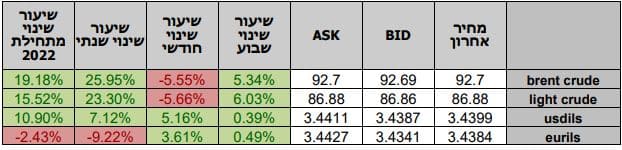

שערי דלקים ומטבעות נבחרים

במהלך שבוע המסחר התנהל בתנודתיות רבה בתחילה בתנועה חיובית אולם לאחר פרסום נתוני האינפלציה בארה"ב אשר היו מאכזבים, מרבית המדדים המובילים נסחרו תוך ירידות שערים. פרסום נתוני האינפלציה בארה"ב, אשר היו גבוהים מהמצופה תרמו לשינוי המגמה בשווקים הפיננסיים ולאחר רצף של ארבעה הימים של עליות, השערים צנחו בציפייה להעלאת הריבית חדה מהמצופה על ידי ועדת השוק הפתוח (FOMC) שע"י הבנק המרכזי של ארה"ב ה- FED בישיבה הקרובה (21-22 לספטמבר).

בתום יום המסחר של 13.09 מדד הדאו ג'ונס ירד לרמת 31,104.97 נק', ירידה בשיעור של 3.3% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,033.62 נק', ירידה בשיעור של 4.4% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 3,932.69 נק', ירידה בשיעור של 3.3% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,385.86 נק', עליה בשיעור של 0.5% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,188.95 נק', ירידה בשיעור של כ- 0.8% ביחס לשבוע שעבר.

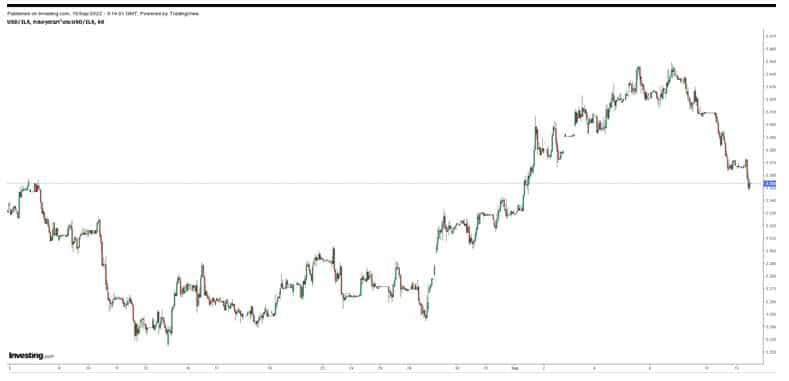

המגמה החיובית בשוקי ההון והציפייה לנתוני אינפלציה נמוכים תרמו להתחזקות השקל אשר נע לעבר רמת 3.35 ₪ לדולר אולם בעקבות פרסום נתוני אינפלציה מאכזבים הדולר נע במהירות לעבר רמות השיא כבר מחסום חשוב שוכן בתחום 3.46-3.59 ₪ לדולר, במבט לטווח בינוני ובדגש על רקע משקלם הרב של המוסדיים במסחר המקומי במט"ח, משבר בשוקי המניות כמו גם התרחבות מחיר נקודות הבסיס גוררים לביקוש ער לדולר ותומכים בפיחות השקל !!! מנגד פעילות הסקטור העסקי המוכר מט"ח לתשלומי שכר ומיסים מאט את עוצמת הביקושים.

גרף התנועה המתקנת הפרו שקלית

גרף מגמת הטווח הארוך וקו המגמה התומך בבלימת תנועה פרו דולרית חריגה בטווח הארוך

ארצות הברית –

בשווקים ממתינים בדריכות לישיבת ועדת השוק הפתוח ב 21-22 לספטמבר בה צפויה העלאה בריבית הדולר בשיעור של 0.75% – 1%. כידוע דברי בכירים בבנק המרכזי בדבר הצורך לעבור לריבית ראלית חיובית אותתו לשווקים כי בבנק המרכזי גוברת הדרישה להעלאה משמעותית ועקבית בריבית במטרה לבלום ולהוריד את רמת האינפלציה. לקראת ישיבת ועדת השוק הפתוח ב 21-22 לספטמבר הציפיות המוקדמות היו כי הבנק יעלה את ריבית הדולר ב 0.50 אחוז אולם המדד הגבוה ומיוחד המרכיב הבלתי תלוי (במחירי האנרגיה והמזון) שנסק חדות תרמו לעניין הגובר לפעול בנחישות לבלום את המשך הנסיקה באינפלציה. תמונת המקרו כלכלה מלמדת כי הביקוש הצרכני נותר חזק אף שנראים סמנים ראשוניים של פגיעה בענף הדיור עם נסיקת הריבית למשכנתאות ל 30 שנה בכ 100% אל עבר רמת ה 6%.

הערכה גוברת כי ריבית הדולר תנוע אל עבר רמת ה 4% כבר ברבעון הראשון של שנת 2023. כפי שפרטנו בעבר, התייצבות הריבית ארוכת הטווח (10 שנים) מעל לרמת ה 3% מאתגרת את כושר הישרדותן של חברות ותומך בחולשת שוק ההון. ראוי לציין כי רמת ה EPS [רווחי למניה] טרם הפנים את השלכות הנסיקה במדדים ובריבית לצד רמת המחירים הגבוהה. תמונה התומכת בהמשך "רכבת הרים" בשוקי המניות בדגש על זה האמריקאי. במהלך השבוע הריבית על אגרות החוב הדולריות ל 10 שנים, זינקה בדיוק כצפוי לעבר רמת ה 3.23% בדרכה כעת לעבר 3.5%. כפי שצפינו ופירטנו רבות בסקירותינו. במבט לטווח הבינוני, ההתייצבות מעל לרמת ה 3% תומכת במשבר בשוק ההון ופגיעה בחברות ובעקבות זאת בנסיקת הדולר !.

אמברגו הגז הרוסי גורר למחסור בגז באירופה בכלל ובגרמניה בפרט. המהלך תורם לתנודות המחירים ולפוטנציאל הנסיקה במחירי האנרגיה בהובלת הגז. רמת מחיר הגז LNG באירופה מקבילה כיום ל 400 דולר ! לחבית, לאחר הנסיקה שנרשמה בשנה האחרונה כאשר בארה"ב נסק חוזה של 10,000 Mmbtu נסק השנה בכ 140% לכדי 10 $, התמתנות בביקושים והחשש מהאטה תורמים לירידות מחירים אל עבר רמת ה 8$ !

עד כה, יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול ראה כיעד ריבית את רמת המינימום של 3.4% עד לסוף השנה הנוכחית. לדברי היו"ר הבנק יבחן את השפעת המהלכים ויפעל בהתאם לנתוני האינפלציה, התעסוקה והצמיחה. דברי היו"ר מרמזים כי הבנק עשוי לבחור בהוספת צעדים בתחום צמצום הצע הכסף QT על פני החרפת צעדי הבנק בתחום הריביות.

אירופה –

כפי שפירטנו בעבר נסיקת מחירי האנרגיה וחומרי גלם מרכזיים גוררים לפגיעה ברווחיות ולחולשת המטבע (אירו EUR) ולעליות במדדי המחירים. כפי שציינו בעבר, הבעיות בכלכלת האיחוד שונות בתכלית מהקשיים של הכלכלה האמריקאית, ההבדלים המרכזיים הינם תוצאה של התלות הגבוהה של אירופה בייבוא אנרגיה ושלל חומרי גלם, חולשת הכלכלה האירופית גוררת לחולשת האירו ומנגד בארה"ב האבטלה נמוכה, הביקושים והפעילות הכלכלית נותרה ערה גם בסביבת ריבית גבוהה. נתונים כלכליים השונים מהותית.

גרמניה אשר "נרדמה בשמירה" נאלצת לשלם כיום את מחיר הגז היקר והשפעתו על כלכלות האיחוד בהובלת גרמניה שנהנתה לאורך עשרות שנים מאנרגיה זולה במיוחד (הגז הרוסי נמכר לגרמניה בתנאי מחיר הנמוך מהמחיר בשוק הפתוח) שינוי הצפוי לפגוע קשות באירופה בכלל ובכלכלה מרכזית כגרמניה בפרט, כפי שבא לידי ביטוי חלקי עד כה בחולשת האירו.

נציין כי להערכתנו האירו בדרכו לעבר 0.96 דולר לאירו ואף פחות. במסגרת משבר החורף הפוקד את גרמניה הערכה כי הכלכלה בגרמניה תתקבץ בשנת 2022. לדעתנו בצל השילוב של משבר אנרגיה חמור באירופה והשפעתו על הצמיחה באירופה בכלל ובגרמניה בפרט הצפויות לרשות השנה ירידה (מ 2.5% ל- 1.6%) ובשנה הבאה אף ירידה חמורה בהרבה ב-GDP (מ 3.7% ל- 0.3%-) כאשר השכר הראלי צפוי להצטמק בכ 3% מהלך בעל משמעות רחבה לא רק על גרמניה "הקטר הכלכלי של האיחוד האירופה" אלא על אירופה כולה. כי רק לקראת האביב תתחיל התאוששות מוגבלת בכלכלה הגרמנית. צמצום צריכת האנרגיה בגוש האירו ב 15% לצד הורדת רף החימום במרחב הציבורי ל 19 מעלות בחודשי החורף כמו גם השבתת תאורה וצמצום הנסיעה הינם רק חלק קטן משלל הצעדים הצפויים במטרה לצמצם את הפגיעה בכלכלה. להיחלשות האירו צפויה השפעה שלילית על לחצי האינפלציה עם ההתייקרות של חומרי הגלם והמוצרים המיובאים לאירופה.

כפי שפירטנו, מגמת העלייה באינפלציה באיחוד האירופי אשר נוסקת ורמת הביקושים מצד מנהלי חברות שוכנת מתחת לרף ה 50 נקודות (48.9 נק') מצב הצפוי לעודד את הבנק המרכזי האירופאי להמשיך במדיניות של העלאת ריבית אגרסיבית אשר הכרחית בכדי לעצור את נסיקת האינפלציה גם במחיר של האטה בשווקים אולם ידו של הבנק תהא רגישה כלפי העסקים בעידוד מהלכים מוניטריים כמו גם בשילוב עם הממשלות בצד הפיסקלי בכדי לצמצם את ההשפעה על הפעילות הכלכלית. הדרישות לעליות שכר משמעותיות ירדו משולחן הדיונים ותשומת הלב מופנת לצעדי הממשלות בבלימת ההשפעה של הנסיקה במחירי האנרגיה. כך לדוגמא באנגליה בה צלל שער המטבע אל מול הדולר לשפל שלא נראה מאז 1985 (37 שנים) והאינפלציה כבר נסקה אל מעל ל 10%, הממשלה קובעת תקרת עלות למחיר הגז ומממנת את ההשפעה על חברות האנרגיה, הנדרשות אף הן לצמצום רווחיהם כחלק מבלימת הנסיקה במחירים.

ישראל –

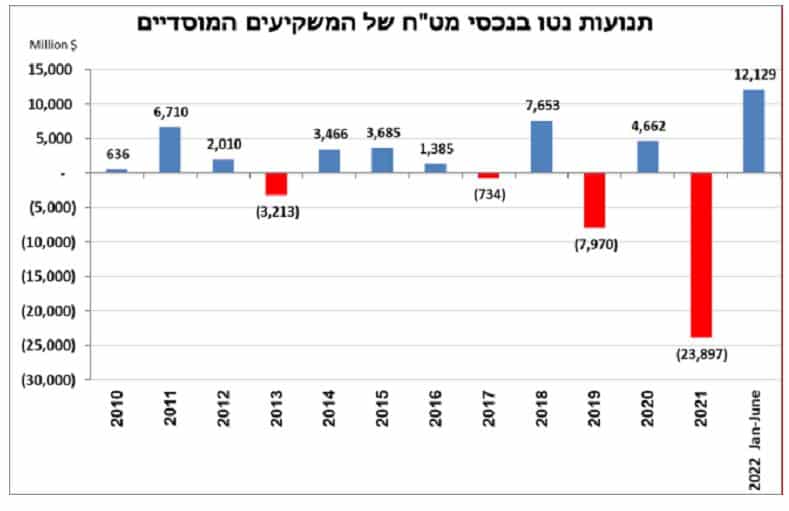

כפי שפרטנו בעבר, המסחר המקומי במט"ח הינו תמונת ראי לחולשת שוק המניות בארה"ב דבר אשר גורר אצל המוסדיים לשחיקה בשווי ההחזקות ועימן לצורך לבצע צמצום בהיקף הגידור הקיים. המוסדיים רכשו בחצי הראשון של השנה כ 12 מיליארד ד' כ 50% מהמכירות שבוצעו בשנת 2021. במהלכם זה המוסדיים הורידו את החשיפה המצרפית לכדי 15%, מהלכים התורמים לביקוש הער לדולר עם חולשת שוק המניות. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים בולמת את פיחות השקל. בנוסף, תנועות ההון הנרחבות להשקעה בישראל [כגון לאג"ח שקלי במסגרת השקעות לקוחות מוסדיים בעולם בקרן האג"ח הממשלתיות הגלובלית "WGBI", שוק ני"ע ופעילותם של יצואנים, חברות ועוד] תורמות לחוסנו של השקל.

גרף נתוני תנועות נטו בנכסי מט"ח של המוסדיים – בנק ישראל/בנק הפועלים

נשוב ונציין כי כפי שפירטנו רבות לאחרונה, במבט לטווח הבינוני [רבעון אחרון שנת 2022 וראשון 2023] הפוטנציאל הגבוה לחולשת שוק המניות האמריקאי תומך ברכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי. לדעתנו העלייה בריבית הדולר תפגע קשות בחברות ותגרום לחולשה משמעותית בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב של 3.18 – 3.58 ₪ לדולר.

בישראל – כפי שפירטנו לאחרונה, בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה אל מעל לרמת ה-5%. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. בנק ישראל אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה לעבר רמת 2.75%. כפי שפרטנו בעבר, על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לדבוק ולפעול במאבקו באינפלציה באמצעות העלאת ריבית השקל. התייצבות המדד מעל לרמת ה 5% תמכה בהעלאה של 0.75% המשך ההתייצבות יעודד מהלך נוסף של העלאה חדה צעדים הצפויים רק לאחר שתתקבל ההחלטה על הריבית בארה"ב.

לדעתנו יעד השערים לטווח ארוך תומך בהחלשות הדולר – דהיינו בשקל חזק.

להערכתנו בטווח הקצר הדולר ינוע בתחום שערים רחב, 3.55 – 3.18 ₪ לדולר תחום רחב במיוחד המושפע מתנועות ההון לשוקי המניות ולאפקט הנתונים הכלכליים. תשומת לב מיוחדת תהא בקרבת רמת הקיצון מחשש מתגובת הוראות סטופ לוס העשויות לגרור להתחזקות הדולר ולתנודות שערים חדות אף מעבר לרמת 3.55 ₪ לדולר.

שוק המתכות

סין היבואנית הגדולה בעולם של גז נפגעת קשות מהנסיקה במחירים על אף ההסדרים המקלים במסגרת הרכישה מרוסיה. המשך הסגרים בסין פוגעים בהתאוששות הכלכלית ולצמיחה בשיעור הנמוך משמעותית מהצפוי לצד החזרה המדורגת לפעילות. נתוני היצוא שפורסמו [גידול של 11.8% לעומת ציפייה ל 18.5%] מורים על גידול הנמוך משמעותית מהצפוי כמו גם נתוני היבוא דבר הנובע בין היתר גם ממצב השוקים בהם הביקושים יורדים עם העלייה בחשש ממיתון כלכלי. סמני האטה תורמים להקטנת המלאים, ירידות מחירים ולמשנה זהירות. הממשל בסין אומנם בחר לבצע הפחתה מתונה בריבית במטרה לעודד את סקטור הנדל"ן הקטר המרכזי בעידוד הפעילות הכלכלית אולם נתוני רכש המנהלים והפעילות הכלכלית מורים על המשך ההאטה בפעילות ומחשש גובר לעתיד הצמיחה עם ההאטה הגלובלית. מגבלות תנועה בשל הקורונה פוגעות בשרשרת האספקה, כאשר רמות המלאי בחלק מהמוצרים נמוכות במיוחד. מצב זה יצר לחצי מחירים בשל ביקוש גובר על הצע מוגבל. במבט קדימה, התאמת התפוקה לביקוש מחייבת משנה זהירות במיוחד היה וממשלות יפעלו לעידוד הפעילות הכלכלית כצעד מונע גלישה למיתון קשה. מהלך שכזה בתקופת מלאי מצומצם עשוי לגרור לנסיקות מחירים ומחייב משנה זהירות.

להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ימשיך לרכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים להתרחש בדגש על החצי השני של שנת 2023 עם המעבר ל"חישוב מסלול מחדש" ובהמשך למצב בו יגלשו השווקים להאטה. הבלימה בפעילות הכלכלית בשל אפקט הנסיקה החדה בריביות, במחירי האנרגיה, חו"ג ואפקט הסגרים – תתמוך בעידוד הפעילות הכלכלית. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה (אוקראינה, רוסיה) לצד שלל המוצרים המסופקים מנמלי הסגר באסיה ולאור המלאים שטרם שבו להיקפם טרם משבר הקורונה, צפויים להפגע במקרה של לחצי ביקוש ותנודות מחירים מחודשות. סירובן של מדינות אופ"ק לבצע הרחבה משמעותית בתפוקות לצורך הורדת רמות המחירים ובלימת האינפלציה, בדגש על מדינות כסעודיה ואיחוד האמירויות מעלה חשש כי המניפולציה ("כדברי ראשי האיחוד האירופי") שמבצעת רוסיה במחיר האנרגיה צפויה לזמן תנודות חדות עם הטלת מגבלת מחירים ורף הכנסה רוסי, מהלכים עליהם שוקדים באיחוד האירופי והצפויים לתמוך בדרישות המערב לפעולה מווסתת מצד חברות אופ"ק. עד כה אופ"ק הסכים לבצע הגדלה שולית של 100 אלף חביות בלבד דבר שאינו תומך בבלימת האינפלציה ובירידת מחירים בשוק האנרגיה. ראוי לציין כי האטה בפעילות הכלכלית הגלובלית צפויה לתמוך בירידה בביקושים ועימן לירידות מחירים מהלך אשר יתרום לפוטנציאל צמצום ההיצע מצד אופ"ק. נשוב ונציין כי מחיר האנרגיה הינו גורם מרכזי בתהליכי יצור ושינוע ובקביעת רמות מחירים בשוק המתכות.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 13.09 על רמת 3,751.8 נק', עליה בשיעור של – 1.3% לעומת שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 13.09 עמד המחיר על רמת 8,153 דולר לטון, עליה בשיעור של 1.7% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-13.09 עמדו המלאים על 103,650 טון, ירידה בשיעור של כ- 1.7% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 13.09 עמד על 3,322 דולר לטון, ירידה בשיעור של 1.7% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-13.09 על רמת 76,425 טון, ירידה בשיעור של 0.8% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 13.09 עמד המחיר על 25,325 דולר לטון, עליה בשיעור של 9.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 13.09 עמדו המלאים על רמת 53,400 טון ירידה בשיעור של כ- 0.3% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום נסחר במהלך שבוע המסחר קרוב לרמות הסגירה של שבוע שעבר, כאשר בתום יום המסחר של ה- 13.09 עמד המחיר על 2,344 דולר לטון. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 13.09 על רמת 332,900 טון, ירידה בשיעור של כ- 0.7% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי