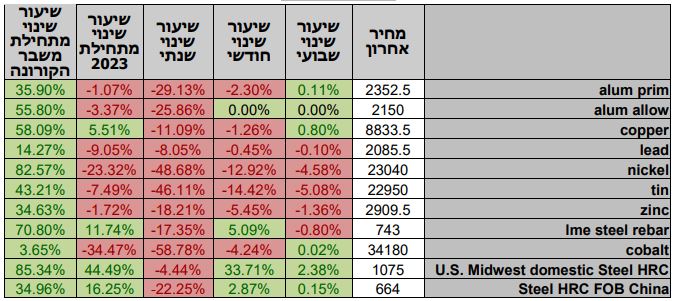

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

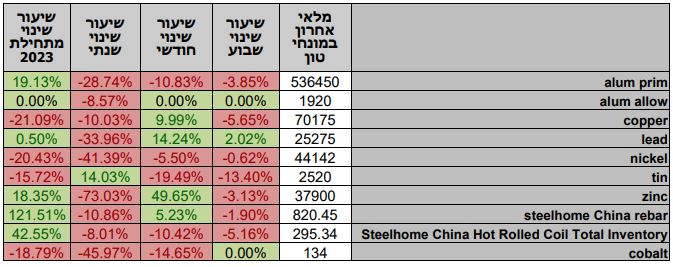

טבלת מלאים

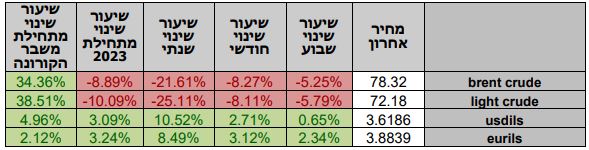

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים התנהל במגמה מעורבת על רקע פרסום נתוני האינפלציה המעודדים בארה"ב בעוד בזירה המקומית אי הוודאות בשאלת עתיד הרפורמה השיפוטית מקרין על שוק המטבע וההון המקומי ותורם לרכבת ההרים. בתום יום המסחר של 14.03 מדד הדאו ג'ונס עמד ברמת 32,155.4 נק', עליה בשיעור של 0.8% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,199.79 נק' עליה בשיעור של 3.1%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 3,919.29 נק', עליה בשיעור של 1.5% לעומת רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,637.11, נק', ירידה בשיעור של 1.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,232.83 נק', ירידה בשיעור של כ- 1.3% ביחס לשבוע שעבר.

ארצות הברית –

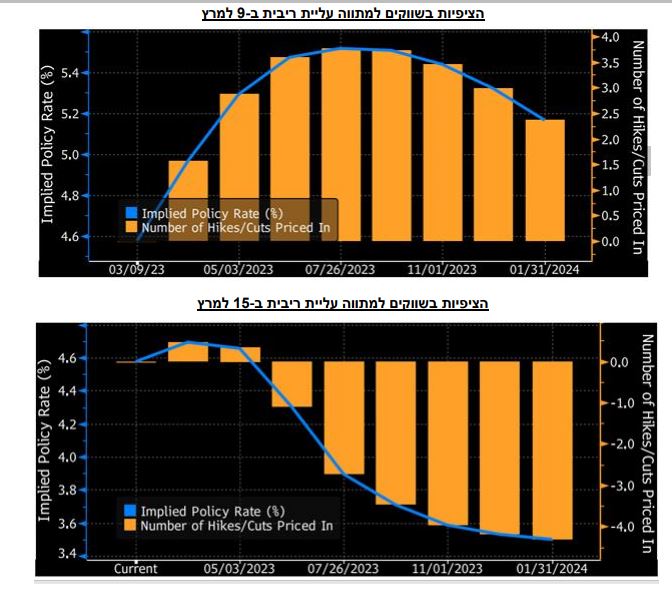

בשבוע החולף התרחשו כמה אירועים דרמטיים, אשר השפיעו רבות על שוקי המניות, האג"ח ואף עשויים לגרור שינויים במדיניות הריבית של ה-FED הבנק המרכזי האמריקאי. קריסת הבנק סיליקון ואלי (SVB) כתוצאה מאסטרטגיית ניהול סיכונים שגויה בהתייחס לריבית ואופן פעילות לקוחות הבנק, יחד צעדים טקטיים שגויים של מנהלי הבנק לסגירת ההפסד הובילו לריצה אל הכסף של לקוחות הבנק. כתוצאה מכך תוך כ-48 שעות בנק של 40 שנה נסגר, במקביל בנקים קטנים בארצות הברית נקלעו לסכנה דומה ואף שני בנקים נוספים קרסו. לפיכך הבנק המרכזי האמריקאי (FED) הגיב במהירות והכריז שכלל הלקוחות יקבלו את כספי הפיקדונות בכדי להרגיע את החרדה בשווקים ולמנוע מצב של דומינו בענף הבנקאות וקריסה של בנקים נוספים בדומה למשבר הסאב פריים של 2008. השילוב של קריסת הבנקים יחד עם נתוני אינפלציה מעודדים גררו שינוי חד בציפיות השווקים באשר לקצב העלאות הריבית. בעוד בשבוע שעבר ולאור נתוני אבטלה נמוכה ופעילות כלכלית ערה, עלה הצפי להעלאת הריבית בהחלטה הקרובה בהסתברות של 75% לציפייה להעלאה בשיעור של כ-0.5% בעוד ששבוע קודם הציפיות היו לעלייה של 0.25% בלבד, בנוסף בהסתברות של 25% ראו בשווקים את פוטנציאל העלאה בשיעור של כ-0.25%. בעקבות משבר הבנקים השתנו חדות הציפיות וכעת הציפייה לכך שבהעלאת הריבית הקרובה גובה העלאת הריבית יהיה בשיעור של כ-0.25%, יש אף כאלו הצופים כי בשל ההשלכה על הבנקים הבנק המרכזי יותיר את הריבית ברמתה הנוכחית.

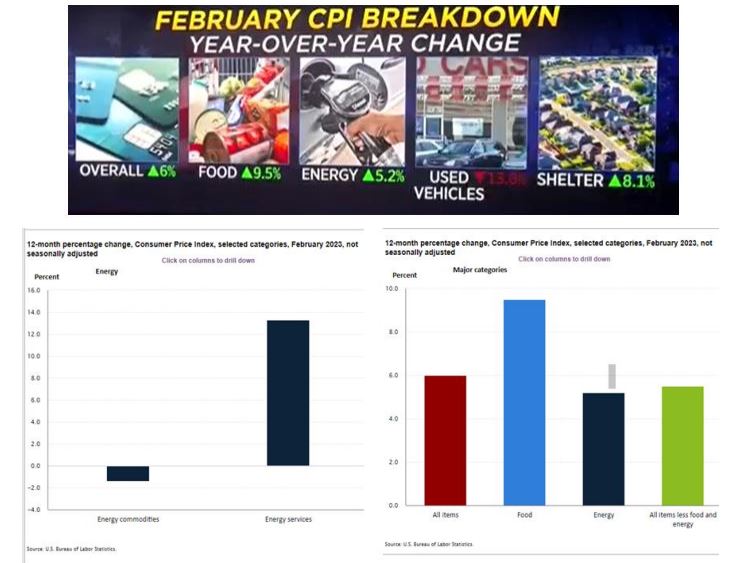

במהלך השבוע פורסמו נתוני האינפלציה בארה"ב אשר הראו על המשך התקררות האינפלציה לעבר רמת 6%, הרמה הנמוכה ביותר מספטמבר 2021. כאשר מחירי האנרגיה, רכבי יד שנייה ומחירי המזון גררו את המדד מטה, מנגד בענפי השירותים האינפלציה במגמת עלייה – לדוגמה מחירי החשמל עלו 12.9% מול צפי של 11.9% (ניתן לראות בגרפים מטה).

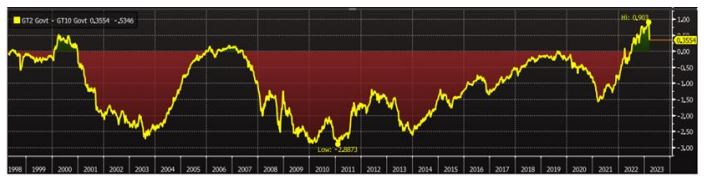

השילוב של קריסת בנק וההתקררות במדד המחירים לצרכן ומדד המחירים ליצרן, גררו ירידה חדה בתשואות על אגרות החוב, כמו כן, המרווח בין אגרות חוב ל-10 שנים לאגרות חוב ל-2 שנים, נסוג משמעותית לעבר רמת 0.355%. תנודות בפרקי זמן קצרים שלא נראו מזה שנים רבות.

מאורעות חשובים

- 22.3: וועידת השוק הפתוח + החלטת הריבית של הבנק המרכזי האמריקאי ה-FED

אירופה –

רעשי המשנה של קריסת הבנקים בארצות הברית לא פסחו על אירופה, ובנק קרדיט סוויס ניכנס למשבר וסכנה לקריסה ממשית בעקבות הערה ממשקיע מרכזי לפיה אין בכוונתו להגדיל את השקעתו בבנק, ידיעה שהובנה שלא כשורה שכן המשקיע מנוע מלהגדיל את האחזקה מעבר ל 9.9% ועל כן לא יוכל להרחיב את ההשקעה. הבנק המרכזי השוויצרי העמיק לרשות הבנק רשת הגנה ונזילות בהיקף של עשרות מיליארדי דולרים ובכך הרגיע את המפקידים. בעקבות צעדו של הבנק למחר (16.3) התאושש המסחר במניות הבנק כאשר רשם עליה חדה. כל זאת כאשר ב-16.3 הבנק המרכזי האירופי צפוי להעלות את הריבית בכ-0.5% במלחמתו באינפלציה אולם בצל החשש לפגיעה בבנקים עולה החשש שמא הבנק יעלה את הריבית ב 0.25% בלבד. על רקע האינפלציה לדעתנו מוטב שהבנק יפעל בנחישות ויעלה את הריבית ב 0.5% ובמידת הצורך יסייע נקודתית ופרטנית למוסדות שיקלעו לקשיים. באירופה כפי שכתבנו בעבר האינפלציה עודנה ברמה גבוהה ואף במגמת בלימה, לכן על הבנק המרכזי האירופי להמשיך ולבצע מדיניות אגרסיבית בכדי לקרר את הביקושים.

בבריטניה המצב חמור יותר מאירופה, והבנק המרכזי האנגלי צפוי להתקשות עם המשך מדיניות העלאת הריבית ואף צפוי לעצור בהחלטת הריבית הקרובה. נתוני צמיחת התוצר החודשיים הפתיעו לטובה, אך ענפי התעשייה מראים סימני האטה משמעותיים וכפי שכתבנו בעבר החשש לגלישת הכלכלה האנגלית למיתון עמוק עודנו ממשי.

| נתון אמת | תחזית | נתון קודם | |

| נתוני צמיחת התוצר בריטניה חודשי – ינואר | 0.3% | 0.1% | -0.5% |

| שיעורי האבטלה לחודש ינואר | 3.6% | 3.4% | 3.4% |

מאורעות חשובים

- 16.03: החלטת הריבית באיחוד האירופי

- 22.03: נתוני אינפלציה בבריטניה

ישראל –

הרפורמה השיפוטית ממשיכה להיות הגורם אשר מוביל את התנודות החדות בשערי החליפין, כאשר פרסומים על פשרה מסתמנת הובילו להתחזקות משמעותית בשקל מרמת 3.67 לעבר רמת 3.6 שקל לדולר שם התייצב. הרפורמה השיפוטית וחשש מפגיעה בזכויות קניין רוחני והפרדת רשויות תוך שמירת עצמאות הרשות השופטת גוררים לצעדי התגוננות מצד חברות, משקיעים פרטיים וזרים. עודפי ביקוש למט"ח בהיקפים חסרי תקדים מאז משבר מגפת הקורונה במרץ 2020 גררו לפיחות מהיר כאשר פעילות המוסדיים עם החולשה בשוקי המניות תרמה אף היא שמן למדורה ותמכה בנסיקת הדולר מרמות השפל של 3.35 אל עבר רמת ה 3.70 ₪ לדולר. עליות בשוקי המניות לצד יצואנים אשר ניצלו את הפיחות הזרימו היצע משמעותי ותרמו להחלשות הדולר לעבר רמת 3.60 סביב רמה זו ביקושים מחודשים בלמו את הייסוף. הפיחות המהיר צפוי להתגלגל לעליות מחירים כאשר מנגנון התמסורת צפוי לגרור לעליית המדד בכ- 25% מהיקף הפיחות.

נתוני האינפלציה השנתיים אשר פורסמו אמש מאותתים על סימני התקררות ושוהים ברמת 5.2% אמנם מעל לצפי של 5%, אך נמוכים מן הנתון הקודם ברמת 5.4%. ראוי להדגיש כי נתון המדד של חודש פברואר 2022 אשר היה גבוה במיוחד (0.7%) תורם לתנודה החדה בחישוב השנתי של המדד. בחודש פברואר האינפלציה החודשית זינקה בכ-0.5% גבוה מצפי של 0.2%-0.3% ואף מן הנתון הקודם בשיעור של כ-0.3%. בהחלטת הריבית הקרובה צפוי בנק ישראל להעלות את הריבית בכ-0.5%. עד כה הנתונים מורים כי הריבית הגבוהה לא הצליחה לבלום את האינפלציה. עודפי הביקושים כפי שבאו לידי ביטוי בנתוני שיא בצריכה בכרטיסי האשראי ובשיעור האבטלה הנמוך מורים על פעילות כלכלית ערה על אף הריבית הגבוהה.

ראוי לציין כי פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצום חשיפתם לשינוי בשערי החליפין הינה בהיקף כספי משמעותי והיא התורמת לתנודות בשער החליפין דולר/שקל.

משבר הבנקים בארצות הברית עשוי לגרום להאטה בקצב עליית ריבית הדולר, להערכתנו תווי האינפלציה והתייצבות ברמות הגבוהה של הליבה מלמד כי האינפלציה עשויה להשאר לאורך זמן ותחייב רמת ריבית גבוהה למיתון לחצי המחירים, בערכה בארה"ב כי הריבית תדרש לנוע לעבר רמת ה 6% והאינפלציה לא תחזור בשנתיים הקרובות ליעד הבנק המרכזי של 2% אלא תשאר מעל לרמת ה 3.5%. נציין כי לשינוי במגמת העלייה בריבית הדולר צפוי להיות משקל רב באיתות על שינוי במגמה. להערכתנו רק לקראת סוף החצי השני של שנת 2023 קיים פוטנציאל אפשרי לשינוי מגמה בזירת ריבית הדולר, משמע, הערכה כי איתות מצד בכירי הבנק המרכזי על אפשרות של שינוי במגמה [הן בשל משבר הבנקים ו/או התייצבות בלחצי המחירים] תסמן את חידוש הנסיקות בשוק המניות והיצעי מט"ח משמעותיים.

בזירה המקומית – משקל המוסדיים במסחר המטבעי גבוה ולכן במקרה של העלאת ריבית נוספת בארה"ב אשר תגרור לחולשה בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית. הסכמות והסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.42 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. לאחרונה דוחות בנקים זרים מלמדים על סמנים לקשיים בפרעון אשראי מצד לקוחות לצד חברות שהחלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. העובדה שחברות גייסו הון רב עד שנת 2022 וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים גדול כך שאינן נזקקות לגיוס הון משמעותי בעתיד הקרוב לצורך ביצוע תוכניות ההשקעה ולפעילותם תורם לרגיעה יחסית בשוקי ההון גם בשעה שהריבית גבוהה אולם "חמצן" זה עומד להגמר וגובר החשש מאפקט מחסור במקורות אשראי "משבר נזילות".

תנועת הדולר עד כה תואמת את התחום עליו פירטנו בסקירתנו השנתית כתחום התנועה לשער הדולר 3.30-3.70 אולם לאור הרפורמה התגבשת עולה הסיכון מבריחת הון ונסיקת השערים אל מעבר לרמות השיא של השנים האחרונות.

בישראל על רקע האינפלציה כאשר המדד השנתי עלה 5.2%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות לעבר – 4.75% כבר בישיבת הועדה המוניטרית של בנק ישראל המתוכננת ל- 3 באפריל, אולם על רקע משבר הרפורמה השיפוטית אפשר ובבנק ישראל יידרשו לפעול לבלימת בריחת הון ונסיקת האינפלציה ויעדיפו לעלות את ריבית השקל כבר בטווח הקרוב.

עד כה בבנק ישראל שמרו על פער ריבית חיובי אל מול הדולר אולם במקרה קיצון כצעד חרום בבנק עשויים לשוב ולעלות את ריבית השקל מעבר לרמת ריבית הדולר. בנק ישראל מודע לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית של ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעם הפיחות המהיר בשקל יפגע מהלך ההוזלה הצפוי.

כפי שציינו בעבר, במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מואץ ומהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה לפגיעה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. החשש מאפקט בריחת ההון ופגיעה בשלטון החוק יגררו מוסדיים בישראל וגופים החשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

בתקופה של עלייה בריבית הדולר, השקל חשוף לתנועה בתחום שערים רחב (3.28-3.96). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל. התמונה לטווח ארוך תלויה רבות בצעדי הממשלה וההסכמות באשר לרפורמה השיפוטית. הגעה להסכמות תתמוך בהתחזקות השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 14.03 ברמת 3,940.9 נק', עליה בשיעור של 0.2% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת נסחר סביב רמות הסגירה של שבוע שעבר, כאשר בתום יום המסחר של ה- 14.03 עמד המחיר על רמת 8,921 דולר לטון. רמת המלאים ירדה במהלך השבוע, כאשר ב 14.03 עמדו המלאים על 70,175 טון, ירידה בשיעור של כ-2.2% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 14.03 עמד על 2,956.5 דולר לטון, ירידה בשיעור של 0.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-14.03 על רמת 37,900 טון, ירידה בשיעור של 1.4% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –14.03 עמד המחיר על 23,715 דולר לטון, עליה בשיעור של 2.1% לעומת שבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב- 14.03 עמדו המלאים על רמת 44,142 טון, עליה בשיעור של כ- 0.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 14.03 עמד על 2,357 דולר לטון, עליה בשיעור של 1.2% לעומת שבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 14.03 על רמת 536,450 טון, ירידה בשיעור של כ- 2.2% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.