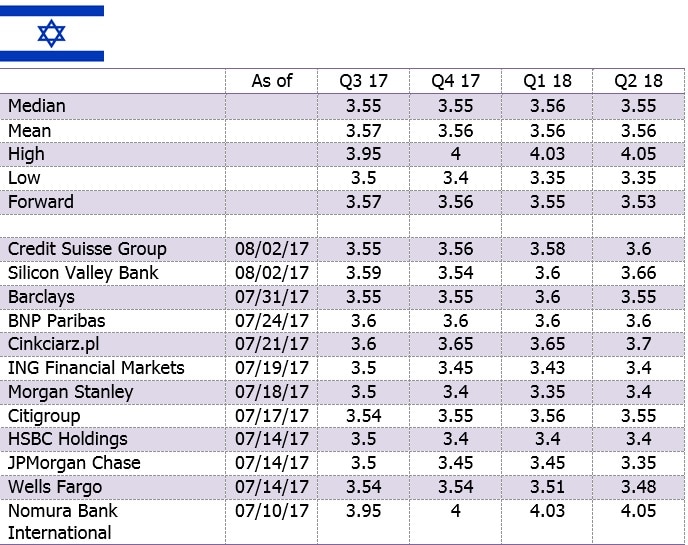

דולר שקל

צמצום הפעילים בימי החופש הגדול לצד הירידה העונתית בפעילות הזרים הישירה תורמת ללפיחות השקל כמו גם פעילות נקודתית משמעותית בשוק ההון המקומי (הנפקות/גיוסי הון בשקלים המומרים למט"ח). פיחות השקל אל מול השער הנומינלי האפקטיבי כתוצאה מפעולת "מספריים" בה התחזקות מטבעות אל מול הדולר לצד פיחות השקל אל מול הדולר יצרו פעולה מצטרפת של פיחות המפחית את הצורך המידי להתערבות בנק ישראל במסחר המטבעי. זעקת התעשיינים ובראשם חברות ההי-טק על השבר הכלכלי הצפוי בשל חולשת הדולר גררה להערכות באוצר והקצאת משאבים מהלך אשר תומך בפוטנציאל התאוששות הביקושים לדולר. גם להכרזת בכירים במשרד הכלכלה בדבר הכוונה לפעול לרכישת מט"ח בין היתר באמצעות פעילות החשב הכללי ובנק ישראל תורמת למשנה זהירות ולצמצום עודפי הצע המט"ח. על רקע התמתנות הלחצים האינפלציונים להערכתנו ארוכה הדרך עד למועד שינוי שע"ר השקל, אשר לא צפוי להערכתנו להתרחש לפני החצי הראשון של שנת 2018!. כפי שפירטנו רבות לאחרונה, הרי שעל רקע הפיחות בשער הדולר/שקל לצד החלשות הדולר בעולם תרמו להתאוששות בשער החליפין הנומינלי האפקטיבי, שער העוגן של בנק ישראל. התאוששות השער האפקטיבי/נומינלי, מלמדת כי לא נדרשת התערבות מכוונת מצד בנק ישראל והאוצר בבלימת ייסוף הש"ח. בשלב הנוכחי נדרשים האוצר ובנק ישראל לעקוב בדריכות ולהתערב במקרה של חולשה קיצונית של הדולר אל מול השקל כגון בירידה לרמות שפל חדשות מתחת לרמת 3.45 ש"ח לדולר. השער הנומינלי האפקטיבי הנמוך פוגע קשות בתעשייה המתקשה להתמודד בזירה המקומית והגלובלית עם יבוא זול ומתחרה המאיים על קיומה. כפי שפירטנו רבות בעבר, להערכתנו בחודשים הקרובים (טווח קצר) פעילות מטבעית ערה תמתן ייסוף חד.בשער השקל. בזירה הגלובלית התאוששות כלכלת גוש האירו והציפיות להתאוששות הכלכלה בישראל, לצד, צמצום רכש האג"ח של ה ECB תורמים לביקוש למט"ח אל השקל והדולר .

התאוששות שוק ההון המקומי (IPO / A&M) פעילות מנפיקים התורמת לביקוש למט"ח לצד אי הוודאות בזירה הפוליטית בעקבות חקר סוגיות פליליות בהם קשורים גורמי ממשל ובכירים במשק מעודדים ביקוש למט"ח. להערכתנו בנק ישראל אינו צפוי לעלות את ריבית השקל לפני סוף שנת 2017 בעוד בארה"ב הציפייה שעד סוף השנה הנוכחית תועלה הריבית ב 0.25% שינוי המרחיב את פער הריביות השלילי שבין ריבית הדולר הגבוהה וריבית השקל הנמוכה, והמשמש בלם בביצוע פעולות מכירה של הדולר לטווחים ארוכים.

להערכתנו בטווח הקצר צפוי כי הדולר ימשיך לנוע בתחום שערים רחב. בעוד בטווח הבינוני והארוך ועל רקע עודפי הצע המט"ח להערכתנו לדולר פוטנציאל גבוהה להחלשות.

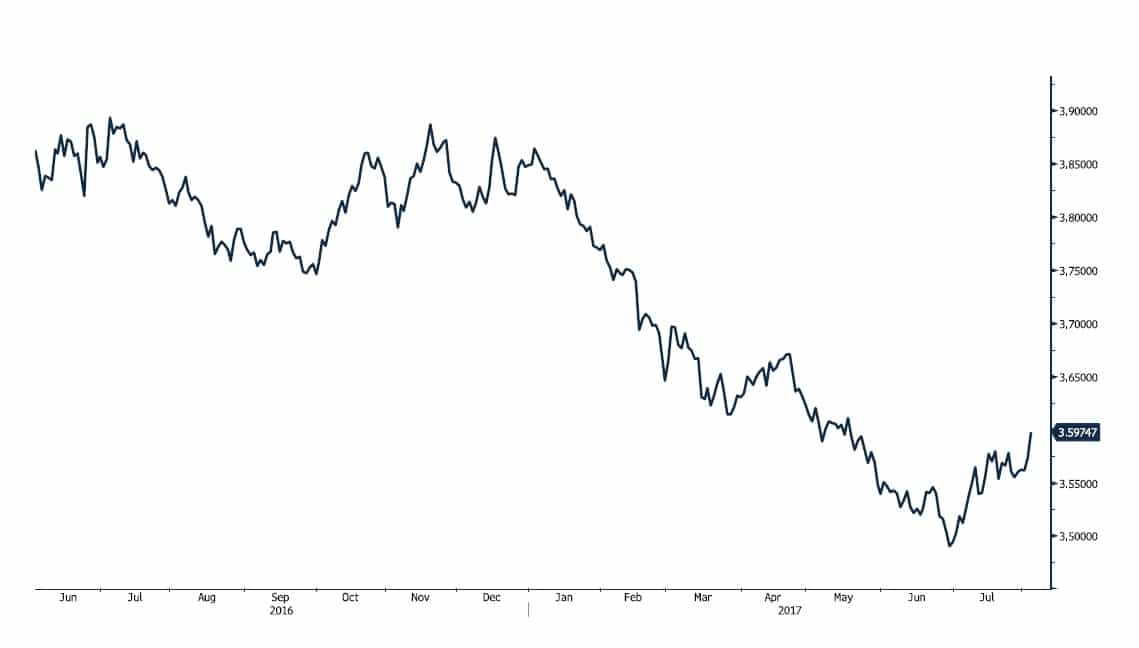

גרף דולר/שקל

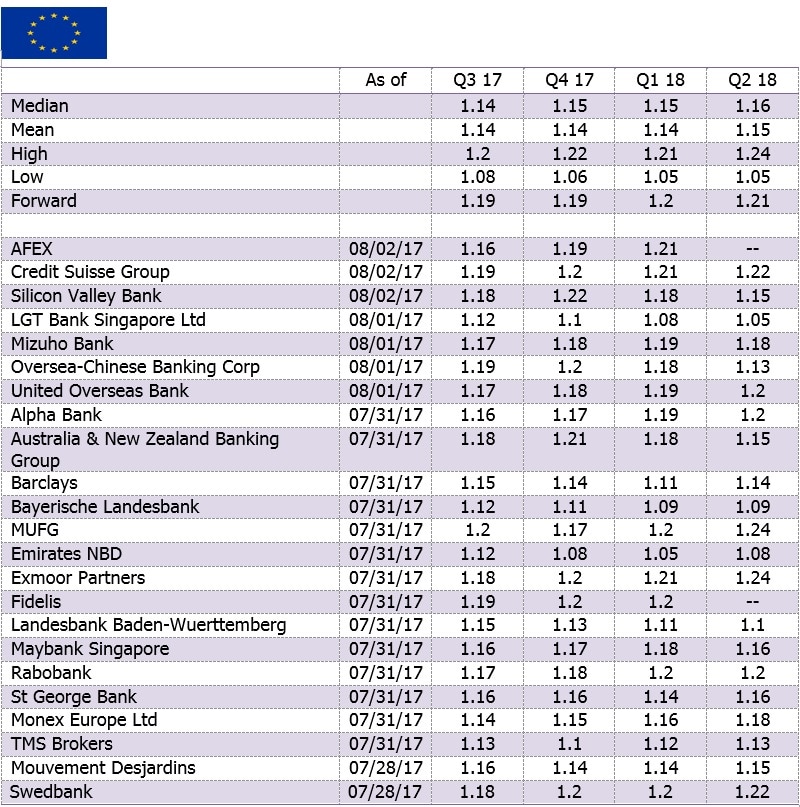

אירו/דולר

התחזקות האירו אל מול הדולר הליש"ט ומטבעות מרכזיים נוספים תואמת בדיוק את הערכתנו כי האירו מתחזק על רקע צבר נתונים כלכליים חיובים המלמדים כי הפעילות הכלכלית באירופה מתאוששת. כפי שפרטנו רבות לאחרונה, שינוי בגישת הבנקים המרכזים מגישה יונית מרחיבה לגישה ניצית תורמת לציפייה לצמצום מעורבות הבנק המרכזי ברכש אג"ח וכי הריבית צפויה לעלות בעתיד הלא רחוק. בעתיד הקרוב, מעבר מוסדות פיננסיים מאנגליה למדינות האיחוד האירופי / גוש האירו (גרמניה, צרפת, אירלנד) תורמת לחוסנה של כלכלת מדינות האיחוד האירופי. מנגד, הבחירות הכלליות בגרמניה (24 לספטמבר 2017), צפויות לרכז תשומת לב רבה ולתמוך בבלימת הנסיקה בשער האירו אשר נסק עד כה ביותר מכ 13%. במבט לטווח הארוך שלל הצעדים לעידוד הפעילות הכלכלית, הריבית האפסית (הצפויה לעלות), צמצום הצע הכסף עם צמצום/הפסקת רכש האג"ח ע"י הבנק המרכזי לצד מחירי חומרי גלם נוחים תורמים לפוטנציאל התאוששות הפעילות הכלכלית. הלחץ הגובר מצד ארה"ב לעידוד היצוא האמריקאי בין היתר באמצעות שיפור תנאי הסחר ושער חליפין נוח תורמים להתחזקות האירו אל מול הדולר. לשנת 2018 לאירו שער יעד של 1.21 דולר לאירו, רמה המלמדת על הפוטנציאל להמשך התחזקות האירו, אולם על רקע המהלך הגדול שבוצע עד כה, ניתן לצפות לתיקון טכני בטרם ינוע האירו לעבר רמות שיא קיצוניות. הבחירות בגרמניה והשפעת ה BREXIT (פרישת אנגליה מהאיחוד האירופי), הינם בעלי פוטנציאל השפעה בטווח הקצר על המשך חוסנו של האיחוד האירופי ושער המטבעות ליש"ט, פר"ש וה- .€.במבט לטווח הקצר לאירו פוטנציאל גובר לתיקון שערים ומנגד בטווח הבינוני-ארוך להערכתנו לאירו פוטנציאל להמשך ההתחזקות מרשים לעבר רמות שמעל לרף ה- 1.20 דולר לאירו. לחוסנו של האירו השפעה חיובית על רמות המחירים בשוק האנרגיה, שכן הדלקים נסחרים/מצוטטים בדולר ארה"ב, דבר המותיר מרחב לעליות מחירים בטרם יחושו באירופה את השפעת השינוי במחיר. אירופה שהייתה רגילה לסחור באירו של 1.3 דולר לאירו אינה צפויה להפגע קשות ממהלך התאוששות האירו ומנגד המהלך יתרום לביקוש באירופה ולהתאוששות הכלכלה הגלובלית.

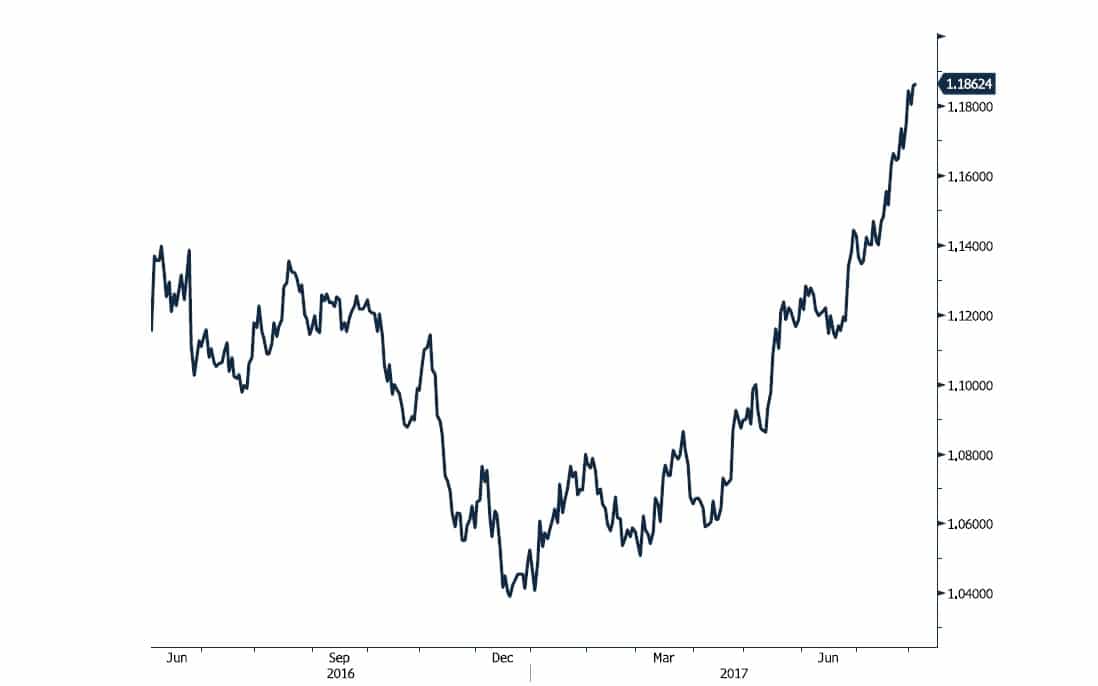

גרף אירו/דולר

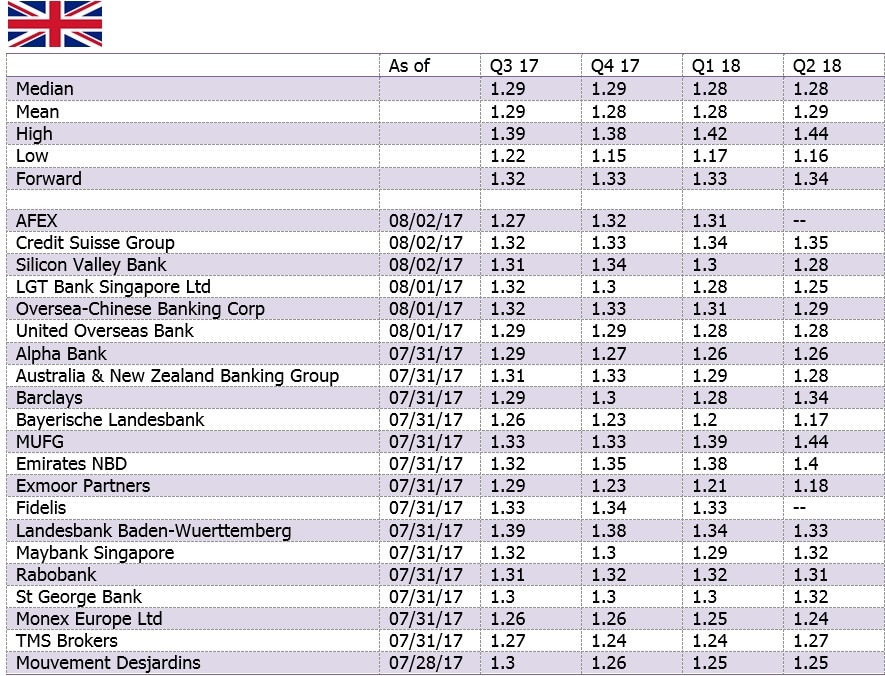

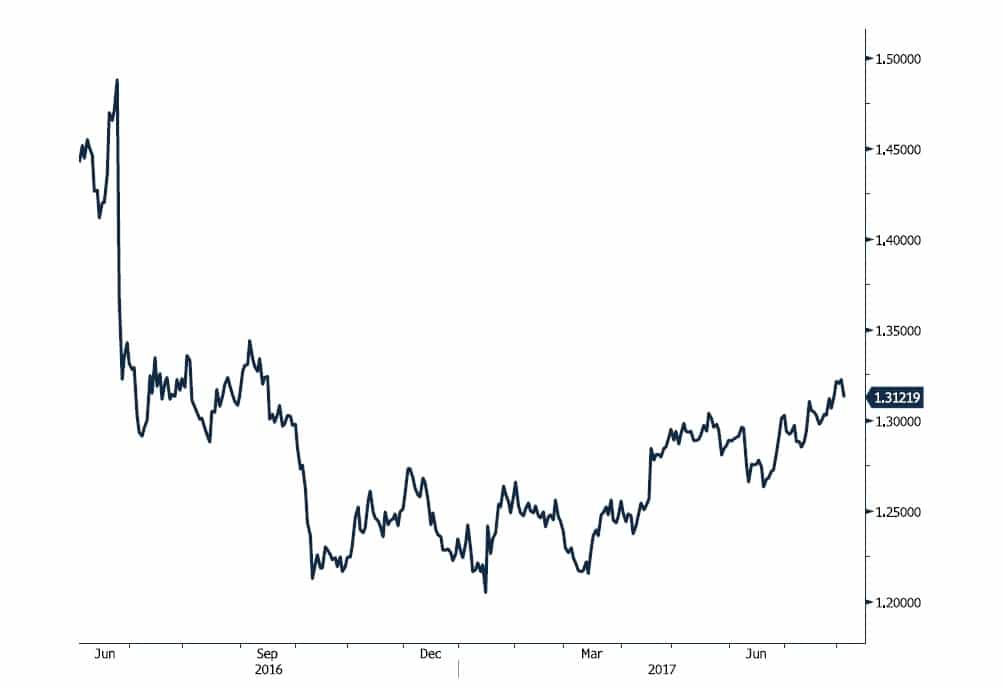

ליש"ט/דולר

הליש"ט טרם התמודדה באופן מלא עם משמעות ההחלטה לפרוש מהאיחוד האירופי בשלב הציפייה לעליה בריבית הליש"ט השכיחה לרבים את מצבה הקשה של כלכלת אנגליה. אי הוודאות באשר לעתיד בעקבות משבר הפרישה מהאיחוד (BREXIT), יציאת מוסדות פיננסיים מלונדון (דויטשה בנק נוטש בהדרגה את 8,500 העובדים במשרדיו שבלונדון וכן בנקים רבים נוספים] לצד הצמצום בכוחה של ראשת הממשלה הגב' מיי, בעקבות תוצאות הבחירות, מלמדים על עומק השבר. ירידה בהשקעות, בביקושים ובהצע מלמדים כי ארוכה הדרך להתאוששות הליש"ט. כפי שפירטנו רבות בעבר להערכתנו לליש"ט פוטנציאל החלשות עם יציאת אנגליה מהאיחוד, מהלך שמאיים על עתיד האנגלי וה- "נכסים היסטוריים" כחיבור האנגלי לסקוטלנד ונוספים. לנטישת בנקים ומוסדות פיננסיים כמו גם לחיסולם של עשרות אלפי מקומות עבודה לצד גידול חד בהצע נכסי נדל"ן ממשרדים ועד לדירות ובתים טמון סיכון רב המחייב משנה זהירות מפני זעזוע בשוק ההון והנדל"ן המקומי (בדגש על אזור לונדון) . כפי שפירטנו רבות בעבר, הרי שלהערכתנו, בסביבת שע"ח גבוה (1.32-1.36 דולר לליש"ט) מתקבלים הצעי ליש"ט מצד הגופים הפיננסיים ומנגד עם החלשות הליש"ט זרים שבים להתעניין בשוק הנדל"ן והמניות האנגלי. הציפייה לעליה בריבית תרמה לעלייה לעבר רמת 1.32 דולר לליש"ט אולם הודעת הבנק המרכזי מהיום כי הריבית אינה עולה ועל החולשה שנרשמה בפעילות הכלכלית, תרמו לחולשת הליש"ט. לחולשת שער הליש"ט צפויה השפעה על שער ריבית הליש"ט. הבנק המרכזי בדומה לעמיתיו החל לאותת על שינוי במדיניות ועל עלייה קרובה בליש"ט. בשלב הנוכחי הצע ליש"ט צפוי ברמות 1.32-1.36 $/£ בעוד במבט לטווח ארוך ולאור ההכרזה על נטישת האיחוד האירופי לליש"ט פוטנציאל להחלשות מחודשת אל עבר רמת ה 1.26-1.28… 1.22 $/£ואף פחות.

גרף ליש"ט/ דולר

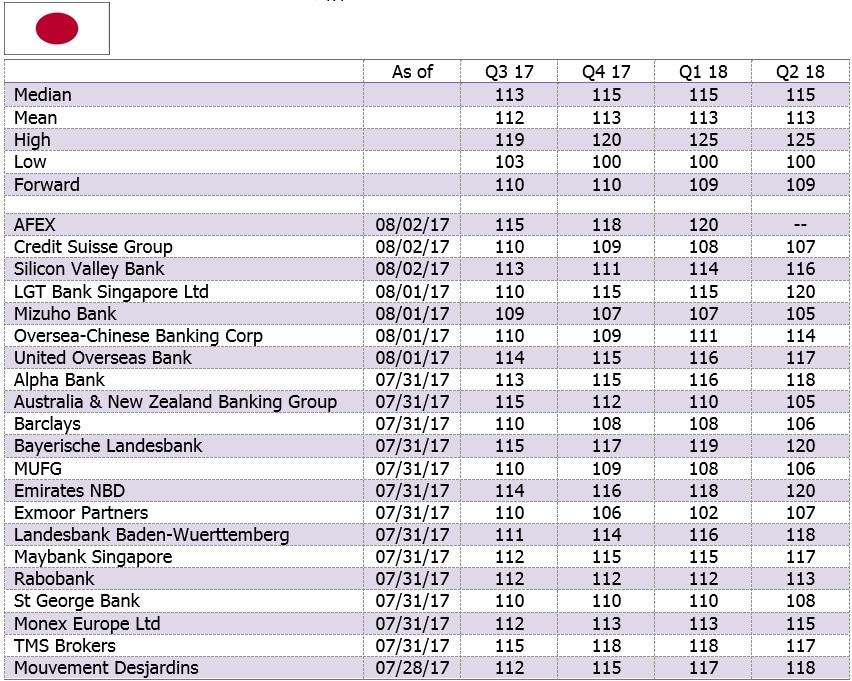

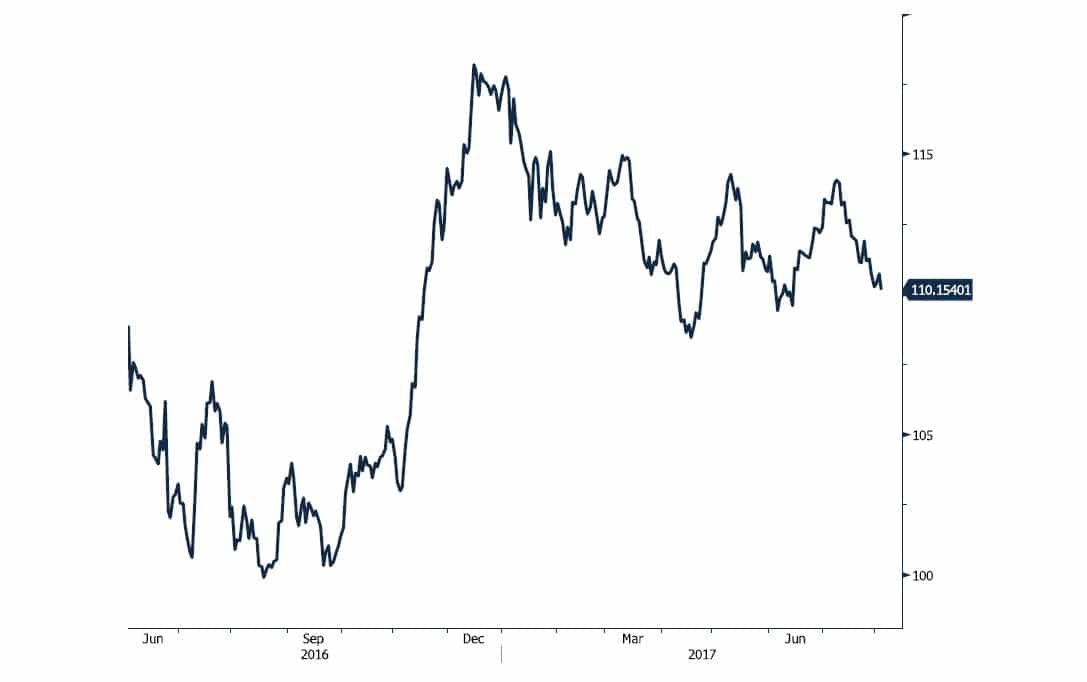

דולר/ יאן יפני

אין שינוי בהערכתנו, לפיה התנודות החדות בשער היאן היפני תואמות את מדיניות הממשל היפני אל מול הממשל החדש בארה"ב. חוסנו של היאן תואם לתמונת מצב הדולר הנחלש אל מול המטבעות המרכזיים. חולשת הדולר תואמת למדיניות ארה"ב לפיה שער החליפין הינו מרכיב בעל חשיבות בשמירת תנאי סחר ראויים לתעשייה. היאן היפני מגיב גם לפעילות המשקיעים בשוק המניות ביפן. צמצום בביקוש לאג"ח ומניות מצמצם את הפעילות בזירת המרות המטבע שכן גורמים הרוכשים ני"ע ביאן יפני, פועלים לגידור הסיכון המטבעי ומוכרים את היאן היפני. מהלכים אלו תרמו לתנודות בשער היאן. לממשל היפני, הפועל לעידוד הפעילות הכלכלית בכלל והיצוא בפרט, אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית, אולם, הרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומך בהמנעות מהתערבות בשע"ח. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר). בטווח הקצר, היאן צפוי לנוע בתחום שערים רחב. כאשר בזמנים של אי וודאות בשווקים, הביקוש ליאן היפני הינו ביטוי לחיפוש אחר "אי מבטחים". כאשר משקיעים מבקשים לגדר סיכונים או לצמצם פעילות בשוקי ההון ולסגור פעולות גידור והחזקה בנכסים. להערכתנו בטווח הקצר) ,על רקע פוטנציאל צמצום ההחזקה בדולר והתחזקות האירו), הפוטנציאל להחלשות היאן קטן והוא עשוי לשמור על כוחו ולהתחזק. הממשל ביפן, צפוי למתן תנועות של התחזקות היאן אל מול המטבעות המרכזיים, התחזקות חריגה של היאן תאותת על משבר סחר שבדרך, דבר שיעודד את התערבות הבנק המרכזי ביפן (BOJ) במסחר במטרה לבלום את התחזקות היאן אל מול המטבעות המרכזיים בכלל והדולר בפרט.