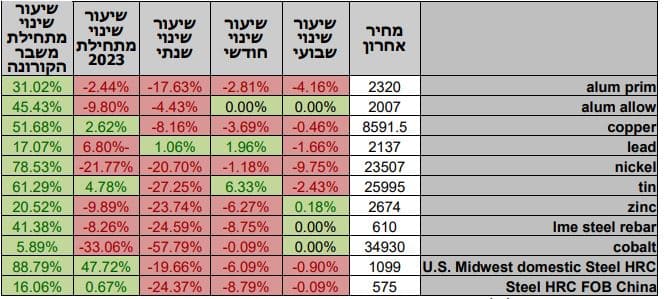

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

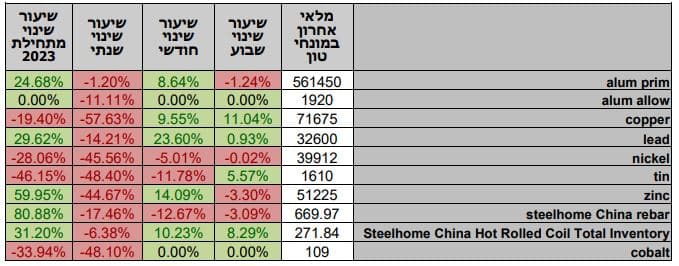

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים התנהל במגמה שלילית. בתום יום המסחר של 09.05 מדד הדאו ג'ונס עמד ברמת 33,561.81 נק', ירידה בשיעור של 0.30% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 13,201.11 נק' ירידה בשיעור של 0.40%, לעומת שבוע שעבר ומדד ה- S&P 500 סגר ברמת 4,119.17 נק', ירידה בשיעור של 0.40% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,764.10 נק', ירידה בשיעור של 0.2% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,955.5 נק', סביב רמות הסגירה של שבוע שעבר.

ארצות הברית –

לאחר שוועדת השוק הפתוח (FOMC) החליטה להעלות את ריבית הקרנות הפדראליות בשיעור של כ-0.25% לעבר רמת 5.25%, השבוע החולף התנהל במגמה מעורבת. נתוני שוק העבודה ממשיכים להראות על חוזקה כאשר שיעורי האבטלה ירדו לרמת 3.4% הרמה הנמוכה ביותר מזה 50 שנה, בנוסף התווספו לשוק העבודה האמריקאי 253 אלף משרות נתון הגבוה מן הצפי. נתוני האינפלציה לחודש אפריל אמנם ממשיכים להצביע על התקררות האינפלציה, אך ישנה בלימה בקצב הירידה. כפי שקרה במדדים הקודמים – מחירי האנרגיה והמכוניות ירדו וגררו את המדד מטה. עם זאת ההוצאות הקשורות לניהול משקי הבית עלו משמעותית ואגף גררו את המדד החודש לעלייה של 0.4% בהתאם לציפייה ובחישוב שנתי רשמו עליה של 4.9% ירידה מרמת האינפלציה בחודש מרץ 5%. העלייה במדד הליבה מלמד על הקושי הצפוי בהחזרת האינפלציה אל תווך היעד.

כפי שכתבנו בעבר, לדברי יו"ר הבנק מר ז'רום פאוול הבנק מעריך שאנו קרובים למיצוי מהלכי העלייה בריבית אולם הדבר יבחן לקראת ישיבת הוועדה ב 14 ליוני הקרוב.

הבנק הדגיש כי חשיבות בלימת האינפלציה גבוהה וכי משבר הבנקים האזוריים אינו מהווה בלם במדיניות הבנק המרכזי במלחמתו באינפלציה. הבנק המרכזי לא צופה שנשקפת סכנה ליציבות המערכת הבנקאית. החלטה לעלות את הריבית בתקופה של האטה בצמיחה נתמכת בנתוני התעסוקה המורים על תעסוקה מלאה ולחצי מחירים כתוצאה מעליות שכר השלימו לבנק את המלאכה ותמכו בהחלטה לצנן את הפעילות הכלכלית. מעניינת במיוחד התחזית הדומה לציפיות פריקו כי המשק האמריקאי יגלוש להאטה בסוף הרבעון השלישי מהלך אשר יתרום לירידת הריבית בסוף השנה אל עבר רמת 4.4%.

מאורעות חשובים

- 11.05: מדד המחירים ליצרן לחודש אפריל

- 16.05: מכירות קמעונאיות לחודש אפריל

- ד

אירופה –

בשבוע החולף הבנק המרכזי האירופי ה-ECB העלה את ריבית הבנק בכ-0.25% לעבר רמת 3.75%, הרמה הגבוהה ביותר מ-2008. כפי שכבר כתבנו נתוני האינפלציה מאותתים על בלימה במגמת התקררות האינפלציה. ועל כך שצפוי הבנק להמשיך ולבצע העלאה נוספת של כ-0.25% בהחלטה הבאה ב 15 לחודש יוני הקרוב.

תחזיות מחלקת המחקר ב-ECB, צופות אינפלציה עד סוף שנת 2023 ברמת 5.3% בממוצע, 2.9% ב-2024 ו 2.1% בשנת 2025.

בבריטניה האינפלציה שוהה מעבר לרמת 10%, כאשר אינפלציית הליבה שוהה גם היא ברמות גבוהות. בהחלטת הריבית הקרובה צפוי הבנק המרכזי האנגלי ה-BOE להעלות את ריבית הבנק המרכזי ב-0.25% לעבר רמת 4.5%, מהלך הצפוי להמשיך גם בפגישה הבאה, הערכה כי ריבית הליש"ט תועלה במדרגות לעבר רמת ה 5.25%.

מאורעות חשובים

- 11.5: החלטת ריבית הבנק המרכזי האנגלי

- 12.5: פרסום נתוני צמיחת התוצר של הכלכלה הבריטית

ישראל –

צמצום פעילות המשקיעים הזרים בשוק המקומי מוריד את רף הרגישות. כך לדוגמא בעקבות סבב הלחימה בעזה שער הדולר שקל נסק מרמת 3.62 לעבר רמת 3.67 בשיא, ולאחר מכן התייצב בסביבת רמת 3.65 ואף נמוך מכך עם הדיווחים על הפסקת אש. כפי שכתבנו עבר, הרפורמה השיפוטית ממשיכה להיות הגורם המרכזי המוביל לצמצום פעילות הזרים ולירידה במקורות היצע מט"ח דבר המותיר את הזירה לפעילותם של המוסדיים ובכך תורם לתנודות חדות בשערי החליפין. שכן העדר הנפקות, EXITES וגיוסים משמעותיים מצמצם את היצע המט"ח ומנגד הטייס האוטומטי של המוסדיים ממשיך לקבוע את הטון.

להערכתנו "רכבת ההרים" בשער הדולר עשויה להמשך והתנודתיות בשערים בעקבות חששות המשקיעים מעתיד המחלוקות באשר לרפורמה השיפוטית ונגזרות מהלכי הרפורמה. מהלך העשוי לשוב ולתמוך בתנודות שערים כפועל יוצא של פעילות ערה מצד המבקשים לצמצם את חשיפתם לשקל.

בזירה המקומית – משקל המוסדיים במסחר המטבעי גבוה ולכן לדוגמא במקרה של העלאת ריבית חריגה בארה"ב אשר תגרור לחולשה בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית כאשר המוסדיים מגדילים באופן ניכר את חשיפת לני"ע זרים. מנגד נציין כי מהלך של הסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.5 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות, שכן חברות הצליחו לגלגל את עליות המחירים לכיסים של הצרכנים העמוסים בנזילות. מהלך זה צפוי להתמתן עם צמצום מקורות הנזילות כגון בעקבות הירידה בהכנסה הפנויה, בלימת עליות השכר והנסיקה בריבית המייקרת את המשכנתאות ועלויות המימון, מהלכים אשר צפויים לגרור לעלייה בהוצאות בקצב המהיר מהעלייה בהכנסה.

לאחרונה דוחות בנקים זרים מלמדים על הקשיים בפירעון אשראי מצד לקוחות לצד חברות שהחלו לצמצם שימוש שטחים וכוח עבודה, כמו גם להפחית תחזיות הכנסה/רווח כהכנה להאטה הצפויה. מנתוני חברות עולה כי שעון החול רץ וכי חברות גייסו בעבר הון רב המספק נזילות נוחה עד לשנת 2024. משמע לצורך ביצוע תוכניות ההשקעה ולפעילותם, חברות אינן נזקקות לגיוס הון משמעותי בטווח המיידי, אולם צפוי כי בקרוב יעלה הצורך המחודש מצד חברות לפעול לגיוס הון לפעילותן. עודפי הנזילות תורמים לרגיעה יחסית בשלב הנוכחי בשוקי ההון על אף הנסיקה בשער הריבית. צמצום היקף "הנזילות הזמינה" יעורר להערכתנו כבר בחודשים הקרובים את החשש מאפקט מחסור במקורות אשראי ויצור "משבר נזילות".

כפי שפירטנו בעבר, תנועת הדולר עד כה תואמת את התחום עליו פירטנו בסקירתנו השנתית כתחום התנועה לשער הדולר 3.30-3.70 אולם לאור אי הוודאות באשר לרפורמה השיפוטית המתוכננת, גובר הסיכון של צמצום מתמשך בפעילותם של משקיעים זרים ועימם בריחת הון ונסיקת השערים אל מעבר לרמות השיא של השנים האחרונות. הערכתנו לשנת 2023 צופה כידוע כי ריבית הדולר תתייצב בקרבת רמת 5.25% בדיוק כפי שמתרחש כעת, ובקרבת רמה זו תשכון עד לקראת הרבעון הרביעי של השנה. מועד בו גובר הסיכוי להערכתנו לצעדי הקלה, עידוד והרחבה בשל המשבר הכלכלי המתמשך. מהלך של איתות על הצורך/כוונה להפחתת ריבית הדולר, האפשרי בקרבת הרבעון האחרון של שנת 2023, יהא משום סמן לתנועה משמעותית של עליות בשוק המניות ובמקביל יתמוך בהצע מט"ח בזירה המקומית.

שיעור האינפלציה בישראל ירד בהתאם לצפי לעבר רמת 5%, אך זו עדיין רמה הגבוהה משמעותית מטווח היעד (1-3) דבר המחייב את בנק ישראל להמשיך במדיניות העלאת הריבית כבר בהחלטה הקרובה ב 22 למאי. לפי נתוני בנק ישראל הציפיות לאינפלציה לשנה שוכנות בסביבת הגבול העליון של היעד -3%. כמו כן, הציפיות לאינפלציה לטווח שמעל לשנה שבו בחזרה לטווח יעד האינפלציה ברף העליון (2%-3% ) ברמה ממוצעת של כ-2.6%.

להערכתנו ריבית הבסיס בשקל תמשיך לעלות לעבר – 4.75% כבר בישיבה הקרובה של הוועדה המוניטרית של בנק ישראל (22 במאי 2023), אולם על רקע משבר הרפורמה השיפוטית אפשר ובבנק ישראל יידרשו לפעול לבלימת בריחת הון ונסיקת האינפלציה ויעדיפו לעלות את ריבית השקל בהתאם להתפתחות בשוק ההון המקומי.

להערכתנו העלייה במחירי מוצרים ושירותים ופיחות השקל, יתרמו למדדים ויפגעו בצעדי ההוזלה. הלחצים האינפלציוניים צפויים להמשיך לאותת על עליה בריבית השקל.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור בהתאמה לפגיעה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. חולשת שוק ההון תיגרור מוסדיים בישראל לצד גופים החוששים מאפקט בריחת ההון עם הפגיעה בהפרדת הרשויות והחשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, כאשר קרן המטבע הבינלאומית תומכת אף היא בהערכה כי אירועי הרפורמה השיפוטית תרמו לירידה שיעור הצמיחה של המשק (מ 2.9% לעבר 2.4%) תחזית הרואה פוטנציאל להאטה אולם בשיעור המתון מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש עם התאוששות שוק המניות בחו"ל והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 09.05 ברמת 3,879.4 נק', ירידה בשיעור של 0.4% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 09.05 עמד המחיר על רמת 8,591.5 דולר לטון, עליה בשיעור של 0.1% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 09.05 עמדו המלאים על 71,675 טון, עליה בשיעור של כ-1.8% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 09.05 עמד על 2,674 דולר לטון, ירידה בשיעור של 0.4% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 09.05 עמדו המלאים על 51,225 טון, ירידה בשיעור של 1.5% לעומת הרמות בשבוע שעבר.

– NICKEL מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –09.05 עמד המחיר על 23,507 דולר לטון, ירידה בשיעור של 4.2% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 09.05 עמדו המלאים על רמת 39,912 טון, ירידה בשיעור של כ- 0.5% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום נותר במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 09.05 עמד על 2,366.5 דולר לטון, עליה בשיעור של 0.4% לעומת שבוע שעבר. רמת מלאי האלומיניום עמדה ב- 09.05 על רמת 561,450 טון, סביב הרמות הסגירה של שבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.