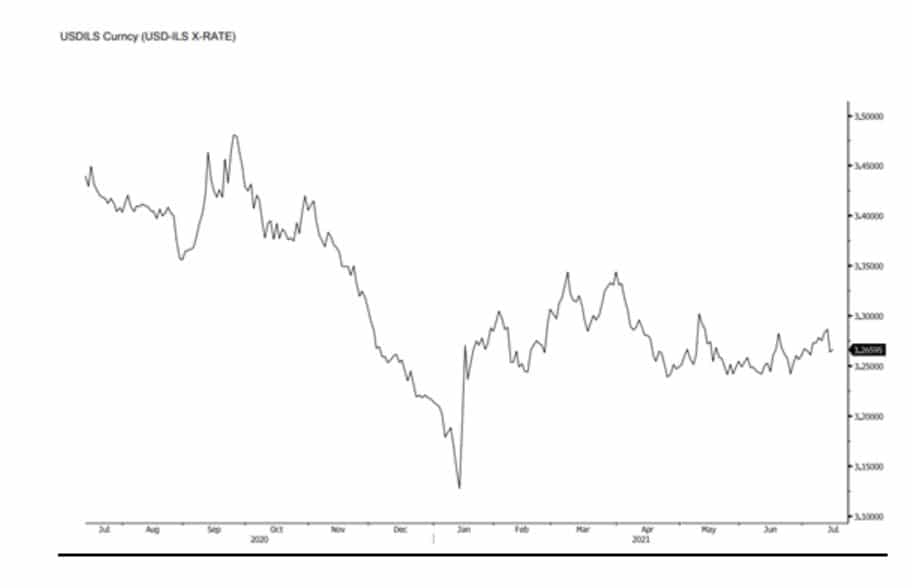

תשלומי השכר והמסים בישראל תורמים לעודף היצע מט"ח וגוררים לייסוף השקל. העלייה בתוואי האינפלציה בארה"ב בניגוד למצב באירופה תורמת לאי וודאות באשר למגמה העתידית של המחירים. להערכת הבנק המרכזי האמריקאי, נסיקת תוואי האינפלציה בחודש האחרון לעבר רמת 5.2% הינה אירוע זמני ולכן הבנק ימשיך לשמור את ריבית הדולר נמוכה מבלי לחשוש כי הדבר מעודד לחציי מחירים. עליה באינפלציה, בשכר הממוצע במשק ובתעסוקה לאורך החודשים הקרובים עשויה, לדעתנו, לגרור לשינוי מדיניות ולעליה בריבית הדולר, מהלך אשר יגרור לחולשה בשוקי ההון ולפיחות השקל. אין שינוי בהערכתנו כי בטווח ארוך השקל ישוב ויתחזק לעבר רמות קיצון.

גרף דולר/שקל

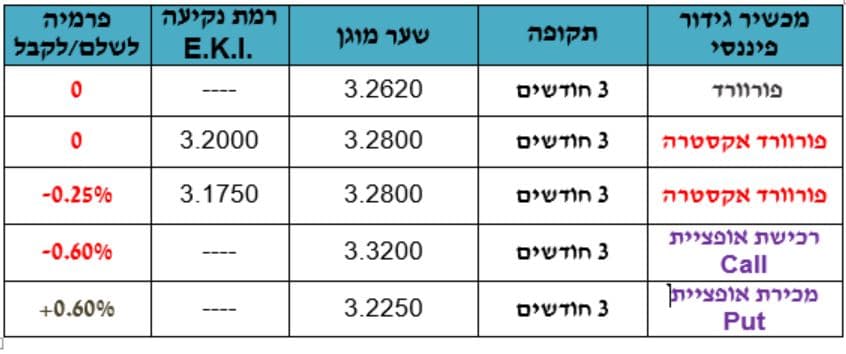

טבלת שערים/עלויות לאסטרטגיות גידור ליבואנים

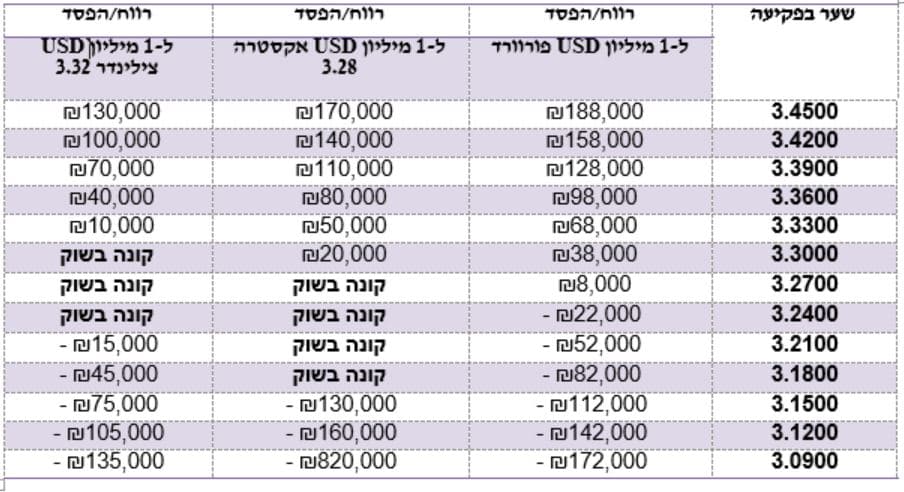

תזרים עסקה עתידית (פורוורד) אל מול פורוורד אקסטרה עם EKI ואסטרטגיית צילנדר

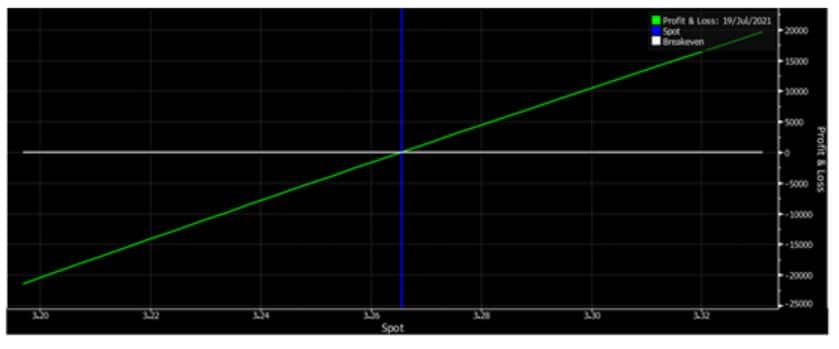

פורוורד

עסקת פורוורד – הינה עסקה לרכישת מטבע למועד עתידי. שער העסקה מבוסס על השער הנוכחי (שער הספוט) בתוספת נקודות סוופ (הינן ביטוי לפער הריביות שבין מטבעות העסקה).

פורוורד אקסטרה

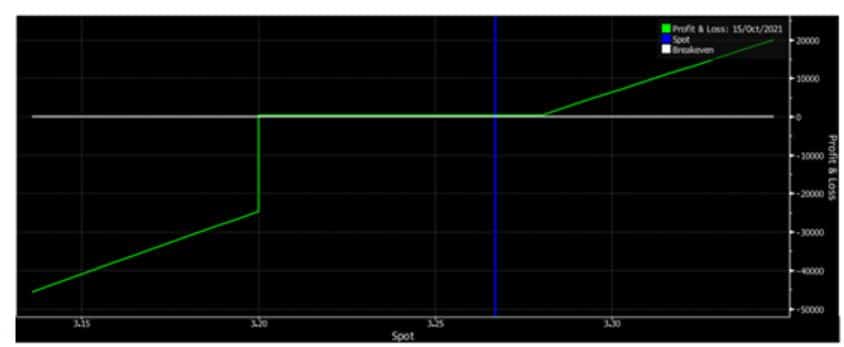

עסקה עתידית סינטטית, רמת סיכון מוגברת במקרה של ירידה אל מתחת לשער הנקיעה. מספק 100% הגנה, הלקוח נהנה חלקית מהחלשות הדולר.

• השיטה – עסקת פורוורד אקסטרה הינה אסטרטגיה בעלות מוגדרת (כפי שמפורט בטבלה) המספקת ללקוח הגנה מלאה מפני פיחות השקל – התחזקות שער הדולר/ש"ח, אסטרטגיה המעניקה ללקוח אפשרות להמשיך להנות משער המרה נוח גם במקרה של ירידה בשער הספוט עד לרמת שער הנקיעה, כפי שנקבע מראש (כמפורט בטבלה).

• המטרה – ללקוח מובטח שער המרה מקסימאלי של 3.2800, כאשר ללקוח אפשרות ליהנות מהחלשות הדולר, עד לרמת 3.2000/3.1750 בהתאמה.

• הסיכון – במידה ובתאריך הפקיעה של העסקה (EKI), שער הדולר/ש"ח ייסחר ברמת/מתחת לרמת הנקיעה 3.2000/3.1750, הלקוח יידרש לרכוש את הדולר ברמת 3.2800 בהתאמה.

יתרונות:

• מספק הגנה מלאה כנגד פיחות הדולר – התחזקות שער דולר/ש"ח

• עלות מוגדרת – נמוכה

• במידה ושער הדולר נחלש, אך לא נסחר ביום הפקיעה מתחת לרמת 3.2000/3.1750, ללקוח מתאפשר ליהנות משער המרה הנמוך משער מימוש העסקה (3.2800)

• רמת הנקיעה נבחנת רק ביום הפקיעה

חסרונות:

• שער הגנה גבוה משער הפורוורד

• במידה ושער הדולר נחלש ונסחר ביום הפקיעה ברמת/מתחת לרמת 3.200/3.1750, החברה תדרש לרכוש את הדולר ברמת שער המימוש המקורי 3.2800.

אסטרטגיית צילינדר

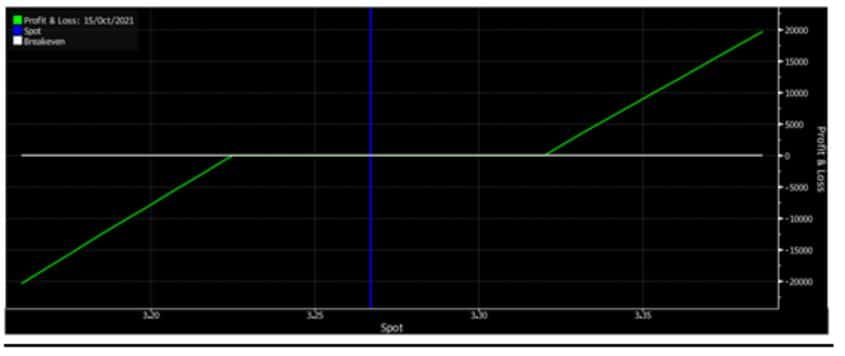

מכשיר בעל רמת סיכון נמוכה, מספק 100% הגנה, הלקוח נהנה חלקית מהיחלשות דולר אל מול השקל

• השיטה – עסקת הצילינדר האמורה הינה האסטרטגיה בעלות מוגדרת (כפי שמפורט בטבלה) המספקת ללקוח הגנה מלאה מפני התחזקות שער הדולר/שקל, אסטרטגיה המעניקה ללקוח אפשרות להנות מהיחלשות שער הספוט עד לרמת שער המימוש כפי שנקבע מראש (כמפורט בטבלה).

• המטרה – ללקוח מובטח שער רכישה מקסימלי של 3.32 שקל לדולר, כאשר ללקוח אפשרות ליהנות מהיחלשות שער הדולר/שקל עד לרמת 3.2250.

• הסיכון – במידה ובתאריך הפקיעה של העסקה, שער הדולר/שקל ייסחר מתחת לרמת 3.2250 שקל לדולר הלקוח יידרש לרכוש את הדולר ברמה של 3.2250 שקל לדולר.

במידה ובתאריך הפקיעה של העסקה, שער הדולר/שקל ייסחר מעל לרמת 3.32 שקל לדולר הלקוח ירכוש את הדולר ברמה של 3.32 שקל לדולר.

בתחום האדישות המוגדר כ- 3.3200 – 3.2250 הלקוח ירכוש את הדולר בהתאם לשער שיהא נסחר ביום הפקיעה

יתרונות:

• מספק הגנה מלאה כנגד התחזקות שער הדולר/שקל

• אפשרי ביצוע ללא עלות [דהיינו בעסקה זו 2 מרכיבים, עלות החלק הנרכש תמומן ע"י החלק הנמכר]

• במידה ושער הדולר ייחלש אולם לא יסחר ביום הפקיעה מתחת לרמת 3.2250 שקל לדולר, הלקוח יוכל ליהנות משער הרכישה של הדולר/שקל נמוך משער הפורוורד (3.2620 שקל לדולר)

חסרונות:

• בכניסה לעסקה, שער הגנה גבוה משער הפורוורד

• במידה ובתאריך הפקיעה של העסקה, שער הדולר/שקל ייסחר מתחת לרמת 3.2250 שקל לדולר, הלקוח יידרש לרכוש את הדולר ברמה של 3.2250 שקל לדולר.