שער האירו מוסיף להתחזק ונסחר סביב הרמות הגבוהות של השנים האחרונים בקרבת רמת 1.22 דולר ואירו בצל הנסיקה בהיקף החוב הלאומי בארה"ב והיציאה האיטית ממשבר קורונה. מנגד פרסומי הבנק המרכזי בארה"ב – FED, כשבכירי הבנק מעריכים כי תופעת האינפלציה הגבוהה כמו גם חולשת שוק התעסוקה, הינן זמניות וחולפות. כשתשואת אג"ח הדולרי ל-10 שנים יורדת ומתייצבת מתחת ל- 1.60%, מהלכים התורמים לתנודות שערים ואף לפוטנציאל היחלשות הדולר.

גרף אירו/דולר:

להלן אסטרטגיות גידור לחשיפת יצואן, בעל תמורות (הכנסות) באירו והתחייבות בדולר

1. עסקת הפורוורד – פעולה פיננסית של התחייבות למכור אירו ולקנות דולר בשער המוגדר מראש. במקרה של התחזקות שער האירו כנגד הדולר, המוכר לא ייהנה מההתחזקות, לאור התחייבותו למכור את המטבע בשער המוסכם טרם ההתחזקות. השער הסופי המוסכם מראש, הינו שער הספוט בתוספת הפרש הריביות שבין מטבעות העסקה.

2. עסקת צילינדר – פורוורד סינטטי, שילוב של רכישת הגנה ( קניית אופציה מסוג PUT) – זכות הגנה במקרה של החלשות האירו, ומימונה באמצעות מכירת (מכירת אופציה מסוג CALL) – התחייבות למכור את האירו.

מהי עסקת צילינדר עם KO דהיינו מכירה עם רמת נקיעה להתחייבות (פקיעת ההתחייבות ברמה מוגדרת)

מכשיר בעל רמת סיכון נמוכה, מספק 100% הגנה, הלקוח נהנה חלקית מהתחזקות שער האירו אל מול הדולר

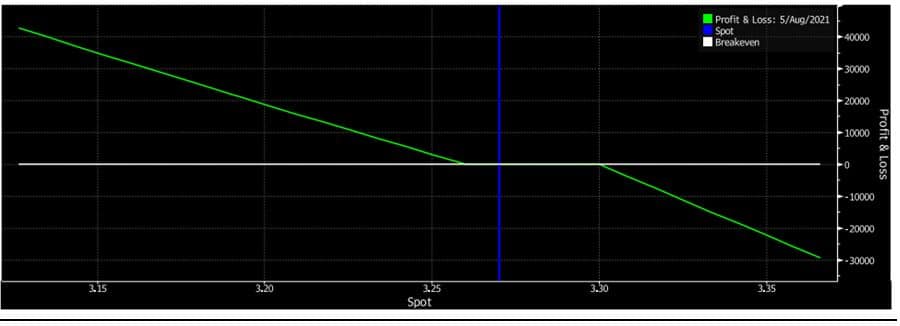

דוגמא לתזרים הצפוי בעסקת הפורוורד אל מול אופציה משולבת KO באירו/דולר:

• עסקת צילינדר עם רמת נקיעה KO הינה אסטרטגיה בעלות מוגדרת (כפי שמפורט בטבלה) המספקת ללקוח הגנה מלאה מפני היחלשות שער הדולר/שקל, אסטרטגיה המעניקה ללקוח אפשרות להנות מהתחזקות שער הספוט עד לרמת שער המימוש כפי שנקבע מראש (כמפורט בטבלה).

• ללקוח מובטח שער המרה של 3.26 שקל לדולר.

• במידה ובתאריך הפקיעה של העסקה, שער הדולר/שקל ייסחר מעל לרמת 3.30, שקל לדולר הלקוח יידרש למכור את הדולר ברמה של 3.30 שקל לדולר.

• עסקת צילינדר עם רמת נקיעה KO להתחייבות, הינה האסטרטגיה בעלות מוגדרת (כפי שמפורט בטבלה) המספקת ללקוח הגנה מלאה מפני היחלשות שער האירו/דולר, אסטרטגיה המעניקה ללקוח אפשרות להנות מהתחזקות שער הספוט עד לרמת שער המימוש כפי שנקבע מראש (כמפורט בטבלה).

• ללקוח מובטח שער המרה מינימלי של 1.1900 שקל לדולר

• במידה ובתאריך הפקיעה של העסקה, שער האירו/דולר ייסחר מעל לרמת 1.2650, דולר לאירו הלקוח יידרש למכור את האירו ברמה של 1.2650 דולר לאירו.

יתרונות:

• מספק הגנה מלאה כנגד היחלשות שער האירו/דולר

• אפשרי ביצוע ללא עלות [דהיינו בעסקה זו 2 מרכיבים, עלות החלק הנרכש תמומן ע"י החלק הנמכר]

• במידה ושער האירו ייחלש וייסחר עד יום הפקיעה מתחת לרמת שער הנקיעה 1.1950 דולר לאירו, מכירת אופציית Call תבוטל ובמידה ושער האירו ישוב ויעלה וייסחר ביום הפקיעה מעל לרמת 1.2650 דולר לאירו הלקוח יוכל ליהנות משער המרה הגבוה משער הפורוורד (1.2220 דולר לאירו)

• רמת הנקיעה KO נבחנת במהלך חיי האופציה עד יום הפקיעה

חסרונות:

• בכניסה לעסקה, שער ההגנה נמוך משער הפורוורד

דסק אנליסטים והדילרים ישמחו לעמוד לרשותכם בבחינת החשיפה וגידור הסיכון

בדבר פרטים נוספים באמור לעיל ניתן לפנות ישירות לדסק אנליסטים בטלפון: 6167070- 03

מידע על המכשירים הנ"ל ניתן למצוא באתר פריקו (http://www.prico.co.il)

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא. למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים.

ט. ל. ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא.מימושים בשווקים הפיננסים תרמו להתחזקות מחודשת של שער הדולר לעבר רמת 3.2700 שקל לדולר. המשך תיקון בשווקי המניות ו/או התערבות בנק ישראל בזירת המט"ח עשויה לתמוך בהמשך התחזקות שער הדולר לעבר רמת 3.30 ואף יותר. להערכתנו, בטווח הארוך המגמה השלטת נותרה פרו שקלית, וכי צפויה היחלשות מחודשת של שער הדולר אל מתחת לרמת 3.20 שקל לדולר. מכשיר בעל רמת סיכון נמוכה, מספק 100% הגנה, הלקוח נהנה חלקית מהתחזקות שער הדולר אל מול השקל. ללקוח היקף התחייבות הגבוה ב 50% מהיקף הגידור !