- בשווקים ממתינים להחלטת הריבית בארה"ב בסוף החודש – ציפייה להפחתת ריבית.

- המתיחות ארה"ב-איראן התרחבה למדינות באירופה החשופות לספנות במיצרי ארמוז ובהן אנגליה, צרפת ודנמרק.

- יכולת וויסות הביקושים לאנרגיה מצד מדינות מובילות [סעודיה, ארה"ב וכו'] מצמצמת את השפעת פעילות הטרור של איראן.

- 98 ימים למועד הקבוע לסיום תהליך ההתנתקות בין האיחוד האירופי לאנגליה.

- בחירת ראש ממשלה חדש באנגליה וגישתו לניתוק מאירופה מעלה את החשש מהשלכות היציאה מהסכם הBREXIT ועשוי לפגוע בליש"ט ואף באירו.

- בישראל – הגידול בגירעון התקציבי והעדר מושלות בשל הבחירות תורמים לחשש לפגיעה בחוסן הכלכלי ובאיכות דירוג ישראל בעיני המשקיעים הזרים

- האטה בביקושים וצריכה ציבורית מוגבלת ומנגד עודפי מט"ח מיצואנים ומשקיעים תורמים לחולשת הדולר והתחזקות השקל.

- מלחמת הסחר ארה"ב – סין פוגעת יותר בסין מאשר בארה"ב, והחשש כי ללא התקדמות הממשל בארה"ב יטיל מיסים נוספים ויגרור להאטה בפעילות הכלכלית הגלובלית.

- נשיא ארה"ב דורש התאמות בהסכמי הסחר ארה"ב – אירופה בדגש על תחומי הרכב והחקלאות לצד הדרישה לתיקון בשער האירו- שלדעתו נמוך באופן קיצוני מול הדולר.

דולר שקל

בשווקים ממתינים בדריכות להודעת ועדת השוק הפתוח (FOMC) שליד הבנק המרכזי בארה"ב באשר לשער ריבית הקרנות הפדראליים, שער הבסיס של הבנק המרכזי (FED). הערכות בשווקים צופות להפחתה של 0.25% מהתחום הנוכחי של כ 2.5% (2.25%-2.5%) אולם אחוז גבוה של כ 50% מהנשאלים צופים כי הבנק יפחית את הריבית בכ 0.5%. מהלך הנתמך בעובדה ששער הריבית לטווח קצר גבוה מהריבית ארוכת הטווח וכי האינפלציה שוכנת מתחת לרמת היעד של כ 2%. החשש כי הריבית הגבוהה פוגעת בכושר התחרות של התעשייה האמריקאית כאשר בגוש האירו הריבית שלילית ובמדינות רבות הריבית שוכנת בקרבת רמת ה "0". נתונים כלכליים מעורבים (ירידה בפעילות התעשייתית ומנגד התאוששות בביקוש לעובדים ועוד) תמכו בציפיות לשינוי במדיניות וחזרה למדיניות מרחיבה של הפחתות ריבית כבר בעתיד הקרוב. הערכה כי הבנק המרכזי ימשיך במדיניות זו אף ברבעון הראשון של שנת 2020 במטרה לעודד את הפעילות הכלכלית ולמנוע האטה. נתוני הצמיחה לרבעון השני בארה"ב מורים על נסיקה מרשימה בכ- 4.1% בזכות השקעות הממשל ופעילות ערה לעידוד הצמיחה והצריכה, בעוד בסין בעקבות מלחמת הסחר צלל התוצר המקומי הגולמי לרמת שפל של 27 שנים ברמת 6.2% הערכה כי התמ"ג בסין ימשיך לצלול אף לעבר 5.7% בשנת 2021 בעוד קרן המטבע הבינלאומית (IMF) צופה ירידה בכ- 0.1% בשיעור הצמיחה הגלובלי שפורסם לכדי 2.3%. במסגרת מלחמת הסחר שמנהל הנשיא טראמפ והממשל האמריקאי תאומו תנאי הסחר בין ארה"ב לקנדה ומקסיקו וכעת עיקר המשקל ניתן להסכמי הסחר אל מול סין ואירופה. הממשל רואה בחולשת מטבעות כיואן הסיני והאירו האירופי מכשיר לעידוד היצוא לארה"ב ודורש מהמדינות לפעול לתיקון ה"עיוות" שאם לא כן יוטלו מכסים לתיקון השפעת החולשה שבשערים. להערכת הנשיא טראמפ האירו נדרש להיסחר ברמת 1.25 דולר לאירו דהיינו להתחזק בכ- 13% והיואן ביותר מ 15%.

כפי שציינו בעבר באשר לאינפלציה, אי הוודאות בזירת איראן תורמת לתנודות במחירי הדלקים ובכך משפיע באופן חד על מחיר הדלקים ועל מדדי המחירים בעולם בכלל ובארה"ב בפרט. החשש כי איראן תפגע בציר האנרגיה של סעודיה ועיראק ספקיות הנפט הראשונה והשנייה בגודלן באופ"ק עשוי לזעזע את שוקי ההון והאנרגיה. בצל החשש ממשבר ראוי לציין כי בתקופת האטה וירידה בביקושים אל מול עודפי מלאים השפעת המשבר ארה"ב – איראן טרם באה לידי ביטוי בתנועה חריגה במחיר הדלקים [באוק' 2018 נסק מחיר הדלק הגולמי LC לכדי 76$ החבית ובדצמבר שב ונחלש אל מתחת לרף ה- 50 דולר לחבית וכעת נסחר סביב 57 $ לחבית].

משבר מלחמת הסחר שבין סין לארה"ב מבוסס בעיקרו על הדרישה למניעת "גניבות ידע – IP" ולצידן הסכמה על הסנקציות שיופעלו לאבטחת מימוש ההסכם. מלחמת הסחר פוגעת קשה בסין וגוררת ליציאת חברות לשווקים מחוץ לסין בכך נגרם לסין נזק ארוך טווח שהממשל המקומי ער וחושש מפניו. משלחת אמריקאית מנהלת מו"מ אולם הערכה כי סין מתקשה לקבל את חוסנו של המשק האמריקאי כגורם מפתח בקביעת תנאי הסחר דבר העשוי לגרור את המו"מ לאורך זמן רב. התנהלות הצדדים מלמדת כי ארוכה הדרך להבנות בין הצדדים דבר התורם למדיניות של משנה זהירות לקראת אפשרות של הטלת מכסים אף על יתרת הסחר של כ 325 מיליארד דולר. התאוששות האג"ח הדולרי ל 10 שנים, במהירות מתשואות של כ 3.3% לכדי 2.05% מלמד כי בשווקים מעדיפים לעבור להחזקה באג"ח הדולר.

דברי הנשיא טראמפ בדבר ההכרח להפחית את ריבית הדולר תורמים לציפייה לירידה בריבית הדולר ב 3 מהלכים של 0.25% כל פעם לאורך תקופה של 6 – 9 חודשים. נציין כי הנשיא טראמפ ועמו חברי איגודים קוראים לצעדים מעודדי צמיחה ובכללם הרחבה כמותית בהורדת הריבית, כצעדים לעידוד הצמיחה בארה"ב.

נשוב על דברינו בעבר, כי, ירידת שער הריבית לטווח ארוך ועמה הירידה בשע"ר המשכנתאות בתקופה בה חסרות למשק האמריקאי אלפי דירות והפוטנציאל הטמון בשוק הנדל"ן כקטר בהנעת הפעילות הכלכלית במשק מחייבים את הבנק המרכזי לפעול במשנה זהירות מתוך חשש ליצירת בועות פיננסיות. נסיקת שערי המניות לכדי מכפילי רווח של פי 17-19 בעוד הממוצע ארוך הטווח שוכן בתחום 15-16 מלמדים על עלייה בפוטנציאל לתיקוני שערים ולא מעידים על קריסה חלילה !. מנגד באירופה השווקים נסחרים ברמות שערי שפל ושער המטבע אף הוא שוכן בקרבת תחום השפל דבר המוזיל עוד יותר את ההשקעה בנכסים נקובי אירו. במבט לטווח בינוני שווקים חלשים אלו עשויים לשוב ולהתאושש עם הירידה באי הוודאות בזירה הגלובלית.

אין שינוי בהערכתנו לפיה בנק ישראל איבד הזדמנות פז להחזיר את ריבית השקל לעבר רמת ה 1% ובכך לצבור כלי חשוב להתמודדות עתידית במשברים מוניטריים. הנגיד החדש, הפרופ' אמיר ירון, נדרש לפעול ולנצל עליה באינפלציה לצורך התאמת רמת שער ריבית השקל באמצעות העלאה של 0.25% לרמת ה- 0.5% ובהמשך אף יותר. לדעתנו, בבנק ישראל ממשיכים לעקוב בדריכות אחר השער הנומינלי האפקטיבי אשר קרס בעקבות התחזקות הדולר בעולם וחולשת מטבעות הסחר אל עבר רמת השפל ההיסטורית בקרבת רמת ה 75.53 נק'. חולשת הסל שוחקת את רווחיות היצוא ומעוררת מחדש את הצורך בהתערבות מלאכותית במסחר המטבעי. לדעתנו בתקופת אי וודאות בזירה הגלובלית ינקוט בנק ישראל משנה זהירות מפני מזעזועים בשוק ההון האשראי, והדיור.

נבקש לשוב ולהדגיש כי בשווקים של מניות "זומבי" כאלו שאינן מצליחות לממן את עלות הדיוודנדים המחולקים בסביבה של ריבית של 3% הרי כפי שפירטנו רבות בעבר השווקים נותנים משקל רב לריבית ל 10 שנים, ריבית המשפיעה על שוק ההון שכן כאשר האג"ח הממשלתי בארה"ב עולה אל מעבר לרמת ריבית של 3% ויותר הדבר מעודד תנועה לעבר החזקה מטבעית בדולר על פני השקעה בשווקים בני"ע ומקרב את מועד קריסת מניות אלו בפרט.

אין שינוי בהערכתנו כי העלייה המסתמנת בגירעון התקציבי לכדי 4% תורמת לחשש ואי הוודאות בקרב משקיעים זרים בדגש על קרנות פנסיה אמריקאיות המושקעות בישראל דבר המעורר את פוטנציאל תנודות השערים במיוחד עד להתבהרות התמונה הפוליטית לאחר הקמת הממשלה החדשה ובחירת שר אוצר, קביעת המדיניות וההתמודדות עם הגירעון. פעילותם של המשקיעים הזרים (השקעות ישירות של זרים = FDI), לצד הבשלת פרויקטים בתחום האנרגיה תורמים לעודפי הצע ולחוסנו של השקל. לדעתנו פער הריביות הגבוה שבין השקל לדולר צפוי לקטון משמעותית במהלך השנה הקרובה עם הירידה בריבית הדולר ופוטנציאל העלייה בריבית השקל, מהלך התורם לעניין בשקל ובחוסנו.

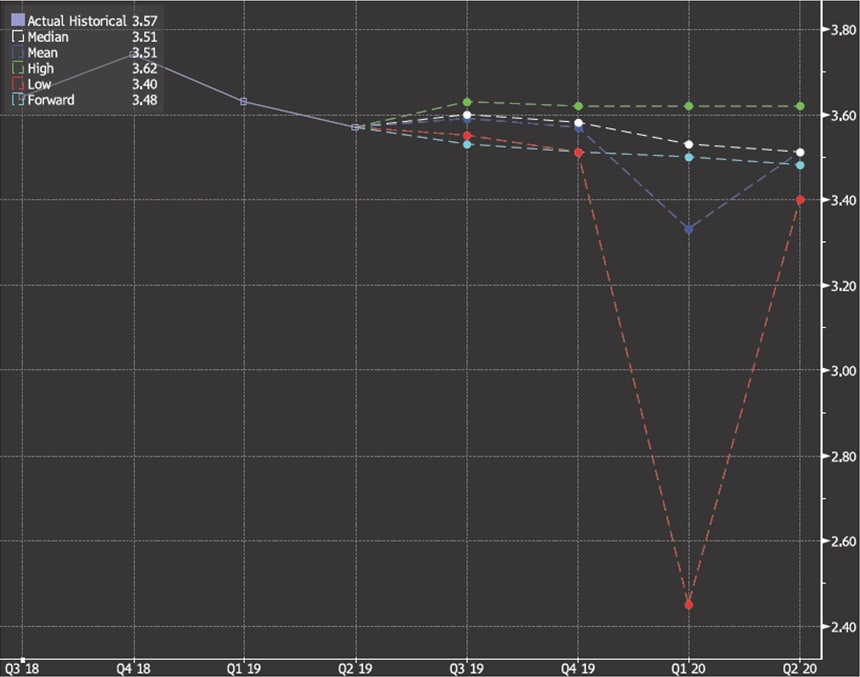

אי וודאות ומשבר פוליטי מקומי עשויים לתמוך בתנודות חדות. אירועים בזירת איראן והמערב כמו גם התערבות נקודתית עשויים לאפשר פיחות לעבר תחום היעד 3.57-3.63 אולם כפי שציינו רבות בעבר יעד הטווח הארוך הינו בהתחזקות השקל לעבר רמות שפל חדות. עודפי המטבע הזורמים להשקעות מקומיות ואי הוודאות בזירה הגלובלית התורמת לצמצום ההשקעות המוסדיות של גופי השקעה ישראלים בעולם עשויים להמשיך לתמוך בהיצע מט"ח ובייסוף השקל לעבר רמת 3.47-3.51 ועם פריצת רמת 3.4480 אף בתנועה לעבר רמת 3.42 ₪ לדולר ואף פחות.

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בניצול רמות השערים הגבוהות לגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות במיוחד על רקע פוטנציאל השינוי בפער הריביות.

גרף נסיקת השער הנומינלי האפקטיבי (אדום) לצד גרף התאוששות שער הדולר/₪ (שחור)

גרף דולר/שקל

גרף תחזית דולר/שקל

אירו/דולר

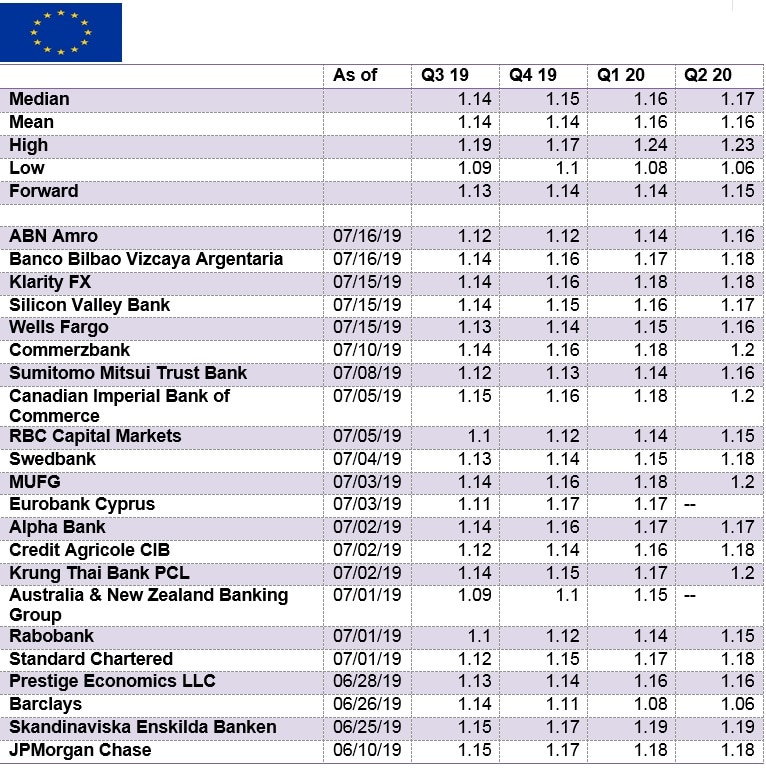

ריבית שלילית ושער חליפין נוח לא מצליחים לעודד את יציאת האיחוד וגוש האירו מהמשבר הכלכלי העמוק מאז שנת 2008. נתוני רכש המנהלים בצרפת ובגרמניה מדינות העוגן והקטרים של השוק מורים על חולשה התומכת בחידוש צעדי הממשל לעידוד הצמיחה. נתוני רכש מנהלים בתעשייה ירדו אל עבר רמות שפל הנמוכות מרף ה 50 נקודות כאשר נקבעו ברמה של 43.1 נק' דבר המורה על האטה כלכלית לצד הפסדי הענק של דויטשה בנק מלמדים אודות המשבר העמוק בו שרויה התעשייה דרישות הנשיא טראמפ לשער חליפין "הוגן" השוכן לדבריו בקרבת רמת 1.25 דולר לאירו עשוי להקשות עד מאוד על היצוא האירופי. מלחמת הסחר ארה"ב-סין, משבר התנתקות אנגליה מהאיחוד האירופי (BREXIT) כאשר נותרו 98 ימים עד למועד ההכרזה והמשבר אל מול איראן, פוגעים בצמיחה הגלובלית, גוררים להאטה בביקושים ומשפיעים במיוחד על התאוששות אירופה בכלל וגרמניה בפרט. חוסנו של הדולר אל מול האירו עומד במרכז הדרישה האמריקאית לתנאי סחר הוגנים בדגש על שער החליפין הנסחר בתחום רמות השפל והשפעתו על שוק הרכב המהווה מרכיב מרכזי בגירעון הסחר של ארה"ב אל מול אירופה. הדרישה להגדלת יבוא הסחורות החקלאיות ומוצרי אנרגיה עשויים לשמש מפתח לפתרון זמני במחלוקות שכן אירופה נדרשת לאנרגיה וחומרי גלם, כאשר ארה"ב הינה המקור המרכזי והעיקרי למוצרי חקלאות רבים. עוד 98 ימים למועד האחרון שניתן להתנתקות ב 31.10.2019. משבר הפרדה מאנגליה (Brexit) פוגע קשות בליש"ט ואף באירו, מטבע שותף הסחר הגדול של אנגליה. בחירת מר ג'ונסון התומך הנלהב בהתנתקות קשה מאירופה גם בהעדר הסדרה והסכמים, סותם את הגולל על האפשרות כי הדחיה תותיר זמן עד לסוף אוקטובר לקיום דו-שיח בין הצדדים. לאירו שלל סיבות להחלש מנתוני מקרו חלשים, [צמיחה, תעסוקה, רכש מנהלים, תפוקת מפעלים], ומנתוני רכש מנהלים בתעשייה הנתונים ברמות שפל ומורים על מגמת האטה שלטת. עליית הימין התומך בהחלשת כוחם של מנגנוני האיחוד כפי שבא לידי ביטוי בבחירות ביוון ובאוסטריה, תומכים בצעדים מעודדי צמיחה ובכללם הרחבה כמותית ואף התערבות ופעילות בשוק ההון המקומי. משבר הגירעון התקציבי המתוכנן באיטליה והחשש כי חריגות יגררו הטלת סנקציות וקנסות על איטליה, ומנגד שלל נתונים מעורבים בארה"ב, תורמים לביקוש לדולר משדרים מסרים מנוגדים באשר למצב הכלכלה באמריקה . להערכתנו התנאים תומכים בהמשך המסחר בתחום שערים עליו כתבנו רבות בתקופה האחרונה בתחום 1.10800-1.1480 דולר לאירו.

להערכתנו במבט לטווח הבינוני, טרם מוצה פוטנציאל התחזקות האירו כאשר בהעדר אירועים חריגים, לאירו פוטנציאל התחזקות לעבר 1.18-1.25 דולר לאירו, מהלך התחזקות האירו, אפשרי ונתמך בלחצי הממשל בארה"ב הקורא לייסוף האירו אל מול הדולר בטרם תידרש התערבות לתיקון כשלי שוק. במסגרת הישיבה המתוכננת להיום [יום ה'] בה צפוי היו"ר לתמוך בצעדי הרחבה כמותית ומעורבות בשוק ההון ברכש ני"ע ועידוד הפעילות הכלכלית ראוי לנקוט במשנה זהירות עד למועד ההתאוששות. ביקוש גובר לנכסים נקובי אירו, לצד מדיניות המעודדת צמיחה בחסות הבנק המרכזי, צפויים לתרום לתנודות השערים. בתקופה בה בנקים מרכזיים דנים במדיניות מרחיבה לרשות האירופאים ארגז כלים מוגבל במאבקם לעידוד הצמיחה, הביקושים והיצוא. בשלב הנוכחי צעדים פיסקליים מעודדים צמיחה [הוזלת מיסים ומכסים, הפחתת שער האירו,] העשויים להיתקל בתגובה מצד מדינות כארה"ב וסין.

אירו אל מול השקל

האירו התייצב בתחום שערים צר מעל לרמת 1.11 דולר לאירו, והמהלכים של פיחות השקל אל מול הדולר, עודדו תיקון שערים והתחזקות האירו בתחום 4.86-4.14 ₪ לדולר. אין שינוי בהערכתנו כי תחום התנועה 2019, נותר רחב, 4.4 – 3.8 ₪ לאירו.

גרף אירו/דולר

גרף תחזית אירו/דולר

ליש"ט/דולר

בחירתו אמש, של מר בוריס ג'ונסון לתפקיד ראש הממשלה הבריטי עשוי לשמש כגורם המרכזי להתנתקות "קשה" של אנגליה והאיחוד האירופי. המהלך של התנתקות קשה מהאיחוד האירופי הנו מרכיב מרכזי במדיניותו המוצהרת של מר ג'ונסון.התנתקות שכזו עשויה לגרום להטלת מכסים ומגבלות על השכר והפעילות של גופים עסקיים ופיננסים אנגליים באירופה. להערכתנו, הליש"ט במקרה שכזה עשויה להיפגע קשות ולהיחלש במסחר הבינלאומי אל עבר רמת 1.15 דולר לליש"ט ואף פחות. הצורך להתמודד עם תקינה שונה באנגליה לעומת מדינות האיחוד, יגרור לעלויות ומגבלות ניכרות לאלו שיבקשו לפעול באירופה דרך מרכזים באנגליה, כגון מוסדות פיננסים וחברות רב לאומיות אשר יעדיפו להעביר את מרכזם למדינה אחרת החברה באיחוד האירופי. הצמיחה באנגליה, אף שלהערכת קרן המטבע הבין לאומית (IMF) צפויה לעלות קלות בשנת 2019 מ- 1.3% ל- 1.4% עדיין שוכנת בכ-50% מרמת הצמיחה הגלובלית הצפויה בשנת 2019. שער הריבית באנגליה טרם מיצה את פוטנציאל העלייה, אולם על רקע החשש מזעזועים כלכליים ובריחת הון מאנגליה עשוי הבנק המרכזי להשתמש במכשיר הריבית ככלי מווסת לתנודות החדות.

ארה"ב צפויה לסייע בהסכמי סחר עם אנגליה לאחר שזו תתנתק מהסכמי הסחר עם האיחוד האירופי. ארה"ב נמנעת בשלב הנוכחי מלפעול עד אשר אנגליה תיפרד מהאיחוד.

אי הוודאות פוגעת בסחר האנגלי, הליש"ט ממשיכה לנוע בתחום 1.22 – 1.28 דולר לליש"ט בעוד תאריך היעד הצפוי עם בחירתו של מר ג'ונסון לראשות הממשלה יהיה כמתוכנן ב- 31 לאוקטובר 2019. בכך תבוא לידי ביטוי מדיניותו של מר ג'ונסון בהתנתקות קשה וללא דחיות מהאיחוד האירופי, גם במחיר כי ב- 1 לנובמבר יוטלו מכסים על הסחר האנגלי.

כפי שכתבנו רבות בעבר, משבר ההפרדות מעיב על שער הליש"ט אשר נחלשה אל מול מטבע הסחר האירו. להערכתנו, לאירופה אינטרסים רבים בקשרי מסחר "בריאים" עם שוק הביטוח והפיננסיים האנגלי, דבר המלמד על הרצון בשני הצדדים לאפשר סיום "נוח" בפרידה של אנגליה מהאיחוד האירופי כמו גם שאלת הגבול הפתוח שבין אנגליה לאירלנד, החברה באיחוד האירופי. על רקע הנתונים הכלכליים החלשים לא צפויה העלאה בריבית הליש"ט, אולם כאמור, זעזועים כלכליים ובריחת הון עשויים לגרור לעלייה בריבית הליש"ט כמהלך לטווח קצר.

ליציאת אנגליה מחברותה באיחוד צפויה השפעה גורפת על הכלכלה האנגלית בכלל ועל סקטור השרותים האנגלי בפרט. להערכתנו.

חולשת האירו בטווח הקצר ומנגד הציפייה להתחזקותו, תורמים רבות להתייצבות הליש"ט מעל לרמת 1.22 דולר לליש"ט ולהתאוששות בשערה. על רקע הריבית הגלובלית הנמוכה ואף השלילית, לליש"ט ריבית נוחה בעלת השפעה חיובית ומשמעותית על הביקוש לליש"ט.

גרף ליש"ט/דולר

גרף תחזית ליש"ט/דולר

דולר/ יאן יפני

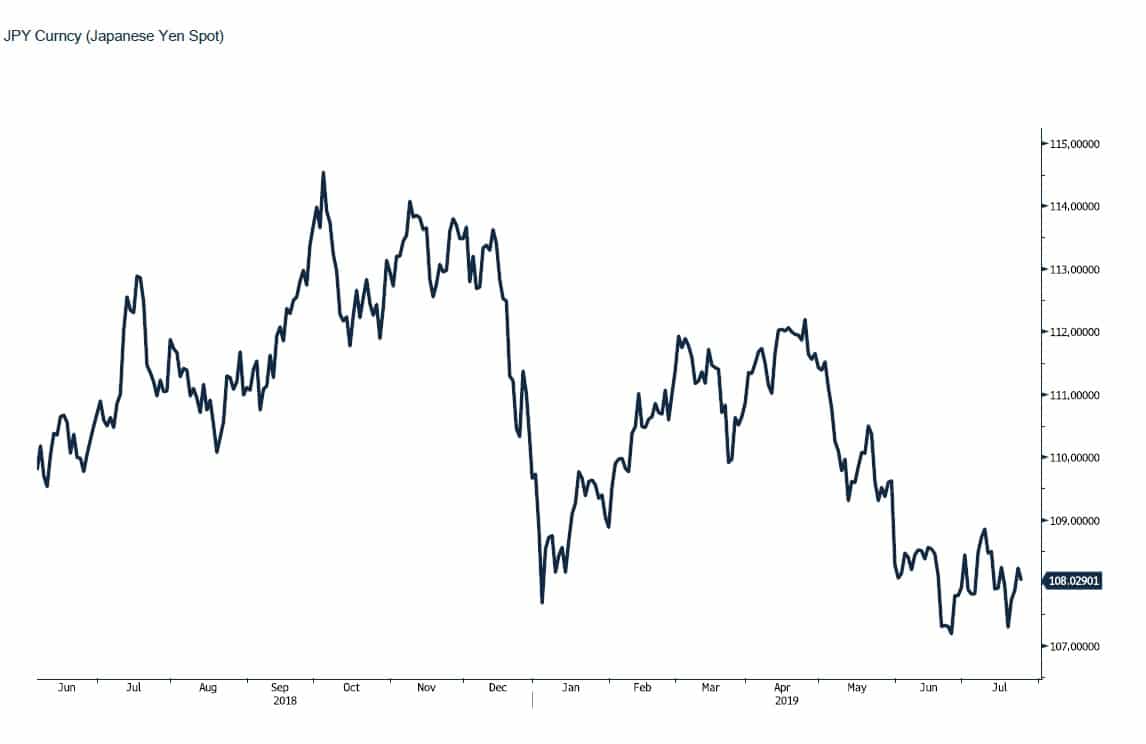

הממשל ביפן פועל לעידוד הפעילות הכלכלית ומקפיד שמהלכיו לא יעשו באמצעות עיוות שער החליפין במטרה להמנע מפגיעה בתנאי הסחר עם יעד היצוא העיקרי – ארה"ב. אין שינוי בהערכתנו לפיה משבר הסחר ארה"ב – סין הגורר להאטה בפעילות הכלכלית הגלובלית משפיע גם על הפעילות ביפן. היאן ממשיך לנוע בתחום שערים מוגבל של 107-112 יאן לדולר. נתוני סחר החוץ ופעילות מפעלית, מנגד, יחס חוב-תוצר של 225% הגבוה בעולם המערבי והנובע מעליה מתמשכת בפעילות הממשלה בשוק המקומי, לצד מבנה אוכלוסין בו ציבור המבוגרים גבוה במיוחד (54% לעומת 25% בלבד בישראל), מלמדים על מעורבות הממשל וצעדיו לעידוד הפעילות הכלכלית. היצואנים שפועלים להחזרת הון ליפן תורמים להתחזקותו של היאן. אין שינוי בהערכתנו, לפיה האירועים בזירת מלחמת הסחר ארה"ב – סין/אירופה ובשוק ההון מהלכים של מימוש עסקאות גידור כאשר הסוחרים נדרשים עם שינוי בהחזקה בני"ע נקובי יאן יפני לבצע התאמות בהגנת המטבע שבוצעה. כך לדוגמא: לרכוש בחזרה את היאן שנמכר בעבר במסגרת הפעולה לנטרול השפעת שער החליפין בהשקעה בני"ע הנקובים ביאן היפני. כל אלו תורמים להתייצבות ואף התחזקות היאן.

הממשל היפני, פועל לעידוד הפעילות הכלכלית שלא באמצעות חולשה מלאכותית של היאן בניגוד למדיניות בסין, התחייבות לממשל בארה"ב, שלא להתערב בשער החליפין (כפי שמואשם הממשל בסין ובאיחוד האירופי) זולת במצבי חרום, והרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומכים בהימנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר), מנגד במקרה של חולשת היאן, ותנועה לעבר רמת 115, יפעל הממשל לרסן תנועות קיצון. פריצת רמת 119 תהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר – מהלך שאינו רצוי לממשל היפני.

כפי שציינו בעבר, להערכתנו הרגיעה ביחסי ארה"ב – צפון קוראה תורמים לחוסנו של היאן. לצמצום אפשרי בפער הריביות דולר/יאן לצד חוסנו של היאן צפויים לעודד מחדש גידול בעסקות carry trade" currency" כאשר היאן בעל הריבית האפסית ואף השלילית, ישמש כמטבע מימון זול, זמין ונח לביצוע, מהלכים אלו תרמו בעבר לפוטנציאל חולשת היאן ולתנודות חדות בשערו.

גרף דולר/ יאן יפני

גרף תחזית דולר/ יאן יפני

נקודה למחשבה

נתוני רכש מנהלים נמוך בתעשייה בגרמניה מורה על פוטנציאל גבוה למעורבות הממשל באיחוד האירופי לעידוד הפעילות הכלכלית בדגש על פעילות פנימית בתחומי הקונטיננט (המדינות החברות באיחוד). התיצבות מחירי חו"ג בכלל והאנרגיה בפרט תורמים להתייצבות במדדי המחירים – האינפלציה. היציאה מהשקעות בעלות פוטנציאל גבוה לתיקון שערים, לצד חולשת המטבע במדינות בהן ני"ע שערם נמוך היסטורית (אירופה, מדינות מתפתחות, כלכלת דרום אמריקה וכו') מזמנים פוטנציאל לתנועת משקיעים לאירו עם החזרות כספים ממדינות יעד היצוא לארץ המקור.