מבט מהיר על נתוני הבסיס במשבר הסחר ארה"ב – סין

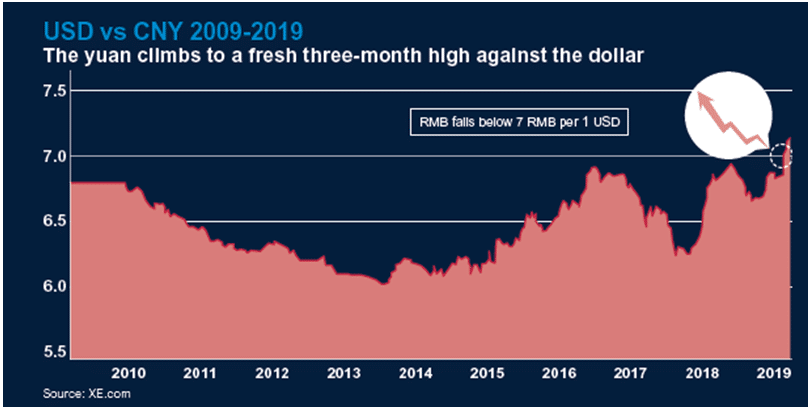

על רקע מלחמת המטבעות וחולשת היואן הסיני הטיל הממשל בארה"ב מיסים על היבוא מסין ולאחרונה אף על היבוא מברזיל וארגנטינה לצד הדרישה מאירופה לבלום את חולשת האירו. הממשל האמריקאי רואה בחולשת שער המטבע המקומי ככלי תומך ביצוא ומפר איזון בתנאי הסחר שבין ארה"ב למדינות.

גרף שער היואן אל מול הדולר, חולשת היואן אל מעל לרף ה7 יואן לדולר גרר לתגובה החריפה מארה"ב,

עודף היבוא שנרשם בארה"ב בסחר אל מול סין היה למניע המרכזי בהחלטה לאזן בין הפרות והטבות כאשר סין אינה עומדת בדרישות לעניין הזכויות ושמירת הקניין הרוחני, כמו גם התאמת תנאי הסחר בתקופה שאחרי שנים רבות בהן סין אינה עוד כלכלה בתחילת דרכה ואינה עוד נדרשת לשלל הטבות, פטורים והקלות במכסים, ללא הצדקה כלכלית שכן סין כיום הינה מובילת שוק ופורחת כלכלית.

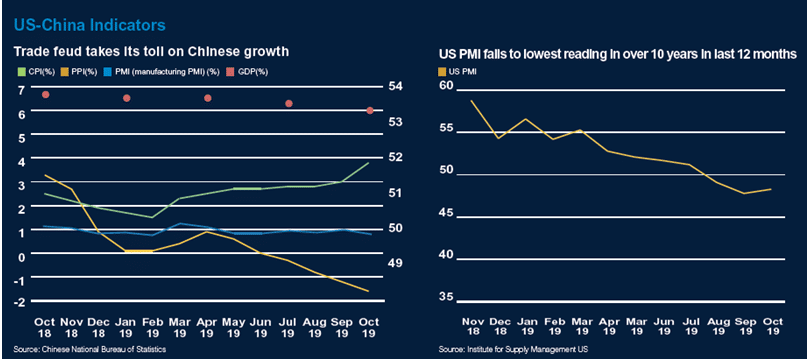

מבט באשר לנתוני הסחר ארה"ב סין, מדד המחירים לצרכן (CPI) ליצרם (PPI), מדד רכש המנהלים (PMI) ונתוני התמ"ג (תוצר מקומי גולמי – GDP)

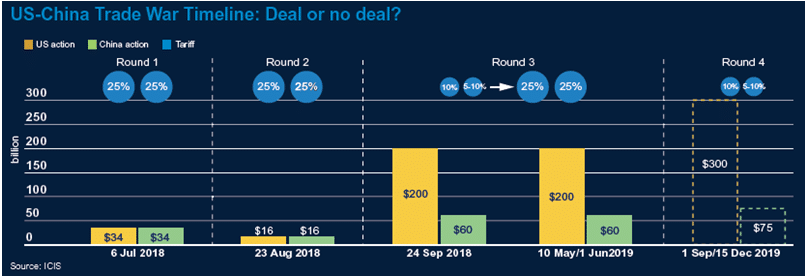

על רקע ההתקדמות בשיחות הסחר בסין דווח כי הממשל בארה"ב ידחה את מועד הטלת המיסים המתוכנן ל15.12 עד להשלמת השלב הראשון של הסכם הסחר. להלן לוחות הזמנים והמיסים הרלוונטים, במשבר הסחר ארה"ב – סין:

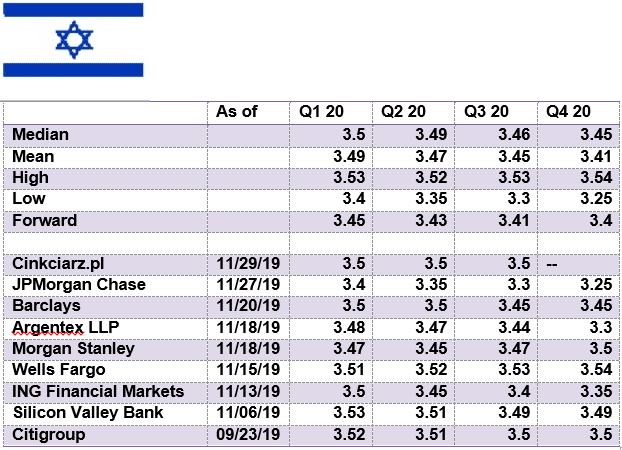

דולר שקל

במהלך החודש החולף התנהל המסחר בשווקים הגלובליים תוך עליות שערים, זאת על רקע הציפייה להסכם סחר בין ארה"ב לסין. נתונים מקרו כלכליים חלשים מוסיפים להצביע על האטה בפעילות הכלכלית בכלכלת ארה"ב ובראשם נתוני ההאטה ברכש הסיני מארה"ב 38.73 מיליארד דולר לעומת נתון קודם של 43.02 מיליארד ומנגד התאוששות במדד מגמות התעסוקה בארה"ב לצד התאוששות במדד האופטימיות בקרב עסקים קטנים. בחודש נובמבר המדד עלה לרמת ה-104.7 לעומת ציפייה ל 103.1 נק'. היום צפוי להתפרסם מדד המחירים לצרכן הצפוי לעלות קלות וברמה שנתית לעמוד על רמת ה2%. תשומת הלב מופנת לישיבה הדו יומית של ועדת השוק הפתוח (FOMC) שע"י הבנק המרכזי של ארה"ב (FED) מאמש ועד היום הערכה כי בישיבה הנוכחית לא תפורסם הודעה באשר לשינוי בשער ריבית הדולר והועדה תציג את ציפיותיה לשנת 2020. ריבית הבסיס של הדולר נתונה במצב חריג של ריבית ראלית שלילית, דבר שאינו במסגרת ארגז הכלים של הבנק המרכזי [האינפלציה הכוללת עלתה ב12 החודשים האחרונים ב2%, בעוד הריבית בטווחים של 2-10 שנים שוכנת מתחת ליעד האינפלציה של ה2%].

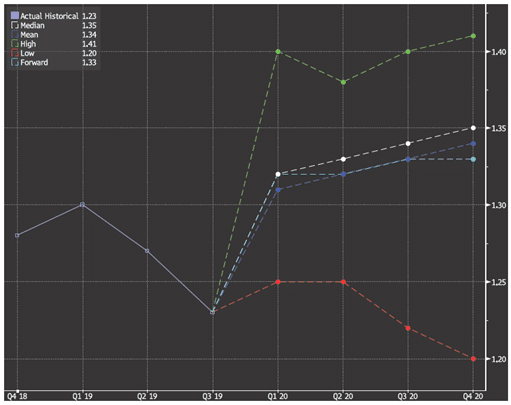

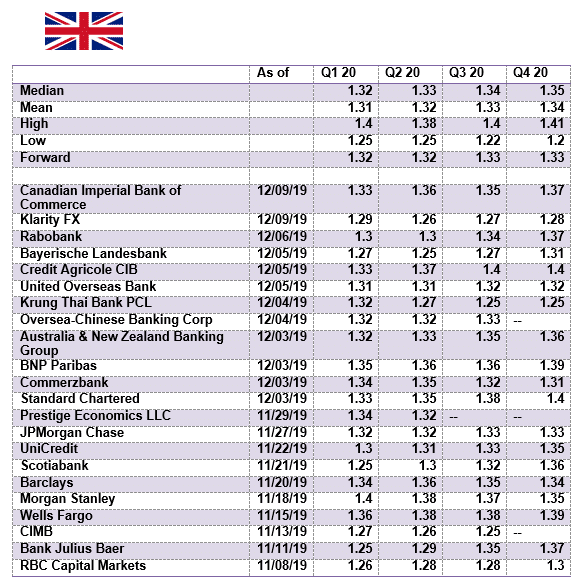

בשבועיים האחרונים, הליש"ט ממשיכה להתחזק על רקע הבחירות הקרובות באנגליה (12.12.2019) והציפייה כי ראש הממשלה ג'ונסון ישוב לתפקידו ובכך יפעל לסיים את משבר הBREXIT. כישלונו של ראש ממשלת אנגליה מר בוריס ג'ונסון, בשמירת חלקה של מפלגתו וחשש כי הפרלמנט הבריטי לא יגיע לכדי החלטה בדבר הסכם עזיבת האיחוד האירופי עשוי לפגוע בכלכלה האנגלית ובליש"ט. אנגליה נדרשת להשלים תהליכים עד לסוף חודש ינואר כפי שסוכם עם האיחוד האירופי, היום הקובע ה31.10. החשש כי עזיבת האיחוד ללא הסדר טומנת סכנות כלכליות משמעותיות למשק האנגלי. בעקבות כישלון באשרור הסכם ה-BREXIT בפרלמנט, מר בוריס ג'ונסון ביקש מהאיחוד האירופי דחיה נוספת במועד הנטישה הפעם ל-31.01.20, דחיה שלישית במספרה, במטרה לאפשר סיכוי נוסף להגעה להסכם. אי הוודאות באשר לסיכוי להשגת הסכמות בפרלמנט האנגלי, הציפיות כי המטבע הבריטי עשוי לנוע בטווח רחב שבין 1.10 דולר לליש"ט במקרה של כשלון בתיאום העזיבה לכדי – 1.45 דולר לליש"ט במקרה של עזיבה מוסדרת! כעת נסחרת הליש"ט ברמת 1.32 דולר לליש"ט התאוששות מרשימה מהשפל.

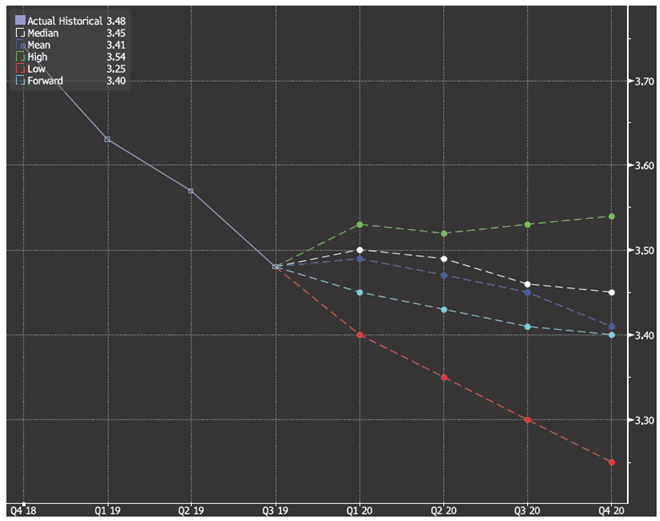

USDILS – במסחר המטבעי דולר אל מול השקל, עודפי הצע מצד משקיעים זרים וגופים מוסדיים בישראל ממשיך ללחוץ ולגרור לייסוף השקל. בשבועות האחרונים שב בנק ישראל לפעול במטרה לבלום את קריסת השער הנומינלי האפקטיבי שהוא שער העוגן של בנק ישראל בקביעת מדיניותו, אשר צלל לעבר רמת ה73 נקודות. בנק ישראל רכש למעלה ממיליארד דולר בשורת צעדים אשר עד כה לא הצליחו (כצפוי) לחולל שינוי במגמה אולם הצליחו לבלום את הייסוף בנקודות קיצון. הבנק רואה ברמת ה3.45 ₪ לדולר כרמה אשר פריצתה העשויה לעורר היצע מחודש ולגרור לתנועה לעבר רמת השפל הקודמת אשר בתחום 3.38-3.41 הש"ח לדולר. יצואנים ובראשם חברות ההי-טק מוכרים מט"ח בפעילות סוף שנת כספים ושער הדולר שב ונחלש, עד כה נבלמה התאוששות הדולר ברמות שבקרבת 3.4850-3.50 ובקיצון 3.54-3.56 ₪ לדולר.

נשוב ונציין כי הורדת ריבית הדולר בזמן שריבית הש"ח ללא שינוי מצמצמת את פער הריביות ותורמת לחוסנו של השקל עם הירידה בעניין בהחזקה בדולר והחשש כי ארה"ב עשויה לגלוש להאטה בפעילות הכלכלית, הסיבה בגינה ועדת השוק הפתוח (FOMC) תמכה בהורדת ריבית הדולר השנה ב3 מהלכים לכדי הורדה מצטברת של 0.75%. דברי מנהל מחלקת השווקים באשר לבחינת אפשרות הורדת ריבית השקל וצעדי התערבות כפי שבאו לידי ביטוי לאחרונה בלמו ייסוף חד בשער השקל. בשלב הנוכחי על רקע הקולות הנשמעים בבנקים מרכזים באירופה בדבר הסכנה הטמונה בשמירה לאורך זמן של ריבית שלילית בשחיקת החסכון הפנסיוני, יצירת בועות פיננסיות ועוד, מחייבת משנה זהירות וחשיבה מדויקת מצד קובעי המדיניות לבחינת הסכנות ארוכות הטווח אל מול היתרונות בטווח הקצר.

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות במיוחד על רקע פוטנציאל השינוי בפער הריביות.

גרף השער הנומינלי האפקטיבי (אדום) לצד גרף שער הדולר/₪ (שחור)

גרף דולר/שקל

גרף תחזית דולר/שקל

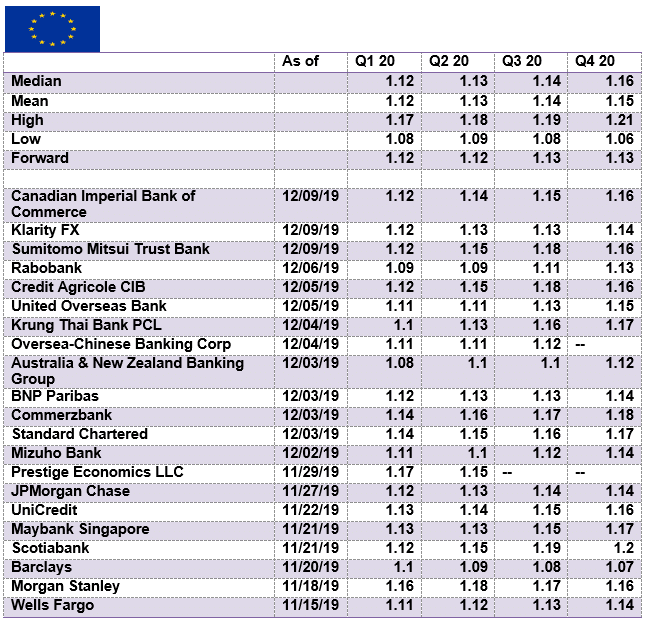

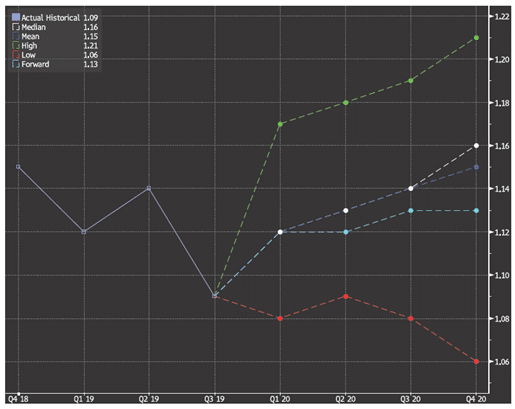

אירו/דולר

גרף דולר/אירו

גרף תחזית דולר/אירו

גרף דולר/ליש"ט

גרף תחזית דולר/ליש"ט

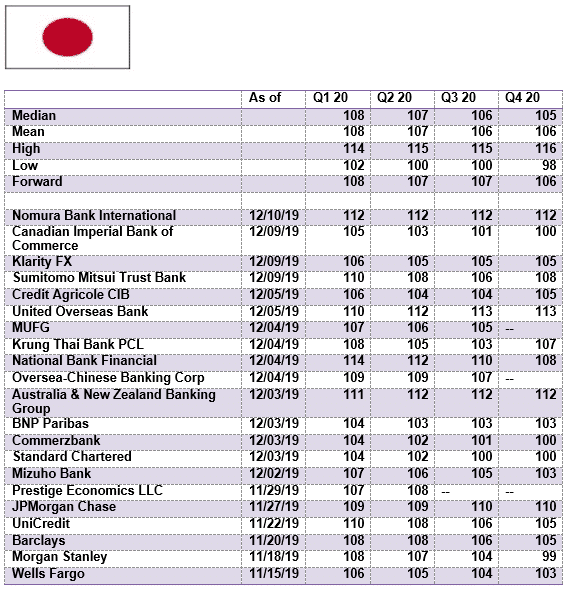

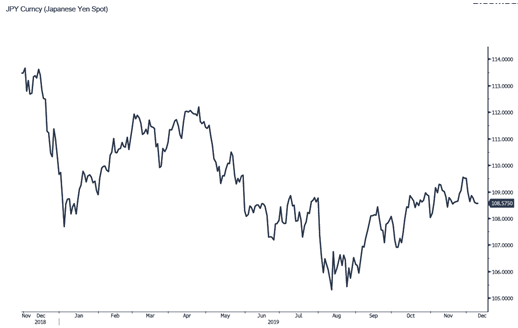

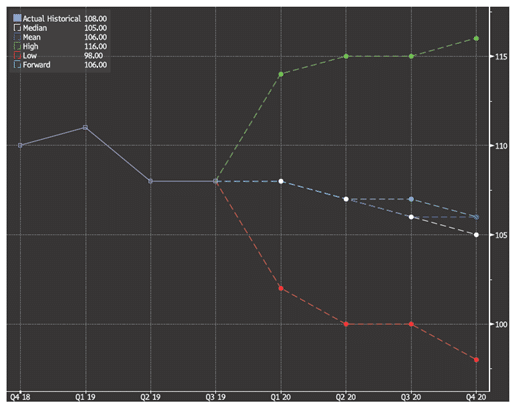

יאן יפני/דולר

גרף דולר/יאן יפני

גרף תחזית דולר/יאן יפני

פרטים והסברים באשר לבחינת החשיפות השונות וכן באשר לאסטרטגיות הניתנות לביצוע על מנת לגדר חשיפות אלו ניתן לקבל בדסק אנליסטים בפריקו בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 6167070– 03

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו https://www.prico.co.il

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא.

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים.

ט. ל. ח.

המידע דלעיל מיועד לעיונו ולשימושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא.

כל הזכויות שמורות ©

P.O. BOX 6400 TEL-AVIV 61063 ISRAEL

TEL:972-3-616-7070 FAX:972-3-616-7060

E-MAIL: INFO@PRICO.COM