דולר שקל

במהלך השבוע האחרון, התחזק שער הדולר לעבר רמת 3.55 ₪ לדולר. גיוס חוב שקלי על ידי חברות כהון ולצורך השקעות/החלפת אשראי דולרי, תרמו להתחזקות הדולר בזירה המקומית לעבר רמות שיא בה נסחר בתחילת חודש נובמבר 2018. כפי שפרטנו לאחרונה, תקופה זו של השנה מזמנת פעילות גידור ערה של חברות לקראת שנת הכספים 2018, אומנם בחצי השני של חודש דצמבר הנזילות בשוקי המט"ח צפויה לרדת בהדרגה, ככל אנחנו מתקרבים לתקופת החגים של סוף השנה הקלנדרית. בנוסף, המשקיעים הזרים (השקעות ישירות של זרים = FDI) שממשיכים לתרום לעודפי הצע מט"ח משמעותיים, תורם לייסוף השקל בחזרה אל עבר התחום 3.47-3.52 ₪ לדולר.

חשיבות רבה טמונה בצורך לגדר את החשיפה מטבעית במיוחד לאור מגמת חוסנו של השקל. תעשיינים, יצואנים וחברות הי-טק הפועלות בסביבה דולרית, נדרשים, להערכתנו להיערך לקראת פוטנציאל הייסוף המשמעותי בשקל ועמו למשבר הצפוי בשנת 2018 כאשר לצד חולשת הדולר אל מול השקל, חולשת הדולר אל מול מטבעות מרכזיים ובראשם האירו תתרום אף היא ללחץ לייסוף השקל אל מול הדולר.

בנק ישראל כמו גם משרד האוצר פועלים לעידוד הביקושים לדולר אולם בסביבה בה נרשמים עודפי הצע מטבעי בהיקף של מיליארדי דולרים רבים, הרי שמוגבלת השפעת ההתערבות הבנק והאוצר במיליארדים בודדים. להערכתנו מוגבלת מאוד יכולת השפעתם לאורך זמן, שכן כפי שנמצא במהלך השנים, לרכישה בהיקף משמעותי ונקודתי השפעה נקודתית בלבד !.

נשוב להדגיש כי לדעתנו המגמה לטווח ארוך הינה פרו שקלית ותומכת בהמשך התחזקות השקל אל מול הדולר.

למרות החלטת הבנק המרכזי של ארה"ב להעלות את ריבית הדולר ב- 0.25%, בהתאם לתחזיותינו, המהלך כצפוי, לא תרם להתחזקות הדולר בזירה המקומית. להערכתנו בשנת 2018 צפויות העלאות ריבית דולרית נוספות (3) כאשר להערכת בנק ישראל, השינוי הצפוי בריבית השקל, יהא בחצי השני של שנת 2018, משמע פער הריביות דולר/₪ צפוי להתרחב ועמו הפגיעה בכדאיות מכירת הדולר לטווח ארוך.

המגמה החיובית בשוקי ההון עשויה לזמן פעילות ערה בזירה המקומית (IPO / A&M) [נדל"ן, תעשיות האנרגיה, מיזמיים וחברות רב לאומיות] פעילות התורמת לביקוש נקודתי למט"ח לצורך נדידת הכספים להשקעות במט"ח ו/או מחוץ לישראל.

לא חל שינוי בהערכתנו לפיה בטווח הקצר הדולר צפוי לנוע בתחום שערים מוגבל תוך התחזקות השקל לעבר התחום 3.45-3.48 ₪ לדולר כאשר בתחום זה צפוי ביקוש נקודתי לדולר. פעילות מימוש וסגירת עסקאות לקראת דוחות סוף שנת כספים, עשויה לתמוך לפעילות נקודתית ואף לביקוש קצר טווח לדולר. אין שינוי בהערכתנו לטווח ארוך, העודפים בחשבון השוטף לצד הצע מהשקעת המשקיעים הזרים בישראל ומנגד הביקושים הנמוכים בזכות רמת מחירי האנרגיה הנתונה בטווח שערים 40-70 דולר לחבית נפט מסוג LC הנמוכה דרמטית מרמת ה 100 דולר לחבית ויותר תומכים בעודפי הצע מט"ח וציפייה כי בטווח הארוך לדולר פוטנציאל גבוה להמשך החולשה אל מול השקל ולתנועה לעבר רמות שפל ישנות של 3.42 ופחות….

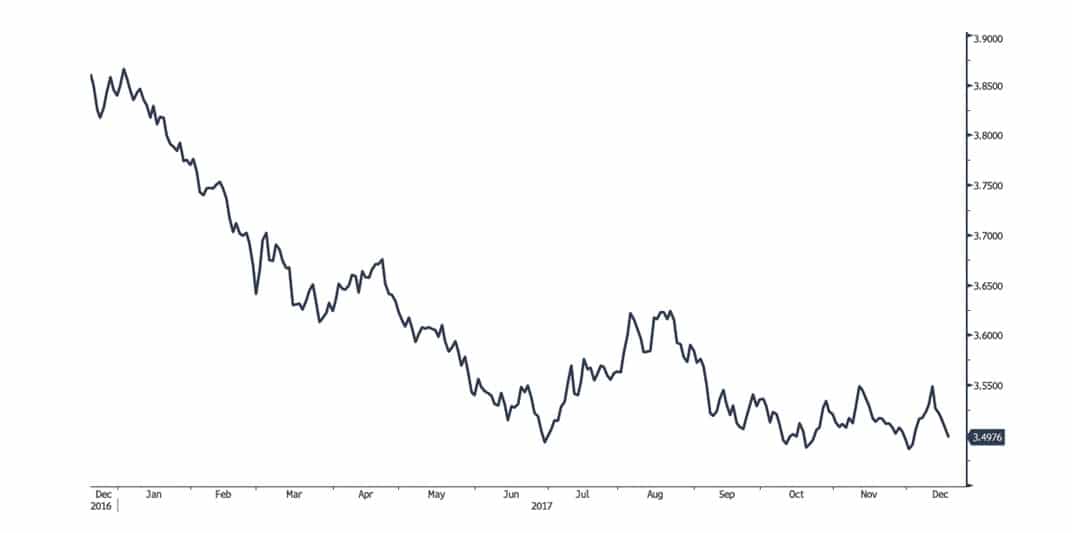

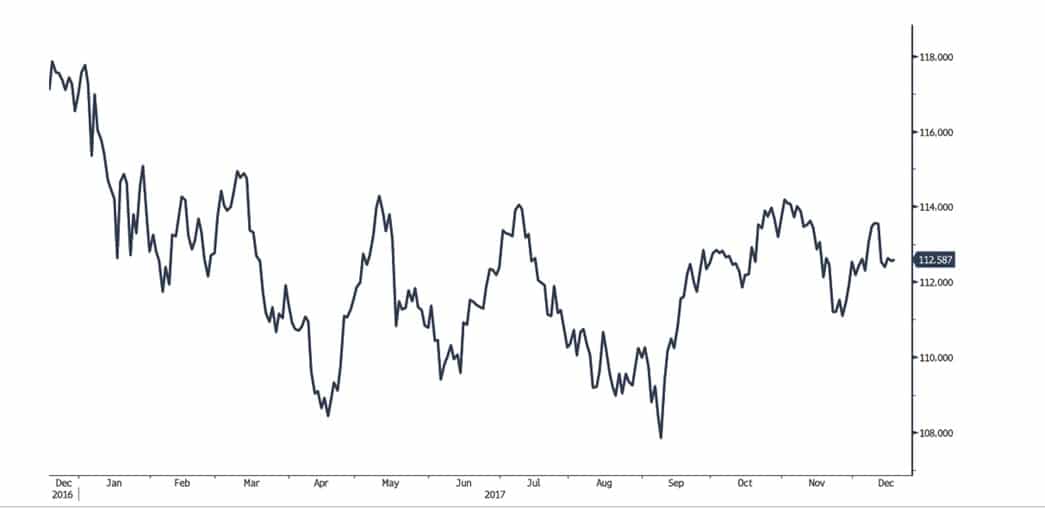

גרף דולר/שקל

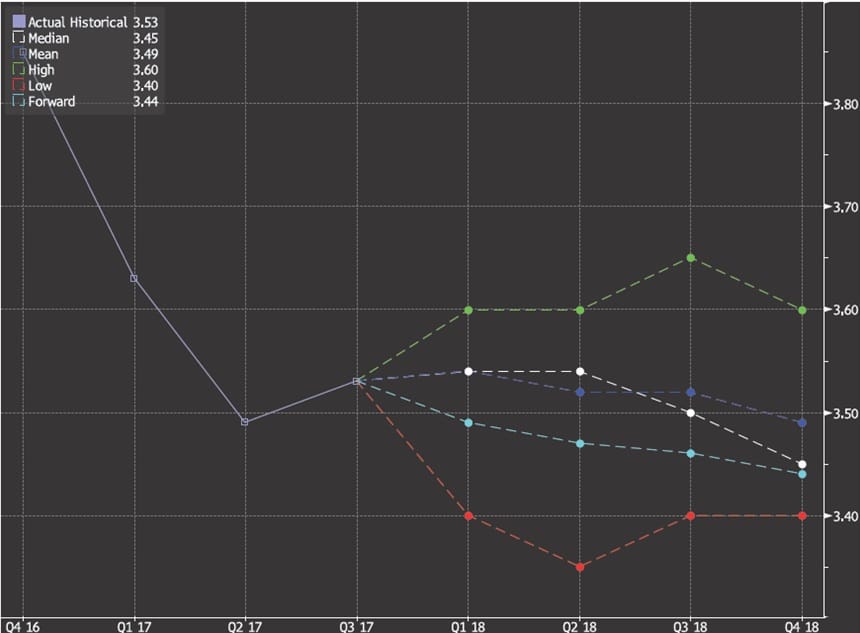

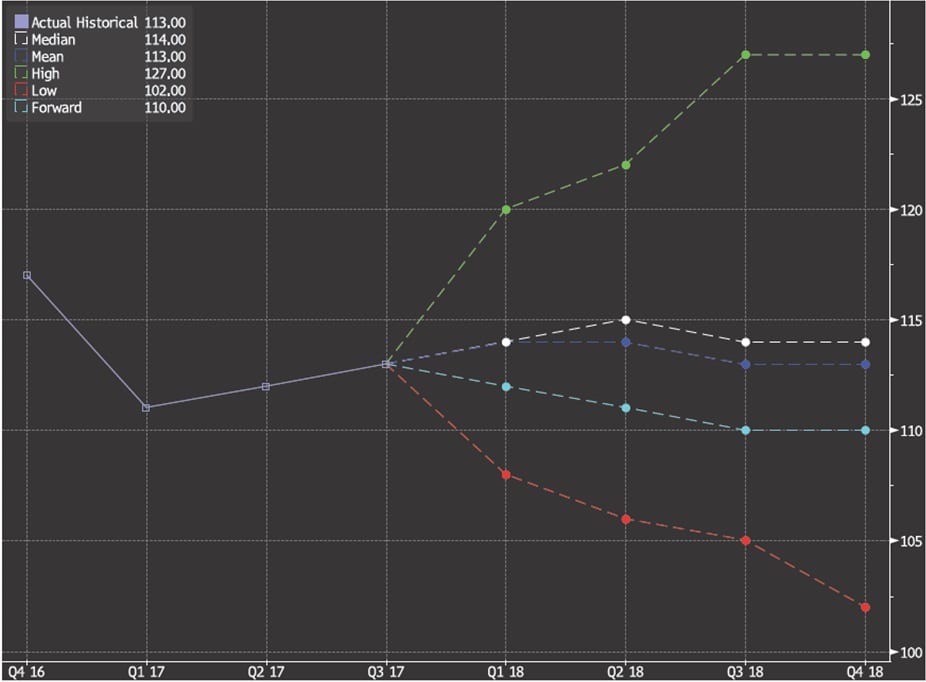

גרף תחזית דולר/שקל

אירו/דולר

תנועת האירו בשבועות האחרונים, הינה משום פעילות סוף שנת כספים, לצד תיקון טכני מינימלי לאחר הנסיקה המרשימה בשנת 2017. האירו שומר על חוסנו על אף המשברים הפוקדים את האיחוד האירופי ובראשם הקושי המתגלה בשיחות הגישור באשר לעתיד קשרי אנגליה והאיחוד האירופה בעקבות נטישת בריטניה (Brexit). העובדה שהאירו שומר על חוסנו מלמדת על ביקוש ער ופוטנציאל להתחזקותו בטווח הבינוני והארוך. לדעתנו בתנועת האירו ניתן ביטוי מוגבל בלבד לאי הוודאות ולסיכונים הטמונים בשאלת עתיד חוסנה של הקואליציה הימנית החדשה בגרמניה, עתיד קטלוניה והשפעתו על ספרד ומיעוטים נוספים באירופה, הבחירות הקרבות באיטליה (מרץ-אפריל 2018) ומעל הקושי המתמשך בגיבוש ההסכמות לפירוד האירופי מאנגליה.

להערכתנו כפי שציינו בעבר, במבט לטווח הארוך, לאירו פוטנציאל התחזקות משמעותי, על רקע, צבר נתונים כלכליים חיובים, המורים כי הפעילות הכלכלית באירופה מתאוששת. למשבר נטישת אנגליה את האיחוד צפויה השפעה בתחומים רבים, אשר טרם באו לידי ביטוי. שלל הצעדים לעידוד הפעילות הכלכלית, הריבית האפסית (הצפויה בטווח הבינוני לשוב לעלות), לצד האטה בסין התורמת למחירי חומרי גלם נוחים, תורמים לפוטנציאל התאוששות הפעילות הכלכלית באירופה. להערכתנו בשנת 2018 לאירו פוטנציאל התחזקות לעבר רמת ה 1.25 דולר לאירו, רמה המלמדת על הפוטנציאל להמשך התחזקות האירו. אירופה שהייתה רגילה לסחור באירו של 1.3 ו- 1.5 דולר לאירו אינה צפויה לחוש פגיעה קשה ומשמעותית ממהלך ארוך הטווח של התאוששות האירו אל עבר 1.25 דולר לאירו, ובמקביל המהלך יתרום לביקושים באירופה ולהתאוששות הכלכלה הגלובלית. התאוששות במחירי האנרגיה בין היתר בעזרת שער אירו חזק, תתרום לעליה במחיר הדולרי של הדלקים שכן אירופה לא תחוש נפגעת במונחי אירו את העלייה במחיר הדולרי למוצרי האנרגיה, ומנגד המהלך עשוי לעודד ביקושים ולתמוך בהתאוששות בפעילות הכלכלית הגלובלית.

גרף אירו/דולר

גרף תחזית אירו/דולר

ליש"ט/דולר

משבר של הרגע האחרון מנע את האישור האנגלי להסדר פרישת אנגליה מהאיחוד האירופי. דווחים מלמדים כי ברקע נותרו שאלות פתוחות באשר לתנאי הסחר ומעמד אירלנד הנשארת מצד אחד חלק מהממלכה הבריטית ומנגד הינה חברה באיחוד. למרות פרסום ההודעה על התקדמות משמעותית בסוגית אירלנד טרם התקבלה החלטה סופית באשר לעתיד יחסיי אנגליה – האיחוד האירופי.

אין שינוי בהערכתנו, לפיה בשווקים טרם ניתן ביטוי מלא למשמעות ההחלטה של אנגליה על נטישת האיחוד האירופי לצד המשברים הפנים אירופיים והבחירות המתוכננות באירופה בחצי הראשון של שנת 2018 משבר הבנקאות האיטלקית ועוד) נתונים מדאיגים מאירופה מפחיתים מהלחץ על הליש"ט המתאוששת במיוחד אל מול האירו, כמו גם הציפייה כי לליש"ט נכונות עוד 2 העלאות ריבית נוספות בשנת 2018.

ליציאת אנגליה מחברותה באיחוד צפויה השפעה גורפת על הכלכלה האנגלית בכלל ועל סקטור השרותים האנגלי בפרט. להערכתנו, בסביבת שע"ח גבוה (1.35-1.38 דולר לליש"ט) מתקבלים הצעי ליש"ט מצד הגופים הפיננסיים ומנגד עם החלשות הליש"ט אל מתחת לרמת ה 1.28 דולר לליש"ט, זרים שבים להתעניין בשוק הנדל"ן והמניות האנגלי. על רקע הריבית הגלובלית הנמוכה ובאירופה הריבית השלילית הרי שלעליה בריבית הליש"ט השפעה חיובית ומשמעותית על הביקוש וחוסנה של הליש"ט.

בשלב הנוכחי הצע ליש"ט צפוי ברמות 1.35-1.38 $/£ בעוד במבט לטווח ארוך העדר הסדר ומעמד נחות לאנגליה בסחר עם אירופה מותיר לליש"ט פוטנציאל החלשות אל עבר רמת ה 1.26 $/£ ואף פחות.

גרף ליש"ט/דולר

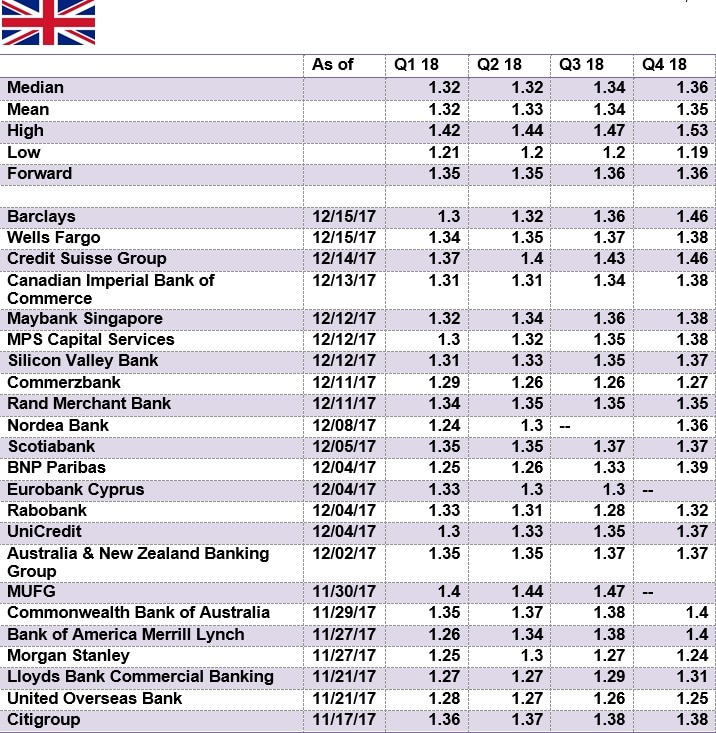

גרף תחזית ליש"ט/דולר

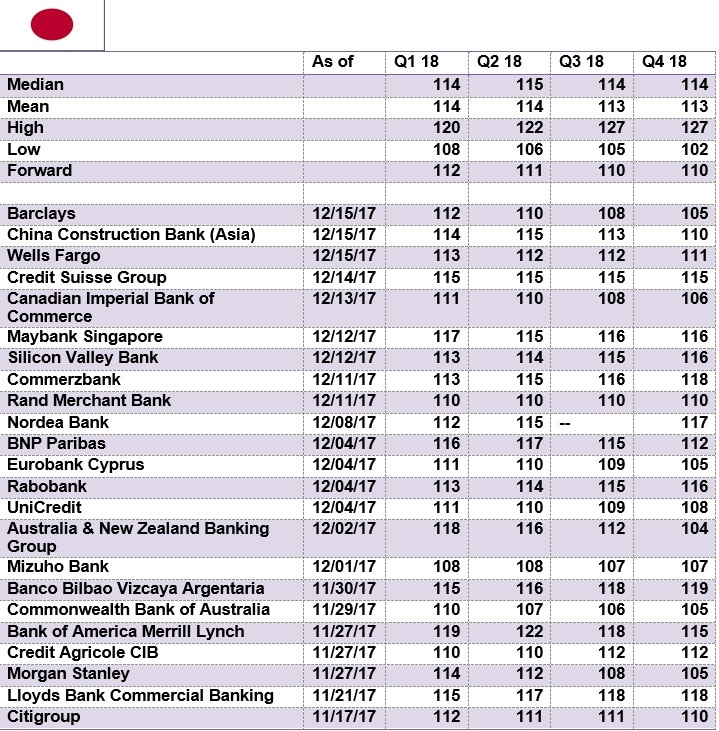

דולר/ יאן יפני

התנודות בשער היאן היפני תואמות את הערכתנו בדבר אופן פעילות המשקיעים בשוק המניות ביפן. גורמים אשר רוכשים ני"ע ביאן יפני, מוכרים את היאן היפני לצורך גידור החשיפה המטבעית. מהלכים אלו תרמו לעודפי ההצע ולחולשת היאן, כעת, עם מימוש

היאן ממשיך להסחר בטווח שערים צר. אין שינוי בהערכתנו, לפיה התנודות בשער היאן היפני תואמות את מדיניות הממשל היפני אל מול הממשל החדש בארה"ב. היקף החוב הפנימי (T4$) העצום אינו גורע מפוטנציאל התחזקות היאן היפני הנהנה מההשפעה החיובית של צעדי הממשל היפני לעידוד הפעילות הכלכלית. היאן מתייצב סביב רמת 112.5 יאן לדולר, תנועה פרו דולרית ופריצת רצת ה 114.60 תורה כי טרם מוצה הפוטנציאל לתנועה לעבר רמות השיא שבקרבת 117 שנסחרו בשלהי שנת 2016. להערכתנו הממשל ביפן יבקש למנוע משברי סחר עם שותפת הסחר הגדולה (ארה"ב) ויבקש למנוע את התייצבות היאן מעל לרמת 119 שכן הדבר יהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר.

לחולשת היאן בתקופה של עליות בשוק המניות ביפן – כפי שמתרחש לאחרונה, ניתן הסבר במישור התזרימי, שכן משקיעים במניות ביפן המבקשים לגדר את החשיפה המטבעית, מוכרים את היאן וגורמים לחולשתו. מהלכים אלו תרמו לתנודות בשער היאן, כאשר בתקופה של ירידה וחולשה בשוק המניות נסגרות עסקות ההגנה בצמוד למימוש ההחזקות במניות , מהלך הגורר להתחזקות מהירה של היאן ולזעזועים במשק היפני, תלוי הסחר והיצוא.

לממשל היפני, הפועל לעידוד הפעילות הכלכלית בכלל והיצוא בפרט, אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית, אולם, הרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומך בהמנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר).

בטווח הקצר, כפי שפירטנו רבות ובהרחבה היאן היפני, צפוי לנוע בתחום שערים צר. כאשר בזמנים של אי וודאות בשווקים, הביקוש ליאן היפני הינו ביטוי לחיפוש אחר "אי מבטחים" ותורם להתרחבות תחום התנועה, למשבר בשוק ההון ביפן השפעה תורמת למימוש עסקאות גידור ולהתחזקות היאן.

להערכתנו אי הוודאות באשר להשפעת המשבר ארה"ב – צפון קוריאה תורם לפוטנציאל חולשת היאן, כמו גם הציפיה לעליה בריבית הדולר, ובעתיד הקרוב גם במטבעות מרכזיים נוספים תורמת למגמת עסקות carry trade" currency" כאשר היאן משמש כמטבע מימון זול, זמין ונח לביצוע, מהלכים אלו תורמים לפוטנציאל חולשת היאן.