- התרחבות ניכרת ביבוא סחורות גוררת לצמצום עודפי היצע המט"ח.

- קשיים במו"מ על תנאי הפרדות אנגליה מהאיחוד BREXIT תורמים לחולשת הליש"ט.

- איטליה רוצה יותר גמישות והבנה מהאיחוד האירופי, האיחוד מתנגד לפריצת רף מסגרת החריגה התקציבית . אי הוודאות והחשש ממשבר כב"יוון" ומוגדל, תורם לחולשת האירו

- מלחמת הסחר ארה"ב – סין, ומגד חולשת היואן הסיני תורמים לאי הוודאות.

- צמצום ההרחבה הכמותית באירופה הפסקה מלאה תורמים לציפייה לעליה בריבית

- באופק, סיום כהונת נשיא הבנק המרכזי (ECB) מריו דרגי (03/2019)

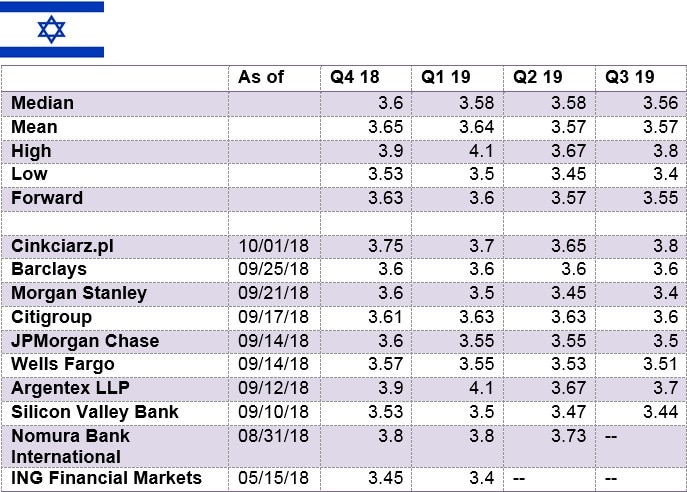

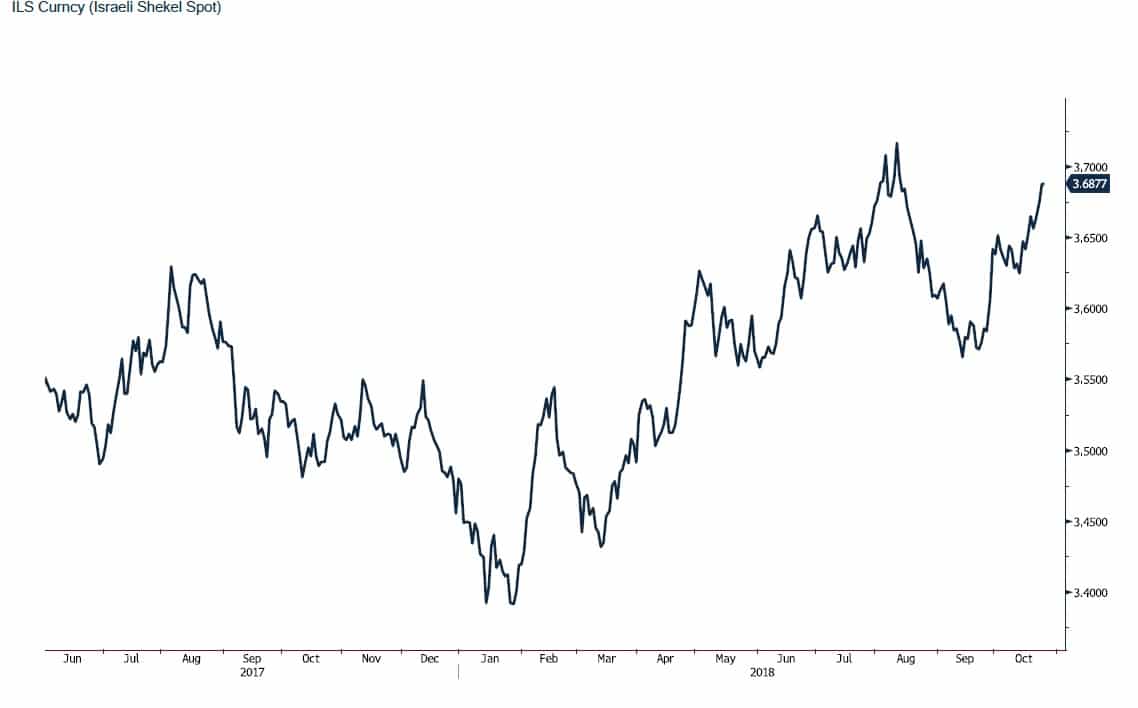

דולר שקל

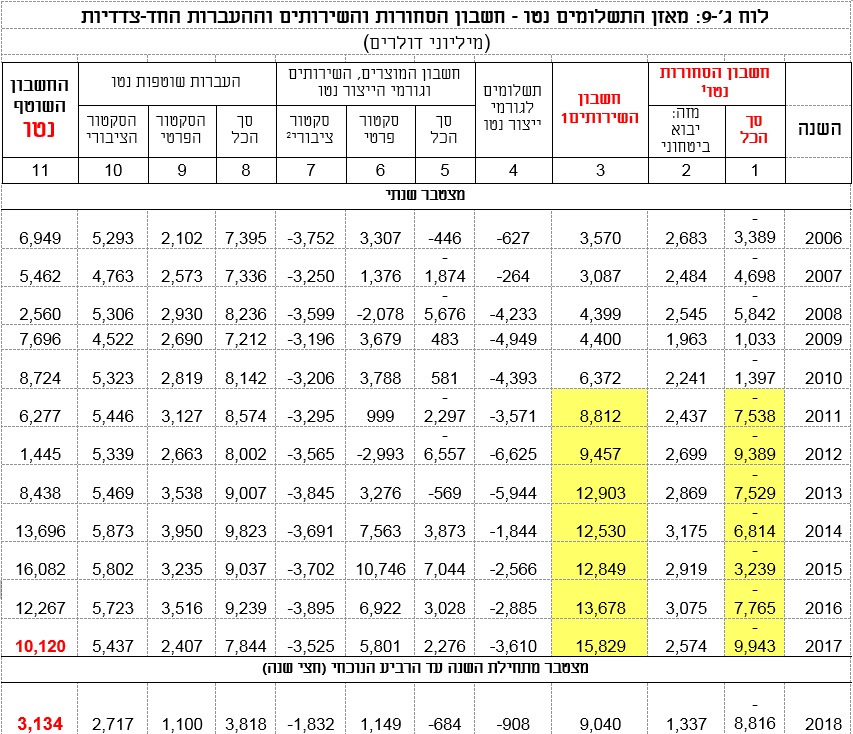

התעוררות משמעותית בהיקף יבוא הסחורות אשר נסק חדות בעקבות חידוש מלאים, העליה במחירי האנרגיה ויבוא ער כתחליף לרכש מקומי תרמו לעליה החדה בהוצאה בחשבון השוטף ומנגד התרחבות מרשימה בהכנסות סקטור השירותים (בדגש על פעילות חברות היי-טק) אולם בהיקף נמוך משל היבוא גררו לירידה בהיקף עודפי המט"ח ותרמו בכך לפוטנציאל פיחות השקל כמו גם ההתרחבות בפער הריביות שבין השקל לדולר. בארה"ב הבנק המרכזי ממשיך במדיניות האגרסיבית של העלאת שער הריבית ומנגד בישראל מעדיפים להמתין טרם העליה בריבית השקל. כתוצאה מכך התרחב פער הריביות ש"ח דולר. פער הריביות רושם רמות שיא המקשות על המעונינים לגדר חשיפות לתמורות דולריות. גידור החשיפה הדולרית (תמורות בדולר/התחייבויות בשקל) גורר לשחיקה משמעותית בערך התמורה השקלית בגין היצוא המטבעי. תשומת הלב מופנת לעמוד 2 ובו נפחי המסחר על בסיס מרכיבי מאזן התשלומים.

כפי שפירטנו רבות בעבר, מלחמת הסחר וריבית הדולר גררו לריצה לעבר החזקה בהיקף קיצוני בדולר. חוסנו של הדולר בזירה הגלובלית מזמן רמות שערים נוחות לגידור חשיפות גם לתקופות ממושכות גם אל מול השקל. להערכתנו בתחום שמעבר לרמת 3.68 ₪ לדולר ויותר מזמן שחקנים חדשים והחשופים לשע"ח, למוכרי המטבע דבר המגביל את פוטנציאל פיחות השקל אל מול הדולר. אף שטרם הסתיים משבר הסחר וריבית הדולר במגמת עליה הרי שפוטנציאל הפיחות בשער הדולר/שקל טרם מוצה.

לחובבי הניתוח הטכני, המדדים מורים כי תנועה של הדולר/ש"ח אפשרית עם פריצת 3.69 ש"ח/$, לעבר 3.73-3.77 אולם מדובר בתנועה טכנית ולא בשינוי מגמה ומעבר למגמה פרו דולרית. מדובר בחלון הזדמנות כפי שמקובל לומר the trend is your friend.

רבות כתבנו אודות מלחמת הסחר של הנשיא טראמפ וההשלכה של המהלך על התחזקות הדולר בעולם. אין שינוי בהערכתנו לפיה המשך המערכה במלחמת הסחר תומכת בחוסנו של הדולר אל המטבעות המרכזיים בכלל והמדינות המתפתחות בפרט. סין מסיטה אל מלחמת הסחר אל עבר זירת המטבע כאשר חולשת היואן הסיני תומכת בתנאי הסחר ומקלה על היצוא מסין, מנגד בארה"ב דווח על פגישה קרובה בין ראשי המדינות. בכירים בארה"ב לא חסכו במילים כנגד השימוש בחולשת היואן כאמצעי פסול בעידוד הסחר.

מאזן התשלומים נטו – חשבון הסחורות והשירותים וההעברות החד-צדדיות

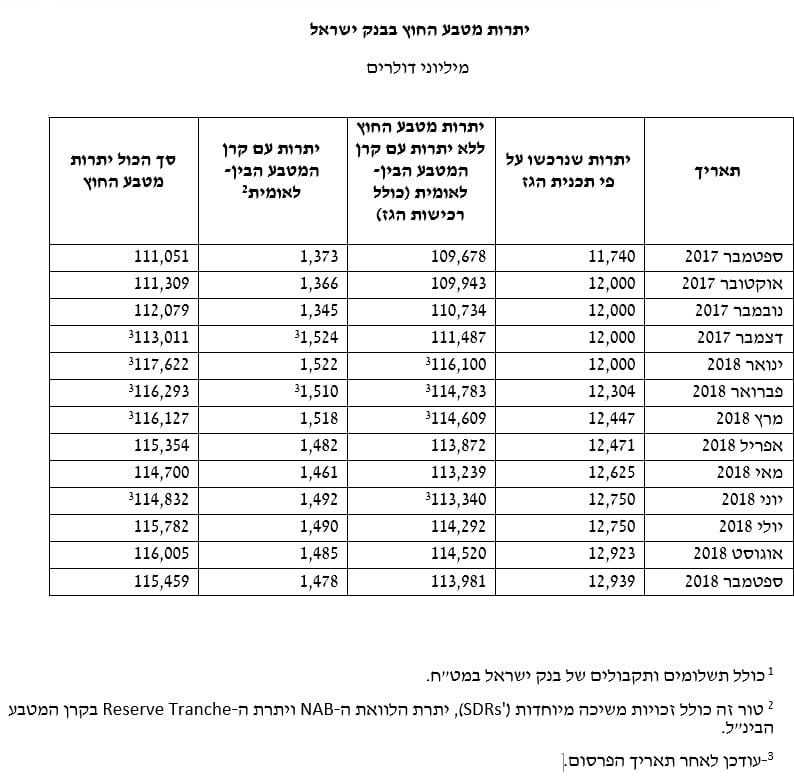

יתרות מטבע החוץ בבנק ישראל לחודש ספטמבר 2018

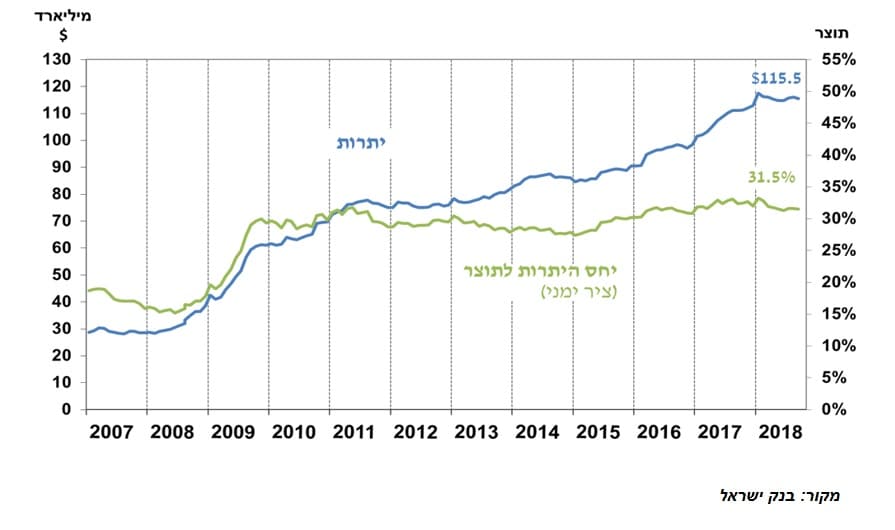

רמת יתרות מטבע החוץ ויחס היתרות לתוצר המקומי הגולמי, 2007 עד 2018

על רקע האירועים בזירה הגלובלית (עליה בריבית הדולר, מלחמת הסחר, חולשת מטבעות המדינות המתפתחות – EM, עליה מתונה באינפלציה ושאלת המיליון דולר באשר למדיניות המוניטרית הנדרשת והחשש מהשפעת מהלך של ייסוף (התחזקות השקל) על מדדי המחירים היורדים עם חולשת הדולר. בתקופה האחרונה השקל נחלש באופן מוגבל דבר המבטא נתוני מאקרו הטובים ביותר מקום המדינה של המשק הישראלי, ובראשם – שיעור האבטלה הנמוך ביותר, צמיחה חזקה, יחס חוב־תוצר הולך ויורד.

במהלך החודשים האחרון, בלטה העדרותה של "היד הנעלמה" (בנק ישראל והאוצר) מהמסחר, זולת פעילות מוגבלת לקיזוז השפעת הגז על שוק המטבע המקומי. מעורבת בנק ישראל והאוצר לא נדרשה בתקופה בה השער הנומינלי האפקטיבי (שער העוגן של בנק ישראל בקביעת מדיניותו בזירת המטבע המקומית) מתייצב מעל לרמות השפל, סמן לשיפור בתנאי הסחר.

על רקע דבריו של נשיא ארה"ב כנגד המשך מגמת העליה המואצת בריבית, בשווקים ניתנת תשומת לב רבה להחלטות הריבית בארה"ב. בשווקים צופים כי ועדת השוק הפתוח בהנהגת היו"ר החדש ג'רום פאואל, תעלה השנה את ריבית הדולר עוד פעם אחת , במנה של 0.25%. החלטה בדבר עליה בריבית מלמדת על עוצמת התאוששות הכלכלה האמריקאית.

כפי שפירטנו רבות בעבר, בשווקים ניתן משקל רב לריבית ל 10 שנים, ריבית המשפיעה על שוק ההון והעשויה ללמד על מימושי מניות הצפויים עם העלייה בריבית ובעקבות קשיים פיננסיים של חברות ציבוריות הנדרשות לגייס הון במחיר המאיים על רווחיותם/קיומם, ניתנה חשיבות גבוהה במיוחד לרמת הריבית באג"ח שכזה. כעת נסחר האג"ח ל 10 שנים רבמת 3.24% !.

בשלב הנוכחי המסחר מתנהל בתחום המוגבל של 3.54-3.74 ₪ לדולר. רגיעה בזירת מלחמת הסחר והמכסים תתרום לחזרה לשיגרה ועימה לחולשת הדולר אל עבר רמת ה 3.50 ₪ לדולר ופחות.

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בניצול רמות השערים ובגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות.

גרף נסיקת השער הנומינלי האפקטיבי (אדום) לצד גרף התאוששות שער הדולר/₪ (שחור)

לסיכום, נשוב להדגיש כי לדעתנו המגמה לטווח ארוך הינה פרו שקלית, ותומכת בהמשך התחזקות השקל אל מול הדולר, אל עבר 3.50 ש"ח לדולר, ואף פחות. כאשר בטווח הקצר והבינוני אירועים גלובליים, התרחבות פער הריבית, בריחת משקיעים משוק המניות כגון בעקבות חשש למשבר בשוק ההון, מימושי רווחים, השפעת העלייה במחירי האנרגיה ואירועים מקומיים (החלטות בתחום חקירת גורמים פוליטיים, עסקיים מרכזיים וניצני בחירות) יתמכו בתנועה פרו דולרית.

התרחבות פער הריביות שבין ריבית השקל היציבה לריבית הדולר המטפסת לכדי פער קיצוני, גרמה לכך שלהתרחבות נוספת תהא השפעה מועטה על שער הדולר. להערכתנו בנק ישראל, על רקע נתוני האינפלציה המתעוררת והפיחות המתייצב מעל לאמת ה 3.58 ש"ח לדולר, צפוי לבחון את אפשרות העלייה בריבית השקל לעבר רמת ה 0.25% (תוספת של 0.15% כבר בישיבתו הקרובה בחודש נובמבר 2018). פער הריביות הקיצוני גורר לתופעות מדאיגות כגידול בחשיפה המטבעית בקרב גופים מוסדיים ועסקיים לצד קיצור המח"מ (משך חיים ממוצע) בפעילות גידור, ואף נטילת אשראי נדיב לפעילות עטירת סיכון.

פעילים זרים רוכשים מט"ח כנגד השקלים שברשותם ממימוש החזקה מקומית ו/או במסגרת גיוס הון בשקלים המיועד לפעילות במטבע זר, לצד פעילות דיגיטלית (אלגו טרייד), מהלכים המעודדים את הביקוש לדולר.

כפי שפירטנו בעבר, להתאוששות במחירי חומרי הגלם בכלל והאנרגיה בפרט, השפעה על הביקוש המקומי למט"ח. להערכתנו כפי שפירטנו רבות בחודשים האחרונים, חולשת האירו תומכת בירידה במחירי האנרגיה וצפויה לתרום להתייצבות בביקוש המקומי למט"ח. להערכתנו מחיריי הדלקים (חבית LC) בתחום ה 70-80 דולר לחבית תואמת לציפיות וואינה משום מכשול להתאוששות בביקושים הגלובליים ובזירה המקומית, הסנקציות האמריקאיות על אירן הצפויות בתחילת חודש נובמבר היו עשויות להזניק את מחיר הדלקים אולם הגדלת היצע הדלקים ע"ג סעודיה צפויה לבלום נסיקת מחירים וזעזועים.

גרף דולר/שקל

גרף תחזית דולר/שקל

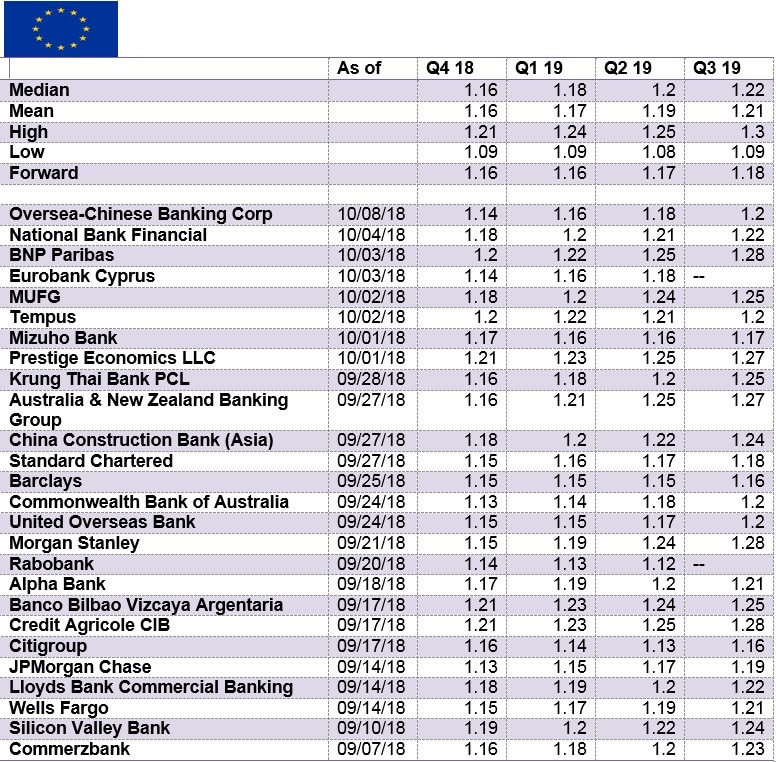

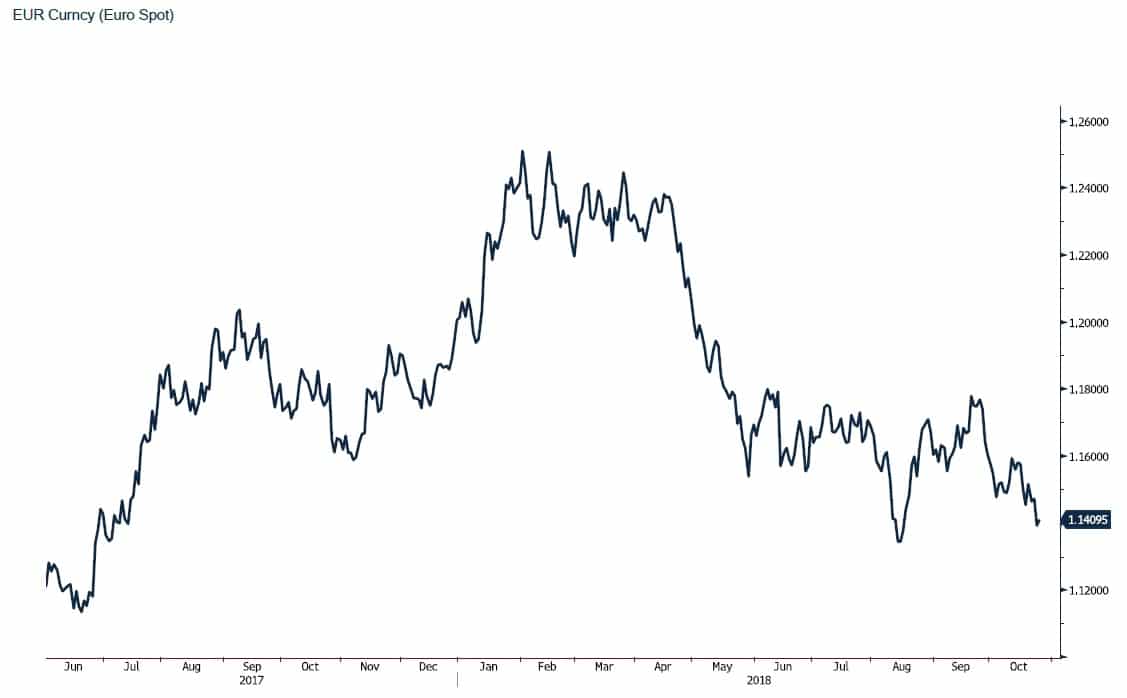

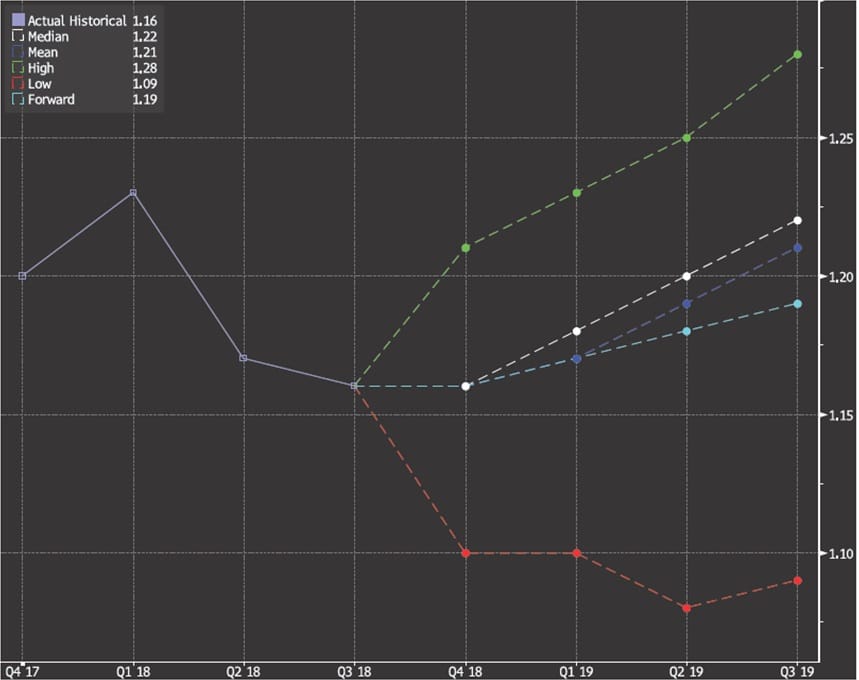

אירו/דולר

התקדמות מאכזבת בשיחות המתמשכות על הסכם ההפרדות של אנגליה מהאיחוד [BREXIT] והמאבק של איטליה לקבלת הקלות בהיקף החריגה התקציבית מעוררים "שדים רדומים" באשר לחובה העצום של איטליה. למדינה חוב של כ 135% מהתוצר, נתון החורג באופן קיצוני התנאי מסטריכט המחייבים יעד חוב לאומי של עד ל- 60% מהתמ"ג. שיחות הסחר של האיחוד וסין, לא היה בהם כדי לבלום את ההדרדרות בשער האירו. מלחמת הסחר, נתונים כלכליים מאכזבים והאמור לעייל תורמים לחולשת האירו המתיצב בתחום שערים צר 1.1340-1.1820 דולר לאירו.

אין שינוי בהערכתנו איטליה הנדרשת לחסדי הלווים ושוקי ההון תפעל במתואם עם האיחוד אשר צפוי לאפשר חריגה זמנית ומוגבלת לאיטליה הנתונה במשבר כלכלי מתמשך והמתקשה לפרוץ קדימה ולעודד את הצמיחה והתעסוקה. איטליה מעוניינת חריגה תקציבית – בגרעון של 2.4% למימון פעולות לעידוד הפעילות הכלכלית, אולם נאלצת להתמודד עם רף נמוך המותר למדינות האיחוד לצורף עידוד פעילותם הכלכלית והעומד על 0.8% בלבד. צמצום ההרחבה הכמותית מ 30 מיליארד אירו בחודש ל 15 מיליארד אירו עד סוף דצמבר 2018, ובסוף 2018, ההפסקה בהרחבה הכמותית, תורמים לציפייה כי האיחוד עומד לשנות את מדיניותו ולאותת לשווקים על כוונתו להעלות ריבית במהלך 2019. להערכתנו שער האירו נתון במהלך מתקן אולם תיקון זה מוגבל בטווח הבינוני האירו נתון במסגרת התנועה הפרו מטבעית של האירו לעבר התחום 1.25-1.28 ובהמשך אף מעט יותר.

בטווח הקצר משבר בשוקי ההון אשר יגרור ליציאת משקיעים והחזרת הכסף לאירופה יתמוך בהתאוששות שער האירו. פרישתו הצפויה של נשיא הבנק המרכזי האירופי מריו דרגי בחודש מרץ 2019 עשויה לתרום למימוש אחזקות באירו בשל החשש למעמדו של המחליף.

אירו אל מול השקל

בשלב הנוכחי, על רקע התיצבות שער האירו בתחום הצר, והמהלכים לפיחות השקל אל מול הדולר, אין שינוי בהערכתנו כי תחום התנועה בQ 4 , 2018, נותר רחב, 4.48 – 4.05 ₪ לאירו.

גרף אירו/דולר

גרף תחזית אירו/דולר

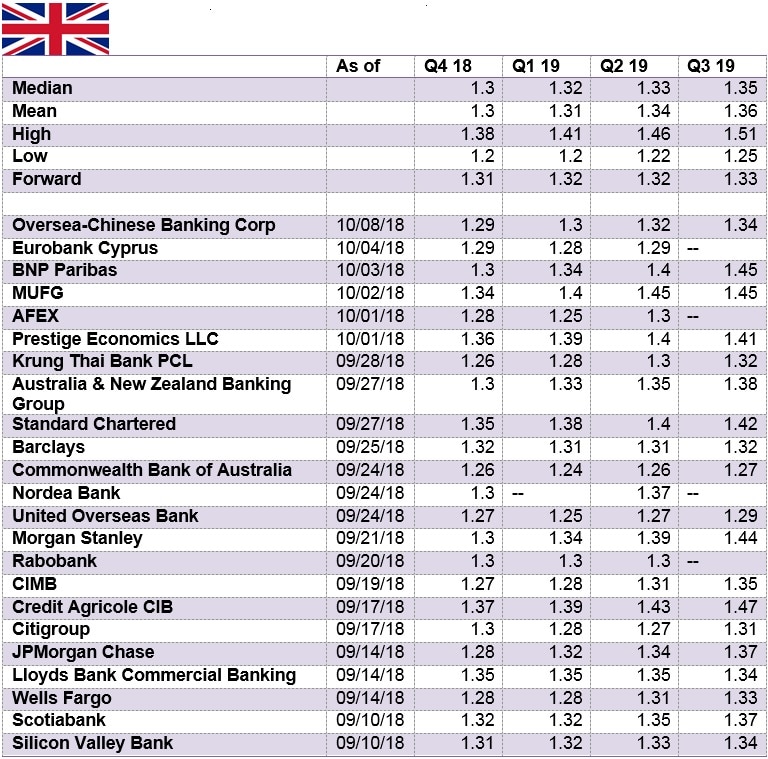

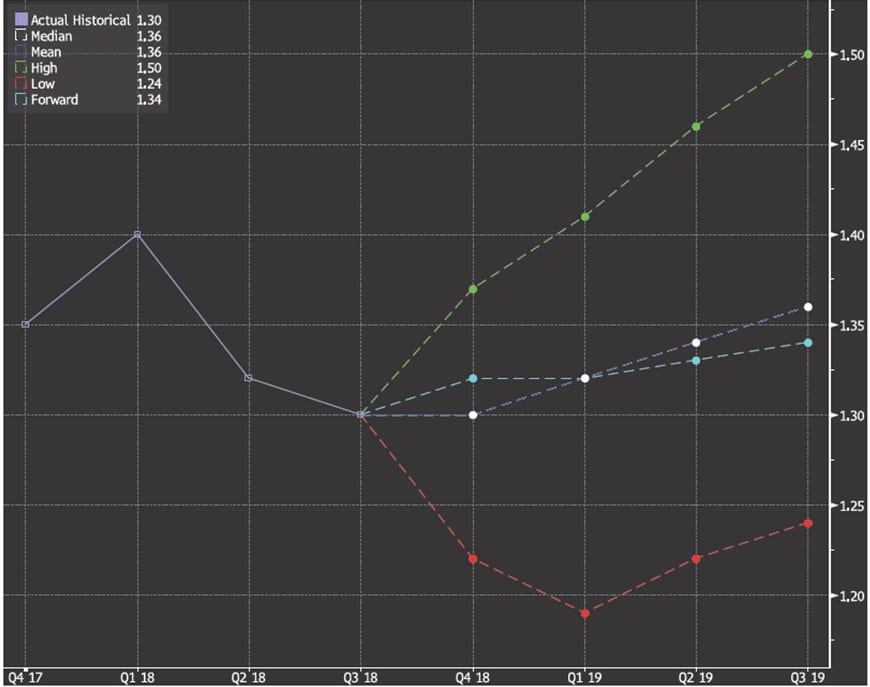

ליש"ט/דולר

כפי שפירטנו לעייל ובעבר, משבר ההפרדות של אנגליה מהאיחוד [BREXIT] והקושי לגבש הסכם הפרדות, מעיב על שער הליש"ט אשר נחלשת אל מול מטבע הסחר האירו. להערכתנו, לאירופה אינטרסים רבים בקשרי מסחר "בריאים" עם שוק הביטוח והפיננסיים האנגלי, דבר המלמד על הרצון בשני הצדדים לאפשר סיום "נוח" במסגרת ההפרדות של אנגליה מהאיחוד האירופי. על רקע אי הוודאות צלל שער הליש"ט אל מתחת לרמת ה 1.30 דולר לליש"ט. לדעתנו, בשווקים טרם ניתן ביטוי מלא למשמעות ההחלטה של אנגליה לנטוש את האיחוד האירופי. פוטנציאל המשברים הפנים אירופיים, משבר המיעוטים, ומצבה של איטלקית המעונינת לבצע חריגה תקציבית החורגת ממדיניות הבנק המרכזי האירופי (ECB), דרישות להעלאות שכר באירופה בכלל ובגרמניה בפרט, העלייה הנדרשת בהוצאות הביטחון וברכב התשלומים לקופת נאט"ו, ועוד, תורמים לפוטנציאל תנועה רחב בשער הליש"ט 1.44 – 1.26. החזרה להסכם עשוי לתמוך בפוטנציאל ההתאוששת הרב בשער הליש"ט, ובמיוחד אל מול האירו.

טרום משבר איטליה, היה זה חוסנו של האירו והציפייה להתחזקותו, כתורמים המרכזיים להתייצבות הליש"ט מעל לרמת 1.30 דולר לליש"ט ולהתאוששות בשערה. על רקע הריבית הגלובלית הנמוכה, לעליה בריבית הליש"ט תהא השפעה חיובית ומשמעותית על הביקוש לליש"ט.

גרף ליש"ט/דולר

גרף תחזית ליש"ט/דולר

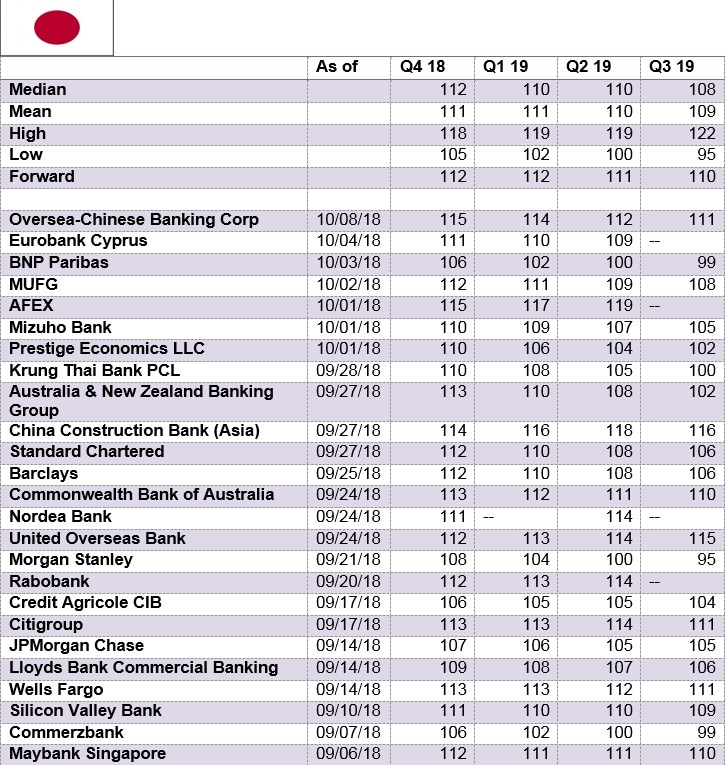

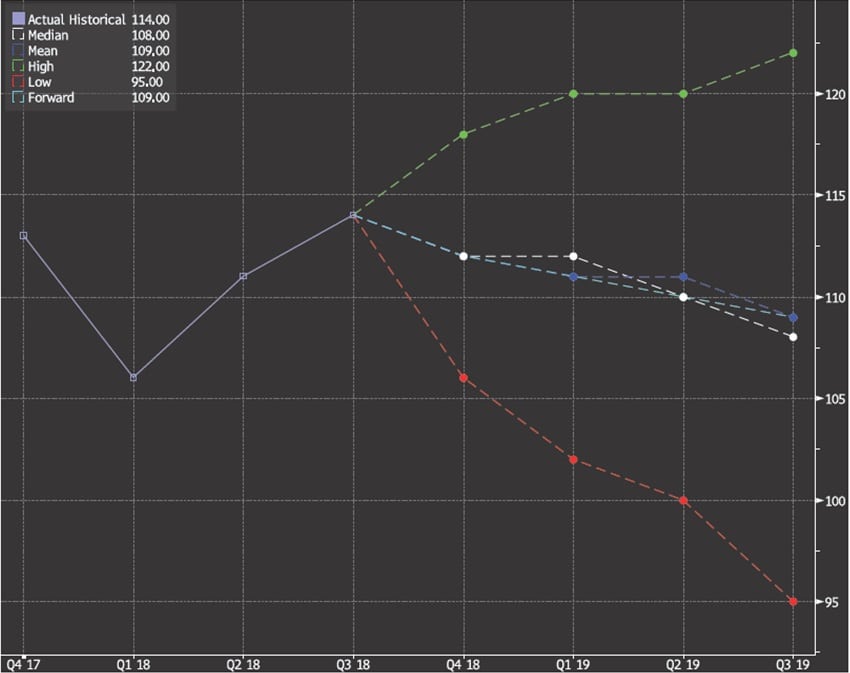

דולר/ יאן יפני

על אף האירועים בזירה הגלובלית שמר היאן על יציבות כאשר נע בתחום שערים מוגבל. אין שינוי בהערכתנו לפיה האירועים בזירת מלחמת הסחר ובשוק ההון התורמים למימוש החזקות תורמים בהתאם גם למימוש עסקאות גידור, שכן, הסוחרים נדרשים עם שינוי בהחזקה בני"ע נקובי יאן יפני לבצע התאמות בהגנת המטבע שבוצעה. כך לדוגמא: לרכוש בחזרה את היאן שנמכר בעבר במסגרת הפעולה לנטרול השפעת שער החליפין מהשקעה בני"ע הנקובים ביאן היפני.

כפי שפירטנו בעבר, לממשל היפני, הפועל לעידוד הפעילות הכלכלית אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית בבואה לזירה הגלובלית, אולם, התחייבות הממשל שלא להתערב בשער החליפין (בניגוד לפעילות הממשל בסין המעודד יצוא באמצעות חולשת המטבע המקומי) זולת במצבי חרום, והרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומכים בהימנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן.

להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר), מנגד במקרה של חולשת היאן, ותנועה לעבר רמת 119, יפעל הממשל לרסן תנועות קיצון. פריצת רמת 119 תהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר – מהלך שאינו רצוי לממשל היפני.

נקודה למחשבה: הגורמים לחוסנו של היאן – בתקופה של מימושים וירידות בשוק המניות ביפן, ניתן הסבר במישור התזרימי, שכן משקיעים במניות יפן המבקשים לגדר את החשיפה המטבעית, מוכרים את היאן ועם היציאה מהשקעה, נדרשים לצד מכירת המניות לשוב ולרכוש את היאן ובכך מושפע שער היאן היפני מעסקות הגידור. מהלכים אלו תרמו לתנודות בשער היאן, ולזעזועים במשק היפני, הנסמך על תנאי הסחר בכלל ושער המטבע בפרט, כגורם מעודד ליצוא היפני.