- עליה בריבית הדולר (21/03) חשש ממשבר עם נסיקת ריבית ה 10 שנים לכדי 3%

- ישיבת הבנק המרכזי באירופה ובאנגליה (22/03)

- סיום שנת הכספים ביפן (31/03)

- צמצום ההרחבה הכמותית באירופה וניצני עליה בריבית (09/2018)

- סיום כהונת נשיא הבנק המרכזי (ECB) מריו דרגי (03/2019)

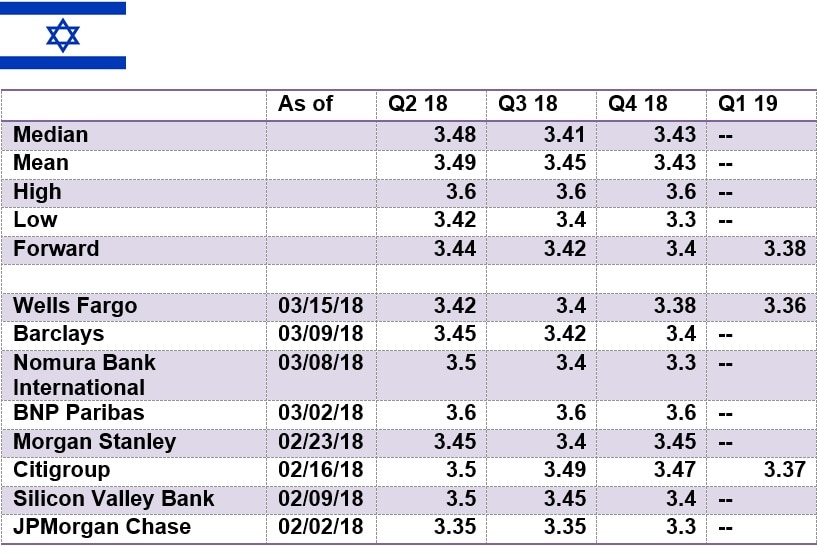

דולר שקל

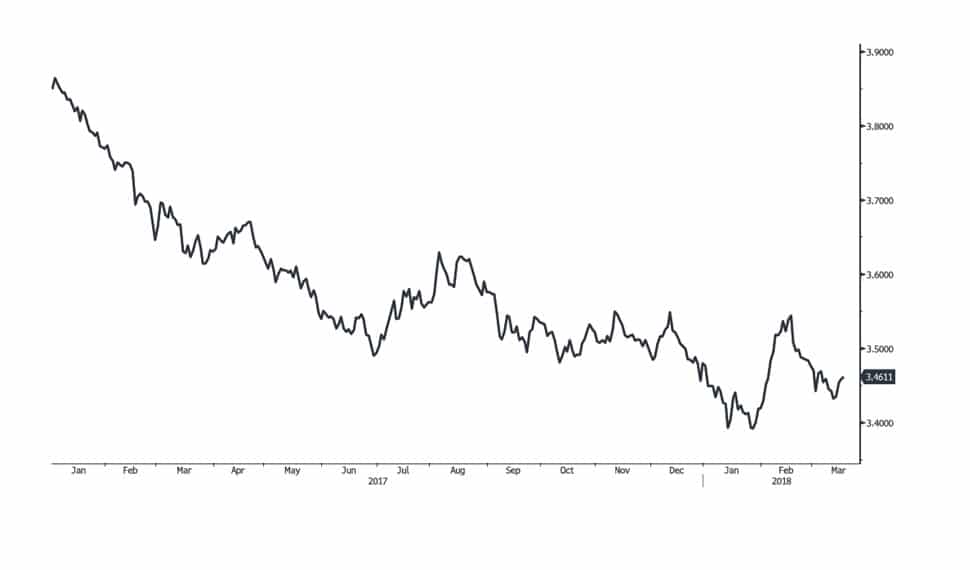

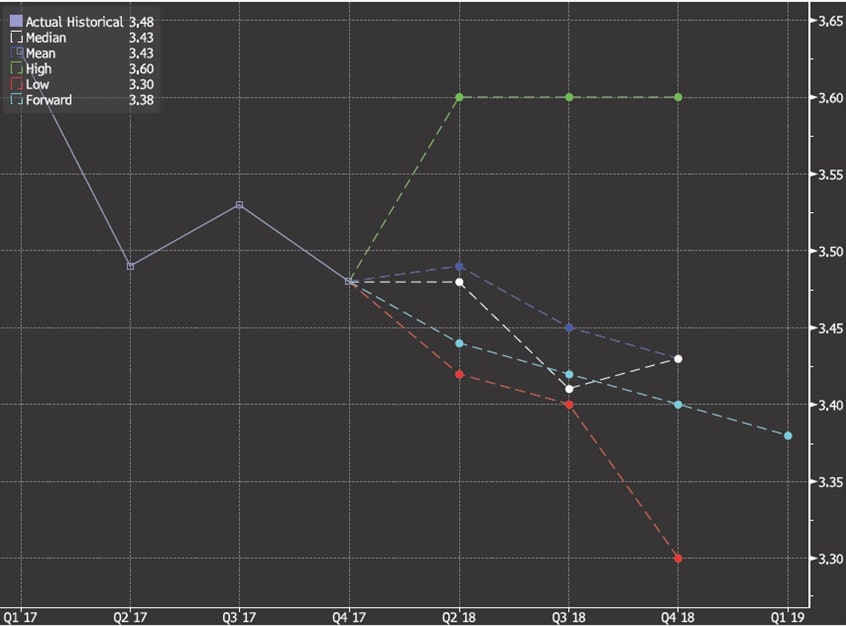

במהלך החודש האחרון, בלטה היעדרותה של "היד הנעלמה" (בנק ישראל ובאוצר) מהמסחר. במהלך חודש ינואר ואף בחודש פברואר רכש בנק ישראל על בסיס דווחי הבנק, מט"ח בהיקפים משמעותיים מאוד (רכשו כ 1.8 מיליארד ו- 300 מיליון דולר בהתאמה) ובכך תרם לפיחות השקל לעבר רמת השיא בקרבת רמת 3.55 ₪ לדולר והדולר שב ונחלש לעבר רמת התמיכה של 3.38-3.42 כאשר הדולר נבלם בקרבת 3.43 ₪ לדולר. הנפקות בזירה המקומית סידרו לבנק ישראל ביקוש לדולר מצד חברות זרות שנדרשו לרכוש דולר כנגד שקלים שהתקבלו בזירה המקומית בהיקף הדומה לנפחי המסחר בהתערבות בנק ישראל, מהלך שהחזיר את הדולר לעבר רמת 3.48 ויותר – כל זאת ללא התערבות בנק ישראל הרואה בהתאוששות השער הנומינלי האפקטיבי סמן חיובי שאינו מחייב את התערבותו המידית במסחר. השער הנומינלי האפקטיבי המשקף את סל מטבעות הסחר של ישראל מתאושש בעקבות תנועת המספריים של התחזקות המטבעות אל מול הדולר לצד התאוששות שער הדולר אל מול השקל.

בשווקים ניתנת תשומת לב רבה להחלטת הריבית היום בערב בארה"ב, הציפייה היא לעליה של 0.25% בריבית הדולר אולם הזרקור מופנה לפרטי ההחלטה באשר לעתיד. בשווקים צופים כי ועדת השוק הפתוח בהנהגת היו"ר החדש ג'רום פאואל, האם מדובר בעוד 2 או שמא 3 העלאות ריבית בשנת 2018 ומה התוכנית לשנה הבאה – החלטה המלמדת על עוצמת התאוששות הכלכלה האמריקאית. כפי שפירטנו רבות בעבר בשווקים ניתן משקל רב לריבית ל 10 שנים, ריבית המשפיעה על שוק ההון והעשויה ללמד על מימושים צפויים בעקבות קשיים פיננסיים של חברות ציבוריות הנדרשות לגייס הון במחיר המאיים על רווחיותם/קיומם. כעת נסחר האג"ח ל 10 שנים ברמת ה- 2.89% ! תשומת הלב מופנת לסקירתנו בנושא: ריבית הדולר.

גרף ריבית הדולר בקרנות הפדראליים מול גרף ריבית השקל

גרף מדד המניות S&P 500 מול גרף תשואת האג"ח הממשלתי דולרי ל- 10 שנים

במבט לשנת 2018, פעילותם של המשקיעים הזרים (השקעות ישירות של זרים = FDI) ממשיכה לתרום לעודפי הצע מט"ח כמו גם היצוא המתאושש, כל אלו צפויים לתרום לייסוף מחודש בשער החליפין ולהתחזקות השקל אל עבר רמות שפל חדשות.

בשלב הנוכחי כל זמן שתחום רמת המפתח 3.55-3.65 אינו נפרץ להערכתנו התנועה תמשיך בתבנית השוכנת בתחום 3.36-3.58 ₪ לדולר.

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות.

תעשיינים, יצואנים וחברות היי-טק הפועלות בסביבה דולרית, נדרשים, להערכתנו להיערך לקראת פוטנציאל תנודות השערים, כאשר באופק בטווח הקצר ובאופן מוגבל, המגמה תומכת בחולשת השקל אל מול הדולר. בנק ישראל ניצל את מירב התחמושת העומדת לרשותו, במסגרת ההתערבות והרכישה לרזרבה (היקף הרזרבה הגיע לרף ההגבלה על היחס רזרבה/תוצר שנקבעה לבנק ישראל, והעומדת על כ- 34% – 33% מהיקף התוצר – תמ"ג), ללא הרחבה של יחס הרזרבה/תוצר לכדי 50% ויותר, לא יוכל הבנק להמשיך ולרכוש מט"ח לרזרבה, זאת, אף שהבנק "מרוויח" על פערי התשואות בין הריבית אותה הוא משלם (0.1%) והריביות אותן הוא מקבל על המט"ח (1.5% ויותר).

במבט לטווח ארוך, אין שינוי בהערכתנו, בדבר הפוטנציאל הגבוה לייסוף השקל אל מול הדולר. אולם, על רקע החשש ממשבר בשוקי ההון בצל העלייה בשערי ריבית, להערכתנו שנת 2018 מחייבת תשומת לב מיוחדת, מפני תנועות הון כגון בעקבות יציאת משקיעים מהשקעה בשוק ההון, מהלך אשר יתמוך בביקוש למט"ח אף בזירה המקומית. מנגד, בזירה הגלובלית, חולשת הדולר אל מול מטבעות מרכזיים ובראשם האירו, היאן היפני והליש"ט, תורמת ללחץ לייסוף השקל אל מול הדולר, וכן תורמת לפיחות השקל אל מול שער העוגן של בנק ישראל, השער הנומינלי האפקטיבי, בו לדולר משקל מקביל לזה של האירו כ 25% בלבד.

כידוע וכפי שציינו רבות, השער הנומינלי האפקטיבי – שער העוגן של בנק ישראל במדיניותו בשוק המטבע המקומי, ובו ניתן משקל דומה לדולר ולאירו, מלמד כי בנק ישראל אינו רואה בייסוף השקל המתמשך גורם שלילי ופגיעה מהותית, בתנאי הסחר של המשק הישראלי, זאת, בשעה שהשקל מתחזק אל מול הדולר אולם נחלש אל מול שער העוגן. לדעתנו נדרשת תשומת לב מיוחדת בשלב העובדה שהייסוף החד פוגע דווקא בקטרי הצמיחה וההכנסות של המשק, ובראשם תעשיית ההייטק – תעשייה המוטה בעיקר להכנסה/מכירה בדולר ארה"ב, והן נפגעות קשות, ממגמת חולשת הדולר !.

גרף השער הנומינלי האפקטיבי (אדום) לצד גרף שער הדולר/₪ (שחור)

לסיכום, נשוב להדגיש כי לדעתנו המגמה לטווח ארוך הינה פרו שקלית, ותומכת בהמשך התחזקות השקל אל מול הדולר, אל מתחת לרמת ה 3.40 ₪ לדולר, כאשר בטווח הקצר והבינוני הנפקות מקומיות והתערבות במסחר לצד מימושי רווחים והציפייה למשבר בשוק ההון, השפעת העלייה במחירי האנרגיה ואירועים מקומיים (החלטות בתחום חקירת גורמים פוליטיים, עסקיים מרכזיים וניצני בחירות) יתמכו בתנועה פרו דולרית.

נתונים כלכליים מרשימים והפחתת המיסים בארה"ב, בשווקים הפעילים צופים 4 העלאות. כצפוי, להתרחבות פער הריביות שבין ריבית השקל היציבה לריבית הדולר המטפסת לפער קיצוני, גרמה לכך שלהתרחבות נוספת צפויה בפער הריביות תהא השפעה מועטה על שער הדולר. להערכת בנק ישראל, על רקע נתוני האינפלציה הנמוכה והפעילות הכלכלית לשנת 2018, שינוי בריבית השקל אינו צפוי בחצי השנה הקרובה, משמע פער הריביות דולר/₪ צפוי להתרחב ועמו הפגיעה בכדאיות מכירת הדולר לטווח ארוך, כבר כיום, מפסיד מוכר דולרים כנגד השקל למעלה מ 600 ! נקודות לשנה.

פעילים זרים רוכשים מט"ח כנגד השקלים שברשותם ממימוש החזקה מקומית ו/או במסגרת גיוס הון בשקלים וההמרה למט"ח, מהלך הצפוי אף להתרחב בתקופה הקרבה.

כפי שפירטנו בעבר, להתאוששות במחירי חומרי הגלם בכלל והאנרגיה בפרט, השפעה על הביקוש המקומי למט"ח. להערכתנו כפי שפירטנו רבות בחודשים האחרונים, התחזקות האירו תומכת בעליה במחירי האנרגיה וצפויה לתרום לעליה בביקוש המקומי למט"ח. להערכתנו מחיריי הדלקים (חבית LC) במגמת תנועה לעבר תחום ה 70-80 דולר לחבית ואף מעט יותר תנועה שתלמד על התאוששות בביקושים הגלובליים ובזירה המקומית יקזזו מעודפי הצע הדולר.

במבט אסטרטגי ועל רקע ההשפעה של הייסוף על קטרי הצמיחה במשק, והפיטורים בחברות מובילות, ניתן לצפות לפעולת "המבוגר האחראי" אשר תבקש למתן השפעות חריגות נקודתית של שער החליפין על המשק וכן פעילות חריגה של סוחרי מטבע ומנועים דיגיטליים הפועלים בזירת הדולר/שקל. בטווח הארוך נותר בעינו יעד הייסוף לעבר רמת השפל של קיץ שנת 2008 בקרבת רמת 3.20 ₪ לדולר.

גרף דולר/שקל

גרף תחזית דולר/שקל

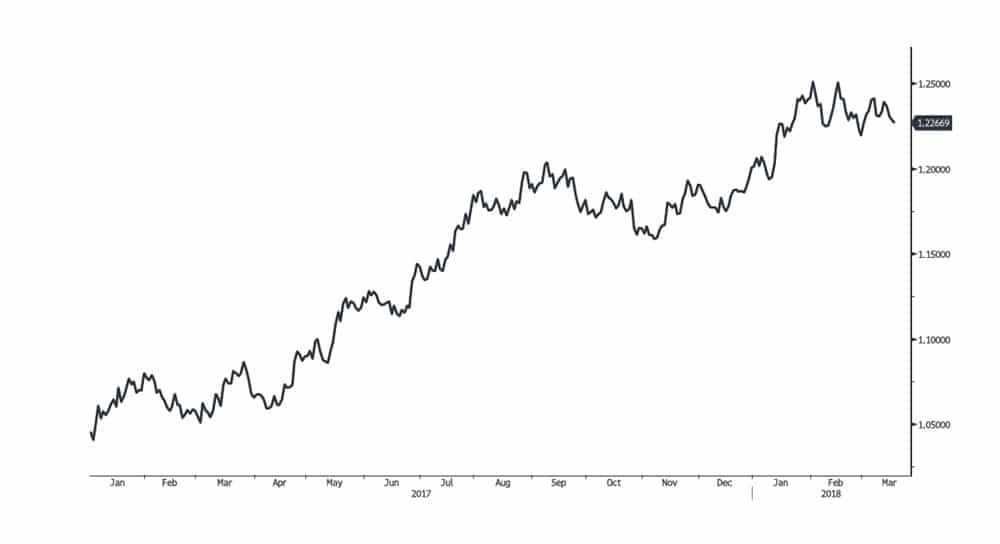

אירו/דולר

חולשת האירו על רקע מימושים שבוצעו לקראת החלטת הריבית בארה"ב ולפני כשבוע לקראת הבחירות באיטליה (14/3) תרמו בתנועה לעבר רמת 1.22 דולר לאירו. על רקע הריבית הצפויה לעלות בארה"ב הרי שניתן לצפות לתגובות של תנודות שערים ואף לתיקון שערים מוגבל בשער האירו אולם תיקון זה מוגבל בתחום 1.23-1.18 במסגרת התנועה הפרו מטבעית של האירו לעבר התחום 1.25-1.28 ובהמשך אף מעט יותר. מהלך התומך בטווח הקצר במשנה זהירות מפני מימושים באירו. אין שינוי בהערכתנו לפיה, אירו ממשיך בתנועתו המרשימה מאז שנת 2017, כאשר מתחילת שנת 2018 אשר נפתחה בסערה, נסק האירו לעבר רמת היעד כפי שפרטנו רבות ובהרחבה במהלך השנה החולפת. האירו נע כצפוי אל עבר תחום המטרה 1.25-1.28 דולר לאירו, ובדיוק בקרבת רמת ה 1.2550 נבלם מספר פעמים (3) ושב ונחלש. תנועת האירו מלמדת על הפוטנציאל הטמון עם יציאת אירופה מהמשבר הכלכלי ולקראת ביטול ההרחבה הכמותית הצפוי בחודש ספטמבר השנה. האירו שב והתחזק קלות בעקבות ההסכמה על עקרונות תנאי הפרישה של אנגליה מהאיחוד האירופי (Brexit). התחזקות הימין באירופה, משבר המהגרים המאיים על האיחוד בשל התנגדות גוברת בקרב מדינות החברות באיחוד, לצד הדרישות להעלאות שכר תורמים לאי הוודאות באשר למגמת האירו בטווח הארוך (2019….). פרישתו הצפויה של נשיא הבנק המרכזי האירופי מריו דרגי בחודש מרץ 2019 עשויה לתרום למימוש אחזקות באירו בשל החשש למעמדו של המחליף.

להערכתנו במבט לטווח הבינוני, טרם מוצה פוטנציאל התחזקות האירו כאשר בהעדר אירועים חריגים, לאירו פוטנציאל התחזקות אף נקודתית לעבר 1.30-1.32 דולר לאירו, אפשרי בעקבות הודעת הבנק המרכזי על שינוי בתווי הריבית ו/או מהלכים מצמצמים נוספים אשר יאותתו לשווקים על מצב השווקים באירופה ועל המגמה בפעילות הכלכלית אירופה. מהלכים אשר יתמכו בעליה בריבית, ובצעדים מוניטריים ופיסקליים נוספים. ההחלטות האחרונות בארה"ב באשר למיסוי ברזל ומתכות, הקלות במיסוי חברות ועוד עשויים לעודד צעדי תגובה גם באירופה.

לאירו פוטנציאל התחזקות משמעותי, על רקע, צבר נתונים כלכליים חיובים, המורים כי האינפלציה, הפעילות הכלכלית ושיעור הצמיחה באירופה מתאוששים חדות ושבים לרמות ה"נורמה ארוכת הטווח". בחודש ספטמבר עם הפסקת ההרחבה הכמותית תפתח הדלת לעליה בריבית האירו ועימה יתעורר העניין בהחזקה באירו.

השבוע הוכרז כי האיחוד הגיע להבנות עם אנגליה באשר להפרדות אנגליה מהאיחוד האירופי עד לסוף שנת 2020. אולם, למשבר נטישת אנגליה את האיחוד צפויה השפעה בתחומים רבים, אשר טרם באה לידי ביטוי. כפי שפירטנו בעבר, שלל הצעדים לעידוד הפעילות הכלכלית, הריבית האפסית (הצפויה כאמור בטווח הבינוני לשוב לעלות), לצד התאוששות המרשימה ברמת מחירי האנרגיה אשר תרומה לרווחי הכלכלות המתעוררות וליצואני הדלקים, תרמו לפוטנציאל ההתאוששות בפעילות הכלכלית הגלובלית בכלל ובאירופה בפרט.

להערכתנו יעד שע"ח של האירו לשנת 2018 טרם מוצה, התנועה לעבר רמת היעד של 1.25 דולר לאירו, הינה מישום מימוש שלב א', אולם, להערכתנו, בשלב הנוכחי האירו במהלך של תיקון טכני לעליה המרשימה של 2017 עד 2018.

לדעתנו, בטווח הבינוני, לאירו פוטנציאל גבוה להמשך התחזקותו. אירופה שהייתה רגילה לסחור באירו של 1.3 ו- 1.5 דולר לאירו אינה צפויה לחוש פגיעה קשה ומשמעותית ממהלך ארוך הטווח של התאוששות האירו אל עבר 1.25 – 1.28 ובהמשך אף לעבר 1.30 – 1.3280 דולר לאירו, במקביל המהלך יתרום לביקושים באירופה ולהתאוששות הכלכלה הגלובלית.

אירו אל מול השקל

בשלב הנוכחי, על רקע התיצבות שער האירו מעל לרמת 1.18 דולר לאירו, והמהלכים לפיחות השקל אל מול הדולר, אין שינוי בהערכתנו כי תחום התנועה 2018, נותר רחב, 4.48 – 4.07 ₪ לאירו.

הקשר שבין צמיחה, אירו ומחירי הדלקים

כפי שפירטנו רבות בעבר, להתאוששות האירו תמיכה חשובה בעלית מחיר האנרגיה. שער אירו חזק, מאפשר ביתר קלות את העליה במחיר הדולרי של הדלקים שכן אירופה הסוחרת באירו, נפגעת פחות כתוצאה מההתייקרות במחיר הדלקים, הנקובים בדולר. התאוששות במחירי האנרגיה וחזרה למסלול תתרום לעליות מחירים, תעודד ביקושים ופעילות כלכלית אשר תתמוך בהתאוששות הכלכלית הגלובלית.

גרף אירו/דולר

גרף תחזית אירו/דולר

ליש"ט/דולר

הליש"ט מגיב בצמוד לאירו, נחלש על רקע מימוש החזקות באירו ולקראת החלטת הריבית הצפויה בארה"ב. אין שינוי בהערכתנו, לפיה לאירופה אינטרסים רבים בקשרי מסחר "בריאים" עם שוק הביטוח והפיננסיים האנגלי, דבר המלמד על הרצון בשני הצדדים לאפשר סיום "נוח" בפרדה של אנגליה מהאיחוד האירופי. אולם, על רקע הקלות של הנסיקה בשער הליש"ט לדעתנו, בשווקים טרם ניתן ביטוי מלא למשמעות ההחלטה של אנגליה לנטוש את האיחוד האירופי. פוטנציאל המשברים הפנים אירופיים, משבר המיעוטים, ומצבה של הבנקאות האיטלקית, דרישות להעלאות שכר באירופה בכלל ובגרמניה בפרט, ועוד, מפחיתים מהלחץ על הליש"ט המתאוששת במיוחד אל מול האירו ומפנים את תשומת הלב לסוגיות פנים אירופאיות. הליש"ט מתחזקת על רקע ציפייה לעוד 2 העלאות ריבית בשנת 2018, תשומת הלב תופנה מחר להודעת הבנק באשר לנתונים הכלכליים באנגליה והצפי לעליה בריבית כבר בחודש מאי הקרוב.

ליציאת אנגליה מחברותה באיחוד צפויה השפעה גורפת על הכלכלה האנגלית בכלל ועל סקטור השרותים האנגלי בפרט. להערכתנו, בסביבת שע"ח גבוה (1.41-1.45 דולר לליש"ט) מתקבלים הצעי ליש"ט מצד הגופים הפיננסיים כאשר נקודתית הליש"ט עשויה לנוע אף לעבר 1.46 ומעט יותר בטרם תשוב ותחלש. עד כה נבלמה התאוששות הליש"ט בתחום רמות אלו.

חוסנו של האירו והציפייה להתחזקותו, תורמים רבות להתייצבות הליש"ט מעל לרמת 1.38 דולר לליש"ט ולהתאוששות בשערה. על רקע הריבית הגלובלית הנמוכה ואף השלילית, לעליה בריבית הליש"ט השפעה חיובית ומשמעותית על הביקוש לליש"ט.

בשלב הנוכחי פוטנציאל הייסוף נותר מוגבל בתנועה לעבר רמת 1.41-1.46 דולר ארה"ב לליש"ט, בעוד במבט לטווח ארוך חולשת ראשת הממשלה, משבר היציאה מהאיחוד ומעמד הקשר שבין אירלנד לאנגליה פוגעים בתנאי הסחר של אנגליה עם אירופה מותירים לליש"ט פוטנציאל החלשות אל עבר רמת ה 1.32 . $/£

גרף ליש"ט/דולר

גרף תחזית ליש"ט/דולר

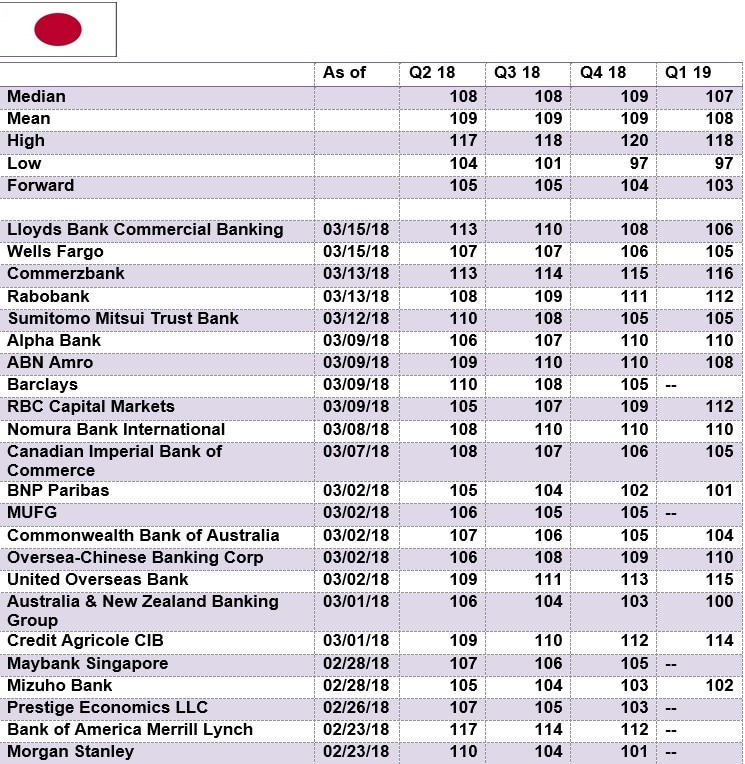

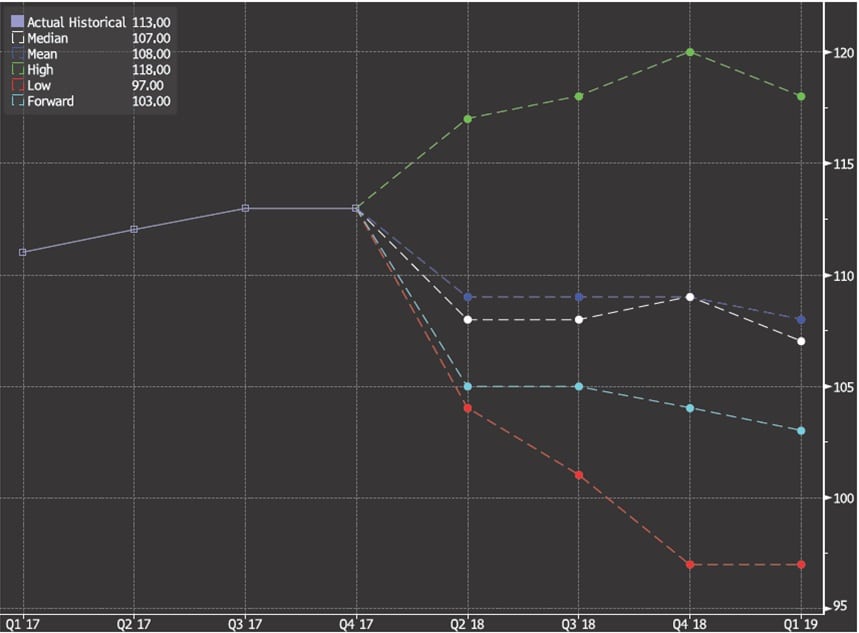

דולר/ יאן יפני

חוסנו של היאן תואם לתנועות ההון של סוף שנת כספים ביפן (31.3) כאשר חברות יפניות מחזירות כספים מהזירה הגלובלית ליפן ורוכשות יאן יפני בהיקפים משמעותיים. תנודות בשוק ההון תורמת למהלכים של מימוש עסקאות גידור כאשר הסוחרים נדרשים עם שינוי בהחזקה בני"ע נקובי יאן יפני לבצע התאמות בהגנת המטבע שבוצעה. כך לדוגמא: לרכוש בחזרה את היאן שנמכר בעבר במסגרת הפעולה לנטרול השפעת שער החליפין בהשקעה בני"ע הנקובים ביאן היפני.

נקודה למחשבה: הגורמים לחוסנו של היאן – בתקופה של מימושים וירידות בשוק המניות ביפן, ניתן הסבר במישור התזרימי, שכן משקיעים במניות יפן המבקשים לגדר את החשיפה המטבעית, מוכרים את היאן ועם היציאה מהשקעה, נדרשים לצד מכירת המניות לשוב ולרכוש את היאן ובכך מושפע שער היאן היפני מעסקות הגידור. מהלכים אלו תרמו לתנודות בשער היאן, ולזעזועים במשק היפני, תלוי בתנאי הסחר ובשער המטבע כגורם מעודד ליצוא היפני.

ונציין כי, לממשל היפני, הפועל לעידוד הפעילות הכלכלית' אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית, אולם, התחייבות הממשל שלא להתערב בשער החליפין זולת במצבי חרום, והרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומכים בהימנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר), מנגד במקרה של חולשת היאן, ותנועה לעבר רמת 119, יפעל הממשל לרסן תנועות קיצון. פריצת רמת 119 תהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר – מהלך שאינו רצוי לממשל היפני.

בטווח הקצר, כפי שפירטנו רבות ובהרחבה היאן היפני צפוי עד לסוף הרבעון (סוף שנת הכספים ביפן) להתחזק, בהמשך ועל רקע התנועה הפרו מטבעית החזקה של החודשים האחרונים, היאן צפוי לתקן ולנוע בתחום שערים רחב. כאשר בזמנים של אי וודאות בשווקים – כפי שמתרחש לאחרונה, נוסף ביקוש ליאן היפני מצד משקיעים זרים, שכן היאן הינו "אי מבטחים" לרבים.

להערכתנו הרגיעה ביחסי ארה"ב – צפון קוראה תורמת להתאוששות היאן. במקרה של עליה מחודשת במדרגת אי הוודאות באשר למשבר ארה"ב – צפון קוריאה פוטנציאל לפגיעה בחוסנו של היאן, דבר המחייב משנה זהירות. התרחבות פער הריביות דולר/יאן לצד חוסנו של היאן צפויים לעודד מחדש גידול בעסקות carry trade" currency" כאשר היאן בעל הריבית האפסית, ישמש כמטבע מימון זול, זמין ונח לביצוע, מהלכים אלו תורמו בעבר לפוטנציאל חולשת היאן ולתנודות חדות בשערו.