הדולר ממשיך לרכז עניין ושובר רמות תמיכה היסטוריות

החשש ממשבר כלכלי חמור בעקבות מגפת הקורונה, ההרחבה הכמותית חסרת התקדים שבצעו בנקים מרכזיים ברחבי תבל בהובלת הבנק המרכזי האמריקאי והאירופי, כאשר על הגדר בפיקדונות נזילים מוחזק סכום שיא של כ 5 טריליון דולר !, בארה"ב, אי הוודאות באשר לעתיד הממשל הנוכחי בהנהגת הנשיא טראמפ והחשש מהשפעת משבר הסחר ארה"ב – סין וארה"ב – אירופה, על הסחר הגלובלי, משפיעים ופוגעים בחוסנו של הדולר. חולשת הדולר אל מול המטבעות המרכזיים באה לידי ביטוי גם בזירה המקומית.

העניין הגובר במדד ה WGBI והתאמת הרכבו, לצד תנועות הון נרחבות להשקעה בחברות הייטק ישראליות, תורמים לעודפי היצע ולייסוף השקל. על אף משבר הקורונה, ברבעון השני חל גידול חד בהיקף ההשקעה הזרה, בחברות הייטק ישראליות. בחצי הראשון של שנת 2020 בוצעו השקעות זרות בהייטק הישראלי, בהיקף של למעלה מ- 80% מהיקף ההשקעה שבוצע בכל שנת 2019, בהשקעה של מעל ל 5 מיליארד דולר !

פריצת רמת 3.40 ₪ לדולר פתחה את הדלת למהלך ממושך יותר של ייסוף השקל. פעילות ערה שנרשמה במהלך השבועות האחרונים, במהלכם, היצעי מט"ח משמעותיים גררו למעורבות בנק ישראל במסחר המטבעי, כאשר הבנק רכש עודפי דולרים, במטרה לבלום את הייסוף אל מתחת לרמת ה 3.40 ₪ לדולר. עם הפסקת מעורבות ה"יד הנעלמה" צלל הדולר במהירות לעבר רמת 3.36 ₪ לדולר ואף מעט יותר.

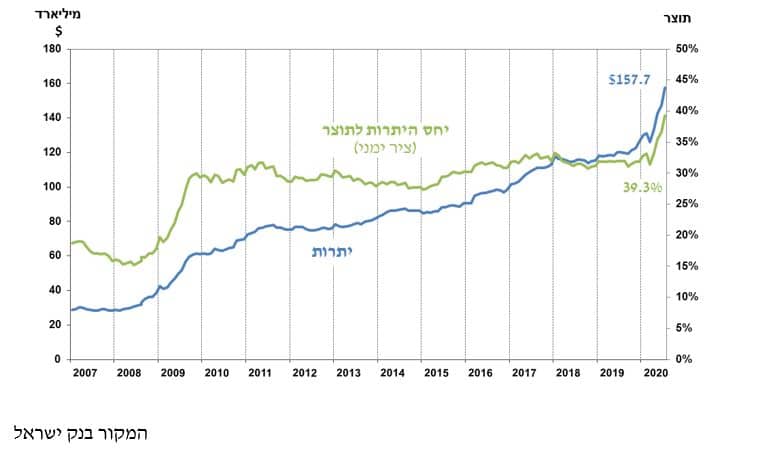

הנסיקה בהיקף היתרות ומשקלם הגבוה של היתרות ביחס לגודל התוצר הגולמי, מלמד כי מרחב הפעולה העומד לרשות בנק ישראל בהתערבותו במסחר המטבעי לאחר שכבר רכש השנה, למעלה מ 10 מיליארד דולר, קרב לרף הקיצון ועימו למיצוי השפעת מהלכי הבנק. ארגז הכלים של הבנק מגוון וראוי היה כי לצד צעדי הבנק יצטרף משרד האוצר כגון באמצעות פעולות לגידור החוב המטבעי של המדינה, כאשר האוצר ירכוש מטבע זר ובכך יתרום לבלימת ייסוף השקל.

גרף רמת יתרות מטבע החוץ ויחס היתרות לתוצר המקומי הגולמי, 2007 עד 2020

בסביבה של עודפי היצע מובנים, מיעוט רוכשי דולרים, הפוטנציאל לייסוף עמוק, רחוק ממיצוי. ללא מעורבות האוצר ובנק ישראל בהתערבות ישירה או עקיפה כחלק מתוכנית גידור החוב המטבעי או כהגדלת היקף היתרות נדרשת התערבות משמעותית במטרה למנוע את הפגיעה החמורה בתנאי הסחר של היצוא הישראלי. בתקופה בה חברות הייטק מובילות נדרשות להדק את החגורה ומבצעות קיצוצים כואבים ראוי לתמוך במעסיקי העל הללו ולמנוע בריחה או צמצום של היקף הפעילות בישראל. ראוי לזכור כי לחברות בינלאומית זמינות וגמישות גבוהה לנוע למרכזי פעילות העדיפים בתנאי הסחר ובסביבה העסקית והרגולטורית. התנאים שישראל מציגה אינם מיטביים ביחס לחלופות המונגשות כיום ברחבי העולם וראוי שמקבלי ההחלטה יפעלו בנחישות ובבהילות למניעת הבריחה והנזק החמור לעתיד הסטארט-אפ ניישן.

פריצת רמת ה 3.35 מאותתת על תנועה לעבר רמת ה 3.30 ובהמשך לעבר רמת השפל של שנת 2008 בקרבת רמת ה 3.20 ₪ לדולר. תנועה פרו שקלית הרחוקה ממיצוי, מלמדת כי הציפיות לטווח ארוך של שקל חזק ברמות של 3 ₪ אפשר ויהיו ראליים כבר בחודשים הקרובים.

גרף תנועת הדולר בעשרות השנים האחרונות מלמד כפי פריצת רמת ה 3.35 מאותתת על עליה חדה בפוטנציאל לייסוף וירידה לרמות שפל חדשות