סקירת בוקר 07.03.2016

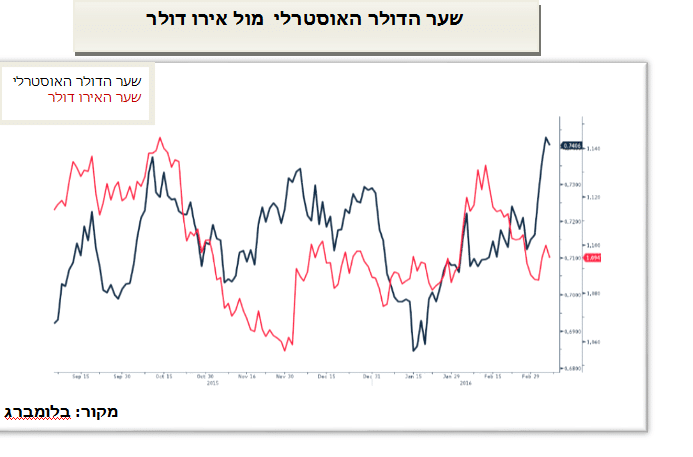

שוק האג"ח הקונצרני הגלובלי שובר שיאים, ברבעון הרביעי (4Q) של 2015 נסק היקף האג"ח הקונצרני ב 47 מיליארד דולר גידול שלא נראה מאז (3Q) 2012. בחצי השני של שנת 2015 נרשמה ירדה ב"תאבון" לעסקות מימון גלובלי. יציאת משקיעים משוק ההון בסין מזרימה "דם חדש" לעסקות ה carry trade"" בהם משקיעים רוכשים מטבע בעל ריבית גבוהה ומנגד מוכרים מטבע בעל ריבית נמוכה. רכישת הדולר האוסטרלי והניו זילנדי בעלי הריבית הגבוהה גררה לנסיקת שערים אל מול מטבעות המימון הזול כיאן היפני והאירו.

בזירה הגלובלית – עליה בפוטנציאל לחדלות פירעון וירידות שערים

תשומת לב מיוחדת מופנית בשווקים לגישה ה"דובית" של מנהלי קרנות גידור. המנהלים מעדיפים לצמצם אחזקות ולהקטין חשיפה לשוק האג"ח הקונצרני והמניות. מדיניות זו של מימושים מורה על ציפייה לחולשה משמעותית בשוקי ההון כבר בעתיד הקרוב. הדיווחים מסין בדבר הציפייה להפסדי בנקים בשל עליה בהיקף מקרי חדלות הפירעון לצד כוונת הממשל להרחיב את זמינות ההון באמצעות הרחבת המעורבות הממשלתית תורמת אף היא לחשש מפני התפתחות משבר פיננסי גלובלי. הממשל בסין צופה השנה צמיחה של 6.5-7% לצד אינפלציה של 3% וגרעון תקציבי של 3%, רפורמה מקיפה בשוקי המניות והאג"ח ואילו שער היואן ישמור על רמתו.

מוסיפים שמן למדורה – ציפיות גדולות לקראת פגישת מפיקות האנרגיה

מחיר הדלקים מזנק חדות לקראת פגישת מפיקות האנרגיה הגדולות ב 20 לחודש. בשווקים מצפים כי יושג הסכם לצמצום היקף ההיצע מהלך אשר יתמוך בעליות מחירים. להערכתנו ריבוי המשתתפים והאינטרסים המנוגדים יוצרים מצב בו יתקשו המשתתפים לאכוף את החלטתם. הירידה בשיעורי הצמיחה באסיה והצטרפות מפיקות ישנות כאירן מורים על פוטנציאל שטרם מוצה בירידת מחירי הדלקים. הודעת סוכנות דירוג האשראי מוד'יס בדבר בדיקה הנערכת לכלל המדינות מפיקות הדלקים והאפשרות להורדת דירוגים מלמדת על המשבר העמוק הפוקד את המדינות והחברות הפעילות בשוק האנרגיה. החשש הגובר הינו מפני חדלות פירעון של לווים אשר ביססו את החזר האשראי על מחירי דלקים הגבוהים מהרמה הנוכחית וכעת מתקשים בהחזר חובם. השבוע צפויות פגישות רבות של בנקים מרכזיים ובהם בקנדה שם לא צפויה להתקבל החלטה לשינוי בריבית, בניו-זילנד הנדרשת להתמודד עם הירידה במחיר מוצרי החלב והאינפלציה הנמוכה אל מול חוסנו של המטבע המקומי. הערכה כי הריבית בניו זילנד תורד בקרוב ב 0.25% לרמת ה 2.25%. ואילו בפגישת האיחוד האירופי ידרשו לצעדים מעודדי צמיחה.

בבריסל נפתחת היום ישיבת שרי הכלכלה/אוצר של האיחוד האירופי, תשומת הלב מופנית לישיבת הבנק המרכזי האירופי (ECB) ומסיבת העיתונאים ביום חמישי בצהרים. הערכה כי נשיא הבנק מר דרגי יבקש לממש את ה"בזוקה הגדולה" כהגדרתו לעידוד הביקושים, ההשקעות, התעסוקה והצמיחה בין היתר באמצעות הורדה נוספת בשער הריבית כך שריבית הפיקדונות תורד לריבית שלילית של 0.5% לצד הרחבת היקף רכישת האג"ח החודשית מעבר לרמה הנוכחית של 60 מיליארד אירו בחודש לכדי 70-80 מיליארד אירו. בכך יזרים הבנק מקורות נוספים לעידוד האשראי וההשקעה. בשוק הציפייה כי השילוב של הון זמין וריבית פיקדונות שלילית תעודד את הבנקים והלווים לפעול להרחבת ההשקעות והצריכה ובכך יעודדו את הביקושים והצמיחה .

VSRP: No data available

VSRP: No data available

להערכתנו, אפשר, והיקף חוזי המכר על האירו בבורסות בארה"ב העומד על 68 א' לעומת היקף חוזי המכר על האירו ערב ישיבת הבנק בדצמבר 2015 שעמד על 182 א' חוזים מלמד כי בשוק ירדו הציפיות למהלכים משמעותיים מצד הבנק המרכזי האירופי. כפי שפירטנו, הציפייה נותרה להפחתה קלה בריבית לצד הגדלה מוגבלת של כ 10 מיליארד אירו בהיקף רכש האג"ח החודשי והזרמת הנזילות לשווקים, בטווח הקצר למהלכים אלו השפעה מרחיבה אשר תומכת בחולשת האירו.

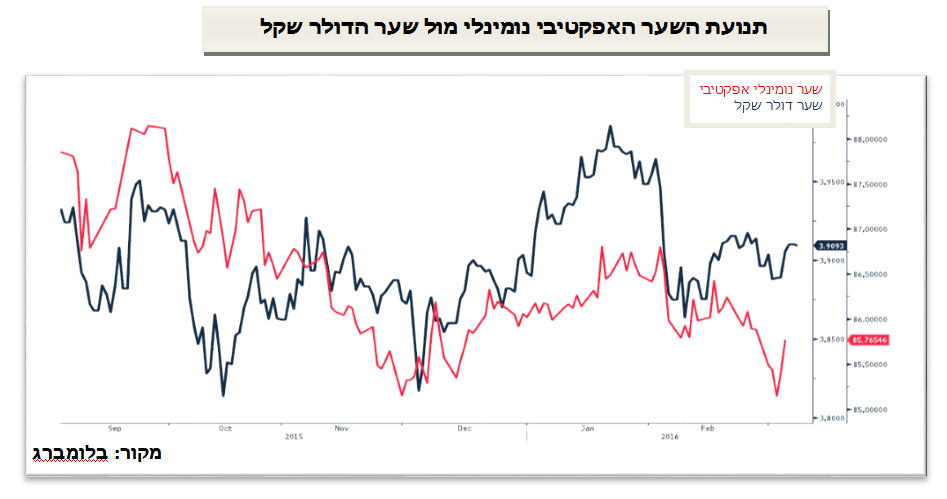

בטווח הקצר לשקל פוטנציאל ייסוף מוגבל

פעילות היצואנים מוכרי המט"ח לתשלומי שכר ומיסים לצד מימוש אחזקות גלובליות של המוסדיים גררו לעודפי הצע וייסוף השקל. פעילות "היד הנעלמה" בלמה את ייסוף השקל אל מתחת לרמת 3.88 ₪ לדולר. בנק ישראל הפועל כמבוגר האחראי רואה את השפעת הייסוף על השער הנומינלי האפקטיבי ובאמצעות מעורבות בזירת הדולר ₪ מונע פגישה קשה בתנאי הסחר, שכן, התחזקות הש"ח פוגעת ביצוא ומעודדת יבוא זול. להערכתנו להחלטות הבנקים המרכזיים הצפויות החודש פוטנציאל השפעה על השער הנומינלי האפקטיבי אשר תחייב את מעורבות בנק ישראל בזירת הדולר/₪ במטרה למנוע ייסוף חד בשער השקל. בראיה לטווח קצר טרם מוצה פוטנציאל פיחות השקל לעבר רמת 3.95 ₪ לדולר ויותר.

בראיה לטווח ארוך, משבר אשראי גלובלי ותנועות הון למדינות המקור [כאשר האירו, היאן וכו' מתחזקים] תורם לפוטנציאל ייסוף השקל אל מתחת לרמת 3.80 ₪ לדולר. במבט לשערים בשנים שחלפו לצד הירידה החדה באינפלציה, פיחות השקל בטווח הקצר מזמן רמות נוחות לגידור חשיפות מטבעיות. נשוב ונדגיש את הצורך במשנה זהירות בניהול יעיל ואפקטיבי של חשיפות המטבע.