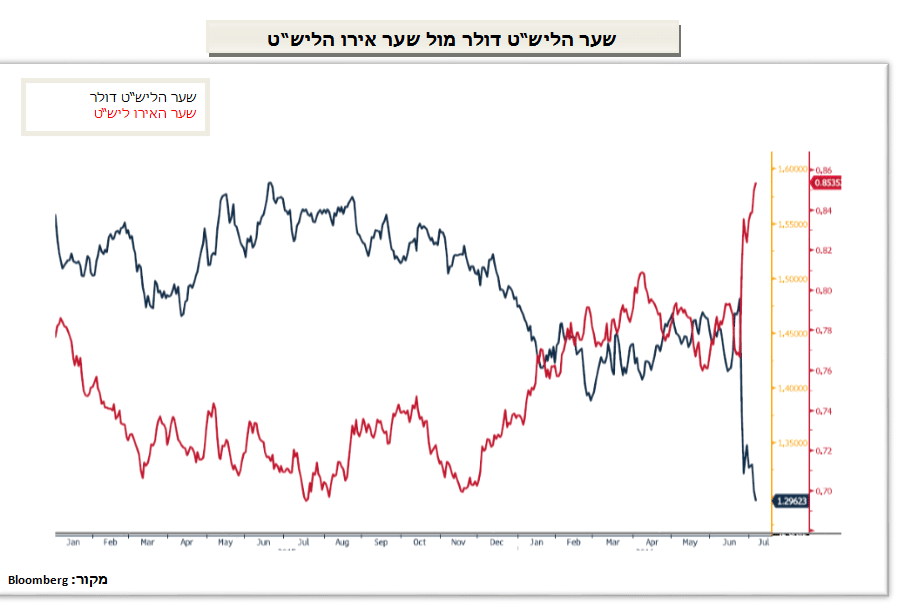

נתונים מאכזבים מסקטור הנדל"ן הבריטי, הציפייה כי אנגליה גולשת להאטה כלכלית חמורה, ריבית הליש"ט הצפויה לרדת כבר בעתיד הקרוב ופרטים אודות מצוקת המזומנים של הבנקאות באיטליה חידשו את הלחץ הגובר לפיחות הליש"ט והאירו. בריצה לאי מבטחים וצמצום הסיכונים "OFF RISK", משקיעים בחרו לנוע בחזרה ובעוצמה לדולר וליאן היפני.

משבר הבנקים באיטליה והרגולציה החדשה הדורשת את שיתוף בעלי המניות והאג"ח בהסדר

על רקע משבר הסאב-פריים והזרמות ההון שביצעו בנקים מרכזיים למוסדות פיננסיים, החלה השנה לפעול באיחוד האירופי, רגולציה חדשה המחייבת את שיתוף בעלי המניות והאג"ח במימון ההפסדים. בשל מגבלות רגולציה חדשות אלו, ממשלת איטליה מתקשה להזרים הון לבנקים הכושלים ופנתה למוסדות האיחוד האירופי בבקשה לאיתור פתרון ו/או החרגה שאם לא כן איטליה עשויה כבר בעתיד הקרוב ל"צלול" למשבר כלכלי החמור בתולדותיה. משבר הבנקאות באיטליה עורר מחדש את שאלת עתיד האיחוד האירופי ?! וגמישות האיחוד בהתמודדות עם כשלים מקומיים. אמש דווח בוול סטריט ג'ורנל Wall Street Journal כי בעוד במשבר הסאב-פריים (2008-2009) עמד היקף החובות הבעייתיים בתיק האשראי של הבנקים בארה"ב על כ 5% הרי באיטליה עומד היקף החובות הנ"ל על כ 17%!.

הבנק האיטלקיBanca Monte dei Paschi di Siena מסר כי יידרש לסיוע ממשלתי במטרה להיחלץ מחובות אבודים בתיק האשראי הגדול שברשותו, שכן היקף החובות הבעייתיים שברשותו נסק לכדי 30% מתיק האשראי של הבנק, וכי הבנק המרכזי האירופי דרש מהבנק למחוק ב 3 השנים הקרובות כ 40% כחובות אלו.

חולשת הליש"ט תומכת בפיחות השקל אל מול הדולר

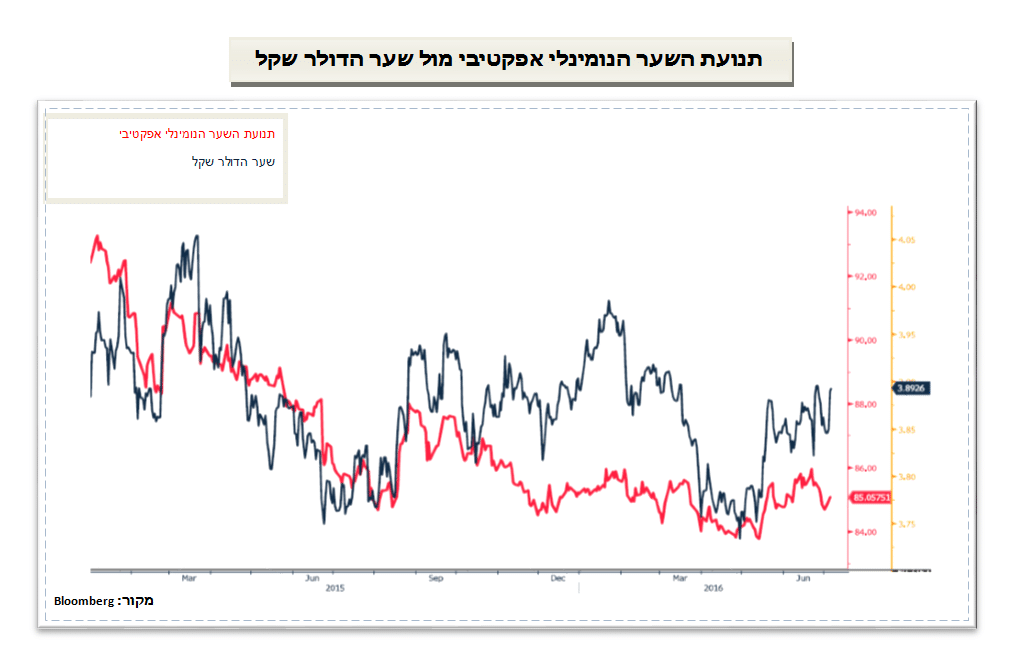

בסקירותינו מאז משאל העם באנגליה (24.6) אנו שבים ומציינים כי חולשת מטבעות הסחר של ישראל תגרור להתערבות בנק ישראל במסחר המטבעי, במטרה למנוע את קריסת השער הנומינלי האפקטיבי, הוא שער העוגן של בנק ישראל בקביעת מדיניותו בשוק המטבע המקומי.

ייסוף השקל אל מול שער העוגן, יפגע לא רק ברווחיות ובהמשך בעתיד היצוא הישראלי אלא במיוחד, בכלל התעשייה המקומית כאשר השוק יוצף ביבוא זול ומתחרה. בנק ישראל פועל כ"מבוגר האחראי" ובאמצעות "היד הנעלמה" הוא מתערב במסחר במטרה לאותת על מדיניותו הפועלת להשגת יציבות מחירים לצורך שמירה על תנאי הסחר שהם ההכרח לעתיד התעסוקה בארץ והצמיחה. להערכתנו וכפי שפרטנו בסקירתנו מהשבוע שעבר רמת ה 3.87 ₪ לדולר ממשיכה לשמש כרמת אמצע, התייצבות הדולר מתחת לרמה זו גרר לייסוף אל מתחת לרמת 3.85 ₪ לדולר וכעת עם פריצת רמה זו נסק הדולר לעבר רמת ה 3.90 ₪ לדולר. אין שינוי בהערכתנו כי בראיה לטווח ארוך עודפי הצע מט"ח ממקורות מקומיים וזרים (יצואנים, FDI – השקעות ישירות של זרים) יתמכו בייסוף השקל וכפי פוטנציאל הייסוף גדול בהרבה מפוטנציאל הפיחות. אופי פעילות היצואנים הינו ארוך טווח בעוד אופי פעילות היבואנים הינו קצר טווח, הסימטריה התורמת לעודפי היצע מט"ח במיוחד עם התנועה לעבר רמות קיצון. בטווח הקצר, פעילות בנק ישראל לקיזוז השפעת הגז על שוק המטבע, התחזקות הדולר אל מול המטבעות המרכזיים בכלל ומטבעות סל הסחר בפרט תורמים למעורבות בנק ישראל בזירת הדולר/₪. נשוב ונציין כי משקל הדולר בשער הנומינלי אפקטיבי הינו 26.4% בלבד בדיוק כמשקל האירו, אולם בתקופה של ירידות שערים כאשר האירו, היואן הסיני, הליש"ט ומטבעות נוספים נחלשים נדרש בנק ישראל לתמוך בשער הנומינלי-אפקטיבי באמצעות רכישת דולרים ופיחות הש"ח אל מול הדולר. בטווח הקצר הוראות מכירה רבות שוכנות בתחום 3.90-3.93 ₪ לדולר, הדרדרות הליש"ט אל עבר רמת 1.25 דולר לליש"ט ואת האירו אל מתחת לרמת 1.08 דולר לאירו יתמוך בפיחות השקל אל עבר רמת 3.95 ש"ח לדולר.

להערכתנו על רקע חילוקי דעות בקרב קובעי המדיניות, פוטנציאל ההתערבות מצד בנק ישראל עם פיחות השקל אל עבר רמות קיצון, מוגבל!, משמע לדעתנו, מוגבל פוטנציאל פיחות הש"ח והתייצבות השערים ברמות קיצון חריגות לאורך זמן ! היום נעקוב בדריכות אחר פרסום סיכומי ועדת השוק הפתוח בארה"ב מישיבתה בחודש שעבר בה נדונה סוגיית העלייה בריבית הדולר. נציין כי להערכתנו ובדומה לסקירת מחלקת המחקר של בנק ישראל מה 27.6, גובר הסיכוי כי על רקע האטה בפעילות הכלכלית בארה"ב, לא זו בלבד שריבית הדולר, לא תועלה, אלא, גדל הסיכוי כי הריבית לטווח קצר תורד !. ירידת ריבית הדולר, ללא שינוי בריבית הש"ח, תצמצם את פער הריביות השלילי ותעודד הצע מט"ח וייסוף הש"ח. על רקע משבר הנדל"ן המקומי והחשש מפני היווצרות בועות פיננסיות, מוגבל מרחב התנועה של בנק ישראל ויכולתו לבצע הורדה דרמטית בריבית הש"ח השוכנת כבר כיום בקרבת רמת האפס (0.1%).

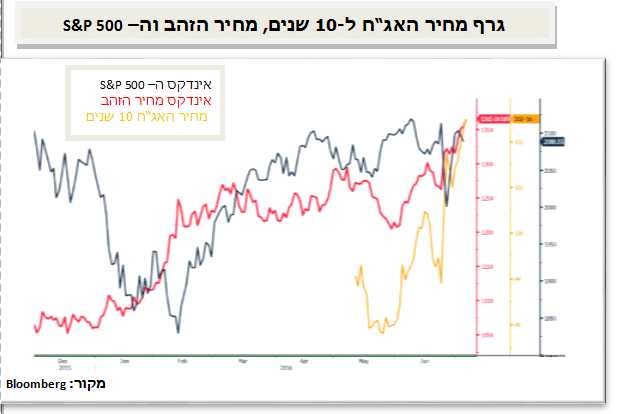

האנומליה של שוק ההון מחייבת משנה זהירות

העלייה המתמשכת במחיר כלל הנכסים עתירי הסיכון ונטולי סיכון כאחד הינה חריג המחייב משנה זהירות. עלייה בשערי האג"ח ובמחיר הזהב ובמקביל נסיקת שערי המניות אינם עולים בקנה אחד.

נקודת אור בשוק האנרגיה האמריקאי

בארה"ב דווח כי סקר שנערך לאחרונה אישר כי בזכות גילויים חדשים, שיפורים שבוצעו, וטכנולוגיות חדישות נסק מלאי הדלק הזמין להפקה בשטחי ארה"ב, וכי ארה"ב הינה כיום המעצמה האנרגטית הגדולה והמובילה בעולם. מנתוני הסקר עולה כי מתוך מלאי גלובלי של כ 2 טריליון חביות דלק, עומד היקף מלאי פוטנציאל הדלק הזמין להפקה בארה"ב על 264 מיליארד חביות לעומת 212 מיליארד בלבד בסעודיה ו 256 מיליארד ברוסיה. בתקופה של האטה כלכלית ומשבר חובות, בהעדר מקורות נתון זה מחזק עוד יותר את חוסנה ומעמדה של כלכלת ארה"ב. הנתון מלמד כי לארה"ב יעמדו מקורות חדשים, זמינים ורחבי היקף, למימון החובות ועידוד ההשקעה.

חודש טוב מצוות פריקו