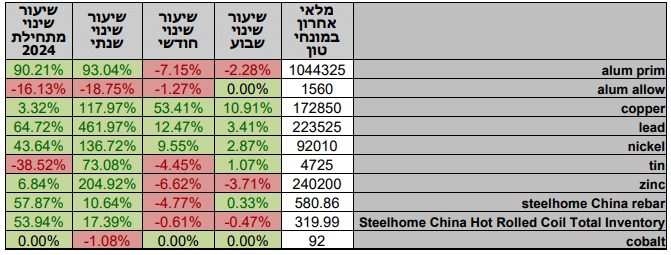

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים הגלובליים התנהל במגמה מעורבת. בתום יום המסחר של ה – 25.06 מדד הדאו ג'ונס עמד ברמת 39,112 נק', ירידה בשיעור של 0.10% לעומת רמות הסגירה של שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 19,701 נק', עליה, סביב רמות הסגירה של שבוע שעבר, מדד ה- S&P 500 סגר ברמת 5,469 נק', עליה בשיעור של 0.10% לעומת רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 8,248 נק', עליה בשיעור של 0.10% לעומת רמות הסגירה של שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 18,178 נק', עליה בשיעור של 0.10% לעומת רמות הסגירה של שבוע שעבר.

ארצות הברית –

המגמה החיובית בשווקים נבלמה כאשר המדדים המרכזיים שוהים ברמת היסטוריות גבוהות, מימושים מעט בלמו את המגמה החיובית. כפי שכבר כתבנו, נתוני האינפלציה בארצות הברית במגמת התקררות עם זאת מחירי האנרגיה לא מתייצבים ועולים חזרה אל מעל 80 דולרים לחבית. נתון אשר עשוי לגרור להפחתת ריבית אחת בלבד עד סוף השנה.

מדד המחירים לצרכן בארצות הברית ממשיך לאותת על מגמת התקררות, מדד המחירים לצרכן לחודש מאי עלה ב-3.3% עלייה מתונה מהציפיות של 3.4%. כמו כן, המדד בחישוב חודשי היה ללא שינוי בעוד הציפיות היו לעליה של 0.1%. בנוסף לכך מדד הליבה הראה גם הוא עלייה מתונה מהצפי. למעט מחיר שירותי האנרגיה אשר עלה ב- 4.7% כלל הרכיבים במדד קרובים ליעד ומתחתיו.

במקביל מדד המחירים ליצרן לחודש מאי ירד ב- 0.2% מול צפי לעלייה של 0.1%, במקביל לפרסום נתוני האינפלציה הותיר הבנק המרכזי האמריקאי ה-FED את ריבית הבסיס ברמת 5.25%. לדברי נשיא הבנק המרכזי האמריקאי ה-FED הצמיחה הצפויה בשנת 2024 צפויה להתייצב ברמת 2.1% ובשנים 2025 ו- 2026 הציפיות לשיעור צמיחה של כ- 2%.

התשואות על אגרות החוב האמריקאיות ל-10 שנים שוכנות ברמת 4.29%, מן הרמות הנמוכות בשלושת החודשים האחרונים. השוק מתמחר כעת, הורדת ריבית בחודש ספטמבר בסיכוי של 60% כאשר הצפי הוא להפחתת ריבית בשיעור של 0.25% עד סוף השנה.

בנוסף למצב הגיאופוליטי המוביל לעליות ברמת המחירים בעקבות החשש לפגיעה בהיצע הנפט, הירידה במלאי הדלקים של ארצות הברית נמוך מן הצפי גורם אשר מעלה חששות לעליות ביקושים. כתוצאה מכך מחיר חבית דלק מסוג WTI מתייצב מעל לרמת 81 דולרים לחבית, וחבית דלק מסוג הדלק הצפוני Brent מתייצבת מעל לרמת 85 דולרים לחבית.

אירופה –

הבנק המרכזי האירופי הפחית את הריבית המוניטרית כצפוי ב- 0.25%, לעבר רמת 4.25%. לדברי ה-ECB המהלך הינו בעקבות ירידת הלחצים האינפלציוניים, אולם על רקע סמנים מקדימים לכך שרמת המחירים באירופה חוזרת לעלות, הרי שהבנק צפוי להותיר את הריבית ברמתה שהינה רמה מרסנת גבוהה עד אשר הנתונים יאפשרו את המשך צעדי הורדת הריבית. מחלקת המחקר של ה-ECB פרסמה תחזית לפיה נתוני האינפלציה עודכנו מעלה, הציפייה כי בשנת 2024 תעמוד האינפלציה בממוצע ברמה של 2.5%, ובשנת 2025 האינפלציה תעמוד בממוצע על 2.2%.

בבריטניה האינפלציה התקררה לעבר רמת 2% בהתאם לציפיות, הנתון הנמוך ביותר מחודש יולי 2021, מעבר לכך הבנק המרכזי האנגלי ה-BOE הותיר את רמת הריבית המוניטרית ברמת 5.25%.

ישראל –

ברקע הדשדוש בלחימה בעזה והצפי למעבר למלחמה לא עצימה, ובמקביל צפי להתרחבות המערכה בצפון למלחמה מלאה הובילו מתחילת השבוע להיחלשות השקל לעבר רמת 3.75 שקל לדולר. כפי שכתבנו בעבר להערכתנו בטווח הקצר השקל עשוי לשוב ולהתחזק חזרה לעבר רמת 3.64 שקל לדולר. עם זאת, להערכתנו בצל ההסלמה הביטחונית השקל עשוי לנוע בתחום שערים רחב ולהיחלש חזרה לעבר רמת 3.78 – 3.8 שקל לדולר.

לפי הלשכה המרכזית לסטטיסטיקה מדד המחירים לצרכן לחודש מאי עלה ב-0.2%, עלייה מתונה מהציפיות לעלייה בשיעור של 0.5% ובמונחים שנתיים עלה המדד ב- 2.8% נתון הנמצא בתוך טווח היעד של בנק ישראל (3%-1%). במדד האחרון מחירי הפירות , דיור והדלקים הם שגררו את המדד מעלה בעוד שירידת מחירי הטיסות גררה לירידת המדד.

בנוסף לכך העודף בחשבון השוטף ירד חדות לעבר רמת 6.7 מיליארד דולר ברבעון הרבעון של שנת 2024, נתונים אשר תורמים להתחזקות השקל בטווח הרחוק. נתונים נוספים אשר פרסם הלמ"ס מורים על עלייה בהשקעות של ישראלים בחו"ל בהיקף של כ- 7.5 מיליארד דולר, מהלך התורם לביקוש למט"ח.

כפי שכבר כתבנו ריבית בנק ישראל שוכנת ברמת 4.50%, לדברי הנגיד פעילות הכלכלית ושוק העבודה מוסיפים להתאושש באופן הדרגתי. לצד זאת, מידת אי-הוודאות הגיאופוליטית המתמשכת מתבטאת ברמה הגבוהה של פרמיית הסיכון של המשק. כמו כן, בסביבת האינפלציה חלה עלייה. האינפלציה ב-12 החודשים האחרונים עומדת על 2.8%. הציפיות לאינפלציה מהמקורות השונים לשנה הקרובה עלו ונמצאות בסביבת הגבול העליון (3.1%) של יעד האינפלציה של הממשלה 1% – 3%. הציפיות לשנה השנייה ואילך שבו וירדו והן מצויות בתוך תחום היעד, אך בחלקו העליון.

בחודש הקרוב עם אישור תקציב המדינה יפורסמו נתוני הגירעון הצפוי לפי תוכניות הממשלה להיות גבוה כ 6.8%. כפי שכתבנו בעבר לפי משרד האוצר, הגירעון המצטבר ב-12 החודשים האחרונים נסק כאשר גדל ב- 0.8% ועמד על 7% מהתוצר. במידה ומנטרלים את דחיית תשלומי המיסים בעקבות חג הפסח הגירעון עומד על 6.7% מהתוצר. הכנסות המדינה משקפות קיטון בשיעור של 2.2% מהתקופה המקבילה אשתקד, בצד ההוצאות הוצאות הממשלה עלו ב- 35.8% לעומת אשתקד, כאשר הגידול המתוכנן עד על 12.9% כפי שאושר בתקציב המדינה. פרמיית הסיכון של ישראל ממשיכה לעלות בדגש על שוק האג"ח כאשר הפער בין איגרת חוב ממשלתית ישראלית ל-10 שנים לאגרת חוב אמריקאית ל- 10 שנים ממשיך להתרחב.

אין שינוי בהערכתנו כאשר לדעתנו בהינתן מלחמה מוגבלת הרי שפוטנציאל הטווח הקצר מאפשר תנועה בתחום שערים רחב. לסיכום, כפי שכתבנו בעבר, להערכתנו בטווח הקצר, פוטנציאל התחזקות השקל מוגבל בין היתר על רקע העובדות ההיסטוריות, כאשר גורמים שהובילו להיחלשות השקל לפני אירועי ה- 7 באוקטובר והלחימה שבאה בעקבתם, טרם חלפו ולצידם שוכן החשש מהתרחבות הלחימה, חולשת נתוני המקרו והשלכות השינויים בשוקי ההון על פעילות המוסדיים, גורמים אלו עשויים לתמוך בהמשך התנועה בתחום שערים רחב ואף בפיחות מחודש של השקל במסגרת התנועה של הטווח הבינוני אל עבר רמת ה 3.80 שקל לדולר (לעבר הרמות ערב 7 באוקטובר) ויותר.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 18.06 ברמת 4,155 נק', ירידה בשיעור של 0.60% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 18.06 עמד המחיר על רמת 9,672 דולר לטון, ירידה בשיעור של 0.70% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-18.06 עמדו המלאים על 155,850 טון, עליה בשיעור חד של כ-16.40% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.06 עמד המחיר על 2,838 דולר לטון, עליה בשיעור של 2.60% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 18.06 עמדו המלאים על 249,450 טון, ירידה בשיעור של 1.90% לעומת רמות הסגירה של שבוע שעבר.

– NICKEL מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.06 עמד המחיר על 17,294 דולר לטון, ירידה בשיעור של 1.60% לעומת רמות הסגירה של שבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-18.06 עמדו המלאים על רמת 89,442 טון, עליה בשיעור של כ- 2.20% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.06 עמד על 2,487 דולר לטון, ירידה בשיעור של 1.20%. רמת מלאי האלומיניום ירדה במהלך השבוע, כאשר עמדה ב- 18.06 על 1,068,675 טון, ירידה בשיעור של 1.00% לעומת רמות הסגירה בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.