דולר שקל

ימי חג הפורים ואי פרסום שערי יציגים במהלך סוף שבוע ארוך תרמו להיעדרות בנק ישראל מהמסחר ולייסוף השקל. אין שינוי בהערכתנו לפיה, הציפיה לעלייה קרובה בריבית הדולר והציפייה למגמת עליות ריבית כאשר הריבית ל 10 שנים מתקרבת לרף הקריטי של 3%, פוגעת בשוק ההון וגוררת לתנועות הון וחזרת כספים לידי המשקיעים המבקשים לממש החזקה באג"ח קונצרני ובמניות. לדעתנו ללא שינוי במדדי התעסוקה (אבטלה מעל ל 5%) ופריצת רמת ה 3% (אג"ח דולרי ל 10 שנים) מדובר בתיקון טכני במסגרת המגמה המתמשכת של עליות השערים ולא בשינוי מגמה וסיומה של תקופת העליות בשערים הנמשכת מאז שנת 2009. תשומת הלב לסקירתנו הקודמת המפרטת את דפוס התנועה הכולל מימושים של כ 10% במסגרת מגמת עליות השערים בארה"ב. אולם, לדעתנו אנו מתקרבים למועד של לשינוי במגמה.

בארה"ב ממתינים בדריכות להחלטת הריבית החודש ומנגד הבחירות שנערכו באיטליה תרמו למימוש באירו. במהלך החודש שעבר, בלטה פעילות היד הנעלמה (להערכתנו מדובר בבנק ישראל ובאוצר) שרכשו מט"ח בהיקפים משמעותיים מאוד ובכך תרמו לפיחות עד לעבר רמת השיא בקרבת רמת 3.55 ₪ לדולר, רמה הבולמת עד כה את פיחות השקל. במבט לשנת 2018, פעילותם של המשקיעים הזרים (השקעות ישירות של זרים = FDI) ממשיכה לתרום לעודפי הצע מט"ח כמו גם היצוא המתאושש, כל אלו צפויים לתרום לייסוף מחודש בשער החליפין ולהתחזקות השקל אל עבר רמות שפל חדשות.

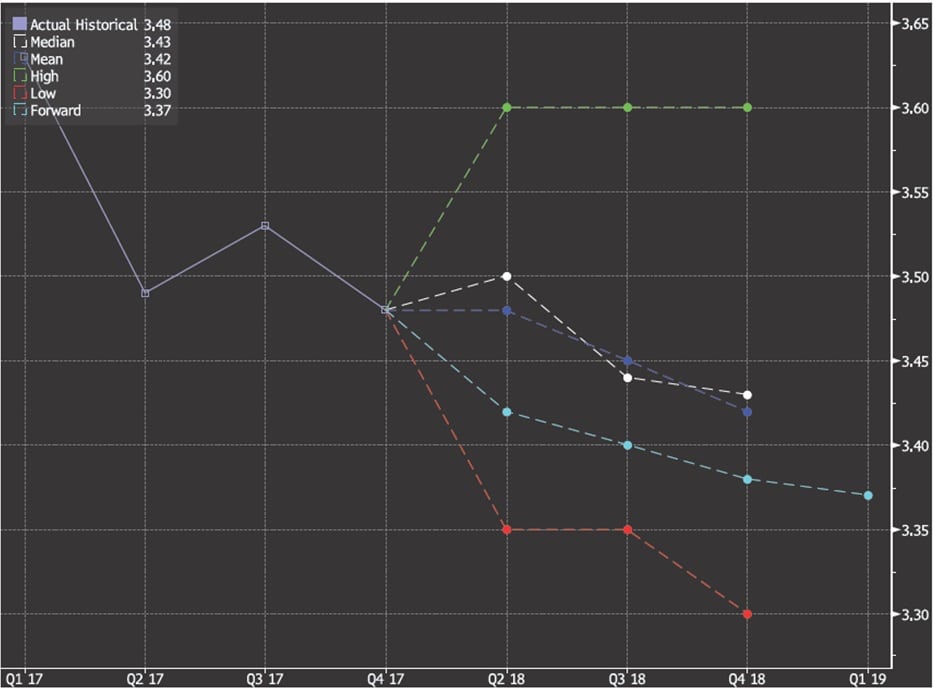

בשלב הנוכחי בטווח הקצר, טרם מוצה פוטנציאל פיחות השקל אולם כל זמן שתחום רמת המפתח 3.55-3.65 אינו נפרץ להערכתנו התנועה תמשיך בתבנית השוכנת בתחום 3.36-3.58 ₪ לדולר, לטווח הארוך להערכתנו לשקל פוטנציאל התחזקות משמעותי..

על רקע הערכותינו, כי, במבט לטווח הארוך, המגמה השלטת תומכת בייסוף השקל, נדגיש את החשיבות הרבה הטמונה בגידור חשיפות מטבע, נשמח לסייע ולהרחיב באשר לאלטרנטיבות.

תעשיינים, יצואנים וחברות הי-טק הפועלות בסביבה דולרית, נדרשים, להערכתנו להיערך לקראת פוטנציאל תנודות השערים, כאשר באופק בטווח הקצר ובאופן מוגבל, המגמה תומכת בחולשת השקל אל מול הדולר. נשוב ונציין כי להערכתנו, בנק ישראל ניצל את מירב התחמושת העומדת לרשותו, במסגרת ההתערבות והרכישה לרזרבה (היקף הרזרבה הגיע לרף ההגבלה על היחס רזרבה/תוצר שנקבעה לבנק ישראל, והעומדת על כ- 34% מהיקף התוצר – תמ"ג), הרחבה של יחס הרזרבה/תוצר אפשרה את התערבותו של הבנק במסחר ששב ורכש מט"ח לרזרבה. אף שבנק ישראל "מרוויח" על פערי התשואות בין הריבית אותה הוא משלם (0.1%) והריביות אותן הוא מקבל על המט"ח (1.5% ויותר) הבנק מוגבל בפעילותו בתקרת נפח הנגזרת מגודלו של התוצר. נתוני בנק ישראל מורים כי בינואר במטרה לבלום את קריסת השערים רכש הבנק כ 1.8 מיליארד $ סכום שיא ! אנו בפריקו, דיווחנו על פעולות הבנק במהלך החודשים האחרונים, אולם ההיקף המדוייק אודות ההתערבות הנרחבת מלמד כי פעילות הבנק היא המקור המרכזי לביקושים אשר בלמו את קריסת הדולר לעבר רמת 3.30 ואף פחות…. להערכתנו מגמת רכישות נרחבת זו המשיכה גם בחודש פברואר וצפויה גם בחודש מרץ.

במבט לטווח ארוך, אין שינוי בהערכתנו, בדבר הפוטנציאל הגבוה לייסוף השקל אל מול הדולר. אולם, על רקע החשש ממשבר בשוקי ההון עם המשך העלייה בשערי ריבית, רמות שיא בתשואות האג"ח (בדגש על האג"ח הקונצרני) כל אלו תורמים להערכה כי שנת 2018 מחייבת תשומת לב מיוחדת. ניסיון העבר מלמד, שמימושים בשוקי ההון תורמים לתנועות הון ובין היתר עשויים לגרור ליציאת משקיעים זרים מהשקעה אף בשוק ההון המקומי, מהלך אשר יתמוך בביקוש למט"ח. מנגד, בזירה הגלובלית, חולשת הדולר אל מול מטבעות מרכזיים ובראשם האירו תורמת ללחץ לייסוף השקל אל מול הדולר, וכן תורמת לפיחות השקל אל מול שער העוגן של בנק ישראל, השער הנומינלי האפקטיבי, בו לדולר משקל מקביל לזה של האירו כ 25% בלבד.

לדעתנו נדרשת תשומת לב מיוחדת לחולשת הדולר בשל העובדה שהייסוף החד בשקל פוגע דווקא בקטרי הצמיחה וההכנסות של המשק, ובראשם תעשיית ההייטק, הנפגעת קשות, ממגמת חולשת הדולר!. התייצבות מעל לרמת 3.49 תאותת על ביקוש משמעותי לדולר וניסיון לתנועה מחודשת לעבר 3.55 ₪ לדולר.

השער הנומינלי האפקטיבי (אדום) לצד גרף שער הדולר/₪ (שחור)

לסיכום, נשוב להדגיש כי לדעתנו המגמה לטווח ארוך הינה פרו שקלית, ותומכת בהמשך התחזקות השקל אל מול הדולר ומשמעותית !, אל מתחת לרמת ה 3.40 ₪ לדולר, כאשר בטווח הקצר והבינוני התערבות בנק ישראל במסחר לצד מימושי רווחים והציפייה למשבר בשוק ההון, ואירועים מקומיים (חקירת גורמים פוליטיים, עסקיים מרכזיים וניצני בחירות) יתמכו בתנועה פרו דולרית.

בארה"ב הבנק המרכזי מתכנן 3-4 העלאות ריבית בשנת 2018. להתרחבות פער הריביות שבין ריבית השקל היציבה והנמוכה לריבית הדולר המטפסת והגבוהה, השפעה הולכת וקטנה, על שער הדולר בזירה המקומית. להערכת בנק ישראל, על רקע נתוני האינפלציה הנמוכה (ינואר ירידה של – 0.5%) והפעילות הכלכלית לשנת 2018, שינוי בריבית השקל אינו צפוי בחצי השנה הקרובה, משמע פער הריביות דולר/₪ צפוי להתרחב ועמו הפגיעה בכדאיות מכירת הדולר לטווח ארוך, כבר כיום, מפסיד מוכר דולרים כנגד השקל למעלה מ 600 ! נקודות לשנה.

פעילים זרים המגייסים שקלים ידרשו להמרה למט"ח, מהלך אשר צפוי לספק ביקושים למט"ח בחודש מרץ.

כפי שפירטנו בעבר, להתאוששות במחירי חומרי הגלם בכלל והאנרגיה בפרט, השפעה על הביקוש המקומי למט"ח. להערכתנו כפי שפירטנו רבות בחודשים האחרונים, התחזקות האירו תומכת בעליה במחירי האנרגיה וצפויה לתרום לעליה בביקוש המקומי למט"ח. להערכתנו מחיריי הדלקים (חבית LC) מוגבלים בתנועה לעבר תחום ה 70-85 דולר לחבית מהלך אשר תומך בהתאוששות בביקושים הגלובליים ובזירה המקומית.

במבט אסטרטגי ועל רקע ההשפעה של הייסוף על קטרי הצמיחה במשק, ניתן לצפות לפעולת "המבוגר האחראי" אשר תבקש למתן השפעות חריגות של שער החליפין על המשק וכן פעילות חריגה של סוחרי מטבע ומנועים דיגיטליים הפועלים בזירת הדולר/שקל. בטווח הארוך נותר בעינו יעד הייסוף לעבר רמת השפל של קיץ שנת 2008 בקרבת רמת 3.20 ₪ לדולר.

גרף דולר/שקל

גרף תחזית דולר/שקל

אירו/דולר

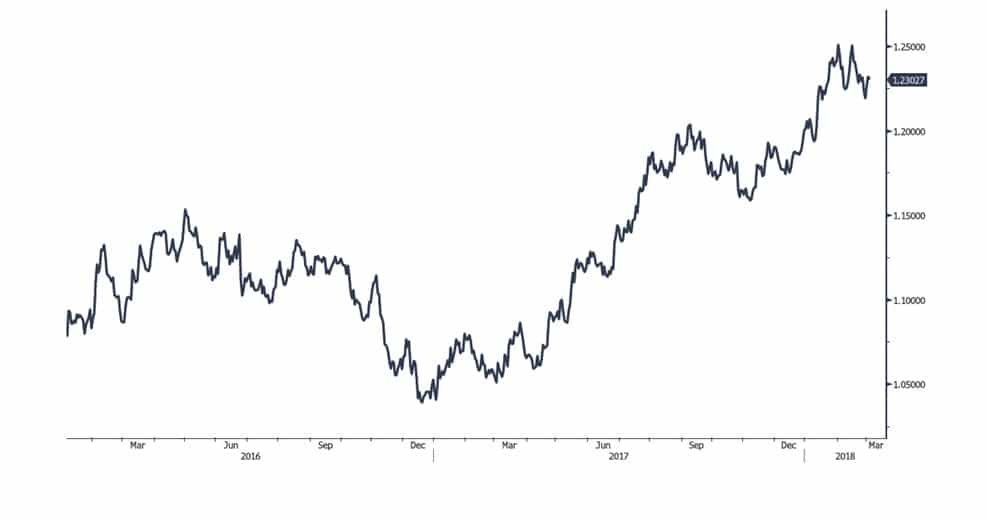

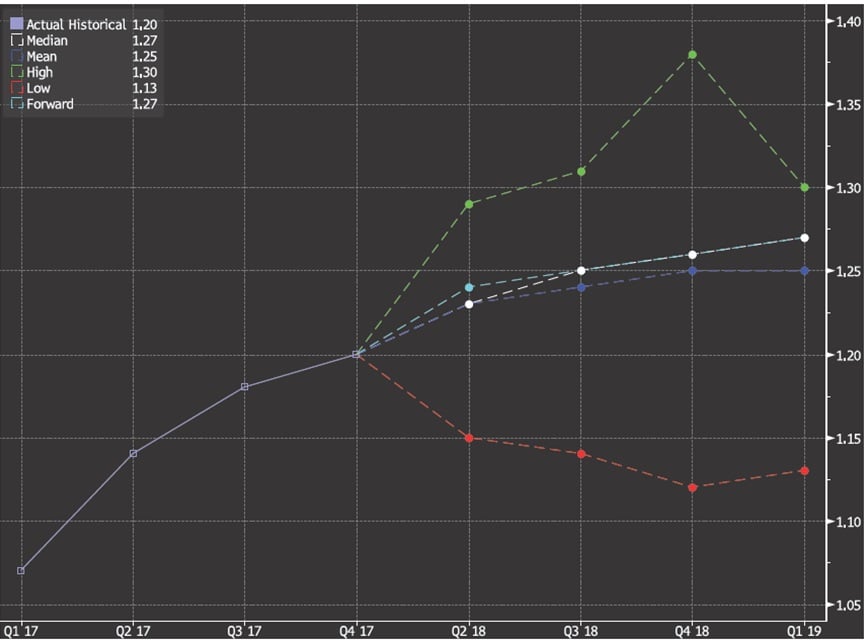

תוצאות הבחירות באיטליה והקול הקורא לצמצום ואף גירוש מהגרים, מאתגר את האיחוד ומאיים על חוסנו של האירו. פרישתו של נשיא הבנק בתחילת 2019 צפוי לתרום למימוש אחזקה ושמרנות טרם פרישת מר דרגי. תוכנית הממשל להפסיק את ההרחבה הכמותית בספטמבר צפויה להוביל להחלטה של העלאת שער ריבית האירו – סמן חיובי התורם לביקוש לאירו. אין שינוי בהערכתנו לפיה, האירו המשיך בתנועתו המרשימה מאז שנת 2017, כאשר מתחילת שנת 2018 אשר נפתחה בסערה, נסק האירו לעבר רמת היעד כפי שפרטנו רבות ובהרחבה במהלך השנה החולפת. האירו נע כצפוי אל עבר תחום המטרה 1.25-1.28 דולר לאירו, ובדיוק בקרבת רמת ה 1.2550 נבלם מספר פעמים ושב ונחלש. תנועת האירו מלמדת על הפוטנציאל הטמון עם יציאת אירופה מהמשבר הכלכלי. האירו שומר על חוסנו על אף המשברים הפוקדים את האיחוד האירופי ובראשם הקושי להשיג הסכם על תנאי הפרישה של אנגליה מהאיחוד האירופי (Brexit), התחזקות הימין באירופה, הדרישות להעלאות שכר ודרישה לצמצום בהיקפי ההגירה. להערכתנו טרם מוצה פוטנציאל התחזקות האירו כאשר בהעדר אירועים חריגים, במבט לטווח הבינוני והארוך, לאירו פוטנציאל התחזקות נקודתית לעבר 1.30-1.32 דולר לאירו.

להערכתנו כאמור, במבט לטווח הארוך, לאירו פוטנציאל התחזקות משמעותי, על רקע, צבר נתונים כלכליים חיובים, המורים כי האינפלציה, הפעילות הכלכלית ושיעור הצמיחה באירופה מתאוששים חדות ושבים לרמות ה"נורמה ארוכת הטווח ויותר".

טרם הסתימה המערכה באשר להפרדות אנגליה מהאיחוד האירופי. למשבר נטישת אנגליה את האיחוד צפויה השפעה בתחומים רבים, אשר טרם באה לידי ביטוי.

לדעתנו, בטווח הבינוני, לאירו פוטנציאל גבוה להמשך התחזקותו. אירופה שהייתה רגילה לסחור באירו של 1.3 ו- 1.5 דולר לאירו אינה צפויה לחוש פגיעה קשה ומשמעותית ממהלך ארוך הטווח של התאוששות האירו אל עבר 1.25 – 1.28 ובהמשך אף לעבר 1.30 – 1.3280 דולר לאירו, במקביל המהלך יתרום לביקושים באירופה ולהתאוששות הכלכלה הגלובלית.

אירו אל מול השקל

כפי שפירטנו, בשלב הנוכחי, על רקע התיצבות שער האירו מעל לרמת 1.18 דולר לאירו, והמהלכים לפיחות השקל אל מול הדולר, אין שינוי בהערכתנו כי תחום התנועה 2018, נותר רחב, 4.48 – 4.07 ₪ לאירו.

הקשר שבין צמיחה, אירו ומחירי הדלקים

כפי שפירטנו רבות בעבר, להתאוששות האירו תמיכה חשובה בעלית מחיר האנרגיה. שער אירו חזק, מאפשר ביתר קלות את העליה במחיר הדולרי של הדלקים שכן אירופה הסוחרת באירו, נפגעת פחות כתוצאה מההתייקרות במחיר הדלקים, הנקובים בדולר. התאוששות במחירי האנרגיה וחזרה למסלול תתרום לעליות מחירים, תעודד ביקושים ופעילות כלכלית אשר תתמוך בהתאוששות הכלכלית הגלובלית. לאחר שהצליח לבנות אמון, עזיבת מר דרגי בתחילת 2019 מחייבת תשומת לב.

גרף אירו/דולר

גרף תחזית אירו/דולר

ליש"ט/דולר

כפי שפירטנו בעבר, הליש"ט מגיב בצמוד לאירו ואף מעט יותר. אין שינוי בהערכתנו, לפיה לאירופה אינטרסים רבים בקשרי מסחר "בריאים" עם שוק הביטוח והפיננסיים האנגלי, דבר המלמד על הרצון בשני הצדדים לאפשר הפרדות "נוחה" לאנגליה מהאיחוד האירופי. לדעתנו, בשווקים טרם ניתן ביטוי מלא למשמעות ההחלטה של אנגליה לנטוש את האיחוד האירופי. פוטנציאל המשברים הפנים אירופיים, משבר המיעוטים, סוגית הפליטים ומשבר הבנקאות האיטלקית, דרישות להעלאות שכר באירופה בכלל ובגרמניה בפרט, ועוד, מפחיתים מהלחץ על הליש"ט המתאוששת במיוחד אל מול האירו. הליש"ט מתחזקת על רקע ציפייה לעוד 2 העלאות ריבית בשנת 2018.

ליציאת אנגליה מחברותה באיחוד צפויה השפעה גורפת על הכלכלה האנגלית בכלל ועל סקטור השרותים (בדגש פיננסי) האנגלי בפרט. להערכתנו, בסביבת שע"ח גבוה (1.41-1.45 דולר לליש"ט) מתקבלים הצעי ליש"ט מצד הגופים הפיננסיים. שמירת חוסנו של האירו תורמת רבות להתיצבות הליש"ט ולהתאוששות בשערה. על רקע הריבית הגלובלית הנמוכה ואף השלילית, לעליה בריבית הליש"ט השפעה חיובית ומשמעותית על הביקוש לליש"ט.

בשלב הנוכחי פוטנציאל הייסוף נותר מוגבל בתנועה לעבר רמת 1.41-1.46 דולר ארה"ב לליש"ט, בעוד במבט לטווח ארוך חולשת ראשת הממשלה ומשבר היציאה מהאיחוד פוגעים בתנאי הסחר עם אירופה מותירים לליש"ט פוטנציאל החלשות.

גרף ליש"ט/דולר

גרף תחזית ליש"ט/דולר

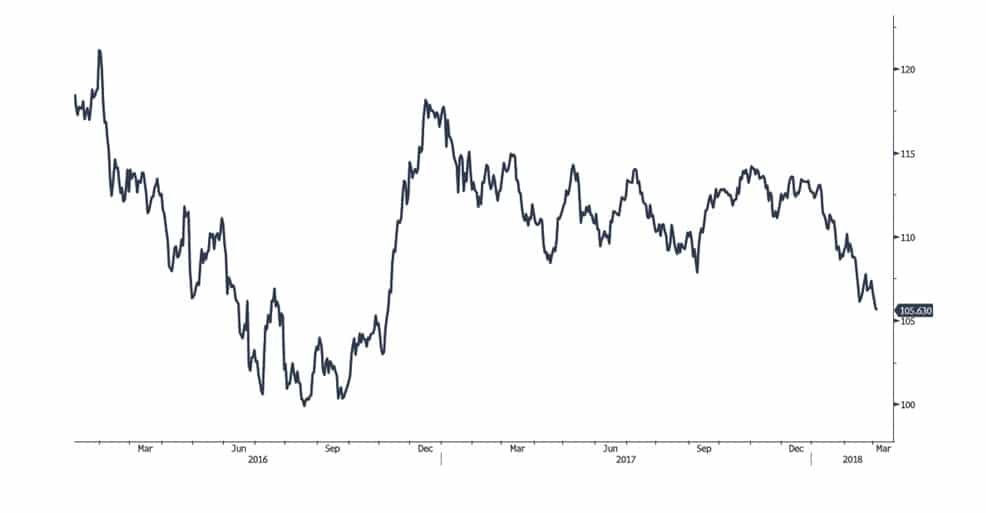

דולר/ יאן יפני

נקודה למחשבה: הגורמים לחוסנו של היאן – פעילות סוף שנת כספים (ביפן שנת הכספים מסתיימת ב 31.3) בתקופה של מימושים וירידות בשוק המניות ביפן – כפי שמתרחש לאחרונה, ניתן הסבר במישור התזרימי, שכן משקיעים במניות יפן המבקשים לגדר את החשיפה המטבעית, מוכרים את היאן דהיינו: המשקיעים נדרשים לשוב ולרכוש את היאן היפני. מהלכים אלו תרמו לתנודות בשער היאן, ולזעזועים במשק היפני, תלוי הסחר והיצוא.

ונציין כי, לממשל היפני, הפועל לעידוד הפעילות הכלכלית' אינטרס בחולשת היאן כצעד תומך בעידוד היצוא ושיפור תנאי הסחר של התעשייה המקומית, אולם, הרצון לשמר תנאי סחר הוגנים עם שותף הסחר הגדול – ארה"ב, תומך בהמנעות מהתערבות בקביעת שע"ח ובלימת מהלכי החלשות קיצונית ביאן. להערכתנו, הממשל היפני צפוי לבלום תנועת התחזקות חריגה ומשמעותית של היאן הפוגעת ביצוא שהינו מנוע הצמיחה המרכזי של המשק היפני, כפי שעשה בעבר (בעבר התערב הבנק סביב רמת ה 100 יאן לדולר), מנגד במקרה של חולשת היאן, ותנועה לעבר רמת 119, יפעל הממשל לרסן תנועות קיצון. פריצת רמת 119 תהא משום איתות על תנועה לעבר רמות השיא של שנת 2015 כאשר היאן נסחר בקרבת רמת ה 124 יאן לדולר – מהלך שאינו רצוי לממשל היפני.

בטווח הקצר, כפי שפירטנו רבות ובהרחבה היאן היפני, צפוי לנוע בתחום שערים רחב. כאשר בזמנים של אי וודאות בשווקים – כפי שמתרחש לאחרונה, נוסף ביקוש ליאן היפני מצד משקיעים זרים, שכן היאן הינו "אי מבטחים" לרבים.