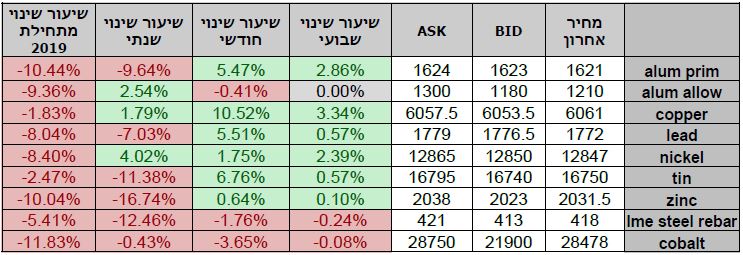

טבלת מחירים

מחירים ל 3 חודשים בורסת LME

המחירים במונחי דולר לטון.

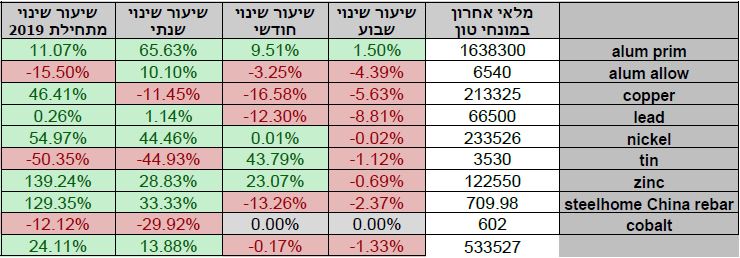

טבלת מלאים

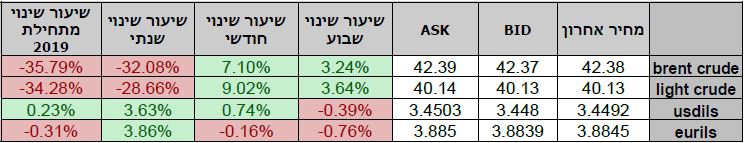

שערי דלקים ומטבעות נבחרים

נתוני התעסוקה המרשימים שהתפרסמו בארה"ב ובראשם העלייה בביקוש לעובדים בהיקף גבוה בהרבה מהציפיות אירוע דומה קרה בדיוק בחודש שעבר והפעם נסק הביקוש ב 4.8 מיליון עובדים הביא לירידת שיעור האבטלה מ 13.3% לעבר 11.1% בשעה שהציפיות הגבוהות צפו את ירידת שיעור האבטלה לכדי 12.3%. מנגד, היצוא ירד מרמתו בחודש הקודם ועימו התרחב הגרעון במאזן המסחרי, גם נתוני חודש מאי מורים על גרעון מסחרי גבוה בכ- 3% מהנתון שפורסם בחודש שעבר. על רקע נתוני התעסוקה החיובים באופן עקבי ביחס לצפוי עלתה תשואת האג"ח הדולרי.

נתוני התעסוקה בארה"ב המורים על גיוס כ 7.5 מיליון עובדים בחודשיים האחרונים, ועליה של כ 12% באמון הצרכנים מאז אפריל והמכירות הקמעונאיות שזינקו ב 18% בחודש מאי, הנסיקה החדה ביותר מאז החלה המדידה, מעוררים את הציפייה להתאוששות כלכלית בשווקים. בארה"ב המדדים רשמו תשואות שיא רבעוניות שלא נראו מזה עשרות שנים ! תשואות שנרשמו במקביל לחששות מהשפעת הגל שני של מגפת הקורונה. כפי שפירטנו בעבר, בשווקים קיימת ההבנה כי לא ניתן לשוב לפעילות כלכלית מלאה ללא טיפול ובידוד מוקדים בהם קיימת התפרצות של המגפה. ברקע, ממשיך המרוץ אחר תרופה/חיסון למגפת הקורונה, ובחברת גילאד מפתחת החיסון פורסמו בשבוע החולף מחירי הטיפול בחולי קורונה כ $2300 לחולה פרטי, ומעל ל 3000 $ לחולים מבוטחים).

על רקע נתוני התעסוקה, הנשיא טראמפ הקורא לקורונה, "הווירוס הסיני", ממשיך בגישתו לפתיחה רחבה יותר של הפעילות במשק ומנגד פרסומי הדרדרות מחודשת במצב התחלואה ב 4 מדינות בארה"ב. אי הוודאות מעמידה במבחן את ההתאוששות הכלכלית. נתוני הרבעון השני של השנה בשוקי המניות הצליחו למחוק את מרבית הירידות שנשמו מתחילת שנת 2020.

כפי שפירטנו רבות לאחרונה, להערכתנו השווקים צפויים להמשיך להגיב לנתוני מקרו כלכלה שיפורסמו באשר לרבעון החולף והחצי הראשון של שנת 2020, תוך בחינה מדוקדקת של נתוני התחלואה. אלו ימשיכו לשמש כסמן למגמה. עודפי הנזילות בשווקים בעקבות ההרחבה הכמותית שמבצעים בנקים מרכזים תורם לפוטנציאל התאוששות שוק ההון בטווח הקצר עד הבינוני אולם להשפעת התחלואה והמתיחות השוררת באשר לתוצאות הבחירות בארה"ב להם השפעה על הציפייה להתאוששות הכלכלית בארה"ב יקשו על ההתאוששות. בשווקים צופים כי הפסד הנשיא טראמפ בבחירות ועימו התחזקות השליטת הדמוקרטית, יגררו לצמצום ההטבות שנתנו במהלך השנים האחרונות לצורך עידוד ההשקעה בארה"ב ומעבר חברות לארה"ב, בין היתר על חשבון הטבות פדראליות כביטוח רפואי חינם וכו' לציבור הרחב, מהלכים שכאלו צפויים לגרור לצמצום ההשקעה בארה"ב בכלל ובהחזקה בדולר, מהלכים אשר יפגעו בפוטנציאל ההתאוששות בארה"ב.

צעדים מוניטריים מרחיבים ובקרוב הזרמה נוספת שמתכנן הממשל בארה"ב לבצע ישירות לציבור הרחב (600 $) ומנגד נתוני הצמיחה השלילית והחשש מהשפעת הגל השני עשויים לפגוע עוד יותר במדינות המפותחות. הצעדים הפיסקליים הננקטים, המעודדים ותורמים לתהליך עידוד הביקושים פועלים בכוונים הפוכים כאשר הציפייה בשווקים להתאוששות הנתמכת בעיקר בצעדים הממשלתיים עד שימצא פתרון רפואי. התמונה הגלובלית משקפת תהליך התאוששות מתמשך, דבר המלמד על משמעות הסיכון הטמון במגפה, והחשש מהתרחבות בהיקף ההדבקה .

המדדים המובילים נסחרו במהלך השבוע במגמה חיובית, כאשר מדד ה-Dow Jones עלה בשיעור של כ- 2.9% בתום יום המסחר של ה- 01.07 לרמת 25,734.97 נקודות. מדד ה- DAX הגרמני עלה בשיעור של כ 1.41%, כאשר עמד בתום יום המסחר של 01.07 על רמת 12,260.57 נקודות. מדד ה- FTSE 100 האנגלי נותר כמעט ללא שינוי בשיעור, כאשר בתום יום המסחר של ה- 01.07 נסחר סביב רמת 6,157.96 נקודות.

הרווח התעשייתי של סין בחודש מאי בחישוב שנתי עלה בשיעור של 6.0% לעומת ירידה בשיעור של 4.3% בחודש הקודם. מדד מנהלי הרכש המשולב בסין בחודש יוני עלה לרמת 54.2 לעומת רמת 53.4 בחודש הקודם.

שיעור אבטלה ביפן בחודש מאי עלה לרמת 2.9% לעומת רמת 2.6% בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על עליה לרמת 2.8%. התחלות בנית בתים ביפן בחודש מאי ירדו בחישוב שנתי בשיעור של 12.3% לעומת ירידה בשיעור של 12.9% בחודש הקודם והיו גבוהות מהתחזיות אשר הצביעו על ירידה בשיעור של 15.9%. ייצור תעשייתי ביפן בחודש מאי ירד בשיעור של 8.4% לעומת ירידה בשיעור של 9.8% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 5.6% בלבד. מכירות קמעונאיות ביפן בחודש מאי ירדו בחישוב שנתי בשיעור של 12.3% לעומת ירידה בשיעור של 13.9% בחודש הקודם והיו נמוכות מהתחזיות אשר הצביעו על ירידה בשיעור של 11.6%.

מכירות בתים בהמתנה בארה"ב בחודש מאי עלו בשיעור של 44.3% לעומת ירידה בשיעור של 21.8% בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על עליה בשיעור של 18.9%. מדד הייצור – הפד של דאלאס בארה"ב עלה בחודש יוני לרמת 6.1- לעומת רמת 49.2- בחודש הקודם. מדד מנהלי הרכש של שיקגו עלה בחודש יוני לרמת 36.6 לעומת רמת 32.3 בחודש הקודם, אך היה נמוך מהתחזיות אשר הצביעו על עליה לרמת 45.0. מדד אמון הצרכן CB בחודש יוני עלה לרמת 98.1 לעומת רמת 85.9 בחודש שהקודם והיה גבוה מהתחזיות אשר הצביעו על עליה לרמת 91.8 בלבד. מדד התעסוקה במגזר הייצור ISM בארה"ב בחודש יוני עלה לרמת 42.1 לעומת רמת 32.1 בחודש הקודם, אך היה מעט נמוך מהתחזיות אשר הצביעו על עליה לרמת 43.0. מכירות רכבים כוללות בארה"ב בחודש יוני עמדו על 13.1 מיליון לעומת רמת 12.2 מיליון בחודש הקודם והיו גבוהות מהתחזיות אשר הצביעו על רמת 13.0 מיליון.

מדד המחירים המשולב בספרד בחודש יוני ירד בחישוב שנתי בשיעור של 0.3% לעומת ירידה בשיעור של 0.9% בחודש הקודם. סקר צרכנים ועסקים באיחוד האירופי בחודש יוני עלה לרמת 75.7 לעומת רמת 67.5 בחודש הקודם, אך היה נמוך מהתחזיות אשר הצביעו על עליה לרמת 80.0. מדד המחירים המשולב בגרמניה עלה בחודש יוני בחישוב שנתי בשיעור של 0.8% לעומת רמת 0.5% והיה גבוה מהתחזיות אשר הצביעו על עליה בשיעור של 0.6%. מכירות קמעונאיות בגרמניה בחודש מאי בחישוב שנתי עלו בשיעור של 3.8% לעומת ירידה בשיעור של 6.4% בחודש הקודם והיו גבוהות משמעותית מהתחזיות אשר הצביעו על עליה בשיעור של 3.5%. שיעור אבטלה בגרמניה בחודש יוני עמד על 6.4% לעומת רמת 6.3% בחודש הקודם והיה טוב מהתחזיות אשר הצביעו על עליה חדה יותר לרמת 6.6%. תמ"ג באנגליה ברבעון הראשון של השנה ירד בחישוב שנתי בשיעור של 1.7% לעומת עליה בשיעור של 1.1% ברבעון הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 1.6%. מכירות קמעונאיות בשוויץ בחודש מאי עלו בחישוב שנתי בשיעור של 6.6% לעומת ירידה בשיעור של 18.8% בחודש הקודם. מדד המחירים לצרכן המשולב בצרפת בחודש יוני עלה בחישוב שנתי בשיעור של 0.1% לעומת עליה בשיעור של 0.4% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על עליה בשיעור של 0.4%. התמ"ג הספרדי ברבעון הראשון של השנה ירד בחישוב שנתי בשיעור של 4.1% לעומת עליה בשיעור של 1.8% ברבעון הקודם בהתאם לתחזיות. מדד המחירים לצרכן המשולב באיטליה בחודש יוני ירד בחישוב שנתי בשיעור של 0.4% לעומת ירידה בשיעור של 0.3% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 0.3%. מדד המחירים ליצרן באיטליה בחודש מאי ירד בחישוב שנתי בשיעור של 5.3% לעומת ירידה בשיעור של 5.1% בחודש הקודם. שיעור אבטלה באיחוד האירופי בחודש מאי עלה לרמת 7.4% לעומת רמת 7.3% בחודש הקודם והיה טוב מהתחזיות אשר הצביעו על עליה לרמת 7.7%. מדד המחירים לצרכן – הליבה באיחוד האירופי בחודש יוני עלה בחישוב שנתי בשיעור של 0.8% לעומת עליה בשיעור של 0.9% בחודש הקודם ותאם את התחזיות. מדד מנהלי הרכש בסקטור ייצור באיחוד האירופי בחודש יוני עלה לרמת 47.4 לעומת רמת 39.4 בחודש קודם והיה טוב מהתחזיות אשר הצביעו על עליה לרמת 46.9. מדד האקלים העסקי באיחוד האירופי בחודש יוני עלה לרמת 2.26- לעומת רמת 2.41- בחודש הקודם. מדד אמון הצרכנים באיחוד האירופי בחודש יוני עלה לרמת 14.7- לעומת 18.8- בחודש הקודם ותאם את התחזיות בשוק. הסנטימנט התעשייתי באיחוד האירופי בחודש יוני עלה לרמת 21.7- לעומת רמת 27.5-, אך היה נמוך מהתחזיות אשר הצביעו על עליה לרמת 20.0-. מדד אמון העסקים בספרד בחודש יוני עלה לרמת 23.4- לעומת רמת 33.0- בחודש הקודם.

שוק המטבע המקומי דולר/₪

כפי שפירטנו בעבר, ועל רקע התנודות בשער הדולר/₪ המשפיע על כלל המטבעות אל מול הש"ח, בנק ישראל רואה ביצוא קטר מרכזי לעידוד הפעילות הכלכלית ממשיך לרכוש דולרים במטרה למנוע את הפגיעה בתנאי הסחר. הבנק פועל לבלום את ייסוף השקל אל מתחת לרמת ה 3.40 ₪ לדולר. להערכתנו בבנק מבקשים ליצור אי וודאות בקרב הפעילים הפיננסיים במטרה לתמוך בתנועה מחודשת לעבר 3.50 +. עד כה נבלם הפיחות עם היצעי תחילת החודש הקלנדרי כאשר יצואנים מוכרים מט"ח לתשלומי שכר ומיסים. נשוב ונציין כי מהצד הטכני סוחרי מטבע על בסיס טכני רואים בממוצע השערים של 200 ימי המסחר האחרונים אינדיקציה למגמה ארוכת טווח, המסחר הנוכחי שוכן מתחת לרמת ממוצע זה (3.4481) דבר שתרם לעודפי היצע של מט"ח ולהתחזקות השקל.

נשוב ונציין כי שוק המטבע המקומי, נהנה מהשקעות ועודפי מטבע מהיצוא דבר התומך בהיצע דולרים לצורך תשלומי שכר ומיסים. הדולר ממשיך לנוע בתחום שערים רחב 3.42 – 3.53 ₪ לדולר כאשר בתחום 3.45 – 3.39 נמצאים קונים רבים ובראשם בנק ישראל ! ומנגד פיחות אל עבר 3.48 ומעלה מזמן מוכרים המבקשים למכור סביב רמת ה 3.50 ₪ ויותר. חיסול פער הריביות תומך בהרחבת פעילות הגידור של יצואנים בדולר שכעת לא נדרשים עוד להפסד מימוני משמעותי בשל ההגנות ומנגד נפגעה כדאיות הגדולה שהייתה ברכישה העתידית.

במבט לטווח ארוך ועם היציאה ממשבר הקורונה, וצמצום מעורבות בנק ישראל, ניתן לצפות כי השקל ישוב וייתחזק לעבר רמות שפל חדשות.

שוק המתכות

נתוני תעסוקה מעודדים בארה"ב העליה בתשואות ובאימון הצרכנים כולם תומכים בהתאוששות. הריבית הנמוכה תורמת לציפייה להתאוששות שוק הנדל"ן למגורים דבר אשר תרם לעליות במחיר המתכות. הביקוש לחומרי גלם כידוע משקף את הציפיות לחזרה ממצב של בידוד חברתי להתאוששות כלכלית. לחזרה המדורגת של השווקים לפעילות באופן מדורג ניתן לצפות להשפעה חיובית ולעליה בביקושים ובמחירים. התנודות במחירי האנרגיה אשר רשמו ברבעון השני התאוששות מרשימה עדיין שוכנים ברמות הנמוכות בכ- 40% – 30% מרמתם בתחילת השנה. לעליה בעלויות היצור עם העלייה במחיר הדלקים, אינה בהכרח גוררת לעליות במחירים שכן השינוי במחיר חו"ג עשוי להיות תלויים בעיקר בהיקף הביקושים ועודפי המלאים. נשוב לציין כי הערכה כי התאוששות בכלכלה הגלובלית אינה צפויה לפני שנת 2021 ובארה"ב (לפי הבנק המרכזי) ההתאוששות אינה צפויה לפני 2022.

לסיכום, בשוק שוררת אי וודאות גבוהה באשר לטווח הקצר עד הבינוני, בהעדר חיסון ובסביבה של גל שני והחשש מסגר חוזר, בשוק של עודף מוכרים ניתן לצפות לתנאי מסחר נוחים במיוחד לקונים וכך לשמירת רמות מחירים כאשר התחרות על הקונה הפוטנציאלי תעודד שמירה על רמות מחירים נוחות לשיווק.

COPPER – מחיר הנחושת עלה במהלך השבוע, כאשר בתום יום המסחר של ה- 01.07 עמד המחיר על רמת 6,061 דולר לטון, עליה בשיעור של כ- 1.7% לעומת הרמות בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 01.07 עמדו המלאים על 213,325 טון, ירידה בשיעור של כ-3.8% לעומת הרמות בשבוע שעבר.

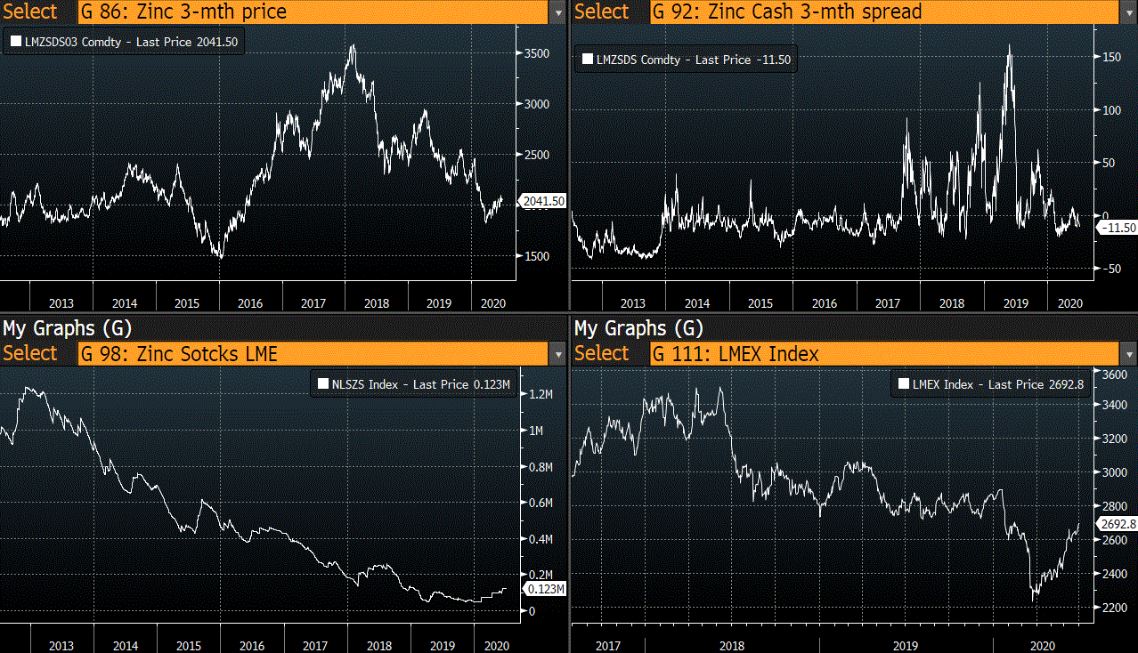

ZINC – מחיר האבץ עלה מעט במהלך השבוע, כאשר ביום המסחר של ה- 01.07 עמד המחיר על 2,041.5 דולר לטון עליה בשיעור של כ- 0.1%. רמת המלאים ירדה במהלך השבוע, כאשר מלאי האבץ עמדו ב- 01.07 על רמת 122,550 טון, ירידה בשיעור של כ- 0.4% לעומת הרמות של שבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 01.07 עמד המחיר על 12,847 דולר לטון עליה בשיעור של כ- 1.3% לעומת הרמות של השבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 01.07 עמדו המלאים על 233,526 טון, ירידה בשיעור של כ- 0.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך השבוע, כאשר המחיר עמד בתום יום המסחר של ה- 01.07 על רמת 1,621 דולר לטון, עליה בשיעור של כ- 1.2% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 01.07 על רמת 1,638,300 טון, ירידה בשיעור של כ- 0.8% לעומת הרמות בשבוע שעבר.

גרף פלדה מסוג REBAR

אבץ

מצורפים גרפים של אבץ ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

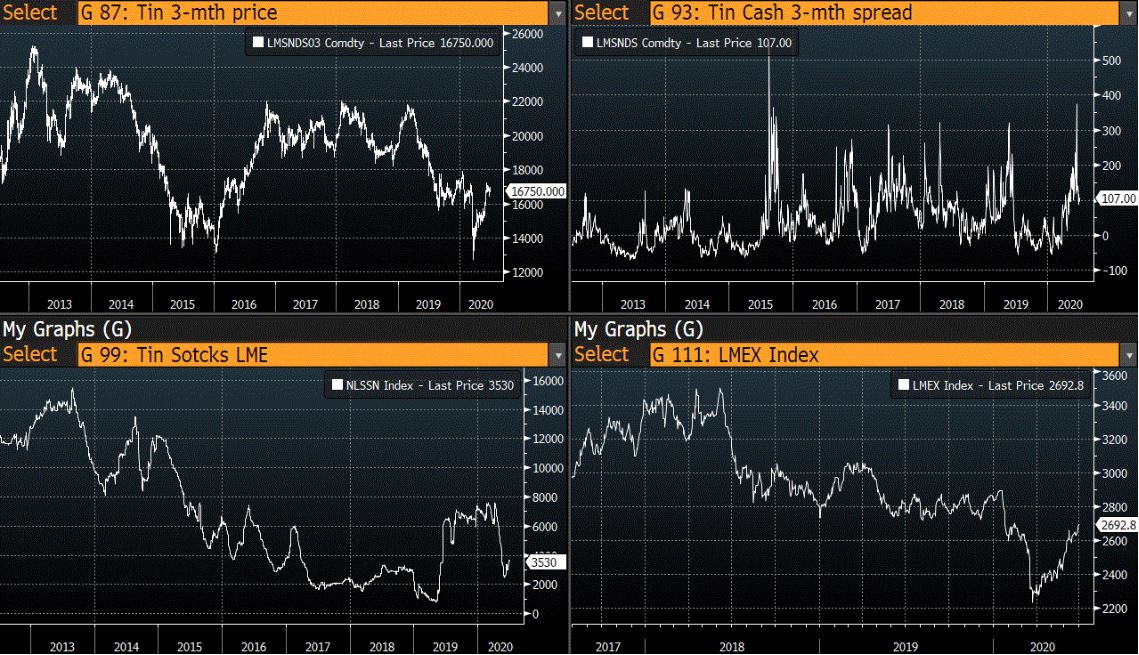

בדיל

מצורפים גרפים של בדיל ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

ניקל

מצורפים גרפים של ניקל ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

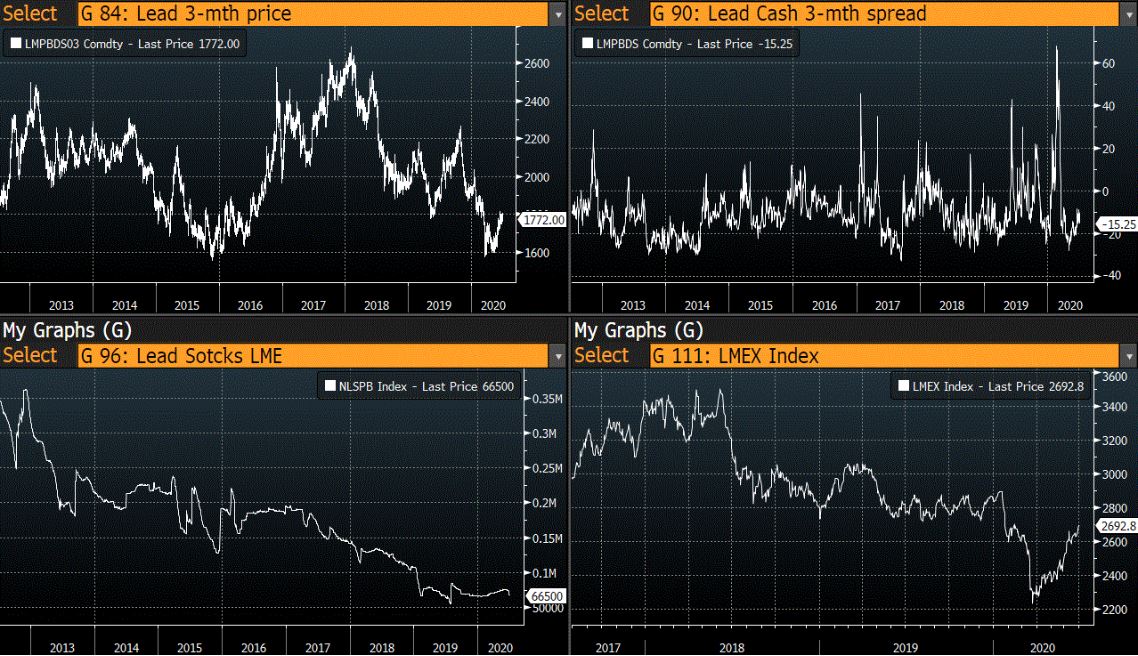

עופרת

מצורפים גרפים של עופרת ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

אלומיניום (PRIM)

מצורפים גרפים של אלומיניום (PRIM) ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

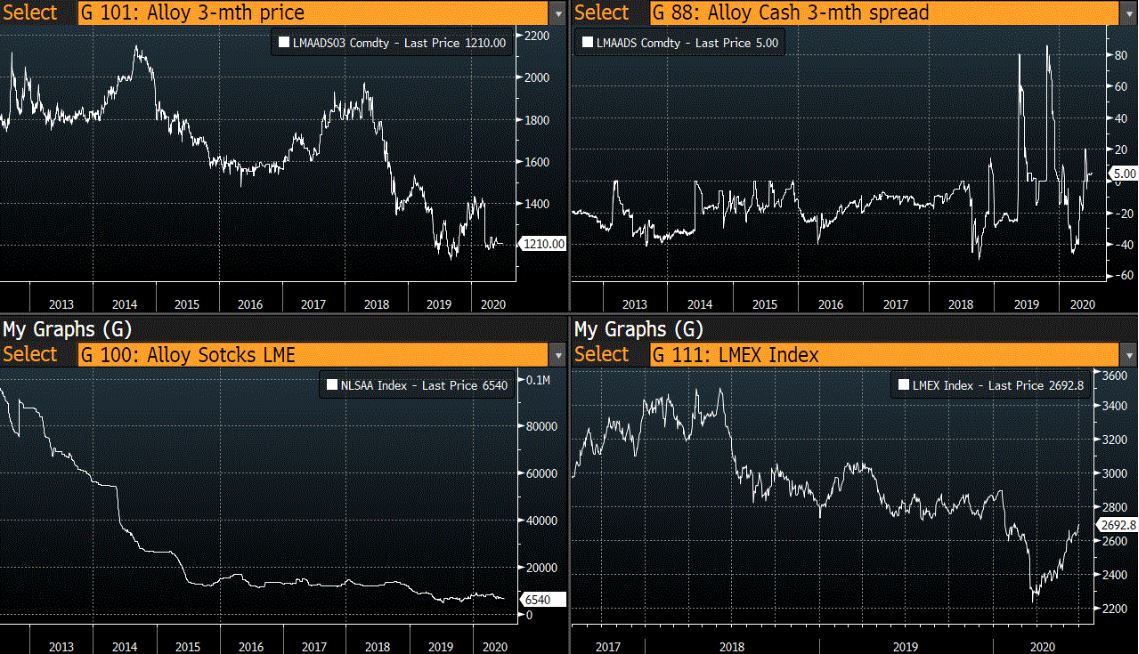

אלומיניום (ALLOY)

מצורפים גרפים של אלומיניום (ALLOY) ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

קובלט (Cobalt)

מצורפים גרפים של קובלט ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

נחושת

מצורפים גרפים של נחושת ל-3 חודשים, גרף מדד ה – LME ל-3 חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

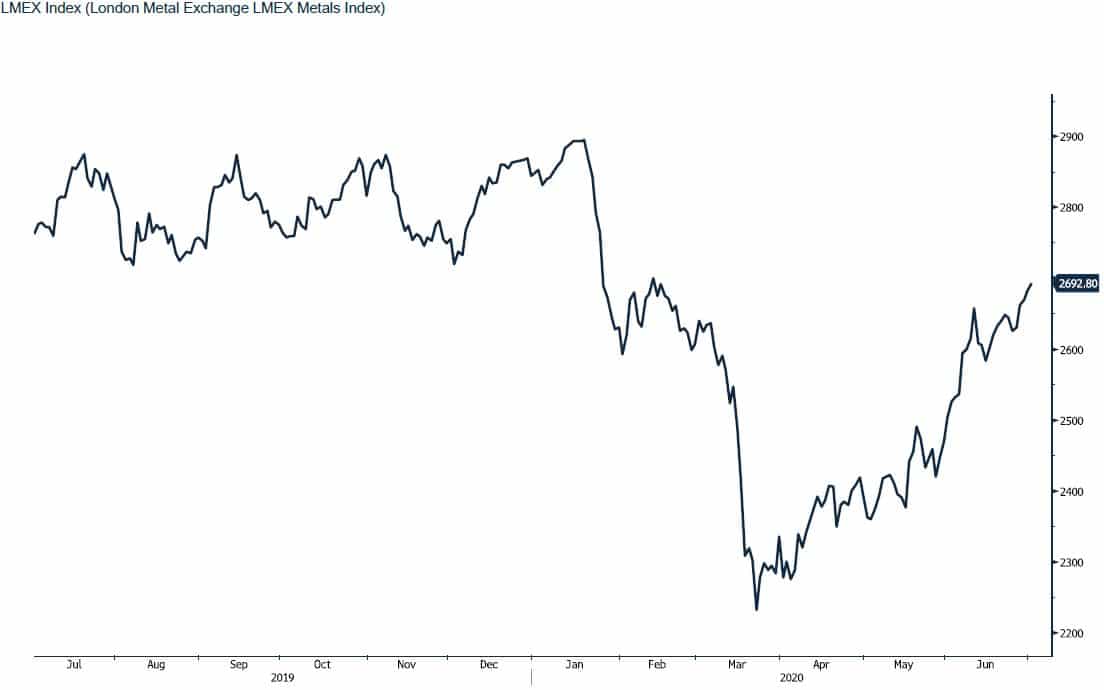

גרף מדד LME INDEX

גרף מדד ההובלה הימית BDI

גרף הדולר/ שקל

גרף ה – LIGHT CRUDE

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

פרטים והסברים באשר לבחינת החשיפות השונות וכן באשר לאסטרטגיות הניתנות לביצוע על מנת לגדר חשיפות אלו ניתן לקבל בדסק אנליסטים בפריקו.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)