לסקירה לחץ כאן בPDF

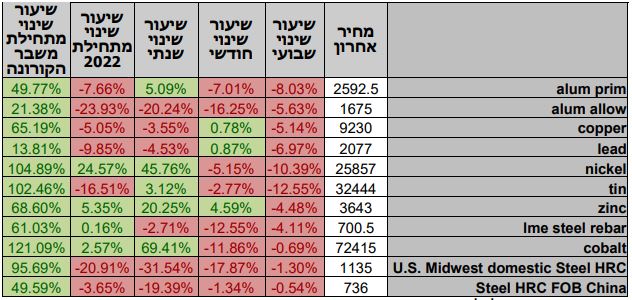

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

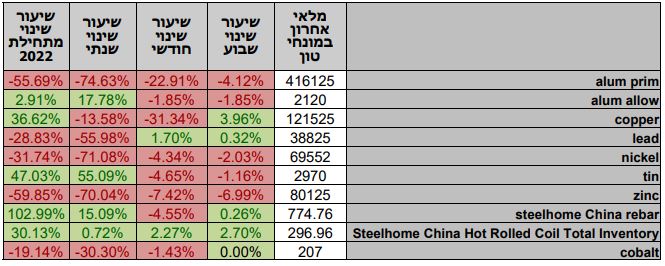

טבלת מלאים

שערי דלקים ומטבעות נבחרים

הודעת הבנק המרכזי על העלאת ריבית הדולר ב 0.75 האחוז תאמה את הציפיות על רקע הנסיקה באינפלציה (8.6%) והערכתנו כי הבנק המרכזי יפעל לאגרסיביות בבלימת הלחצים האינפלציוניים במיוחד על רקע המשך העלייה החדה במחיר הדלקים וחומרי הגלם. שבוע המסחר התנהל במדדים המובילים בארה"ב בתנודתיות גבוהה תוך ירידות שערים. בכך המשיך את המגמה של שבוע שעבר, כאשר רוב המדדים המובילים המשיכו לרדת ונכנסו לאיזור המסחר "הדובי". בתום יום המסחר של 14.06 מדד הדאו ג'ונס ירד לרמת 30,364.83 נק' ירידה בשיעור של 3.3% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,311.69 נק', ירידה בשיעור של 4.4% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 3,735.48 נק', בכך רשם ירידה של 4.2% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,187.46 נק', ירידה בשיעור של 1.8% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,304.39 נק', ירידה בשיעור של כ- 3.0% ביחס לשבוע שעבר.

ארצות הברית –

עם פרסום נתוני האינפלציה (8.6%) הגבוהה מזה 40 שנה, כאשר בחודש מאי עלה המדד ב 1%, נתונים שהיו הן מעל התחזית והן מעל הנתון הגבוה לחודש מרץ (8.5%) גברו הציפיות לעליית ריבית אגרסיבית כבר בהחלטה הקרובה כפי שבוצע בפועל. התשואה באגרות החוב ל-10 שנים נסקו לעבר 3.5%, כמו כן שוקי המניות חוו תנודות חדות תוך ירידות שערים גבוהות. מסוף השבוע עד יום שלישי מדד ה-S&P500 נכנס לטריטוריה של שוק דובי ובכך תרם לתוספת היצע מצד מוכרים. השווקים הפיננסיים מטילים ספק ביכולתו של הפד להוריד את האינפלציה כבר בטווח הקצר, בעת שמחירי הסחורות ממשיכים להיות גבוהים בין היתר על רקע הלחימה באוקראינה והסגרים בסין. כפי שסקרנו בעבר, תחזית הצמיחה הגלובלית וכן זו של הכלכלה האמריקאית עודכנו מטה, משמע ככל שהריבית תעלה לעבר רמות גבוהות גובר החשש מגלישה למיתון. להערכתנו הבנק המרכזי האמריקאי יתקשה להתמיד במדיניות העלאות ריבית אגרסיביות לאורך זמן, בעקבות כך בנק יידרש לצמצם את מהלכיו באשר למדיניות ההידוק המוניטרי. כפי שכתבתנו בעבר רכבת הרים בשווקים וחוסר הוודאות יישארו איתנו עוד תקופה בעת שמחירי הסחורות והאינפלציה ממשיכים להיות גבוהים ומושפעים משלל גורמים ובראשם משבר ההיצע ממלחמת רוסיה ומהסגרים באסיה לצד גורמים פוליטיים. יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול צפוי להמשיך עם מדיניות העלאת הריבית, כאשר היעד לנוע לעבר רמת מינימום של 3.4% עד לסוף השנה.

אירופה –

הבנק המרכזי האירופי אישש השבוע את כוונתו להעלות את הריבית כבר בחודש יולי בכ-0.25%, לצד הודעה כי הבנק יפעל גם בספטמבר ויעלה את הריבית בהתאם למידת הצורך. למרות הצעדים שנקט הבנק, ברביעי כונסה ישיבת חירום בעקבות עליית תשואות משמעותית על אגרות החוב הממשלתיות של מדינות באיחוד בדגש על איטליה שם נסקה הריבית אל עבר רמת ה 4%. סיבה נוספת לישיבת החירום היא החשש באיחוד מהחלטת הריבית של הפד האמריקאי להעלאת הריבית ב-0.75%, העלאה זו תשפיע גם על השווקים באיחוד ועל שער האירו שכן הביקוש לדולר עשוי לגדול במידה משמעותית בעקבות צעדי הבנק. על אף שבעבר בכירי הבנק המרכזי טענו ששמירה על מטבע חזק אינה מטרה מרכזית, התחזקות הדולר המשמש כמטבע מרכזי בסחר הגלובלי ובמחיר חומרי הגלם הנקובים בו, בהחלט משפיע ומיקר את עלות חו"ג דבר אשר תורם לעלייה באינפלציה במדינות האיחוד. נדגיש כי להוציא הדרישה הרוסית מקנינים הרי בזירה הגלובלית, מחירי הסחורות לרבות הדלק והגז נסחרים בדולרים, וכאשר הדולר מתחזק מחיר הסחורה הסופי עולה במדינות אלה. כפי שכתבנו בעבר כאשר העלייה במחירי האנרגיה והמזון נמשכת אנו צפויים לראות פגיעה נוספת בכלכלות העולם עם המשך העלייה בלחצים האינפלציוניים.

ישראל –

העלאות הריבית בארצות הברית ב 0.75% והציפייה להעלאה דומה גם בחודש יולי אשר יביאו את ריבית הדולר לרמת ה-2.5%, תומכות בעליית התשואה באגרות החוב ל-10 שנים אל עבר רמת 3.5% רמת היעד עליה פירטנו רבות בעבר. העלייה בתשואה אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ולעודד את הביקוש לדולר. פער הריביות החיובי של הדולר אל מול המטבעות המרכזיים תומך בחוסנו של הדולר, אולם העלאת הריבית הצפויה באירופה כבר בחודש יולי לצד עלייה בריבית הפר"ש, הליש"ט, הדולר האוסטרלי ומטבעות נוספים מורים כי שינוי במדיניות הריבית מבוצע כחלק מהמאבק בבלימת האינפלציה על ידי הבנקים המרכזיים. להערכתנו הדבר עשוי לעודד בהמשך למעבר משקיעים לעבר מטבעות נושאי ריבית ובכך לפגוע בחוסנו של הדולר. בנק ישראל צפוי להערכתנו לשמור את פער הריבית החיובי של הדולר אל מול השקל, אולם בשלב הנוכחי ועל רקע החשש הגובר מהתפרצות אינפלציונית מדד מאי מלמד על תווי אינפלציה של 4.1% החורג מהיעד של 1-3% וכלן בנק ישראל צפוי להגיב במהירות ובשיעור גבוה מבעבר באמצעות העלאת ריבית השקל. לדעתנו בנק ישראל יעלה את הריבית כבר החודש לעבר רמת 1%.

עד להתייצבות האינפלציה בארצות הברית דבר הצפוי לקראת הרבעון הרביעי, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך והדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.48-3.52 שקל לדולר.

במבט לטווח ארוך ועל רקע המשקל הגובר של תעשיית ההייטק בייצוא הישראלי (מעל ל 40%) ושולי הרווח והעלויות השיקליות כמו גם השקעות הזרים יתמכו בהערכתנו כי עודפי הצע מט"ח יתמכו בשקל שישוב ויתחזק באופן משמעותי.

ביקושי מט"ח משמעותיים צפויים בתחום במדרגות 3.40-3.42 ועם פריצת רמה זו בקרבת 3.28-3.32 שקל לדולר, מנגד ייצואנים יבקשו למכור את הדולר כאמור לעייל עם הפיחות אל עבר רמת 3.48 ויותר.

שוק המתכות

המצב בו בשווקים שורר מחסור מובנה בחלק מחומרי גלם, שכן רמות מלאים בחלק מהמוצרים נמוכות עוד טרם תקופה מגפת הקורונה ובמיוחד לאחר משבר הקורונה. מצב זה יוצר לחצי ביקושים התומכים בטווח הקצר בתנודות מחירים. להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ירכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים לעבור "חישוב מסלול מחדש" במצב בו יכנסו השווקים להאטה ולבלימה בשל אפקט הנסיקה החדה בריביות, במחירי חו"ג והסגרים – מצב אפשרי בחצי השני של שנת 2022. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה כמו אלו הפועלות בתחום כניקל, פחם, גז וכו' לצד שלל המוצרים המסופקים מנמלי ההסגר באסיה והקפי מלאים מוגבלים יפגעו מלחצי ביקוש ותנודות מחירים. מנגד, הרחבת תפוקות בשוק האנרגיה כגון מצד סעודיה ומדינות נוספות צפויים לתמוך בירידת מחירים בשוק האנרגיה ובלימת לחצים לעליות מחירים בשווקים כשוק המתכות התלויים ישירות במחירי האנרגיה.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב-14.06 על רמת 4,290.6 נק', ירידה בשיעור של – 3.8% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 14.06 עמד המחיר על רמת 9,381 דולר לטון, ירידה בשיעור של 2.5% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-14.06 עמדו המלאים על 119,875 טון, עליה בשיעור של כ- 1.8% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 14.06 עמד על 3,673 דולר לטון, ירידה בשיעור של 2.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-14.06 על רמת 81,950 טון, ירידה בשיעור של 2.2% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ב -14.06 עמד המחיר על 26,095 דולר לטון, ירידה בשיעור של 6.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 14.06 עמדו המלאים על רמת 70,056 טון ירידה בשיעור של כ- 0.7% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 14.06 עמד המחיר על 2,647.5 דולר לטון, ירידה בשיעור של כ- 4.2%. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 14.06 על רמת 420,675 טון, ירידה בשיעור של כ- 1.6% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום דלק גולמי