לסקירה לחץ כאן בPDF

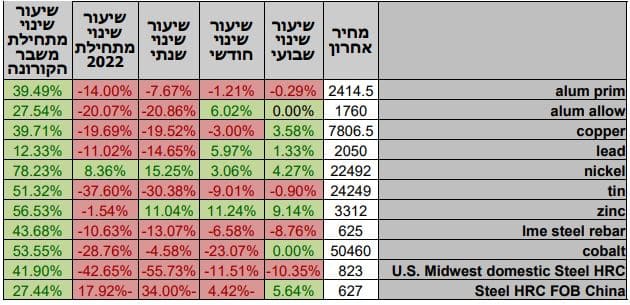

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

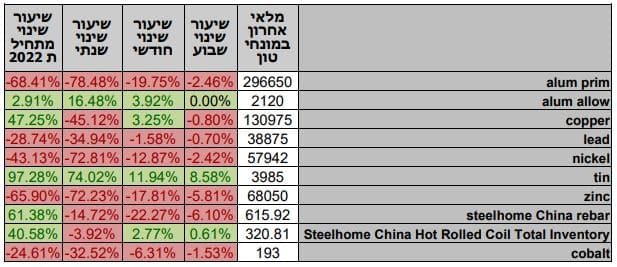

טבלת מלאים

שערי דלקים ומטבעות נבחרים

שבוע המסחר במדדים המובילים התנהל בצל ביקורה של יושבת ראש הקונגרס של ארה"ב גב' פלוסי בטאיוואן. במהלך שבוע המסחר מרבית המדדים המובילים נסחרו במגמה מעורבת, כאשר לקראת הביקור התגברו מעט ירידות השערים בצפייה לתגובת ממשלת סין, אשר הבטיחה לנקוט בצעדים חמורים במידה והביקור יתרחש. בתום יום המסחר של 02.08 מדד הדאו ג'ונס ירד לרמת 32,396.17 נק', ירידה בשיעור של 1.4% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,901.6 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 4,091.19 נק', ירידה בשיעור של 1.0% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,409.11 נק', ירידה בשיעור של 0.2% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,449.2 נק', ירידה בשיעור של כ- 0.25% ביחס לשבוע שעבר.

ארצות הברית –

לאחר העלאת הריבית המשמעותית בשיעור של כ-0.75%, התקיימה ישיבת וועידת השוק הפתוח בה היו"ר מר ז'רום פאוול פרש את מדיניות הפד. לשיטתו הבנק המרכזי ימשיך ויבצע העלאות הריבית ככל שיידרש בכדי למתן את האינפלציה. כמו כן, לדעתו ביכולת הבנק המרכזי לנווט את הכלכלה האמריקאית ליעד האינפלציה (2%) בידיעה שהדבר כרוך במחיר של האטה כלכלית, "נחיתה רכה" לדבריו. ביום שישי מיד לאחר מכן, פורסמו נתוני הצמיחה הרבעונית אשר שוב שקפו את המציאות הקשה בה שיעור הצמיחה שלילי ובשיעור משמעותי של -0.9% רמה החמורה מן התחזית של 0.6%, בכך למעשה הכלכלה האמריקאית סימנה שהיא גולשת להאטה – מיתון כאשר הנתון מלמד על כך שהכלכלה "צומחת" – נסוגה ! נתון זה מורה על רבעון שני ברציפות של צמיחה הנמוכה מהרבעון המקביל שנה קודמת ואף בשיעורים שליליים. נתוני הכנסות הפרטיים חודשית עלו בחודש יולי, כמו כן אמנם הוצאות הפרטים ממשיכות לעלות, אך נתון זה מאשש את פגיעת האינפלציה בצרכנים. אמש פורסם נתון המראה על ההאטה בכלכלה, היקף המשרות החדשות שנפתחו החודש – מורה על ירידה של 605 אלף במשרות חדשות שנפתחו זה חודש שלישי ברציפות בו יש ירידה במספר המשרות.

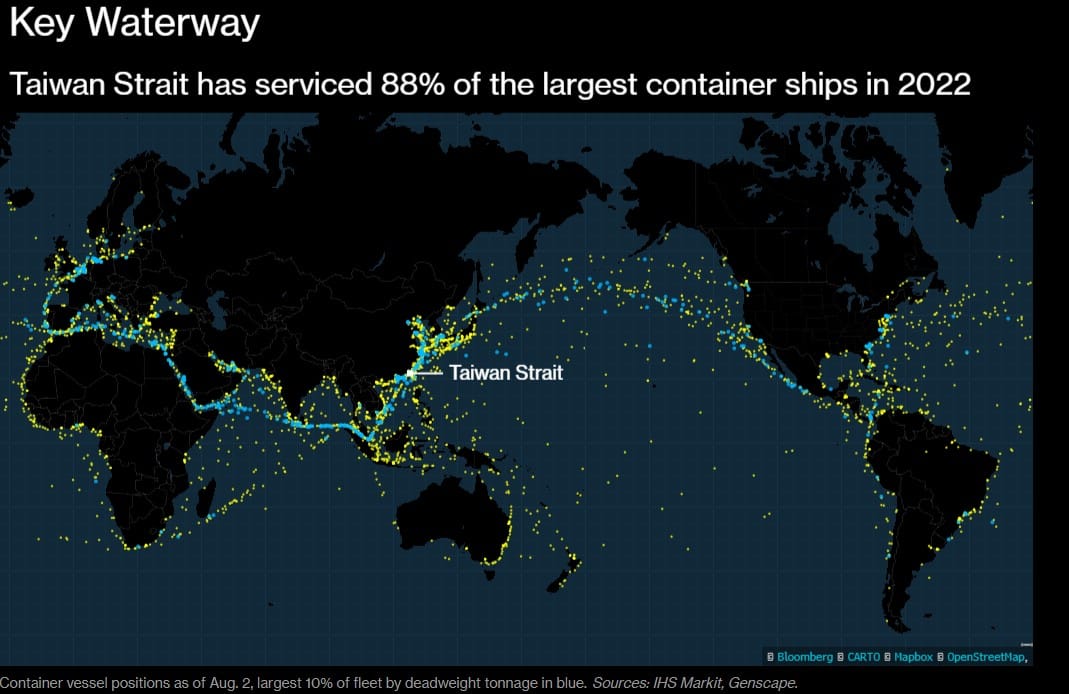

תלות וחשש לאפקט משבר טאיוואן על שרשרת האספקה הגלובלית – אירוע מרכזי המתרחש כעת באסיה והינו בעל פוטנציאל משמעותי של פגיעה בשרשרת האספקה העולמית, טמון בביקור יו"ר בית הנבחרים הגברת ננסי פלוסי בטאיוואן. אמנם בעת הזו אין אנו רואים תגובת נגד משמעותית מן הצד הסיני, אולם סין הודיע כי תחלו בתרגיל צבאי גדול מה-4 עד ה-7 באוגוסט אשר במהלכו יכתרו כוחות סין את האי הטאיוואני . צעד זה צפוי להשפיע מיידית ולעכב תנועה חופשית של משלוחים בספינות אשר אמורות לעבור באזורי התרגיל הסיני, בעקבות כך הרשויות בטאיוואן הודיעו שיש צורך לאתר מסלולים אלטרנטיביים ל-6 נמלים גדולים. בעקבות הדברים, ספינות המובילות גז נוזלי וחברות שילוח גדולות הודיעו כי יבחנו את צעדיהן. לפי סוכנות בלומברג מסלולי המסחר שעלולים להפגע הם אלו המגיעים לאירופה ומדינות המזה"ת, יתרה מכך 88% מן השילוח באמצעות קונטיינרים גדולים צפויים לנוע בתחום מסלול השילוח.

כפי שפרטנו בסקירות קודמות, בין ארה"ב לבין אירופה וקנדה, ישנם קשרי מסחר משמעותיים. לכן, כאשר האינפלציה במדינות גבוהה מאוד, ובנוסף קיים באירופה משבר אנרגיה חמור אשר יחייב צמצום ואף השבתת פעילות, דבר אשר יתגלגל אל עבר משבר ומגביר את הסכנה להאטה משמעותית בכלכלה הגלובלית. פגיעה זו תעיב על התאוששות הכלכלה האמריקאית.

ריבית הדולר שוכנת כבר כעת ברמת 2.5%, יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול רואה כיעד ריבית את רמת המינימום של 3.4% עד לסוף השנה. לדברי היו"ר הבנק יבחן את השפעת המהלכים ויפעל בהתאם לנתוני האינפלציה, התעסוקה והצמיחה.

אירועים משמעותיים קרובים

- 5.8 – שיעור אבטלה לחודש יולי

- 10.8 – נתוני אינפלציה ואינפלציית הליבה החודשיים

אירופה –

האיחוד האירופי ממשיך להתנהל במגמה כלכלית מדאיגה. השבוע פורסמו נתוני המכירות הקמעונאיות אשר רשמו ירידה גבוהה מהצפוי, בשיעור של 1.2% בחישוב חודשי ו- 3.7% בחישוב שנתי, הדבר מלמד על הפגיעה בביקושים עוד טרם השפעת העלאה בריבית האירו אשר בוצעה לאחרונה. בראיון שנערך לאחרונה עם סגן יו"ר ה-ECB הבנק המרכזי האירופי, מר לואיס דה גיינדוס, ציין סגן היו"ר, כי הסיבה לעלייה בריבית בשיעור של חצי אחוז ולא ברבע אחוז בלבד, טמונה בכך שנתוני האינפלציה בחודש יולי המשיכו במגמת העלייה, וכעת בכל החלטה שתידרש בבנק יבחנו את הנתונים ולא יקדימו להודיעה על צעדיהם בצורה חד משמעית. בנוגע להאטה המשמעותית בפעילות הכלכלית והאינפלציה הגבוהה, אמר סגן היו"ר, שתפקיד הבנק המרכזי הוא שמירה על רמת אינפלציה של 2% ולה הבנק מחויב, אי לכך מדובר במשתנה משמעותי ביותר שהבנק בוחן טרם העלאת הריבית. בנוגע לפער הריביות בין מדינות האיחוד וכי יש פערים גדולים ברמות החוב הנקובות באירו, אמר סגן היו"ר, שהכלי המרכזי שבידי הבנק להתמודדות הוא ה- TPI (Transmission Protection Instrument). במידה והמרווחים בין הריביות של המדיניות חברות האיחוד יהיו גבוהים ברמה אשר פוגעת בהשפעת הריבית, הבנק לא יהסס להשתמש בכלי זה יחד עם כך שמודבר במצב בעייתי במיוחד. נושא נוסף בו עסק היו"ר הוא שער האירו הנמוך אשר בעצמו משפיע ומעודד אינפלציה, כפי שציינו בעבר, סגן היו"ר ציין כי החלטת הריבית לא נועדה להשפיע על שער האירו. לכן בבנק בוחנים את שער האירו כאינדיקטור לכלכלה, וכי הוא לא ישפיע על החלטת הבנק באשר להעלות את הריבית בעת הזו או לאו.

ישראל –

פעילות תחילת החודש הקלנדרי לצד תנועות הון מצד משקיעים זרים לשוק ההון הישראלי למניות ולאג"ח ובכלל זה התנועה המוגברת של משקיעים לאג"ח נקוב שקלים, במסגרת ההשקעה ב- WGBI קרן אג"ח בינלאומית שישראל משולבת בה, תורמים לעודפי ביקוש גדולים לשקל ולהתחזקות השקל. הציפייה להאטה החל מהרבעון השני 2023, והציפיות לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה תרמו להתאוששות מרשימה בשוקי ההון הצופה כי הבנקים המרכזיים יפעלו במשנה זהירות מתוך חשש של עידוד הגלישה למיתון בשנת 2023.

על רקע התאוששות המטבעות אל מול הדולר, לצד מגמה חיובית בשוקי המניות תמכו בהתאושש השקל והתחזקת מרמת ה 3.55 אל עבר רמת 3.36 ₪ לדולר. אין שינוי בהערכתנו לפיה שער הדולר מגיב בכבדות לתנודות בבורסה האמריקאית ולביקוש הזרים לאג"ח שקלי. התאוששות במדדי המניות בזירה הגלובלית תרמה לצמצום הביקוש למט"ח כאשר המוסדיים במסגרת פעילות הגידור שבו למכור מטבע זר. עד כה פעילות המוסדיים עם קריסת שערי המניות והעלייה בריבית הדולר תרמה ל"רכבת ההרים" וגררה לפיחות מהיר בשקל אשר נחלש לעבר רמת 3.53-3.56 ₪ לדולר.

העלאות הריבית בארצות הברית בשיעור גבוה של 0.75% ביולי בדומה ליוני והציפיה להמשך המדיניות המצמצמת במהלך שלושת הפגישות הצפויות עד לסוף השנה, תרמה לאופטימיות ולציפייה להורדת ריבית כבר ברבעון השני 2023. להערכתנו הריבית בארה"ב תועלה בצמוד לנתוני הצמיחה והתעסוקה כאשר לאור רצף הנתונים והאירועים והציפייה לרמת מחירים גבוהה בשוקי האנרגיה יידרשו הבנקים המרכזיים, לפעול ולבצע העלאה בשיעור של מעל ל- 1% עד לסוף השנה הנוכחית לעבר רמת ה- 3.4% כבר לפני סוף השנה, מהלך התומך בעליית התשואה באגרות החוב ל-10 שנים. עד כה החשש מגלישה להאטה בפעילות הכלכלית הגלובלית גררה לעודפי ביקוש לאג"ח ולירידת התשואה לעבר 2.5%. כפי שפירטנו – העלייה בתשואת האג"ח ל 10 שנים אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ולעודד את הביקוש המוסדי בארץ לדולר במסגרת ה"טייס האוטומטי" לצמצום החשיפה המטבעית והתאמת היקף הגידור לשווי ההשקעות.

נציין כי בשלב הנוכחי הצירוף של נתוני כלכלה טובים ופער ריביות חיובי של הדולר אל מול המטבעות המרכזיים תומך בחוסנו של הדולר אל המטבעות המרכזיים. הרעה בנתוני הצמיחה והתעסוקה הצפויים להתפרסם כבר בקרוב, עשויים לעודד את צמצום ההחזקה בדולר והחלשותו.

בישראל – כפי שפירטנו לאחרונה, בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק צפוי לעלות את הריבית בישיבתו ב 22/8 במינימום 0.25% לעבר 1.50%. הבנק אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה בעוד 1.25% לעבר רמת 2.75%. כפי שפרטנו בעבר, על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לדבוק ולפעול במאבקו באינפלציה באמצעות העלאת ריבית השקל. העובדה שמרכיב מרכזי בעלייה במדד נובע מהנסיקה במחירי הדלקים וחומרי הגלם עשוי לגרור את בנק ישראל לפעולה מתונה של העלאת ריבית ב- 0.25% בעוד בתנאים רגילים הפריצה של יעד הממשלה והתייצבות המדד מעל לרמת ה 4% תומכת בהעלאה של 0.5%. בבנק ישקלו את המשמעות של פער הזמנים בין ישיבות הועדה המוניטרית בישראל לאלו שבארה"ב כאשר בישראל בשל חופשת החגים תהא הפסקה בין חודש אוגוסט לחודש אוקטובר בעוד בארה"ב צפויה ישיבת FOMC של הבנק המרכזי בחודש ספטמבר, במהלכה צפוי כי הבנק ישוב ויעלה את ריבית הדולר.

נשוב ונציין כי עד להתייצבות האינפלציה בארצות הברית, דבר הצפוי לא לפני הרבעון הרביעי 4Q 2022, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך. הדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.50-3.55 שקל לדולר. אולם נדגיש כי יעד השערים לטווח ארוך תומך בהחלשות משמעותית בשער הדולר – דהיינו בשקל חזק. להערכתנו בטווח הקצר הדולר ינוע בתחום שערים רחב, 3.32 – 3.56 ₪ לדולר תחום רחב המושפע מתנועות ההון לשוקי המניות ולאפקט הנתונים הכלכליים.

שוק המתכות

המצב בו סין צומחת בשיעור הנמוך משמעותית מהצפוי לצד החזרה המדורגת לפעילות ובנוסף מצב השוקים בהם הביקושים יורדים עם העלייה בחשש ממיתון כלכלי (כהגדרת כלכלנים: "נחיתה רכה" או שמא "נחיתה קשה") תורמים להקטנת המלאים, ירידות מחירים ולמשנה זהירות. מגבלות תנועה בשל הקורונה תרמו לפגיעה בשרשרת האספקה ולמחסור מובנה בחלק מחומרי גלם, כאשר רמות המלאי בחלק מהמוצרים נמוכות עוד טרם תקופה מגפת הקורונה ובמיוחד לאחר משבר הקורונה. מצב זה יצר לחצי מחירים בשל ביקוש גובר על הצע מוגבל, התאמת התפוקה לביקוש מחייבת משנה זהירות במיוחד היה וממשלות יפעלו לעידוד הפעילות הכלכלית כצעד מונע גלישה למיתון קשה. מהלך שכזה בתקופת מלאי מצומצם עשוי לגרור לנסיקות מחירים ומחייב משנה זהירות.

להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ירכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים לעבור "חישוב מסלול מחדש" במצב בו יכנסו השווקים להאטה ולבלימה בשל אפקט הנסיקה החדה בריביות, במחירי חו"ג והסגרים – מצב אפשרי בתקופה הנוכחית. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה (אוקראינה, רוסיה) כמו אלו הפועלות בתחום כניקל, פחם, גז וכו' לצד שלל המוצרים המסופקים מנמלי ההסגר באסיה והקפי מלאים מוגבלים צפויים להפגע מלחצי ביקוש ותנודות מחירים. מנגד, הרחבת תפוקות בשוק האנרגיה כגון מצד סעודיה ומדינות נוספות צפויים לתמוך בירידת מחירים בשוק האנרגיה ובלימת לחצים לעליות מחירים בשווקים כשוק המתכות התלוי ישירות במחירי האנרגיה.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב-02.08 על רמת 3,774.5 נק', ירידה בשיעור של – 2.0% לעומת שבוע שעבר.

האנליסטים וסוחרים בשוק המתכות לא צופים כי מחיר הנחושת ישוב לרמות השיא בהן נסחר במהלך שנת 2022. משבר בסקטור הנדל"ן בסין לצד מדיניות של הריסון המוניטרי, כאשר עלויות האשראי מזנקות בעקבות העלאות הריבית על ידי הבנקים מרכזים בעולם עלולות לבלום עלית מחירים החדה של המתכת. מחיר הנחושת בחצי שני של השנה צפוי לנוע בטווח תנועה עיקרי של 7,000 – 8,000 דולר לטון, בטווח הזה נסחרת המתכת מתחילת חודש יולי, לאחר צניחת המחיר בכ- 30% מרמות שיא מעל 10,600 דולר לטון בהן נסחרה בחודש מרץ האחרון.

מחירי מתכות עיקריות בכלל ונחושת בפרט נפגעו בזמן האחרון מההתגברות החששות לגלישת הכלכלות המובילות למיתון. הנתונים האחרונים של הצרכני מתכות המובילים בסין מצביעים כי הביקושים עדיין עומדים על הרמות הנמוכות. הכלכלה השנייה בגודלה בעולם ממשיכה לסבול ממדיניות "אפס הידבקות קורונה", דבר אשר עלול להביא לסגרים חדשים ולפגוע בכלכלה. "בועת הנדל"ן" אשר התפוצצה לאחרונה בסין תרמה למשבר בסקטור הבניה, אשר באופן מסורתי בין הצרכנים המובילים של המתכות, דבר אשר אף הוא תרם לירידת היקפי הביקושים וירידת מחירי המתכות. "גולדמן זאקס" המוסד הפיננסי בין המובילים בעולם הוריד בחודש אחרון את תחזיות המחירים, כאשר צופה ירידת מחיר הנחושת לרמת 6,700 דולר לטון במהלך הרבעון השלישי של 2022, לעומת תחזית הקודמת אשר הצביעה על עלית המחיר לרמת 8,650 דולר לטון.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 02.08 עמד המחיר על רמת 7,887 דולר לטון, ירידה בשיעור של 0.7% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-02.08 עמדו המלאים על 130,975 טון, עליה בשיעור של כ- 0.3% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 02.08 עמד על 3,363 דולר לטון, עליה בשיעור של 1.3% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-02.08 על רמת 68,050 טון, ירידה בשיעור של 3.5% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 02.08 עמד המחיר על 24,345 דולר לטון, עליה בשיעור של 1.7% לעומת שבוע שעבר. רמת המלאים עלו במהלך השבוע, כאשר ב- 02.08 עמדו המלאים על רמת 57,942 טון עליה בשיעור של כ- 0.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 02.08 עמד המחיר על 2,453.5 דולר לטון, ירידה בשיעור של 1.6% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום עלו במהלך השבוע ועמדה ב- 02.08 על רמת 296,650 טון, עליה בשיעור של כ- 1.9% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי