לסקירה לחץ כאן בPDF

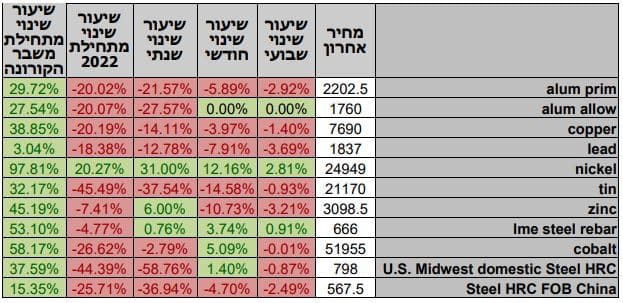

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

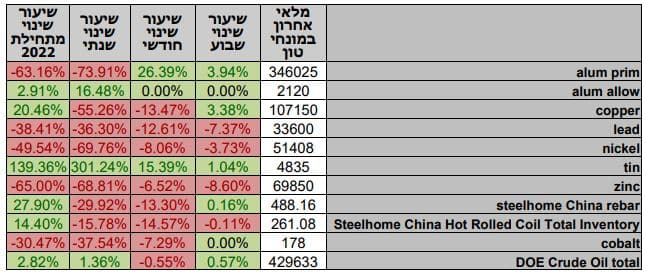

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע המסחר התנהל בירידות שערים, בצפייה של שחקנים בשוק להחלטת ועדת השוק הפתוח (FOMC) שע"י הבנק המרכזי של ארה"ב ה- FED בעקבות הישיבה המתקיימת ב 20-21 בספטמבר. לאחר פרסום נתוני האינפלציה בארה"ב בשבוע שעבר, אשר היו גבוהים מהתחזיות האנליסטים בשוק עלתה אפשרות כי הנגיד של ה – FED מר פאוול עלול לעלות את שער הריבית גבוה מהמצופה בשיעור של 1.0%, לעומת הערכות בשוק אשר מצביעות של העלאה בשיעור של 0.75%.

בתום יום המסחר של 20.09 מדד הדאו ג'ונס ירד לרמת 30,706.23 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,851.54 נק', ירידה בשיעור של 0.1% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 3,855.93 נק', ירידה בשיעור של 0.4% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,192.66 נק', ירידה בשיעור של 0.6% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 12,670.83 נק', ירידה בשיעור של כ- 0.6% ביחס לשבוע שעבר.

ארצות הברית –

לאחר ירידות משמעותיות בשווקים בשבועות האחרונים כתוצאה מנתוני האינפלציה אשר חרגו מן התחזית, ברביעי ועדת השוק הפתוח צפויה להתכנס ולעלות את הריבית ב-0.75%-1. להערכתנו העלאת הריבית תהה בשיעור של 0.75%, כפי שהשוק צופה כעת, עם זאת בדומה למהלך שנקט הבנק המרכזי בשוודיה ראוי היה כי הבנק יפגין נחישות ויפעל בהעלאה של 1%. הערכה כי דברי היו"ר פאוול הם שישפיעו על השווקים. בהחלטה הקודמת לאחר העלאת הריבית בנאומו הוא דיבר בצורה ניצית בנוגע לאינפלציה ולהמשך מדיניות העלאת הריבית. בדומה לכך בנאומו לאחר ההכרזה על העלאת הריבית ינאם פאוול על הריבית הצפויה עד סוף השנה (מרמה ראשונית של 3.4% לעבר רמת ה 4%) וכמה זמן צפויה הריבית להיוותר גבוהה, במידה ויעד זה יועלה ירידות חדות צפויות בשווקים הפיננסיים. כלי נוסף בו החל הפד להשתמש היא מדיניות ה-QT (מדיניות מצמצמת), אשר לבדה מקטינה את כמות הכסף בשוק ומעלה את ריביות אגרות החוב.

חשוב לציין שעל אף שהחלטת הריבית תלויה בפרמטרים כלכליים בלבד, בעקבות בחירות האמצע בנובמבר גורמים פוליטיים מפעילים לחץ ומביעים ביקורת על מדיניות הפד בכדי להאט את ההעלאה. טענתם היא שהאינפלציה קשורה בגורמים שאין לבנק המרכזי יכולת להשפיע עליהם כגון שרשראות האספקה, מחירי האנרגיה הגבוהים בעקבות הלחימה והסנקציות ועוד. חרף הטענות הללו להערכתנו יוקרתו של פאוול בפרט והבנק המרכזי האמריקאי בכלל על הכף, לכן להערכתנו לפחות בהחלטת הריבית הקרובה ימשיכו הבנק במדיניות ניצית ככל שנתוני הכלכלה האמריקאית יאפשרו זאת. בעת הזו על אף הירידה במחירי האנרגיה בחודשיים האחרונים האינפלציה בענפי התעשייה והשירותים (אינפלציית הליבה) ממשיכים להיות גבוהים ומעל לתחזיות, בעקבות כך על הפד להמשיך ולפעול בצורה משמעותית.

הריבית על אגרות בדולר ל 10 שנים של הממשל האמריקאי, התייצבה מעל לרמת 3.5% וכעת שוכנת ברמת 3.54%, רמות אשר מעיבות על השווקים הפיננסים ועל שוק הדיור האמריקאי.

כפי שציינו בסקירות קודמות רמת ה EPS [רווחי למניה] טרם הפנים את השלכות הנסיקה במדדים ובריבית לצד רמת המחירים הגבוהה. כאשר יפורסמו הרווחי הרבעון השלישי מגמת "רכבת הרים" בשוקי המניות בדגש על זה האמריקאי תימשך.

מאורעות חשובים

- 27.09 – פרסום נתוני הזמנות למוצרים ברי קיימא + מכירת בתים חודשים לחודש אוגוסט

- 30.09 – פרסום נתוני הכנסות והוצאות הפרטים לחודש אוגוסט

אירופה –

כפי שפירטנו בעבר נסיקת מחירי האנרגיה וחומרי גלם מרכזיים גוררים לפגיעה ברווחיות ולחולשת המטבע (אירו EUR) ולעליות במדדי המחירים. הבעיות בכלכלת האיחוד שונות בתכלית מהקשיים של הכלכלה האמריקאית, ההבדלים המרכזיים הינם תוצאה של התלות הגבוהה של אירופה בייבוא אנרגיה ושלל חומרי גלם, חולשת הכלכלה האירופית גוררת לחולשת האירו. השבוע נשיא רוסיה ולדימיר פוטין הכריז על גיוס נוסף לצבא הרוסי בכדי להמשיך ולהגן על השטחים האוקראיניים אשר נכבשו. בנאומו ההתקפי חזר ואמר שרוסיה תנקוט בכל האמצעים בכדי לשמור על גבולותיה ושמדינות המערב מאיימות על המדינה. בעקבות כך מחירי האנרגיה במגמת עלייה והשווקים הפיננסיים ברוסיה הגיבו בירידות חדות – מדד MOEX נסוג מעל 10%.

שילוב של המשך הלחימה בין רוסיה לאוקראינה וחורף אשר צפוי להיות קר מאוד צפויים להמשיך ולפגוע בצמיחה באירופה ולגרור את המשך היחלשות האירו לרמות שטרם נראו.

בדברים שנשא סגן נשיא ה-ECB מר. לואיס דה-גווינדוס אמר שהמשך הלחימה זהו הסיכון המרכזי שצריך להתייחס אליו בעת שהאינפלציה באירופה ממשיכה להיות גבוהה בצורה יוצאת דופן. לשיטתו מיתון לבדו לא יספיק בכדי לבלום את האינפלציה הגואה ובעת שהפד האמריקאי ממשיך בהעלאות אגרסיביות אנו צפויים לראות עוד ירידות משמעותיות בשערי האירו והפאונד אל מול הדולר.

בסוף החודש יפורסמו נתוני האינפלציה אשר צפויים להראות שהאטת האינפלציה אינה באופק והאינפלציה ממשיך לעלות. נציין כי להערכתנו האירו בדרכו לעבר 0.96 דולר לאירו ואף פחות. במסגרת משבר החורף הפוקד את גרמניה הערכה כי הכלכלה בגרמניה תתכווץ בשנת 2022. לדעתנו בצל השילוב של משבר אנרגיה חמור באירופה והשפעתו על הצמיחה באירופה בכלל ובגרמניה בפרט הצמיחה באירופה צפויה לרדת השנה חדות (מ 2.5% ל- 1.6%) ובשנה הבאה אף לבצע ירידה חמורה בהרבה ב-GDP (מ 3.7% ל- 0.3%-) כאשר השכר הראלי צפוי להצטמק בכ 3% מהלך בעל משמעות רחבה לא רק על גרמניה "הקטר הכלכלי של האיחוד האירופה" אלא על אירופה כולה. רק לקראת האביב תתחיל התאוששות מוגבלת בכלכלה הגרמנית.

מאורעות חשובים

- 30.09 – פרסום נתוני אינפלציה ונתוני אבטלה

ישראל –

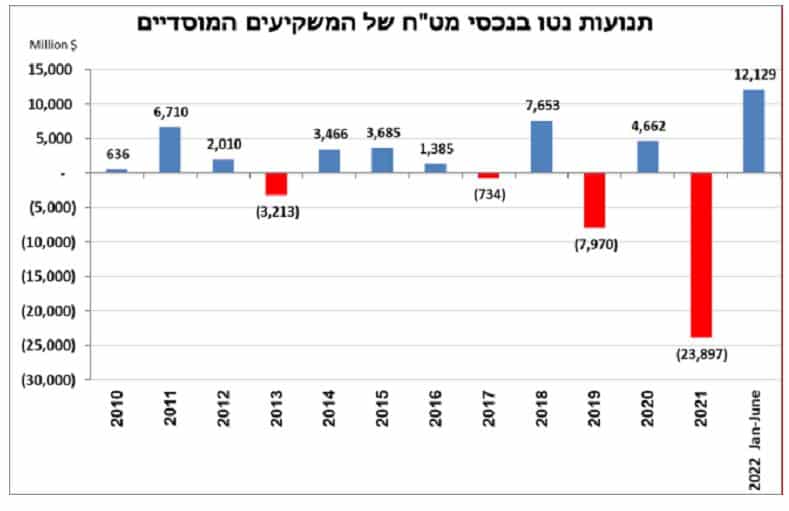

המסחר המקומי במט"ח ממשיך להציג תמונת ראי לתנודות בשוק המניות בארה"ב הדבר גורר לפעילותם של המוסדיים אשר צמצמו את היקף החשיפה לכדי 15-17% בלבד. שחיקה בשווי ההחזקות של ני"ע זרים גורר לצורך לבצע צמצום בהיקף הגידור הקיים, מהלך המתורגם לפעולות של קנית מט"ח במקרה של חולשה בשוק המניות. המוסדיים רכשו בחצי הראשון של השנה כ 12 מיליארד ד' כ 50% מהמכירות שבוצעו בשנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן אג"ח ממשלתי בינלאומי WGBI בולמת את פיחות השקל. החלטת הריבית בארה"ב תואמת את הציפייה להעלאת הריבית כצעד הכרחי לבלימת האינפלציה. במבט לטווח הקצר המגמה השלילית בשוקי המניות על רקע מגמת העלייה בריביות לצורך "קירור" השווקים ובלימת הביקושים והאינפלציה תורמים לפיחות השקל אולם במבט לטווח ארוך לדעתנו המגמה נותרה פרו שקלית. רכבת ההרים ומשבר שוק המניות מקבלים משנה תוקף בצל משבר האנרגיה באירופה והחשש מפגיעה בשרשרת האספקה באסיה מהלכים אשר מדגישים את הרגישות במהלך הרבעונים הקרובים מהאטה כלכלית וממשבר אנרגיה. בעוד לחצי השני של שנת 2023 צעדי מניעה לבלימת האטה כלכלית תורמים לציפייה למיצוי מהלכי הבלימה ומעבר לשלב יצוב ובהמשך אף עידוד הפעילות הכלכלית.

גרף נתוני תנועות נטו בנכסי מט"ח של המוסדיים – בנק ישראל/בנק הפועלים

נשוב ונציין כי כפי שפירטנו רבות לאחרונה, במבט לטווח הבינוני [רבעון אחרון שנת 2022 וראשון 2023] הפוטנציאל הגבוה לחולשת שוק המניות האמריקאי תומך ברכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי. לדעתנו העלייה בריבית הדולר תפגע קשות בחברות ותגרום לחולשה משמעותית בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב. תנועה פרו דולרית של הטווח הקצר עשויה לאפשר תנועות קיצוניות.

בישראל – כפי שפירטנו לאחרונה, בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק מודע לפער האינפלציות שבין המדינות דבר המורה כי הבנק יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת מתחת לרמת ה 5% ובארה"ב מעל לרמת ה 8%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. בנק ישראל אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה לעבר רמת 2.75% כבר בישיבתו הקרובה ב 3/10/2022. כפי שפרטנו בעבר, על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לדבוק ולפעול במאבקו באינפלציה באמצעות העלאת ריבית השקל. העלייה במדד הליבה כמו גם ירידה בשיעור המובטלים תומכים בהעלאה של 0.75% ובהמשך אף מהלך נוסף של העלאה של הריבית לצד המהלכים בארה"ב.

"רכבת ההרים" – לדעתנו יעדי השערים בטווח הקצר – הבינוני תומכים בתנועה פרו דולרית בעוד בטווח הארוך הם תומכים בהחלשות הדולר – דהיינו בשקל חזק.

להערכתנו בטווח הקצר הדולר ינוע בתחום שערים רחב, 3.55 – 3.18 ₪ לדולר תחום רחב במיוחד המושפע מתנועות ההון לשוקי המניות ולאפקט הנתונים הכלכליים. תשומת לב מיוחדת תהא בקרבת רמת הקיצון מחשש מתגובת הוראות סטופ לוס העשויות לגרור להתחזקות הדולר ולתנודות שערים חדות אף מעבר לרמת 3.55 ₪ לדולר.

שוק המתכות

סין היבואנית הגדולה בעולם של גז נפגעת קשות מהנסיקה במחירים על אף ההסדרים המקלים במסגרת הרכישה מרוסיה. המשך הסגרים בסין פוגעים בהתאוששות הכלכלית ולצמיחה בשיעור הנמוך משמעותית מהצפוי לצד החזרה המדורגת לפעילות. סמני האטה תורמים להקטנת המלאים, ירידות מחירים ולמשנה זהירות. הממשל בסין אומנם בחר לבצע הפחתה מתונה בריבית במטרה לעודד את סקטור הנדל"ן הקטר המרכזי בעידוד הפעילות הכלכלית אולם נתוני רכש המנהלים והפעילות הכלכלית מורים על המשך ההאטה בפעילות ומחשש גובר לעתיד הצמיחה עם ההאטה הגלובלית. מגבלות תנועה בשל הקורונה פוגעות בשרשרת האספקה, כאשר רמות המלאי בחלק מהמוצרים נמוכות במיוחד. מצב זה יצר לחצי מחירים בשל ביקוש גובר על הצע מוגבל. במבט קדימה, התאמת התפוקה לביקוש מחייבת משנה זהירות במיוחד היה וממשלות יפעלו לעידוד הפעילות הכלכלית כצעד מונע גלישה למיתון קשה. מהלך שכזה בתקופת מלאי מצומצם עשוי לגרור לנסיקות מחירים ומחייב משנה זהירות.

להערכתנו כפי שפרטנו בעבר ניתן לצפות כי הממשל בסין לצד המאבק המחודש בקורונה, ימשיך לרכז מאמץ לעידוד הפעילות הכלכלית באמצעות צעדים המרחיבים את הביקושים, עד כה צעדיו לא מנעו את הפגיעה בזירה הגלובלית. במבט לטווח ארוך, צעדי עידוד הפעילות הכלכלית הגלובלית בכלל, באירופה ובארה"ב בפרט, אשר נפגעו עם צמצום ההרחבה הכמותית והנסיקה באינפלציה עשויים להתרחש בדגש על החצי השני של שנת 2023 עם המעבר ל"חישוב מסלול מחדש" ובהמשך למצב בו יגלשו השווקים להאטה. הבלימה בפעילות הכלכלית בשל אפקט הנסיקה החדה בריביות, במחירי האנרגיה, חו"ג ואפקט הסגרים – תתמוך בעידוד הפעילות הכלכלית. מבט מהיר לשנת 2022 מלמד על עלייה ברמת אי הוודאות כאשר מחיר חומרי גלם שמקורם המרכזי בזירת המדינות הנתונות בלחימה (אוקראינה, רוסיה) לצד שלל המוצרים המסופקים מנמלי הסגר באסיה ולאור המלאים שטרם שבו להיקפם טרם משבר הקורונה, צפויים להפגע במקרה של לחצי ביקוש ותנודות מחירים מחודשות. סירובן של מדינות אופ"ק לבצע הרחבה משמעותית בתפוקות לצורך הורדת רמות המחירים ובלימת האינפלציה, בדגש על מדינות כסעודיה ואיחוד האמירויות מעלה חשש כי המניפולציה ("כדברי ראשי האיחוד האירופי") שמבצעת רוסיה במחיר האנרגיה צפויה לזמן תנודות חדות עם הטלת מגבלת מחירים ורף הכנסה רוסי, מהלכים עליהם שוקדים באיחוד האירופי והצפויים לתמוך בדרישות המערב לפעולה מווסתת מצד חברות אופ"ק. עד כה אופ"ק הסכים לבצע הגדלה שולית של 100 אלף חביות בלבד דבר שאינו תומך בבלימת האינפלציה ובירידת מחירים בשוק האנרגיה. ראוי לציין כי האטה בפעילות הכלכלית הגלובלית צפויה לתמוך בירידה בביקושים ועימן לירידות מחירים מהלך אשר יתרום לפוטנציאל צמצום ההיצע מצד אופ"ק. נשוב ונציין כי מחיר האנרגיה הינו גורם מרכזי בתהליכי יצור ושינוע ובקביעת רמות מחירים בשוק המתכות.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 20.09 על רמת 3,684.5 נק', ירידה בשיעור של – 0.1% לעומת שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 20.09 עמד המחיר על רמת 7,849 דולר לטון, עליה בשיעור של 0.2% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-20.09 עמדו המלאים על 107,150 טון, עליה בשיעור של כ- 5.0% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 20.09 עמד על 3,200 דולר לטון, עליה בשיעור של 0.3% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-20.09 על רמת 69,850 טון, ירידה בשיעור של 7.7% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 20.09 עמד המחיר על 25,200 דולר לטון, עליה בשיעור של 2.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 20.09 עמדו המלאים על רמת 51,408 טון ירידה בשיעור של כ- 0.5% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-20.09 עמד על 2,271, ירידה בשיעור של 1.8% לעומת הרמה בשבוע שעבר. רמת מלאי

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי