לסקירה לחץ כאן בPDF

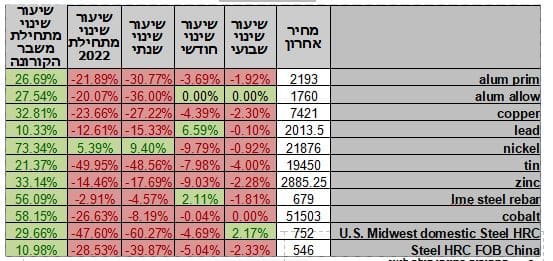

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

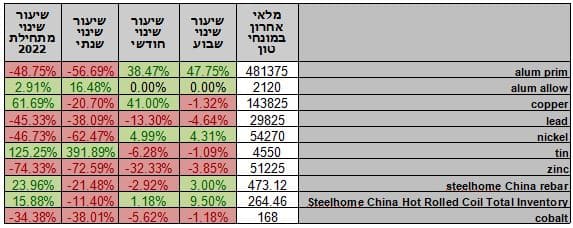

טבלת מלאים

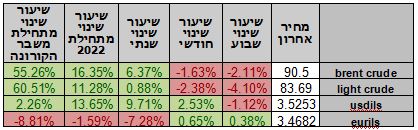

שערי דלקים ומטבעות נבחרים

במהלך השבוע התנהל המסחר בשוקי המניות בעליות שערים, כאשר ברקע תחילת עונות הדו"חות הפיננסיים של החברות. רצף הירידות נבלם לאחר פרסום דו"חות הבנקים בארה"ב, כאשר רובם דיווחו על תוצאות טובות מהתחזית. המדדים הגבוהים תומכים בהמשך המדיניות המצמצמת האגרסיבית של ה – FED (הבנק המרכזי של ארה"ב), להערכתנו נשיא ה- FED מר ג'רום פאואל צפוי לשוב ולעלות את שער הריבית המוניטרית בפגישה הקרובה המתקיימת ב – 2.11 בשיעור של 0.75%.

בתום יום המסחר של 18.10 מדד הדאו ג'ונס עלה לרמת 30,523.8 נק', עליה בשיעור של 3.0% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,144.74 נק', עליה בשיעור של 4.30% לעומת שבוע שעבר ומדד ה- P500ַ&S עלה לרמת 3,719.98 נק', עליה בשיעור של 3.80% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 6,936.74 נק', עליה בשיעור של 1.1% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 12,765.61 נק', עליה בשיעור של כ- 2.6% ביחס לשבוע שעבר.

ארצות הברית –

חוסר הוודאות בנוגע להתפתחויות בכלכלה האמריקאית בטווח הקצר נמשך, במצב זה כל נתון עשוי להשפיע על השווקים הפיננסיים ועל התשואות של אגרות החוב הממשלתיות. החששות ממיתון גוברים, כאשר הבנק המרכזי האמריקאי ה-FED ממשיך עם מדיניות העלאת ריבית אגרסיבית ועשוי להעלות את הריבית ב-0.75% בהחלטה הקרובה ב 2 לנובמבר. החששות ממיתון באים לידי ביטוי במרווח בין הריביות על אגרות החוב הממשלתיות כאשר הריבית לשנתיים שוכנת ברמת 4.5% וגבוהה מן הריביות על אגרות החוב ל-10 שנים 4.08% השוכנת ברמה הגבוהה ביותר מזה כ-14 שנה.

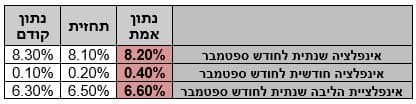

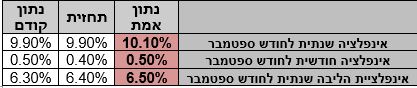

בשבוע שעבר פורסמו נתוני האינפלציה ואינפלציית הליבה אשר נמצאים כעת מעל לתחזית ואף באינפלציית הליבה הנתון מעל לנתון הקודם, מנגד במדד האינפלציה השנתית יש התייצבות ואף ירידה.

עם פרסום הנתונים המשיכה רכבת ההרים בשווקים כאשר בעת פתיחת המסחר הבורסות ירדו כ- 3% ועד לסוף המסחר הבורסות סגרו בעליות של 2%.

בשבועיים הקרובים הנתונים המרכזיים הם נתוני שוק הדיור ופרסום דוחות כספיים של החברות הגדולות בארה"ב. נתוני שוק הדיור מושפעים משמעותית מעליית הריבית כאשר בנתונים אשר פורסמו ברביעי ניתן לראות את האטה בשוק הדיור – ירידה של 8.1% בהתחלות בנייה בספטמבר כאשר בחודש הקודם הייתה עליה של 13%, מנגד נתוני היתרי הבנייה בחודש ספטמבר עלו ב-1.4% כאשר בחודש הקודם חלה ירידה של 8.5%.

ירידה במכירת בתים קיימים

ריבית המשכנתאות ל- 30 שנה שוכנת ברמת שיא מאז שנת 2002

בטווח הקצר למעט הנתונים המתפרסמים, במהלך החודשים אוקטובר ונובמבר יפרסמו החברות הציבוריות את הדוחות הכספיים, את תחזיותיהן לגבי השנה הבאה ואת דרכי ההתמודדות. להערכתנו רמת ה EPS [רווחים למניה] טרם הפנימה את השלכות הנסיקה במדדים ובריבית לצד רמת המחירים הגבוהה. הערכה כי כאשר יפורסמו הדוחות הכספיים תתחזק מגמת "רכבת הרים" של תנודות חדות בשוקי המניות בדגש על זה האמריקאי.

לאחר שבוע של עליות מחירים בעקבות קיצוץ תפוקת הדלק על ידי חברות אופק+, מחירי הדלק הגולמי נחלשו כ-5% בעקבות החששות ממגמת ההאטה בכלכלה העולמית, לרבות אי פרסום נתוני הצמיחה בסין. כעת מחיר חבית דלק שוכן ברמת 84 דולרים לחבית בקירוב.

הריבית בארה"ב צפויה לעלות עד לסוף השנה אל עבר רמת 4.4%. בנוסף לכך הריבית בשנת 2023 עשויה להגיע לעבר רמת 4.6% ותישאר גבוהה עד חזרת האינפלציה לטווח היעד של 2%.

מאורעות חשובים

- 20.10 : פרסום נתוני מכירת בתים קיימים לחודש ספטמבר

- 26.10: פרסום נתוני מכירת בתים חדשים לחודש ספטמבר

- 27.10: פרסום נתוני צמיחת התוצר לרבעון 3 + הזמנת מוצרי בר קיימא לחודש ספטמבר

אירופה –

נתוני האינפלציה לחודש אוקטובר נותרו גבוהים בשיעור של 9.9% תיקון קל מטה של 0.1% מהפרסום הראשוני ב- 30.9. לפי נתוני הבנק המרכזי האירופי (ה-ECB), מחירי האנרגיה והמזון "אחראים" על כשני שלישים מעליית האינפלציה. מר. לואיס דה – גווינוס סגן נשיא הבנק המרכזי, נשמע ניצי יותר מבעבר כאשר בראיון האחרון שפורסם ציין שעל אף שאין ביכולתם להוריד את מחירי האנרגיה עליהם לקרר את הביקושים בכלכלה האירופית. לכן, יש להמשיך במדיניות המוניטרית המצמצת ומטרתם להוריד את האינפלציה ליעד של 2% בטווח הבינוני. להערכתו כלכלת האיחוד תסבול מצמיחה נמוכה ואף "ממיתון טכני", בנוסף עד לסוף השנה האינפלציה עשויה להישאר בקרבת רמת 10%, ולאחר מכן תחל לרדת מתחילת 2023. החשש העיקרי אותו מנסים למנוע באיחוד כעת הוא גל שני של עליות מחירים אשר ייגרר מעליית השכר, בכדי למנוע זאת ימשיכו במדיניות העלאת ריבית אגרסיבית כאשר בסוף החודש צפויה החלטת הריבית של הבנק המרכזי האירופי (ECB) אשר עשוי להעלאות את הריבית ב-0.75% לעבר רמת 2% בהמשך למגמת הצמצום המוניטרי.

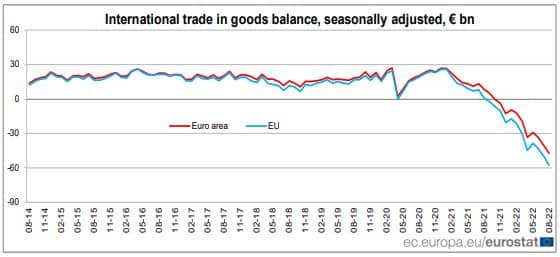

אינדיקטור חשוב המראה על היחלשות הכלכלה האירופית, ועל המשך היחלשות שער האירו הוא הגירעון ההולך וגדל במאזן המסחרי אשר נובע מן התלות של האיחוד בייבוא גז ודלקים הנסחרים בדולר.

הגירעון במאזן המסחרי

שילוב גורמים ובהם המשך הלחימה בין רוסיה לאוקראינה וחורף אשר צפוי להיות קר במיוחד צפויים להמשיך ולפגוע בצמיחה באירופה ולגרור את המשך היחלשות האירו.

כפי שפרטנו רבות בעבר האירו נע להערכתנו לעבר 0.96 דולר לאירו ואף פחות.

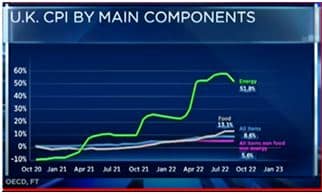

ראשת ממשלת בריטניה הגברת ליז טראס מבטלת כמעט לחלוטין את התוכנית הכלכלית שהציגה ואף פיטרה את שר האוצר. שר האוצר החדש מר. ג'רמי האנט הוא שהוביל את המשך היפוך המדיניות בתוכנית אשר הוכרזה לפני כחודש, בתוכניתו הכריז על קיצור תוכנית סבסוד האנרגיה עד אפריל לאחר מכן יוחלט האם להמשיכה, בנוסף ביטול הפחתות המיסים ואף אמירה שהציבור צריך להתכונן להעלאות מיסים שעשויות להגיע. לאחר התייצבות קלה בשוק אגרות החוב ובשערי הליש"ט דולר, פורסמו (רביעי) נתוני האינפלציה אשר הראו על המשך עליית המחירים מעבר לתחזית וגררו פעם נוספת להיחלשות בשערי הליש"ט מול הדולר (1.123) ומול השקל (3.98).

גורמי ההשפעה על מדד המחירים לצרכן באנגליה בראשם האנרגיה

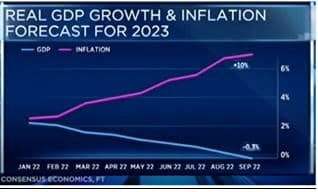

גרף התוצר הראלי אל מול האינפלציה באנגליה

בהחלטת הריבית הבאה ב-3 לנובמבר צפויה העלאת ריבית אגרסיבית ברמה מינימלית של 1%.

מאורעות חשובים

- 27.10: החלטת הריבית של הבנק המרכזי האירופי

- 30.10: פרסום נתוני צמיחת התוצר לרבעון 3 + פרסום נתוני האינפלציה לחודש אוקטובר (תחזית)

ישראל –

האינפלציה הגבוהה ועימה הציפיות לעלייה בריבית מורים כי לפנינו תקופה של תנודות בשוקי ההון. כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב. הדבר מתעצם בשל פעילותם של המוסדיים אשר צמצמו את היקף החשיפה המטבעית לכדי 15-17% בלבד. לשחיקה בשווי ההחזקות של ני"ע זרים השפעה על שע"ח שכן הדבר גורר להתאמה בהיקף שווי ההגנות ולצמצום בהיקף הגידור הקיים. במקרה של חולשה בשוק המניות, מהלך צמצום ההגנות מתורגם לפעולות של קנית מט"ח.

בחצי הראשון של השנה כ 12 מיליארד ד' רכשו המוסדיים כ 50% מהמכירות שבוצעו בכל שנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן האג"ח הממשלתי הבינלאומיWGBI הממירים מט"ח לשקלים מקזזת מעוצמת הביקוש למט"ח ופיחות השקל.

נשוב ונציין כי כפי שפירטנו לאחרונה, במבט לטווח הבינוני [רבעון אחרון שנת 2022 וראשון 2023] הפוטנציאל הגבוה להמשך העלייה בריבית הדולר ועימו לחולשת שוק המניות האמריקאי תומך ברכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי. לדעתנו העלייה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמות בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב. במבט של הטווח הקצר – תנועה פרו שקלית מתקנת הינה פעולה של הטווח הקצר עשויה לאפשר תנועה לעבר רמת 3.50 ואף פחות אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת לעבר רמות השיא של השבוע שעבר ואף יותר…. מנגד במבט לטווח ארוך אין שינוי מהערכתנו לשקל חזק. לדולר/שקל פוטנציאל תנועה בתחום שערים רחב.

בישראל – בנק ישראל צפוי לפעול ולשמור את פער הריבית החיובי של הדולר אל מול השקל ולעלות את הריבית ב0.75% לעבר רמת 3.50%. הבנק מודע לפער האינפלציות שבין המדינות הנובע בין היתר משוני מבני בהרכב המדד, דבר המורה כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת מתחת לרמת ה 5% ובארה"ב נסקה אל מעל לרמת ה 8%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

לפנינו תקופה ממושכת של "רכבת ההרים" – לדעתנו יעדי השערים בטווח הקצר – תומך בתנועה מתקנת פרו שקלית לעבר רמת 3.52 כפי שבוצע במהלך השבוע וטכנית אף פחות אולם במבט לטווח הבינוני ועל רקע העלייה הצפויה בריבית הדולר בתחילת חודש נובמבר (2.11) כמו גם החולשה הצפויה בעקבות העלאת הריבית בשוקי ההון צפויה לתמוך בתנועה פרו דולרית.

נדגיש כי במבט לטווח הארוך ועל רקע סמני האטה לפעילות הכלכלית הגלובלית בשנת 2023 להערכתנו הדבר תומך בחוסנו של השקל ובהיחלשות הדולר – דהיינו בשקל חזק.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 18.10 על רמת 3,501 נק', ירידה בשיעור של – 2.3% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 18.10 עמד המחיר על רמת 7,580 דולר לטון, ירידה בשיעור של 1.5% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-18.10 עמדו המלאים על 143,825 טון, ירידה בשיעור של כ- 1.3% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.10 עמד על 2,889.5 דולר לטון, ירידה בשיעור של 3.7% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-18.10 על רמת 51,225 טון, ירידה בשיעור של 0.5% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.10 עמד המחיר על 22,150 דולר לטון, ירידה בשיעור של 2.8% לעומת שבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב- 18.10 עמדו המלאים על רמת 54,270 טון עליה בשיעור של כ- 3.0% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-18.10 עמד על 2,258, ירידה בשיעור של 5.6% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום עלתה במהלך השבוע ועמדה ב- 18.10 על רמת 481,375 טון, עליה בשיעור של כ- 31.0% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי