לסקירה לחץ כאן בPDF

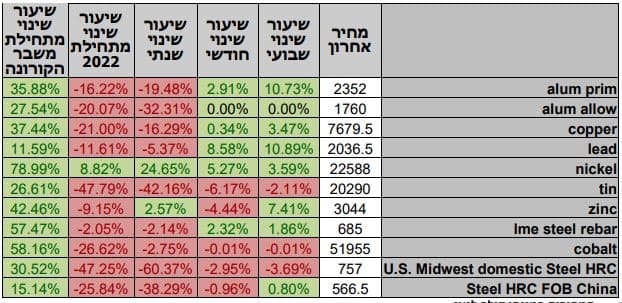

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

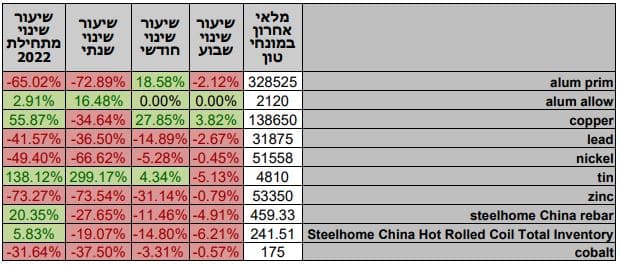

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע המסחר בשוקי המניות התנהל תוך עליות שערים. ישיבת חירום של הבנק המרכזי האמריקאי אשר דנה בתוואי העלאת הריבית לא גררה לשינוי במגמה. עם זאת להערכתנו האינפלציה הגבוהה ושוק העבודה המפגין עוצמה תומכים בהמשך העלאות הריבית במערכה לבלימת האינפלציה, מהלך הצפוי לתמוך בירידות בשווקי המניות. כפי שכתבנו בעבר על רקע הקשר הגבוה (כ-60%) הקיים במדד המחירים באירופה בין השינוי במחיר האנרגיה למדד המחירים – האינפלציה הגבוהה, באירופה גובר החשש מאפקט משבר האנרגיה והשלכתו על רמת האינפלציה. כאשר השבוע ועידת "אופ"ק+" החליטה לצמצם את התפוקה בכ-2 מיליון חביות ליום, מהלך הקיצוץ הגבוהה ביותר מאז תחילת הקורונה. בעקבות צעדי אופק עלה מחיר הדלקים בכ- 5% למהלך השפעה רחבה על מעמד אופק כארגון בעל זיקה רוסית וקשר פוליטי העשוי לגרור לתגובות מהמערב. נסיקת האינפלציה באירופה תורמת להאטה בפעילות הכלכלית וגוררת לחשש מגלישת הכלכלה האירופית למיתון. המשך הלחימה באוקראינה וצעדי הממשל הרוסי המטיל אמברגו אנרגיה על אירופה בכלל וגרמניה בפרט תומך בציפייה לעליה במחירי האנרגיה ובהמשך המהלך צפוי לתרום לאינפלציה הגבוהה כמו גם לדרדור האווירה בשווקים הפיננסיים ולהמשך ירידות השערים

ארצות הברית –

הכלכלה האמריקאית ממשיכה להראות חוזקה, מדד ISM במגזר הלא יצרני לחודש ספטמבר עמד ברמת 56.7 כאשר התחזית הייתה לרמה נמוכה יותר של 56.

הריביות על אגרות החוב ל-10 שנים נסחרות תוך עליות אשר גוררות לעליית התשואה לרמת 3.76% לאחר הירידה מתשואה של 4% עד לרמת תשואה של 3.55%. הנתונים המשמעותיים הבאים צפויים להתפרסם ובהם נתוני האבטלה ונתוני האינפלציה, נתונים הצפויים לאותת על מדיניות הבנק המרכזי. בשוק עבודה עוצמתי בשווקים צופים למדיניות ניצית מצד הבנק המרכזי עם מדיניות העלאות ריבית אגרסיבית.

כפי שציינו בסקירות קודמות רמת ה EPS [רווחי למניה] טרם הפנימה את השלכות הנסיקה במדדים ובריבית לצד רמת המחירים הגבוהה. הערכה כי כאשר יפורסמו הדוחות הכספיים תתחזק מגמת "רכבת הרים" בשוקי המניות בדגש על זה האמריקאי.

חשוב לציין שמחירי האנרגיה לרבות דלק אמריקאי גולמי WTI נעו לאחרונה במגמת ירידה וכעת עם החלטת אופק התומכת בהתייצבות מחיר הדלקים מעל לרמת ה 80 דולר לחבית, הדבר עשוי להשפיע על נתוני האינפלציה גם בארה"ב כבר בחודשים הקרובים, נציין כי בארה"ב קיימת תמסורת נמוכה מזו שבאירופה בקשר שבין מחיר הדלקים לאינפלציה (כ-30%), אין להתבשם בנתונים אלה ובמיוחד על רקע הערכתנו כי מחירי האנרגיה לקראת חודשי החורף עשויים לשוב ולהיות גבוהים.

כפי שפורט במסיבת העיתונאים הריבית בארה"ב צפויה לעלות עד לסוף השנה אל עבר רמת 4.4%. בנוסף לכך הריבית בשנת 2023 עשויה להגיע לעבר רמת 4.6% ותישאר גבוהה עד חזרת האינפלציה לטווח היעד.

מאורעות חשובים

- 7.10 – פרסום נתוני אבטלה

אירופה –

שילוב גורמים ובהם המשך הלחימה בין רוסיה לאוקראינה וחורף אשר צפוי להיות קר מאוד צפויים להמשיך ולפגוע בצמיחה באירופה ולגרור את המשך היחלשות האירו והליש"ט.

בשבוע שעבר פורסמו נתוני האינפלציה באיחוד האירופי אשר הראו שהאינפלציה טרם הגיעה לשיאה, הנתונים הראו שהאינפלציה השנתית לחודש ספטמבר נסקה ונמצאת בשיעור של 10%, כאשר התחזית הייתה לשיעור נמוך יותר של 9.7% והנתון הקודם בשיעור 9.1%.

כפי שפרטנו רבות בעבר האירו נע כצפוי לעבר 0.96 דולר לאירו ואף פחות ומימוש לצד שלל נתונים תמכו בתנועה המתקנת עם העלייה בריבית האירו. במסגרת משבר החורף הפוקד את אירופה בכלל וגרמניה בפרט, הערכה כי הכלכלה בגרמניה תתכווץ בשנת 2022. לדעתנו בצל השילוב של משבר אנרגיה חמור באירופה והשפעתו על הצמיחה באירופה בכלל ובגרמניה בפרט הצמיחה באירופה צפויה לרדת השנה חדות (מ 2.5% ל- 1.6%) ובשנה הבאה אף לבצע ירידה חמורה בהרבה ב-GDP (מ 3.7% ל- 0.3%-) כאשר השכר הראלי צפוי להצטמק בכ 3% מהלך בעל משמעות רחבה לא רק על גרמניה "הקטר הכלכלי של האיחוד האירופי" אלא על אירופה כולה. רק לקראת האביב ובדגש על החצי השני של 2023, תתחיל התאוששות מוגבלת בכלכלה הגרמנית ובאירופה.

יו"ר סוכנות האנרגיה הבינלאומית עדכן שמאגרי הגז של אירופה מלאים עד לרמת 90%, לכן לחורף הקרוב המאגרים עשויים להספיק. מנגד לקראת החורף הבא אירופה עשויה להיות בבעיה המחייבת מענה.

ראשת ממשלת אנגליה החדשה הגברת ליז טראס, ביטלה את התוכנית להפחתת המיסים אשר בעת הכרזתה גררה לעלייה משמעותית בתשואות על אגרות החוב ולירידה בשער הליש“ט. כתוצאה מכך ובשילוב של התערבות הבנק האנגלי המרכזי שער הליש"ט התחזק וכעת נסחר ברמת 1.131 ליש"ט לדולר לאחר ירידה משמעותית לרמת 1.067 דולר. הפגיעה החמורה בתקציב האנגלי גררה להורדת דירוג מצד סוכנות הדירוג סטנדרד אנד פור מתוך חשש להשלכת התרחבות תיק האשראי האנגלי.

ישראל –

כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב. הדבר מתעצם בשל פעילותם של המוסדיים אשר צמצמו את היקף החשיפה המטבעית לכדי 15-17% בלבד. שחיקה בשווי ההחזקות של ני"ע זרים גורר לצורך לבצע התאמה בהיקף שווי ההגנות דהיינו גורר לצמצום בהיקף הגידור הקיים. במקרה של חולשה בשוק המניות, מהלך צמצום ההגנות מתורגם לפעולות של קנית מט"ח. נציין כי המוסדיים רכשו בחצי הראשון של השנה כ 12 מיליארד ד' כ 50% מהמכירות שבוצעו בכל שנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן האג"ח הממשלתי הבינלאומי WGBI מקזזת מעוצמת פיחות השקל.

נשוב ונציין כי כפי שפירטנו לאחרונה, במבט לטווח הבינוני [רבעון אחרון שנת 2022 וראשון 2023] הפוטנציאל הגבוה לחולשת שוק המניות האמריקאי תומך ברכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי. לדעתנו העלייה בריבית הדולר תפגע קשות ברווחי החברות ותגרום לחולשה בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב. תנועה פרו שקלית מתקנת של הטווח הקצר עשויה לאפשר תנועה לעבר רמת 3.50 ואף פחות אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת לעבר רמות השיא של השבוע שעבר ואף יותר…. מנגד במבט לטווח ארוך אין שינוי מהערכתנו לשקל חזק. לדולר/שקל פוטנציאל תנועה רחב

בישראל – בנק ישראל כצפוי פעל לשמר את פער הריבית החיובי של הדולר אל מול השקל והעלה את הריבית ב0.75% לעבר רמת 2.75%. הבנק מודע לפער האינפלציות שבין המדינות הנובע בין היתר משוני מבני בהרכב המדד, דבר המורה כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת מתחת לרמת ה 5% ובארה"ב נסקה אל מעל לרמת ה 8%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

בישראל –בנק ישראל כצפוי פעל לשמר את פער הריבית החיובי של הדולר אל מול השקל והעלה את הריבית ב0.75% לעבר רמת 2.75%. הבנק מודע לפער האינפלציות שבין המדינות הנובע בין היתר משוני מבני בהרכב המדד, דבר המורה כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת מתחת לרמת ה 5% ובארה"ב נסקה אל מעל לרמת ה 8%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

"רכבת ההרים" – לדעתנו יעדי השערים בטווח הקצר – הבינוני תומכים בתנועה פרו דולרית בעוד בטווח הארוך הם תומכים בהחלשות הדולר – דהיינו בשקל חזק.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 27.09 על רמת 3,452.8 נק', ירידה בשיעור של – 2.3% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 27.09 עמד המחיר על רמת 7,448.5 דולר לטון, ירידה בשיעור של 2.6% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-27.09 עמדו המלאים על 130,850 טון, עליה בשיעור של כ- 4.9% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 27.09 עמד על 2,968 דולר לטון, ירידה בשיעור של 4.9% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-27.09 על רמת 54,450 טון, ירידה בשיעור של 11.4% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 27.09 עמד המחיר על 22,635 דולר לטון, ירידה בשיעור של 6.7% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 27.09 עמדו המלאים על רמת 51,864 טון ירידה בשיעור של כ- 11.4% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-27.09 עמד על 2,153, ירידה בשיעור של 3.6% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 27.09 על רמת 337,425 טון, ירידה בשיעור של כ- 0.9% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי