לסקירה לחץ כאן בPDF

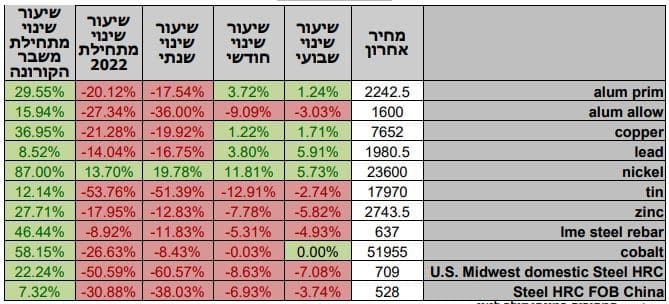

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע התנהל המסחר בשוקי המניות במגמה מעורבת, כאשר הפעילים בשוק המתינו לפרסום החלטת הריבית של הבנק המרכזי של ארה"ב ה- FED אשר פורסמה ב 2.11 והועלתה ב 0.75% לרמת ה 4%. הערכות האנליסטים בשוק מצביעות לעליה של 0.75% לרמת 4.0%. לדברי יו"ר הבנק המרכזי מר פאוול וועידת השווקים הפתוחים ה – FOMC, צפויה למתן את פעילותה, דהיינו: להחליט על מיתון קצב העלאות הריבית והיקפן.

בתום יום המסחר של 1.11 מדד הדאו ג'ונס ירד לרמת 32,653.20 נק', ירידה בשיעור של 0.6% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,288.95 נק', ירידה בשיעור של 2.2% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 3,856.1 נק', ירידה בשיעור של 1.2% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,186.16 נק', עליה בשיעור של 2.0% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,338.74 נק', עליה בשיעור של כ- 0.7% ביחס לשבוע שעבר.

.

ארצות הברית –

ברביעי (2.11) החליט הבנק המרכזי האמריקאי ה-FED, להמשיך עם מדיניות העלאת הריבית האגרסיבית והעלה את הריבית בכ-0.75% אל עבר רמת 3.75% – 4%. בהחלטה יו"ר הפד מר. ז'רום פאוול שירטט את מדיניות העלאת הריבית וקצב העלאת הריבית, הצפויים להתמתן. כעת השווקים מתמחרים שמדצמבר תחל האטה בקצב העלאת הריבית, והמשך לכך שהריבית עשויה לנוע בחצי הראשון של 2023 אל עבר רמת ה- 5% לפני שתחל לרדת.

כפי שכתבנו בעבר שוק הדיור ממשיך להראות סימני התקררות כאשר הריבית על משכנתאות ל-30 שנה הכפילה את עצמה מחודש מרץ מרמת הנמוכות מ 4% אל עבר רמת ה- 8%.

נתוני צמיחת התוצר אשר פורסמו המשיכו להראות על חוסנה של הכלכלה האמריקאית כאשר ברבעון השלישי הכלכלה האמריקאית צמחה מעבר לתחזית של 2.4% וצמחה בשיעור 2.6%. במקביל שוק העבודה ממשיך להיות הדוק, כאשר מדד התעסוקה של ADP הראה ששוק העבודה הפרטי הוסיף כ-239 אלף משרות, זהו חודש שני ברציפות של עלייה בנתון זה. בשישי (4.11) יפורסמו נתוני האבטלה ומספר המשרות שנוספו לשוק האמריקאי.

הריבית בארה"ב צפויה לעלות עד לסוף השנה אל עבר רמת 4.4%. בנוסף לכך הריבית בשנת 2023 עשויה להגיע לעבר רמת 5.25% ותישאר גבוהה עד חזרת האינפלציה בחצי השני של שנת 2023 כאשר האינפלציה תאותת על תנועה לעבר טווח היעד לאינפלציה של כ- 2%.

תשואת/ריבית האג"ח הדולרי לטווחים השונים

מאורעות חשובים

- 4.11: נתוני האבטלה לחודש אוקטובר + מס' המשרות שנוספו ללא ענף החקלאות

- 10.11: נתוני האינפלציה ואינפלציית הליבה

אירופה –

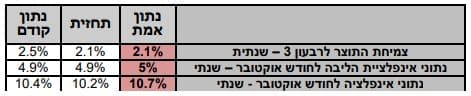

הבנק המרכזי האירופי ה-ECB ממשיך עם מדיניות אגרסיבית לבלימת האינפלציה, באמצעות העלאת הריבית, כאשר בהחלטת הריבית האחרונה העלה את הריבית ב- 0.75% אל עבר רמת 2%. האינפלציה באיחוד ממשיכה להיות גבוהה וכעת שוכנת ברמת 10.7% בממוצע לאחר המשך הנסיקה ביחס לחודש הקודם שעמד על 9.9%, עם זאת בלטביה לדוגמה האינפלציה שוכנת מעבר לרמת 21% ורמת החוב הממשלתי בשיעור של כ- 41% כאשר ממוצע האיחוד שוכן בשיעור 94%. השונות בנתונים ממשיכה להקשות על המדיניות המוניטרית, אך לדברי נשיאת הפד הגברת כריסטין לגארד מדיניות העלאת הריבית תימשך כל עוד האינפלציה נמצאת מעל היעד של 2%. לגארד פועלת על פי המדדים של צרפת וגרמניה אלה המדדים אשר הבנק המרכזי האירופאי מובל על ידם.

נתוני האינפלציה וצמיחת התוצר באיחוד האירופאי

מגמת העלייה באינפלציה באיחוד נמשכת, כאשר מדדי האינפלציה ואינפלציית הליבה חורגים מן היעד ואף מן התחזיות. במקביל ההאטה בכלכלה נמשכת כאשר נתוני הצמיחה הרבעוניים צמחו בשיעור של כ- 0.2% בלבד בעוד הציפיה הייתה לעליה של 1%.

בחמישי צפוי הבנק המרכזי האנגלי להעלות את הריבית בלפחות 0.75% לעבר רמת 3%, העלאה זו צפויה להיות ההעלאה הגבוה ביותר עד כה ואחריה צפוי הבנק להאט את קצב העלאת הריבית. הסיבה לכך היא האטה משמעותית בצמיחה אשר מגבירה את החששות ממיתון מתמשך בכלכלה האנגלית, כאשר בעת הזו האינפלציה שוכנת מעבר לרמת 10%. ראש הממשלה מר. רישי סונק צפוי להציג את תוכניתו הכלכלית ב-15 לנובמבר, עד אז צפוי שער הליש"ט להישאר יציב באיזור 1.13-1.15, לרבות יציבות יחסית בשוקי האג"ח GILTS.

מאורעות חשובים

- 3.11: החלטת הריבית של הבנק המרכזי האנגלי + פרסום נתוני האבטלה באיחוד האירופי

- 11.11: פרסומי נתוני צמיחת התוצר של הכלכלה הבריטית

ישראל –

העלייה בריבית הדולר כצפוי בשיעור של 0.75 האחוז, גוררת לחולשה בשוק המניות לצד עלייה בתשואת האג"ח. באירופה, מזג האויר הנח גרר לצמצום בהיקף הצריכה באנרגיה לחימום ותרם להגדלת מלאי הגז במחסני חברות האיחוד. בימים האחרונים, החלשות הדולר אל מול המטבעות המרכזיים תרמה להחלשותו גם אל מול השקל. הלחצים האינפלציוניים ועמם האינפלציה הגבוהה לצד הציפיות כי טרם מוצה פוטנציאל העלייה בריבית הדולר אולם היקף העלאה צפוי להתמתן. כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב. מצב הנוצר בשל פעילותם הנרחבת של הגופים המוסדיים בזירת המטבע. המוסדיים פועלים לצמצום היקף החשיפה המטבעית שברשותם. לאחרונה דווח כי המוסדיים מחזיקים בחשיפה מטבעית מוגבלת של 15-17% בלבד. להערכתנו החלפת השלטון ואי היציבות בזירה הגלובלית תורם לפוטנציאל התנודות. עליה בשווי ני"ע גרר לפעולת גידור באמצעות מכירת מט"ח מנגד במקרה של חולשה בשוקי המניות הדבר צפוי לעודד את צמצום היקף ההגנות באמצעות שבוצעו באמצעות רכישת מט"ח.

כפי שדווחנו בעבר בחצי הראשון של שנת 2022 רכשו המוסדיים כ 12 מיליארד ד' שהם כ 50% מהמכירות שבוצעו בכל שנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן האג"ח הממשלתי הבינלאומיWGBI ופעילותם של המשקיעים הזרים הממירים מט"ח לשקלים מקזזת מעוצמת הביקוש למט"ח ופיחות השקל.

נשוב ונציין כי כפי שפירטנו לאחרונה, במבט לטווח הבינוני [רבעון אחרון שנת 2022 וראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימו לחולשת שוק המניות האמריקאי, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי.

לדעתנו העלייה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמות בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב. כפי שפירטנו לאחרונה במבט של הטווח הקצר – תנועה פרו שקלית מתקנת הינה פעולה של הטווח הקצר עשויה לאפשר תנועה לעבר רמת 3.48 ואף פחות אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת לעבר רמות השיא. מנגד במבט לטווח ארוך אין שינוי מהערכתנו המצפה לשקל חזק. לסיכום לשער הדולר/שקל פוטנציאל תנועה בתחום שערים חריג ורחב.

בישראל – כפי שכתבנו לאחרונה, בנק ישראל צפוי לפעול ולשמור את פער הריבית החיובי של הדולר אל מול השקל ולעלות את הריבית ב0.75% לעבר רמת 3.50%. הבנק מודע לפער האינפלציות שבין המדינות הנובע בין היתר משוני מבני בהרכב המדד, דבר המורה כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת מתחת לרמת ה 5% ובארה"ב נסקה אל מעל לרמת ה 8%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. להערכתנו חולשת השקל תתרום ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

לפנינו עוד תקופה ממושכת של "רכבת ההרים" – לדעתנו יעד השערים בטווח הקצר – תומך בתנועה מתקנת פרו שקלית לעבר רמת 3.48 כפי שבוצע במהלך השבועיים האחרונים וטכנית אף פחות אולם במבט לטווח הבינוני ועל רקע המדיניות האמריקאית באשר לריבית הדולר כמו גם הירידה בהיקף גיוסי ההון והחולשה הצפויה בשוק המניות, המהלכים צפויים לתמוך בתנועה פרו דולרית ובחולשת השקל.

נדגיש כי במבט לטווח הארוך ועל רקע סמני האטה לפעילות הכלכלית הגלובלית בשנת 2023 להערכתנו הדבר יתמוך בחוסנו של השקל ובהיחלשות הדולר – דהיינו בשקל חזק.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 02.11 עליה רמת 3,578.4 נק', עליה בשיעור של – 1.3% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 02.11 עמד המחיר על רמת 7,699 דולר לטון, ירידה בשיעור של 0.7% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-02.11 עמדו המלאים על 106,425 טון, ירידה בשיעור של כ- 11.0% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 02.11 עמד על 2,765.5 דולר לטון, ירידה בשיעור של 6.4% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-02.11 על רמת 44,825 טון, ירידה בשיעור של 5.4% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 02.11 עמד המחיר על 23,790 דולר לטון, עליה בשיעור של 4.4% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 02.11 עמדו המלאים על רמת 52,026 טון ירידה בשיעור של כ- 1.6% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-02.11 עמד על 2,275, ירידה בשיעור של 0.4% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 02.11 על רמת 583,975 טון, ירידה בשיעור של כ- 0.6% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.