לסקירה לחץ כאן בPDF

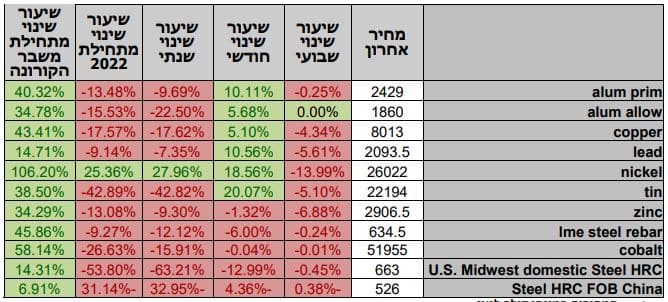

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע בהיעדר נתוני מאקרו חשובים התנהל המסחר בשוקי המניות במגמה מעורבת.

בתום יום המסחר של 22.11 מדד הדאו ג'ונס עלה לרמת 34,098.10 נק', עליה בשיעור של 1.00% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,724.84 נק', עליה בשיעור של 0.4% לעומת שבוע שעבר ומדד ה- P500ַ&S סגר ברמת 4,003.58 נק', עליה בשיעור של 1.0% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,452.84, נק', עליה בשיעור של 0.9% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 14,422.35 נק', ירידה בשיעור של כ- 0.1% ביחס לשבוע שעבר.

ארצות הברית –

בשבוע החולף פורסמו נתוני המכירות הקמעונאיות והתחלות הבנייה לחודש אוקטובר. נתוני המכירות הקמעונאיות שוכנים ברמת 1.3%, רמה גבוהה מן התחזית של 1% העלייה הגבוהה ביותר מזה 8 חודשים על אף עליית הריבית. נתונים אלה מראים שהמכירות הקמעונאיות טרם מושפעות משמעותית מעליית הריבית. עם זאת חשוב לציין שהמדד נטה מעלה בעקבות סעיפי ממכירת כלי רכב (1.3%) ומכירת שירותי מזון (1.6%), יתר הנתונים נעים בהתאם לתחזית. את ההאטה ניתן לראות במוצרים כגון טיפוח, מוצרי ספורט, ריהוט אשר בממוצע ירדו ב- 0.3%. להערכתנו בסוף השנה על אף החגים, תבוא לידי ביטוי ההאטה במכירות הקמעונאיות.

שוק הדיור אמנם מראה סימני האטה אך בקצב נמוך מן התחזית וקצב נמוך מן ההאטה בשוק המשכנתאות, התחלות הבנייה לחודש אוקטובר היו 1.425 מיליון, האטה חודש שלישי ברציפות. כמו כן, בחודש אוקטובר נמכרו 4.43 מיליון בתים קיימים מס' גבוה מן התחזית אך ירידה חודש תשיעי ברציפות, זהו הנתון הנמוך ביותר מזה 11 שנים. ההתקררות בשוק הדיור נובעת בעקבות הריבית על המשכנתאות ל-30 שנים אשר נמצאת ברמות הגבוהות מזה 20 שנים וצפויה להמשיך לעלות, כפועל יוצא החלה יציאה של משקיעים משוק הדיור אשר תורמת להתקררות שוק הדיור בחודשים הקרובים.

ברביעי פורסם מדד הזמנות מוצרי בר קיימא לחודש אוקטובר השוכן ברמת 1% כאשר הציפייה הייתה ל-0.4%, נתון המראה שהתקררות המחירים עוד עשויה לקחת זמן ממושך.

להערכתנו רכבת ההרים בשווקים צפויה להימשך עם המשך ההתפתחויות הכלכליות ופרסום נתוני חודש אוקטובר ונובמבר – נתוני שוק עבודה, צמיחת התוצר הרבעונית והמשך מדיניות העלאת הריבית עד לסוף הרבעון הראשון של 2023.

הריבית בארה"ב צפויה לעלות עד לסוף השנה אל עבר רמת 4.5%. בנוסף לכך הריבית בשנת 2023 עשויה להגיע לעבר רמת 5.25% ותישאר גבוהה עד למהפך ולתנועה חזרה של האינפלציה בחצי השני של שנת 2023 כאשר האינפלציה תאותת על תנועה לעבר טווח היעד לאינפלציה של כ- 2%.

מאורעות חשובים

- 30.11: מדד ADP מס' משרות פתוחות + נתוני צמיחת התוצר לרבעון השלישי

- 1.12: נתוני הוצאות וחסכונות הפרטים לחודש אוקטובר + מדד הייצור ISM

אירופה –

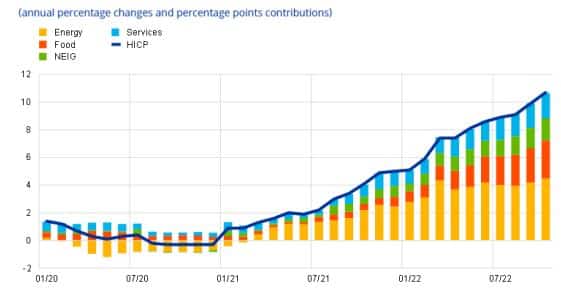

בשבוע החולף שער האירו נסחר בקרבת קמת 1.03 אירו לדולר. כפי שכתבנו בסקירות קודמות החלק של ענפי השירותים בעליית האינפלציה במגמת עלייה, לכן משך הזמן שייקח לאינפלציה לחזור ליעד האינפלציה יהיה ארוך יותר.

בראיון שערכה נשיאת הבנק המרכזי האירופי הגברת כריסטין לגארד, היא המשיכה עם האמירות הניציות בנוגע לתוואי העלאת הריבית. לדבריה עד כה הבנק האירופי פעל בנחישות והעלה את הריבית ב-200 נקודות בסיס לכ-2%, כל זאת בכדי למנוע מהאינפלציה הגבוהה לחלחל אל הציפיות האינפלציוניות ואל השכר. לכן, מדיניות העלאות הריבית תימשך עד להחזרת יעד האינפלציה. להערכתנו העלאת הריבית הבאה צפויה להיות בשיעור של 0.5% אל עבר רמת 2.5%.

בבריטניה לאחר נתוני אינפלציה גבוהים ולאחר הצהרת הסתיו שער הליש"ט נשאר גבוה מול הדולר וחצה את רמת 1.18. בתוכנית הכלכלית שהוצגה המטרה המרכזית הייתה החזרת האיזון התקציבי של הממשלה הבריטית, התוכנית עצמה מקיפה מאוד ונוגעת למיסוי, אנרגיה והוצאות ממשלתיות. הנקודות המשמעותיות הן העלאת מחיר המקסימום לחשבונות האנרגיה הביתיים מ-2500 ליש"ט לכ-3000 ליש"ט, קיצוץ בהוצאות הממשלה, והעלאת מיסים ומיסי חברות. הבנק המרכזי האנגלי צפוי להעלאות את הריבית בהחלטה הבאה בכ-0.5% לפחות אל עבר רמת 3.5%.

מאורעות חשובים

- 30.11: פרסום נתוני האינפלציה לחודש נובמבר – האיחוד האירופי

- 1.12: נתוני האינפלציה – האיחוד האירופי

ישראל –

כפי שפירטנו בעבר, העלאות ריבית דולר בשיעור גבוה של 0.75 האחוז – וברצף לאורח זמן טרם באו לידי ביטוי בנתוני האינפלציה. עד כה הציפייה לעליות חדות בריבית גרמה לחולשה בשוק המניות לצד עלייה בתשואת האג"ח, אולם עם התמתנות הציפיות נרגע השוק והחלו תנועות מתקנות. באירופה, מיזוג האויר הנורבגי גרר לצמצום בהיקף הצריכה באנרגיה לחימום ותרם להגדלת מלאי הגז במחסני חברות האיחוד. בימים האחרונים, החלשות הדולר אל מול המטבעות המרכזיים תרמה להחלשותו גם אל מול השקל. הלחצים האינפלציוניים ועמם המשך מגמת העלייה באינפלציה לצד הציפיות כי טרם מוצה פוטנציאל העלייה בריבית הדולר אולם היקף העלאות צפוי להתמתן. כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב. המצב נוצר בשל פעילותם הנרחבת של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית. לאחרונה דווח כי המוסדיים מחזיקים בחשיפה מטבעית מוגבלת של כ- % 15 בלבד. להערכתנו החלפת השלטון ואי היציבות בזירה הגלובלית תורמים לפוטנציאל התנודות. בתקופה האחרונה, עליה בשווי המטבעי של ני"ע, גרר לפעולת גידור באמצעות מכירת מט"ח מנגד במקרה של חולשה בשוקי המניות הדבר צפוי לעודד את צמצום היקף ההגנות שבוצעו הפעם באמצעות רכישת מט"ח.

כפי שדיווחנו בעבר בחצי הראשון של שנת 2022 רכשו המוסדיים כ 12 מיליארד ד' שהם כ 50% מהמכירות שבוצעו בכל שנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן האג"ח הממשלתי הבינלאומיWGBI ופעילותם של המשקיעים הזרים הממירים מט"ח לשקלים מקזזת מעוצמת הביקוש למט"ח ופיחות השקל.

נשוב ונציין כי כפי שפירטנו לאחרונה, במבט לטווח הבינוני [רבעון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימו לחולשת שוק המניות האמריקאי, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי.

לדעתנו העלייה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמות בשוק המניות בארה"ב דבר שיגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית החל מ- 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לקראת החצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב. כפי שפירטנו לאחרונה במבט של הטווח הקצר – תנועה פרו שקלית מתקנת הינה פעולה של הטווח הקצר עשויה לאפשר תנועה לעבר רמת 3.38 ואף פחות אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת לעבר רמות השיא. מנגד במבט לטווח ארוך אין שינוי מהערכתנו המצפה לשקל חזק. לסיכום לשער הדולר/שקל פוטנציאל תנועה בתחום שערים חריג ורחב.

בישראל –על רקע האינפלציה הגבוהה כאשר מדד חודש אוקטובר רשם עליה גבוהה של 0.6% ובחישוב שנתי 5.1% דבר התומך בהעלאה של ריבית הבסיס ב- 0.75% אולם על רקע התמתנות האינפלציה בארה"ב וסמני האטה בשוק העבודה בישראל בבנק ישראל העדיפו מהלך מדורג של העלאה של 0.5% כבר בשלב הנוכחי והעלאה נוספת בתחילת השנה הבאה. בנק ישראל ישמר את פער הריבית החיובי של הדולר אל מול השקל ריבית השקל עלתה ב 21.11 מרמתה 2022 לעבר = 3.25%. הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת ברמת ה 5.1% ובארה"ב נסוגה לעבר רמת ה 7.7%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. בבנק מודעים לכך שחולשת השקל תורמה ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

לפנינו עוד תקופה ממושכת של "רכבת ההרים" – לדעתנו יעד השערים בטווח הקצר – תומך בתנועה מתקנת פרו שקלית לעבר רמת 3.38 כפי שבוצע במהלך השבועיים האחרונים וטכנית אף פחות אולם במבט לטווח הבינוני ועל רקע המדיניות האמריקאית באשר לריבית הדולר כמו גם הירידה בהיקף גיוסי ההון והחולשה הצפויה בשוק המניות, המהלכים צפויים לתמוך בתנועה פרו דולרית ובחולשת השקל.

נשוב ונדגיש כי במבט לטווח הארוך ועל רקע סמני האטה לפעילות הכלכלית הגלובלית בשנת 2023 להערכתנו הדבר יתמוך בחוסנו של השקל ובהיחלשות הדולר – דהיינו בשקל חזק.

כפי שדיווחנו בעבר בחצי הראשון של שנת 2022 רכשו המוסדיים כ 12 מיליארד ד' שהם כ 50% מהמכירות שבוצעו בכל שנת 2021. פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות בקרן האג"ח הממשלתי הבינלאומיWGBI ופעילותם של המשקיעים הזרים הממירים מט"ח לשקלים מקזזת מעוצמת הביקוש למט"ח ופיחות השקל. בבנק ישראל מודעים לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 22.11 ירידה לרמת 3,809 נק', ירידה בשיעור של – 1.0% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 22.11 עמד המחיר על רמת 8,090 דולר לטון, ירידה בשיעור של 1.1% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-22.11 עמדו המלאים על 91,875 טון, עליה בשיעור של כ- 2.4% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 22.11 עמד על 2,955.5 דולר לטון, ירידה בשיעור של 3.2% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-22.11 על רמת 42,075 טון, ירידה בשיעור של 1.5% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 22.11 עמד המחיר על 26,670 דולר לטון, עליה בשיעור של 1.0% לעומת שבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב- 22.11 עמדו המלאים על רמת 49,800 טון עליה בשיעור של כ- 0.6% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום נותר ללא שינוי במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-22.11 עמד על 2,440 דולר לטון. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 22.11 על רמת 517,075 טון, ירידה בשיעור של כ- 1.4% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.