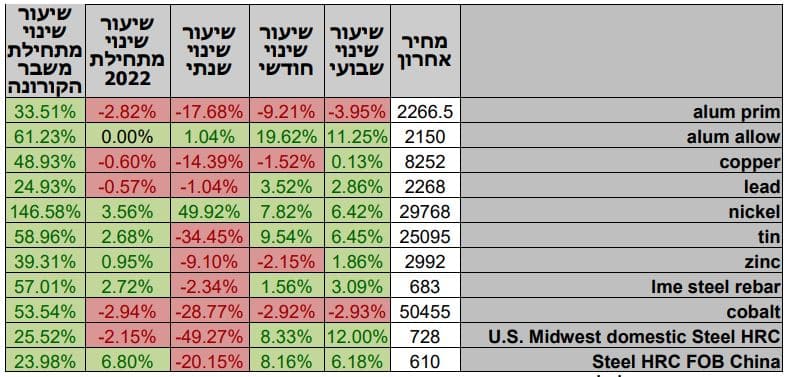

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

ראוי לציין שהשינוי במדיניות הקורונה בסין, על אף היקף ההדבקות הנרחב עשויים לתרום להעלאת הביקושים – גורם בעל השפעה כפולה, מחד גיסא הגברת הפעילות הכלכלית דבר אשר עשוי לעזוב למדינות להימנע מגלישה למיתון, מאידך גיסא עשוי לתרום לעליית מחירים נוספת אשר תחייב את הבנקים המרכזיים בהמשך מדיניות העלאת ריבית.

מאורעות חשובים

- 29.12 – תביעות ראשונית לדמי אבטלה

- 3.01.23 – מדד הייצור PMI

אירופה –

הבנק המרכזי האירופי ממשיך עם מדיניות העלאת הריבית ובהחלטה האחרונה העלה את הריבית בכ-0.5% לעבר רמת 2.5%, במסיבת העיתונאים לאחר החלטת הריבית עדכנו בכירי הבנק כי קיים צורך ברור בהמשך מדיניות העלאת ריבית אגרסיבית ולהתחיל בצמצום תוכנית הרכישות APP (Asset Purchase program), נאמר שמחודש ממרץ (בהחלטה בפברואר) יחלו בצמצום של כ-15 מיליארד אירו בממוצע כל חודש עד סוף הרבעון השני של 2023. נתוני ישיבת הבנק מלמדים שכשליש מחברי הועדה ביקשו העלאה של 0.75% אולם הרוב קבע כי העלאה תהא בשלב הנוכחי של 0.5% בלבד.

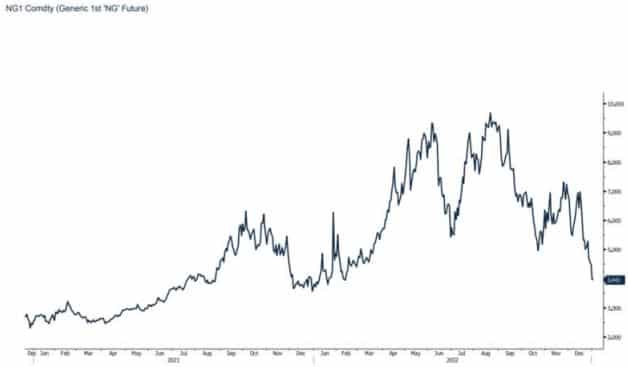

מחירי הגז המשיכו במגמת הירידה כאשר השבוע הגיעו לרמות ששכנו בחודש מרץ 22 עת בה החלה הנסיקה המשמעותית במחירים.

השנה האזרחית החלה בשבוע מסחר המתנהל במגמה מעורבת. לאחר סיומה של השנה הגרועה ביותר מאז 2008, בתום יום המסחר של 03.01 מדד הדאו ג'ונס ירד לרמת 33,136.37 נק', ירידה בשיעור של 0.1% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 10,862.64 נק', ירידה בשיעור של 0.7% לעומת שבוע שעבר ומדד ה- P500ַ&S סגר ברמת 3,824.14 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,554.09, נק', עליה בשיעור של 1.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 14,181.67 נק', עליה בשיעור של כ- 1.9% ביחס לשבוע שעבר.

ארצות הברית –

המגמה השלילית בשווקים נמשכת כאשר החששות מגלישת הכלכלה האמריקאית למיתון ממשיכים להדאיג את השווקים ולגרור לתנודות – רכבת הרים בשוקי המניות, הסחורות ומטבעות החליפין.

בשבוע החולף לא פורסמו נתונים חשובים בעקבות סיום השנה וחגיגות השנה האזרחית החדשה. עם זאת הרבעון הראשון של שנת 2023 צפוי להיות משמעותי מאוד בנוגע למדיניות הבנק המרכזי והצלחתו בבלימת האינפלציה. מחד גיסא קצב ירידת האינפלציה צפוי להיות מהיר, אך ככל שרמת האינפלציה תרד כך גם קצב הירידה ירד ויקשה על הורדה באמת הריבית.

ברביעי פורסם מדד ISM מגזר הייצור לחודש דצמבר, אשר שוהה ברמת 48.4, ירידה חודש שני ברציפות, הנתון מראה על האטה בפעילות הכלכלית של הזמנות של המגזר היצרני. בנוסף בסקר מחזור המשרות הפתוחות ותעסוקה לחודש נובמבר ישנה ירידה במספר המשרות אך עדיין מספר גבוה מהציפייה של כ-10 מיליון ובפועל נפתחו 10.458 מיליון משרות, נתון שמראה על שוק עבודה הדוק.

בהתאם לסקירותינו וכעת אף תואם לפרטי סיכום ישיבת הבנק המרכזי האמריקאי הרי שלדברי הבנק ובהתאם להערכות הבנק המרכזי צפוי להמשיך לעלות את ריבית הדולר בשנת 2023 במדרגות לעבר רמה היעד של כ- 5.25% בה תישאר עד למהפך, עלייה בשיעור האבטלה [הערכה שרמת ה 4.5% תאותת על מיצוי המהלך] ותנועה חזרה של רמת האינפלציה אל עבר יעד האינפלציה, מהלך הרצוי להערכתנו כבר בחצי השני של שנת 2023 (ליתר דיוק בסוף הרבעון השלישי – רבעון 4 2023, בעוד בבנק צופים מהלך מרחיב/מקל רק בשנת 2024), מועד בו האינפלציה צפויה לאותת על שינוי מגמה ותנועה מחודשת לעבר טווח היעד ארוך הטווח לאינפלציה של כ- 2%.

ראוי לציין שהשינוי במדיניות הקורונה בסין, על אף היקף ההדבקות הנרחב עשויים לתרום להעלאת הביקושים – גורם בעל השפעה כפולה, מחד גיסא הגברת הפעילות הכלכלית דבר אשר עשוי לעזור למדינות להימנע מגלישה למיתון, מאידך גיסא עשוי לתרום לעליית מחירים נוספת אשר תחייב את הבנקים המרכזיים בהמשך מדיניות העלאת ריבית.

מאורעות חשובים

- 6.1: מדד ISM המגזר הלא יצרני + מס' המשרות שנוספו למשק

אירופה –

באירופה נתוני האינפלציה אשר פורסמו עד כה טובים מהציפיות לדוגמה בגרמניה האינפלציה שוהה ברמת 8.6% מול ציפייה של 9.1% וכאשר הנתון הקודם 10%. בנוסף, בצרפת האינפלציה העדכנית שוכנת ברמת 5.9% אל מול תחזית של 6.4% וכאשר הנתון חודש קודם 6.2%. הדבר נכון למדינות נוספות באיחוד. הנתונים מראים עד כה על כך שהבנק המרכזי האירופי ה- ECB מצליח לקרר את האינפלציה, בתמיכת מזג אויר חם הצפוי אף במבט היסטורי של 100 השנים האחרונות ועימו מחירי אנרגיה נוחים, את האישוש לכך ניראה עם פרסום נתוני האינפלציה ב-6.1.

גורם מעודד נוסף להתמתנות האינפלציה, נמצא בהמשך ירידת מחירי הגז, כאשר התחזית לחורף חם במונחים היסטוריים מה שגורר לירידות נוספות במחירי הגז. רק השבוע בלבד מחירי הגז הטבעי ירדו בכ-15% בקירוב.

כפי שכתבנו בסקירות קודמות להערכתנו מדיניות העלאת הריבית באיחוד האירופי צפויה להמשך ולנוע לעבר רמת היעד של 3%-3.25%. שער האירו צפוי לנוע בחודשים הקרובים בתחום שערים רחב כאשר בתקופה הקרובה לאירו פוטנציאל להתחזקות אל מול הדולר לעבר רמת 1.0750 דולר לאירו, אולם השלכות הריבית הגבוהה ובלימת הפעילות הכלכלית ובמיוחד אי הוודאות באשר להשפעת מזג האויר על מחירי האנרגיה ובהמשך על רמת האינפלציה, צפויים לבוא לידי ביטוי כבר ברבעון הראשון מצב אשר יתמוך בחולשת האירו ובהמשך אף בתנועת החלשות בחזרה לרמה הפסיכולוגית של דולר לאירו 1:1, ואף מתחת לרף הדולר לאירו. נציין כי בניגוד לארה"ב, אירופה בהנהגת גרמניה וצרפת מדינות מוטות יצוא הרי שחוסנו של האירו מקשה על התאוששות היצוא האירופי בתקופת משבר כלכלי חמור. במבט לחצי השני של שנת 2023 ועל רקע האטה בפעילות הכלכלית בארה"ב האירו עשוי לנוע בתחום תנועה רחב תוך פוטנציאל להתחזקות משמעותית.

לפי גולדמן זקס בבריטניה הצמיחה בשנת 2023 תהה בשיעור שלילי של כ – 1.2%-, זאת בניגוד לשער המדינות המפותחות אשר צפויות לצמיחה חיובית נמוכה ב-2023 והתאוששות ב2024. על פי גולדמן זקס ב-2024 הציפייה היא שהצמיחה תהיה נמוכה בשיעור של כ-0.9%. ישנו חשש משמעותי של פגיעה באיכות החיים של מעמד הביניים בבריטניה, דבר אשר מוביל את הממשלה להעלות שוב תוכניות לתמיכות ממשלתיות והעברות תמיכה ומענקים ישירות לציבור.

מאורעות חשובים

- 01: פרסום תחזית נתוני אינפלציה שנתיים לדצמבר

- 01: פרסום נתוני הצמיחה בריטניה

- 01: פרסום נתוני האינפלציה בבריטניה

ישראל –

שנת המניות 2022 שהייתה השנה הגרועה ביותר מאז 2008 תרמה לביקוש הער למט"ח מצד המוסדיים. שכן, חולשת שוק המניות ממשיכה להקרין על הפעילות בשוק המטבע המקומי ולתמוך בחולשת השקל. נציין כי שוק המטבע המקומי מגיב במישרין לתנועות בשוקי המניות בעולם בעקבות פעילותם של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית ובכך נמצאים הם רוכשים מט"ח עם ירידת המניות ומוכרים הם מט"ח עם העלייה בשערי המניות. היקף תיק ההשקעה של המוסדיים בחו"ל הינו מעל ל 100 מיליארד דולר דבר הגורר לפעילות בהיקפים משמעותיים ומשפיע על המסחר במט"ח.

כפי שפרטנו לאחרונה, הודעות הבנק המרכזי האמריקאי מורות כי הבנק אינו צופה הורדת ריבית לפני 2024 מכך ניתן להבין כי ייקח עוד חודשים ארוכים עד לאפקט הורדת ריבית הדולר דהיינו טרם מומש פוטנציאל פיחות השקל. בנוסף נדגיש כי רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי בנתוני החברות במכירות וברווחיות דבר התומך בפוטנציאל החולשה בשוקי המניות. לדעתנו שער הדולר/שקל צפוי להמשיך לנוע כ"רכבת הרים" כאשר עד כה הציפייה לעליות בריבית הדולר גרמו לחולשה בשוק המניות ובמקביל לעלייה בתשואת האג"ח ולהתחזקות הדולר בזירה המקומית.

מזג האויר השורר באירופה, והחשש ממשבר כלכלי עמוק לצד העליות בריבית לבלימת האינפלציה עשויים להוביל למיתון חמור כבר בחצי הראשון של שנת 2023. למחיר חומרי הגלם משקל רב בקביעת רמת האינפלציה באירופה [יחס המרה של כ 60% של מחיר האנרגיה לאינפלציה הינו כפול מזה שבארה"ב] תשומת הלב מופנת לרמת מחיר הגז והדלקים ומנגד לנתוני האבטלה והאינפלציה.

לדעתנו אירופה עשויה לגלוש למשבר אג"ח חמור בשל פער התשואות הקיצוני על אג"ח הנקוב באירו לתקופות של 5 או 10 שנים המעניק עודף תשואה של מעל ל 2% למשקיעים באג"ח איטלקי לעומת האג"ח הגרמני. פער תשואות המחייב טיפול עומק דחוף בטרם תקלע אירופה למשבר אג"ח עמוק.

הקשר שבין שוק המניות למסחר במט"ח – כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב והפעילות בשוק האג"ח. מצב הנוצר בשל פעילותם הנרחבת של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית. לאחרונה דווח כי המוסדיים בישראל מחזיקים בחשיפה מטבעית מוגבלת של כ- % 15 בלבד. להערכתנו הגלישה הצפויה להאטה כלכלית, רמת שער הריבית, ותנודות בשוק המניות תורמים לפוטנציאל "רכבת ההרים". פעולות גידור בהם מבוצעת מכירת מט"ח כנגד התחזקות שערי המניות ולחילופין רכישת מט"ח עם החולשה בשוק המניות, מהלכים אלו מצד המוסדיים צפויים לגרור לתנודות שערים בהיקף משמעותי.

פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות מפעילותם של המשקיעים הזרים הממירים מט"ח לשקלים אינה מספיקה לצורך קיזוז עוצמת הביקוש למט"ח ופיחות השקל.

בישראל על רקע האינפלציה המרימה ראש כאשר המדד עלה בחישוב שנתי 5.3%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות מעבר למה שבוצע אמש – 0.5% ולעבר יעד בנק ישראל של- 1%. אולם, על רקע התמתנות האינפלציה בארה"ב וסמני האטה בשוק העבודה בישראל, בבנק ישראל יעדיפו להמתין בערב החלטה לנתוני "הרגע האחרון" טרם קביעת הריבית. בנק ישראל ישמר את פער הריבית החיובי של הדולר אל מול השקל. נציין כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת ברמת ה 5.3% ובארה"ב נסוגה לעבר רמת ה 7.1%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה שנסקה חדות. בבנק מודעים לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון כבר בתחילת ינואר יתרום ללחצי המחירים ולצעדי הבלימה שמפעיל בנק ישראל.

במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימו לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מהיר.

לסיכום – אין שינוי בהערכתנו, כאשר לדעתנו העלייה בריבית הדולר צפויה להמשך ועימה יפגעו רווחי החברות ותידרש התאמה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח, הדבר יגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית בשנת 2023, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לחצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית. בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב (3.30-3.70). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל לעבר רמות השיא. מנגד במבט לטווח ארוך להערכתנו השקל ישוב להתחזק. לסיכום לשער הדולר/שקל פוטנציאל תנועה בתחום שערים חריג ורחב, הורדת ריבית הדולר הינה משום גיים ג'נג'ר (game changer) ותזניק את שוק ני"ע והאג"ח.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 03.01 ברמת 3,971.8 נק', ירידה בשיעור של – 0.3% לעומת שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 03.01 עמד המחיר על רמת 8,071.8 דולר לטון, עליה בשיעור של 2.2% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-03.01 עמדו המלאים על 88,550 טון, ירידה בשיעור של כ- 0.4% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 03.01 עמד על 2,863.6 דולר לטון, עליה בשיעור של 1.8% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-03.01 על רמת 30,475 טון, ירידה בשיעור של 4.8% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 03.01 עמד המחיר על 30,319.6 דולר לטון, עליה בשיעור של 4.9% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 03.01 עמדו המלאים על רמת 55,380 טון ירידה בשיעור של כ- 0.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-03.01 עמד על 2,274.8 דולר לטון, עליה בשיעור של 0.4% לעומת שבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 03.01 על רמת 447,250 טון, ירידה בשיעור של כ- 0.7% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.