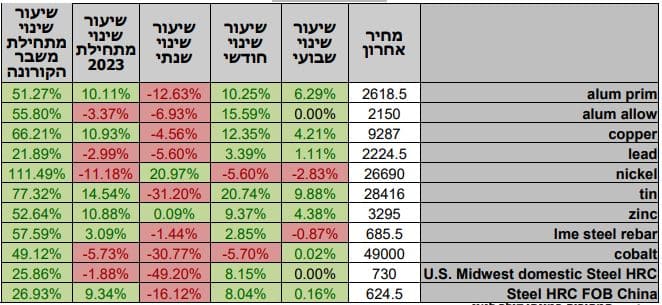

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

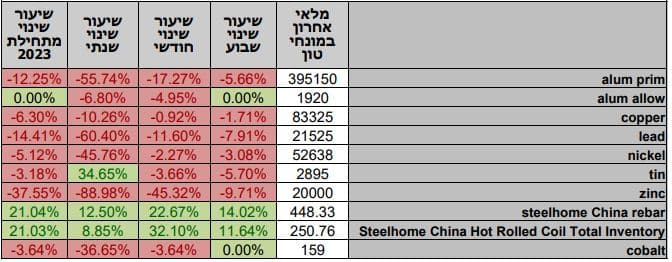

טבלת מלאים

שערי דלקים ומטבעות נבחרים

שבוע המסחר השלישי של שנת העסקים החדשה התנהל במגמה מעורבת בשוקי המניות וחולשת הדולר אל מול המטבעות המרכזיים. בתום יום המסחר של 17.01 מדד הדאו ג'ונס עמד ברמת 33,910.85 נק', ירידה בשיעור של 1.2% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,557.19 נק', עליה בשיעור של 0.1%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 3,990.97 נק', ירידה בשיעור של 0.2% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,851.03, נק', עליה בשיעור של 0.1% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,187.07 נק', עליה בשיעור של כ- 0.7% ביחס לשבוע שעבר.

ארצות הברית –

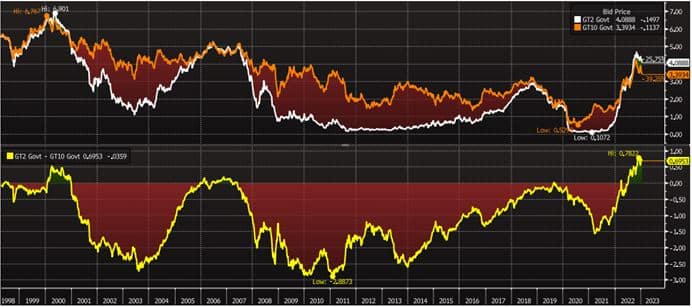

שנת 2023 ממשיכה עם המגמה החיובית בשווקים כאשר מתחילת השנה עלו המדדים ב-5% בקירוב. הריבית על אגרות החוב ל-10 שנים נסוגה לעבר רמת 3.39%, יחד עם זאת המרווח בין אגרות החוב לשנתיים לבין אגרות חוב ל-10 שנים עומד בשיעור של 0.69% רמה הנמוכה מהשיא הקודם של 0.7822%.

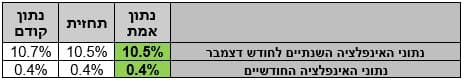

על אף המשך החששות מגלישה למיתון, נתוני האינפלציה ונתוני מדדי המחירים ליצרן ממשיכים להראות על התקררות המחירים הן בצד הביקוש והן בצד ההיצע, כתוצאה מכך מתחזקות הציפיות עליהן פירטנו רבות בסקירות הקודמות לפיהן הבנק צפוי כבר השנה להתחיל בהורדת ריבית ה-FED הבנק המרכזי האמריקאי.

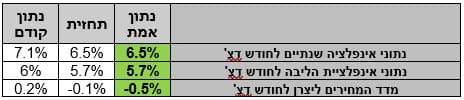

בשבוע החולף התפרסמו נתוני האינפלציה אשר המשיכו להראות על מגמת ההתקררות במחירים, נתוני האינפלציה השנתיים כצפוי הראו על עלייה בשיעור של כ- 6.5% בלבד, ירידה מהנתון בחודש הקודם, ירידה חודש שישי ברציפות. כמו כן, אינפלציית הליבה ירדה לעבר רמת 5.7% לעומת חודש נובמבר 6%. נוסף לכך ברביעי פורסם מדד המחירים ליצרן לחודש דצמבר אשר הראה על ירידה חודשית של כ-0.5% מחודש נובמבר ירידה גבוהה מתחזית של 0.1%-, הירידה הגבוהה ביותר מאפריל 2022.

להערכתנו הבנק המרכזי האמריקאי ה-FED יכריז בהעלאת הריבית הקרובה על העלאה של כ-0.5% אל עבר רמת 5% , ולאחר מכן הריבית תגיע אל רף ריבית הטרמינל (הריבית המקסימלית) ברמת 5.25% בה תישאר עד למהפך מגמה. בנוסף, ינסו בכירי ה-FED לקרר את הציפיות לשינוי מגמה בריבית כבר השנה, כתוצאה מכך להערכתנו רכבת ההרים בשווקים צפויה להמשך.

לדעתנו עלייה בשיעור האבטלה [הערכה שרמת ה 4.5% תאותת על מיצוי המהלך] והמשך התנועה חזרה של רמת האינפלציה אל עבר יעד האינפלציה, שינוי המגמה באשר לריבית הדולר צפוי לדעתנו במהלך החצי השני של שנת 2023 (ליתר דיוק בסוף הרבעון השלישי – רבעון 4 2023) בעוד בבנק ובשווקים צופים מהלך מרחיב/מקל רק בשנת 2024, כאשר האינפלציה תאותת על שינוי מגמה ותנועה מחודשת לעבר טווח היעד ארוך הטווח לאינפלציה של כ- 2% מהלך אשר יכשיר את הדרך להפחתה משמעותית יותר בריבית.

מאורעות חשובים

- 26.01: הזמנת מוצרי בר – קיימא לחודש דצמבר + נתוני צמיחת התוצר לרבעון 4.

- 27.01: נתוני הכנסות והוצאות הפרטים לחודש דצמבר

- 01.02: החלטת הריבית של הבנק המרכזי האמריקאי ה-FED

אירופה –

במקביל לנתוני האינפלציה החיוביים ותחזיות הצמיחה לשנת 2023, התפרסם מדד הסנטימנט הכלכלי של גוש האירו ZEW אשר מבוסס על סקר של כ- 350 מוסדות השקעה ואנליסטים. המדד שוכן ברמת 16.7 כאשר הצפי היה 17- והנתון הקודם היה 22-, זו הפעם הראשונה שהנתון חיובי מזה כ-10 חודשים.

כפי שכתבנו בעבר החורף החם עד כה, יחד עם הצלחתה של גרמניה בצמצום התלות בגז הרוסי גררו המשך ירידות במחירי הגז הטבעי. מחירו מתייצב כעת ברמות ששהה לפני הפלישה הרוסית לאוקראינה.

כפי שכתבנו בסקירות קודמות להערכתנו מדיניות העלאת הריבית באיחוד האירופי צפויה להמשך ולנוע לעבר רמת היעד של 3%-3.25%. שער האירו צפוי לנוע בחודשים הקרובים בתחום שערים רחב כאשר בתקופה הקרובה לאירו פוטנציאל להתחזקות אל מול הדולר לעבר רמת 1.09 דולר לאירו, אולם השלכות הריבית הגבוהה ובלימת הפעילות הכלכלית ובמיוחד אי הוודאות באשר להשפעת מזג האויר על מחירי האנרגיה ובהמשך על רמת האינפלציה, צפויים לבוא לידי מבחן ברבעון הראשון מצב אשר יתמוך בחולשת האירו ובהמשך אף בתנועת החלשות בחזרה, אולם מגמת הטווח הבינוני והארוך תומכת בהתחזקות האירו ובחולשת הדולר. נציין כי בניגוד לארה"ב, אירופה בהנהגת גרמניה וצרפת מדינות מוטות יצוא נפגעות מחוסנו של האירו דבר המקשה על התאוששות היצוא האירופי בתקופת משבר כלכלי חמור. נשוב ונדגיש כי במבט לחצי השני של שנת 2023 ועל רקע האטה בפעילות הכלכלית בארה"ב האירו עשוי לנוע בתחום תנועה רחב תוך פוטנציאל להתחזקות משמעותית.

בבריטניה פורסמו נתוני האינפלציה אשר ממשיכים להראות על התקררות חודש שני רצוף, עם זאת נתוני האינפלציה בממלכה הבריטית ממשיכים להיות גבוהים. מצב הדורש המשך מדיניות העלאת ריבית אגרסיבית, כאשר החשש הוא שהכלכלה הבריטית תגלוש למיתון עמוק והחמור ביותר ממדינות אירופה.

מאורעות חשובים

- 01: נתוני צמיחת התוצר באיחוד האירופי לרבעון 4

- 02: נתוני האינפלציה באיחוד האירופי לחודש ינואר + נתוני אבטלה לחודש דצמבר

- 02: החלטת הריבית האיחוד

ישראל –

התאוששות שוק המניות לצד פעילות ערה של גידור חשיפות מטבע לשנת 2023 תמכו בהתחזקות מהירה של השקל אל מול הדולר. חולשת הדולר אל מול המטבעות המרכזיים קיזזה חלק מתנועת ההתחזקות של השקל אל מול המטבעות המרכזיים. פעילות המוסדיים הפועלים לצמצום חשיפתם לשינוי בשערי החליפין תרמה להתחזקות השקל עם העלייה בשוקי המניות. החולשה בשוקי המניות עשויה לגרור לתנועת פיחות מחודשת בשקל קורלציה שלילית שנמצאה כמובילת שוק במהלך השנה שחלפה.

הציפייה לעליה בריבית הדולר (והאירו) בתחילת חודש פברואר תורמת למשנה זהירות בשוק ני"ע. משמע: כי חולשת שוק המניות ממשיכה להקרין על הפעילות בשוק המטבע המקומי ולתמוך בחולשת השקל. נציין כי שוק המטבע המקומי מגיב במישרין לתנועות בשוקי המניות בעולם בעקבות פעילותם של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית ובכך נמצאים הם כרוכשי מט"ח עם חולשת המניות כאשר מנהלי ההשקעות מוכרים מט"ח עם העלייה בשערי המניות. היקף תיק ההשקעה של המוסדיים בחו"ל הינו מעל ל 100 מיליארד דולר דבר הגורר לפעילות בהיקפים משמעותיים ומשפיע על המסחר במט"ח.

קיבית הדולר צפויה להערכתנו לאותת על שינוי מגמה בחצי הדני של שנת 2023 לקראת סוף הרבעון השלישי דבר המותיר פוטנציאל לפיחות השקל במהלך החודשים הקרובים. רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות בין היתר לאור העובדה כי חברות גייסו הון רב במהלך עד שנת 2022 וכעת עד לשנת 2024 חברות רבות לא נזקקות להון משמעותי נוסף לביצוע תוכניות ההשקעה ולפעילותם. לדעתנו שער הדולר/שקל צפוי להמשיך לנוע כ"רכבת הרים" כאשר עד כה הציפייה לעליות בריבית הדולר גרמו לחולשה בשוק המניות ובמקביל לעלייה בתשואת האג"ח ולהתחזקות הדולר בזירה המקומית.

מזג האויר הנוח השורר באירופה, לצד העליות בריבית לבלימת האינפלציה עשויים להוביל להאטה מתונה מהצפוי בחצי הראשון של שנת 2023. למחיר חומרי הגלם משקל רב בקביעת רמת האינפלציה באירופה [יחס המרה של כ 60% של מחיר האנרגיה לאינפלציה הינו כפול מזה שבארה"ב] ירידת מחיר הגז לרמות שטרם מלחמת רוסיה אוקראינה ומשבר הקורונה מלמד על ירידה בלחצי המחירים בצד הסחורות אולם החזרה לפעילות בסין מחייבת תשומת לב לקראת החצי השני של 2023. מנגד מחירי השירותים מרקיעי השחקים משפיעים על ליבת האינפלציה ותומכים בריבית גבוהה לאור זמן מהלך מאתגר לחברות באירופה.

כפי שפירטנו בעבר, לדעתנו אירופה עשויה לגלוש למשבר אג"ח חמור בשל פער התשואות הקיצוני על אג"ח הנקוב באירו לתקופות של 5 או 10 שנים המעניק עודף תשואה למשקיעים באג"ח איטלקי לעומת האג"ח הגרמני. פער תשואות המחייב טיפול עומק דחוף בטרם תקלע אירופה למשבר אג"ח עמוק.

הסבר בדבר הקשר שבין שוק המניות למסחר במט"ח –

כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב והפעילות בשוק האג"ח. מצב הנוצר בשל פעילותם הנרחבת של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית. לאחרונה דווח כי המוסדיים בישראל מחזיקים בחשיפה מטבעית המוגבלת של כ- % 15 בלבד. להערכתנו הגלישה הצפויה להאטה כלכלית, רמת שער הריבית, ותנודות בשוק המניות תורמים לפוטנציאל "רכבת ההרים". פעולות גידור בהם מבוצעת מכירת מט"ח כנגד התחזקות שערי המניות ולחילופין רכישת מט"ח עם החולשה בשוק המניות, מהלכים אלו מצד המוסדיים צפויים לגרור לתנודות שערים בהיקף משמעותי.

כאמור פעילות יצואנים וחברות ציבוריות הנדרשים לשקלים כמו גם השקעות זרות הממירים מט"ח לשקלים תורמת לחוסנו של השקל אולם אינה מספיקה לצורך קיזוז עוצמת הביקוש למט"ח ופיחות השקל בעקבות ירידות שערים בשוקי המניות.

בישראל על רקע האינפלציה המרימה ראש כאשר המדד השנתי עלה 5.3%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות מעבר למה שבוצע עד כה ולעבר יעד בנק ישראל של- 4.25%. אולם, על רקע התמתנות האינפלציה בארה"ב ובאירופה לצד סמני האטה בשוק העבודה בישראל, בבנק ישראל יעדיפו לפעול באופן מדורג. בנק ישראל ישמר את פער הריבית החיובי של הדולר אל מול השקל. נציין כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת ברמת ה 5.3% ובארה"ב נסוגה לעבר רמת ה 6.5%. בנק ישראל צפוי להמשיך במדיניות מחמירה בבלימת האינפלציה. בבנק מודעים לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעד שהירידה תבוצע ותשפיע על רמות המחירים הרי שהציפיות יפעלו ויגררו לעליות מחירים ולצעדי הבלימה שמפעיל בנק ישראל.

במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימו לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה הצפויה בריבית הדולר (1 לפברואר) להמשך ועימה יפגעו רווחי החברות ותידרש התאמה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח, הדבר יגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר. על רקע הציפייה להאטה כלכלית גלובלית בשנת 2023, אף שתהא נמוכה מהציפייה המוקדמת, ועימה לירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה, להערכתנו במבט לחצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק משמעותית.

בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב (3.30-3.70). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל לעבר רמות השיא. מנגד במבט לטווח ארוך להערכתנו השקל ישוב להתחזק.

לשער הדולר/שקל פוטנציאל תנועה בתחום שערים חריג ורחב, הורדת ריבית הדולר הינה משום גיים ג'נג'ר (game changer) ותזניק את שוק ני"ע והאג"ח ותאיץ את ייסוף השקל אל מתחת לרמת ה 3.30 ₪ לדולר.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 17.01 ברמת 4,296.3 נק', עליה בשיעור של – 0.6% לעומת שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 17.01 עמד המחיר על רמת 9,308 דולר לטון, עליה בשיעור של 0.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב 17.01 עמדו המלאים על 83,325 טון, ירידה בשיעור של כ- 0.6% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 17.01 עמד על 3,309 דולר לטון, ירידה בשיעור של 1.3% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-17.01 על רמת 20,000 טון, ירידה בשיעור של 4.7% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 17.01 עמד המחיר על 27,395 דולר לטון, ירידה בשיעור של 3.2% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 17.01 עמדו המלאים על רמת 52,638 טון ירידה בשיעור של כ- 1.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה-17.01 עמד על 2,625 דולר לטון, עליה בשיעור של 0.3% לעומת שבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 17.01 על רמת 395,150 טון, ירידה בשיעור של כ- 2.0% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.