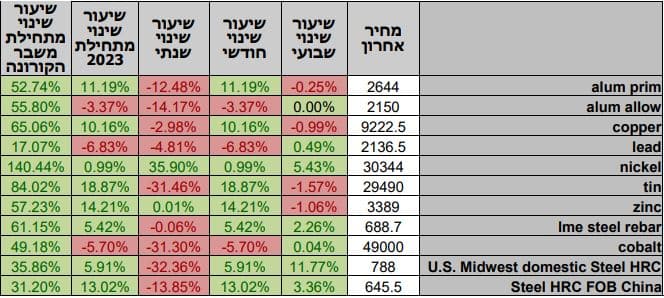

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

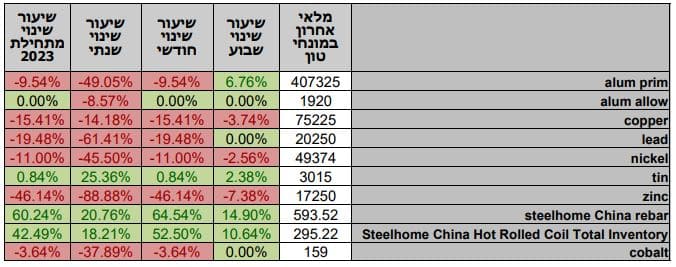

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף המסחר התנהל במגמה מעורבת, כאשר בזירה המקומית הממשלה ממשיכה במאמציה להעביר את הרפורמה המשפטית ובעולם מבקשים ללמוד מהחלטת הריבית בארה"ב על עליה נוספת של 0.25% בלבד באשר להיקף ההאטה בפעילות הכלכלית בארה"ב. הערכה כי שוק העובדה החזק מאותת על עליה נוספת בריבית אפשרי בפגישת מרץ/מאי הקרובות. בתום יום המסחר של 31.01 מדד הדאו ג'ונס עמד ברמת 34,086.04 נק', עליה בשיעור של 0.3% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,101.93 נק', ירידה בשיעור של 0.5%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 4,076.6 נק', עליה בשיעור של 0.1% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,771.7, נק', עליה בשיעור של 0.1% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,128.27 נק', ירידה בשיעור של כ- 0.2% ביחס לשבוע שעבר.

ארצות הברית –

חודש ינואר 2023 נסגר בעליות שערים של כ-10 אחוזים בקירוב של מדדי המניות, כתוצאה מהירידה העקבית בנתוני האינפלציה ובנתוני הצמיחה הטובים, אשר בעקבותיהם בשווקים צופים שהבנק המרכזי האמריקאי ה-FED יחל בהאטה בקצב העלאת הריבית לרמת 0.25% כפי שנקט כבר בהחלטה אמש. עד כה פרסום הדוחות הכספיים בלמו את העליות השווקים בעיקר בעקבות צפי החברות לכך ששנת 2023 צפויה לאותת על האטה במכירות בענפים רבים.

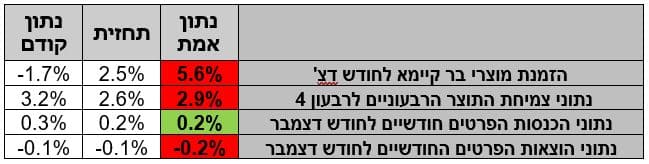

מדד הזמנות מוצרים ברי קיימא הראה על עלייה משמעותית של כ-5.6% במחירים אשר הספקים מקבלים (משלמים), נתון אשר מראה על כך שהירידה באינפלציה מצד ההיצע נבלמה בחודש דצמבר. במקביל פורסמו נתוני צמיחת התוצר הרבעוניים אשר הראו שברבעון הרביעי צמח התוצר בכ-2.9% – אמנם נתון נמוך מהנתון הקודם אך גבוה מן התחזיות, נתון אשר גרר לירידה בחששות השווקים מגלישה למיתון. בנוסף, פרסום נתוני הוצאות הפרטים הראה על ירידה חודש שני ברציפות, נתון מעודד המאותת על כך שקיים שינוי בהתנהגות הצרכנים בעקבות האינפלציה הגבוהה וגובה הריבית. בנוסף נתוני הכנסות הפרטים ממשיכים להראות על עלייה בשכר, אך על האטה בקצב העלייה – הנתון הנמוך ביותר מאפריל 2022.

חשוב לציין שהנתונים אשר גררו את ההאטה בנתוני האינפלציה היו בעיקר ירידות המחירים בזירת הסחורות – חומרי הגלם ובראשם מחירי האנרגיה, המזון ורכבי יד שנייה, למעט הנתונים הללו ענפי השירותים מפגינים עוצמה ונתונים במגמת עלייה כמו גם העלייה בשכר שעדיין נמשכת ותורמת לביסוס רמות המחירים הגבוהות. כידוע מחירי האנרגיה והמזון תנודתיים ומגמת הירידה עשויה להיבלם ולהקשות בהורדת האינפלציה. יתרה מכך, חזרת הכלכלה הסינית לפעילות עם ביטול מדיניות הסגרים והתמיכות הממשלתיות בענף הנדל"ן עשויים לתמוך בביקושים גוברים ובעליית מחירי הסחורות לרבות מחירי המתכות.

בהחלטה אמש בוועידת השוק הפתוח הועלתה הריבית בכ-0.25%, במסיבת העיתונאים לאחר מכן ניסו בכירי הפד לקרר את הציפיות החיוביות בשווקים בכך שהריבית לא תרד לפני סוף השנה ובאמירות שהשוק אופטימי מידי בנוגע לכך שהפד יחל בהורדת ריבית כבר השנה. בהחלטה הבאה צפויה העלאה נוספת של כ-0.25% אל עבר רמת 5%.

לדעתנו עלייה בשיעור האבטלה [הערכה שרמת ה 4.5% תאותת על מיצוי המהלך] והמשך התנועה חזרה של רמת האינפלציה אל עבר יעד האינפלציה, יתמכו בשינוי המגמה באשר לריבית הדולר דבר הצפוי לדעתנו במהלך החצי השני של שנת 2023 (ליתר דיוק בסוף הרבעון השלישי – רבעון 4 2023) בעוד בבנק ובשווקים צופים מהלך מרחיב/מקל רק בשנת 2024, כאשר האינפלציה תאותת על שינוי מגמה ותנועה מחודשת לעבר טווח היעד ארוך הטווח לאינפלציה של כ- 2% מהלך אשר יכשיר את הדרך להפחתה משמעותית יותר בריבית.

מאורעות חשובים

- 3.2: פרסום שיעור האבטלה לחודש ינואר + השינוי במספר המועסקים במגזר הלא חקלאי+ מדד ISM במגזר הלא יצרני חודש ינואר

אירופה –

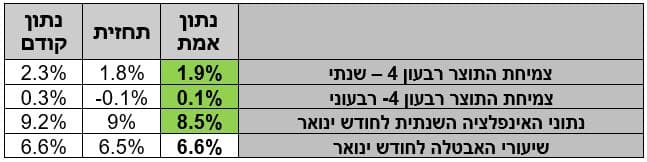

נתוני האינפלציה באירופה ממשיכים להראות על התקררות כאשר הנתון האחרון הראה על עלייה בשיעור של כ- 8.5%, ירידה חודש רביעי ברציפות והנתון השנתי הנמוך ביותר מאפריל 2022. אמנם נתוני האינפלציה מעודדים אך ראוי לציון תחילה ש-8.5% זהו נתון גבוה מאוד ואינפלציית הליבה , אשר מראה את הנתונים ללא מזון ואנרגיה, שוכנת ברמת 5.2% ללא שינוי מן הנתון הקודם. בנוסף האינפלציה באיטליה הולנד ומדינות נוספות בירידה, אך בצרפת וספרד האינפלציה במגמת עלייה וממשיכה להקשות על מדיניות הבנק המרכזי האירופי ה-ECB. יתרה מכך שיעורי האבטלה שוכנים ברמת 6.6% ונתוני צמיחת התוצר מראים על האטה נמוכה מהציפיות, ובצמיחה הרבעונית הנתון הפתיע והראה על צמיחה חיובית בשיעור 0.1%.

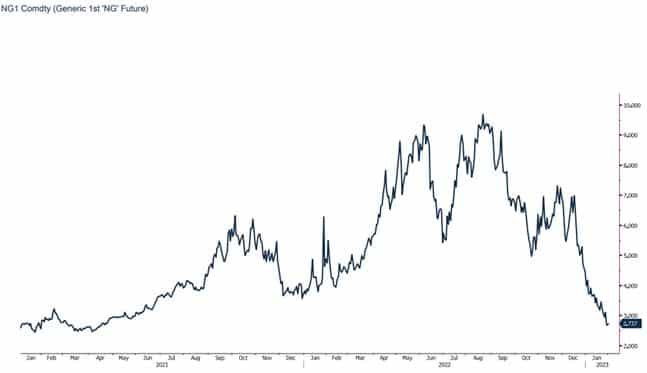

כפי שכתבנו בעבר החורף החם יחסית עד כה, יחד עם הצלחתה של גרמניה בצמצום התלות בגז הרוסי ובניית נמל לאגירת גז במהירות שיא של שנה. כל זאת בשילוב נתוני מאגרי החירום של הגז הטבעי אשר הראו על רמות גבוהות של גז מהתחזיות, כתוצאה מכך מחירי הגז הטבעי המשיכו במגמת הירידה. מתחילת השנה ירד מחיר הגז הטבעי בכ- 37%, ו-73% ממחיר השיא באוגוסט 2022.

כפי שכתבנו בסקירות קודמות להערכתנו מדיניות העלאת הריבית באיחוד האירופי צפויה להמשך ולנוע לעבר רמת היעד של 3%-3.25%. שער האירו צפוי לנוע בחודשים הקרובים בתחום שערים רחב כאשר בתקופה הקרובה לאירו פוטנציאל להתחזקות אל מול הדולר לעבר רמת 1.10 דולר לאירו, אולם השלכות הריבית הגבוהה ובלימת הפעילות הכלכלית ובמיוחד אי הוודאות באשר להשפעת חזרת סין לפעילות לצד הצורך להצטייד באנרגיה עשויים להמשיך לתמוך ברמת אינפלציה הגבוהה מיעד הבנק המרכזי, מגמת הטווח הבינוני והארוך תומכת בהתחזקות האירו ובחולשת הדולר. נציין כי בניגוד לארה"ב, אירופה בהנהגת גרמניה וצרפת מדינות מוטות יצוא נפגעות מחוסנו של האירו דבר המקשה על התאוששות היצוא האירופי. נשוב ונדגיש כי במבט לחצי השני של שנת 2023 ועל רקע האטה בפעילות הכלכלית בארה"ב האירו עשוי לנוע בתחום תנועה רחב.

מאורעות חשובים

- 02: החלטת הריבית האיחוד

ישראל –

רכבת ההרים ממשיכה ולאחרונה נוסף מרכיב פנימי ישראלי באשר להשלכות הרפורמה השיפוטית על חוסנו של המשק. החשש שמא מהלכי הרפורמה יעלו חששות באשר ליציבות המשק ושילטון החוק. מהלכים העשויים לגרור להורדת דירוג האשראי מהלכים שעשויים לייקר את עלות המקורות העומדים לרשות המדינה והבנקים. הדולר ששב לנוע כברכבת הרים עם ההתאוששות בשוק המניות האמריקאי דבר שתמך בהיצע מט"ח ובהתחזקות השקל לצד פעילות ערה של גידור חשיפות מטבע לשנת 2023 אשר תרמו אף הם להיצע ולהתחזקות המהירה של השקל אל מול הדולר. החשש מיציאת משקיעים ופגיע בדירוג האשראי גררו להחלשות מהירה של השקל והתחזקות הדולר מרמת 3.35 לעבר רמת 3.48 ₪ לדולר. חולשת הדולר אל מול המטבעות המרכזיים קיזזה חלק מתנועת התחזקותו אל מול השקל. נציין כי פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצם את חשיפתם לשינוי בשערי החליפין תורמת לתנודות בשער החליפין דולר/שקל. עלייה בשוקי המניות ומנגד במקרה של חולשה בשוקי המניות גוררת לתנועת ייסוף השקל וחולשת הדולר או בהתאמה פיחות השקל והתחזקות הדולר, מהלך הפועל בקורלציה שלילית שנמצאה כמובילת שוק במהלך השנה שחלפה.

היקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל גורר לפעילות בהיקפים משמעותיים בשוק הדולר שקל ותורם לתנודות השערים, מהלך הצפוי להמשך גם בשנה הנוכחית.

שינוי במגמת העלייה של ריבית הדולר צפויה להערכתנו לאותת על שינוי מגמה בחצי השני של שנת 2023 לקראת סוף הרבעון השלישי דבר המותיר פוטנציאל לפיחות השקל במהלך החודשים הקרובים.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות אף שאלו החלו להוריד תחזיות משום הכנה לקראת ההשפעה הצפויה. ראוי לציין כי העובדה שחברות גייסו הון רב עד שנת 2022 וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים כך שהן לא נזקקות להון משמעותי כבר בקרוב לביצוע תוכניות ההשקעה ולפעילותם תורם לרגיעה בשוקי ההון.

לדעתנו שער הדולר/שקל צפוי להמשיך לנוע כ"רכבת הרים" כאשר עד כה הציפייה לעליות בריבית הדולר גרמו לחולשה בשוק המניות ובמקביל לעלייה בתשואת האג"ח ולהתחזקות הדולר בזירה המקומית.

מזג האויר הנוח השורר באירופה, לצד העליות בריבית לבלימת האינפלציה עשויים להוביל להאטה מתונה מהצפוי בחצי הראשון של שנת 2023. למחיר חומרי הגלם משקל רב בקביעת רמת האינפלציה באירופה [יחס המרה של כ 60% של מחיר האנרגיה לאינפלציה הינו כפול מזה שבארה"ב] ירידת מחיר הגז לרמות שטרם מלחמת רוסיה אוקראינה ומשבר הקורונה מלמד על ירידה בלחצי המחירים בצד הסחורות אולם החזרה לפעילות בסין ורמת המחיר הנמוכה בשוק הגז מחייבים תשומת לב לקראת החצי השני של 2023. מנגד מחירי השירותים מרקיעי השחקים משפיעים על ליבת האינפלציה ותומכים בריבית גבוהה לאורך זמן מהלך מאתגר לחברות באירופה.

הסבר בדבר הקשר שבין שוק המניות למסחר במט"ח –

כפי שפירטנו רבות בעבר המסחר המקומי במט"ח משקף תמונת ראי לתנודות בשוק המניות בארה"ב והפעילות בשוק האג"ח. מצב הנוצר בשל פעילותם הנרחבת של הגופים המוסדיים הפועלים לגידור החשיפה המטבעית. לאחרונה דווח כי המוסדיים בישראל מחזיקים בחשיפה מטבעית המוגבלת של כ- % 15 בלבד. להערכתנו הגלישה הצפויה להאטה כלכלית, רמת שער הריבית, ותנודות בשוק המניות תורמים לפוטנציאל "רכבת ההרים". פעולות גידור בהם מבוצעת מכירת מט"ח כנגד התחזקות שערי המניות ולחילופין רכישת מט"ח עם החולשה בשוק המניות, מהלכים אלו מצד המוסדיים צפויים לגרור לתנודות שערים בהיקף משמעותי.

בישראל על רקע האינפלציה המרימה ראש כאשר המדד השנתי עלה 5.3%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות לעבר – 4.25%. על רקע התמתנות האינפלציה בארה"ב ובאירופה לצד סמני האטה בשוק העבודה בישראל, בבנק ישראל יעדיפו לפעול באופן מדורג. בנק ישראל ישמר את פער הריבית החיובי של הדולר אל מול השקל. נציין כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת ברמת ה 5.3% ובארה"ב נסוגה לעבר רמת ה 6.5%. בנק ישראל צפוי להמשיך במדיניות בלימת האינפלציה. בבנק מודעים לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעד שהירידה תבוצע ותשפיע על רמות המחירים הרי שעליות המחירים יתורגמו ללחצים אינפלציוניים הנדרשים לבלימה.

במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. הדבר יגרור את המוסדיים בישראל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה נמוכה מהציפייה המוקדמת, הרי שהדבר יתמוך בירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לחצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות וביציבות שוק המטבע המקומי.

בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב (3.30-3.70). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל ואילו במבט לטווח ארוך להערכתנו השקל ישוב להתחזק.

נדגיש כי במבט לחצי השני של השנה למהלך של הורדת ריבית הדולר יהא משקל משום גיים ג'נג'ר (game changer) שיזניק את שוק ני"ע והאג"ח ויאיץ את ייסוף השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 31.01 ברמת 4,356.3 נק', סביב רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 31.01 עמד המחיר על רמת 9,289 דולר לטון, ירידה בשיעור של 1.1% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 31.01 עמדו המלאים על 75,225 טון, עליה בשיעור של כ- 1.69% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 31.01 עמד על 3,445 דולר לטון, ירידה בשיעור של 1.9% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-31.01 על רמת 17,250 טון, ירידה בשיעור של 2.4% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 31.01 עמד המחיר על 30,535 דולר לטון, עליה בשיעור של 2.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 31.01 עמדו המלאים על רמת 49,374 טון ירידה בשיעור של כ- 0.3% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום נסחר סביב רמות הסגירה של שבוע שערב, כאשר בתום יום המסחר של ה-31.01 עמד על 2,649.5 דולר לטון. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 31.01 על רמת 407,325 טון, ירידה בשיעור של כ- 2.0% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.