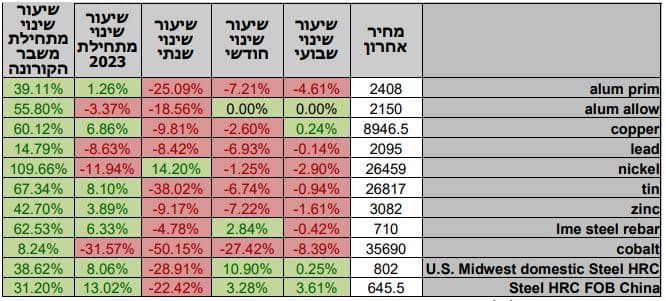

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים התנהל במגמה חיובית בציפייה לפרסום נתוני האינפלציה בארה"ב, כאשר תחזיות האנליסטים הצביעו על האטה בקצב האינפלציה. בפועל מדד המחירים לצרכן לחודש ינואר עמד בציפיות האנליסטים בחריגה של 0.1% בלבד, במדד הליבה השנתי אשר היה גבוה מהציפיות. בתום יום המסחר של 14.02 מדד הדאו ג'ונס עמד ברמת 34,089.27 נק', עליה בשיעור של 0.65% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,590.89 נק', עליה בשיעור של 2.3%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 4,136.13 נק', עליה בשיעור של 1.1% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,953.85, נק', עליה בשיעור של 0.9% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,380.56 נק', עליה בשיעור של כ- 0.5% ביחס לשבוע שעבר.

ארצות הברית –

בארצות הברית התפרסם מדד המחירים ליצרן אשר הראה על המשך מגמת ההתקררות באינפלציה, אולם בשווקים ניתן משקל לעובדה שעל אף הירידות במחירי חומרי הגלם קצב האטת האינפלציה עדיין שוכן ברמות גבוהות מהציפיות. בעקבות כך עלו הציפיות שהבנק המרכזי האמריקאי ה-FED ימשיך במדיניות העלאת הריבית מעבר לרמת 5% ובדומה לציפיות פריקו מזה זמן רב לעבר רמת 5.25%.

האינפלציה החודשית עלתה בכ-0.5% בהתאם לצפיות, האינפלציה השנתית שוכנת ברמת 6.4% כאשר הציפייה הייתה לעלייה נמוכה יותר בשיעור 6.2% בלבד. זו הרמה הנמוכה ביותר מאוקטובר 2021. ההאטה במדד האינפלציה נתמכה בין היתר בהאטה בקצב עליית מחירי המזון וירידה במחירי רכבי יד שנייה ובביגוד. מנגד לאחר תקופה של ירידה, מחירי האנרגיה משכו מדד זה כלפי מעלה ועלו כ-1.5% לאחר שבמדד הקודם ירדו כ-1.5%.

בעקבות נתוני האינפלציה המרווח בין אגרות החוב לשנתיים לבין אגרות החוב ל-10 שנים זינק לרמות שיא (0.8782) מהלך אשר מאותת על כך שהאינפלציה חמורה במיוחד במבט לטווח הקצר וכי בטווח הקצר קיימים סיכונים בשווקים הגבוהים מאלו של הטווח הארוך וגובר החשש ממיתון.

כפי שכתבנו בעבר להערכתנו הגורמים המרכזיים לבלימה והאטה בנתוני האינפלציה הינם בעיקר הירידות במחירים בזירת הסחורות – חומרי הגלם ובראשם ירידת מחירי האנרגיה, המזון ורכבי יד שנייה, למעט נתונים אלו ענפי השירותים מפגינים עוצמה ונתונים במגמת עלייה לצד העלייה בשכר הנמשכת ותורמת לביסוס רמות המחירים הגבוהות. כידוע מחירי האנרגיה והמזון תנודתיים ומגמת הירידה עשויה להיבלם ולהקשות על המשך ירידת האינפלציה. יתרה מכך, חזרת הכלכלה הסינית לפעילות עם ביטול מדיניות הסגרים והתמיכות הממשלתיות בענף הנדל"ן עשויים לתמוך בביקושים גוברים, לעודפי ביקוש שיגררו לעליה במחירי הסחורות וללחצים במחירי המתכות והגרעינים. לאור זאת להערכתנו רכבת ההרים הפוקדת את השווקים עשויה להמשך ובראשה החשש שקצב ירידת האינפלציה יהא נמוך מהרצוי ורמת הריבית הגבוהה תשרור בשווקים לאורך שנת 2023.

בכדי לקרר את מחירי האנרגיה ארצות הברית בהוראת הנשיא ביידן ממשיכה לשחרר חביות נפט ממאגרי החירום, בציפייה שבשנה הקרובה רמת מחירי האנרגיה תרד לרמות הנמוכות מ-65 דולר לחבית. בשבוע החולף הוחלט על שחרור של כ- 26 מיליון חביות נוספות, לאחר שחמישה שבועות ברציפות עצרה ארצות הברית את שחרור החביות לשווקים. מאגרי החירום הצטמצמו מתחילת הלחימה באוקראינה ב-50%, והגיעו לרמות שפל אשר עשויות בעתיד למנוע מהממשל להמשיך בשחרור חביות לשווקים.

מאורעות חשובים

- 16.02: מדד המחירים ליצרן לחודש ינואר

אירופה –

לאחר החלטת הריבית של הבנק המרכזי האירופי ה- ECB, התראיין סגן הנשיא מר. לואיס דה גווינדוס בשיחה סקר סגן הנשיא את מצבה של הכלכלה האירופית. לדבריו, קיימת התקררות ממשית באינפלציה, אולם בעת הזו עדיין ישנם ענפים אשר מקשים על קירור האינפלציה. לשיטתו גורם נוסף לתדלוק האינפלציה טמון בירידת שער האירו אשר פוגע בייבוא. כאשר נשאל על רמות השכר טען שהעלייה בשכר מאיימת על הורדת האינפלציה וטען שהוא מבין את דרישת ארגוני העובדים בהעלאת השכר, אך כלל הצדדים ירוויחו במידה ודרישות השכר יהיו מתונות ומדודות.

בנוגע לגובה הריבית סובר מר. גווינדוס שהעלאה הבאה צפויה להיות בשיעור של כ-0.5%, לאחר מכן יעלו בהתאם לשינויים ברמת המחירים. להערכת ה-ECB האינפלציה הממוצעת בשנת 2023 צפויה להתייצב ברמת ה- 6%. בגרמניה בעיכוב קל פורסם מדד האינפלציה השנתי אשר שוכן ברמת 8.7% מתחת לרמה הצפויה שהייתה ברמה של 8.9%, אך גבוה מהנתון הקודם 8.7%.

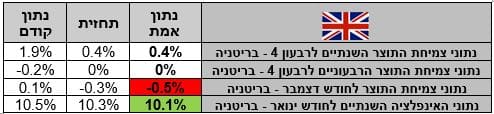

בבריטניה פורסמו נתוני צמיחת התוצר אשר מאותתים שכבר כעת, קיימת האטה משמעותית עד כדי צמיחה שלילית בכלכלה הבריטית. כל זאת בעת שהבנק המרכזי האנגלי ביצע העלאת ריבית נוספת בשיעור של כ-0.5%, לאור רמת האינפלציה השוכנת ברמת 10.1% רמה אשר אומנם נמוכה מהחודש הקודם אך גבוהה ומשמעותית במבחן היסטורי.

מאורעות חשובים

2.2: נתוני האינפלציה לחודש פברואר + שיעור האבטלה לחודש ינואר -אירופה

ישראל –

נתוני האינפלציה אשר פורסמו השבוע (המדד עלה ב 12 החודשים ב-5.4% ובחודש ינואר ב-0.3%) מורים כי הריבית הגבוהה לא הצליחה לבלום את האינפלציה. עודפי הביקושים כפי שבאו לידי ביטוי בנתוני כרטיסי האשראי ובשיעור האבטלה מורים על פעילות כלכלית ערה על אף הריבית הגבוהה. בארה"ב, נתוני תעסוקה מרשימים תרמו לעלייה בתשואת האג"ח הדולרי מהלך אשר גרר לחולשה בשוקי המניות. תנודות שוק האג"ח והמניות גוררות לתגובה מצד המוסדיים ובכך מובילות לרכבת ההרים הממשיכה לדהור. לאחרונה נוסף מרכיב פנימי-ישראלי הגורר לתנודות בשוקי ההון והטמון בהשלכות הרפורמה השיפוטית על חוסנו של המשק. החשש שמא מהלכי הרפורמה יגרמו לפוליטיזציה של מערכת המשפט ולחיסולם של מנגנוני האיזונים והבלמים ברשות המחוקקת הובילו לעליית מדרגה ברף החששות בפני פגיעה ביציבות המשק ושילטון החוק. אי הוודאות ושלל המהלכים עשויים לגרור בעתיד לפגיעה בדירוג האשראי ובשרשור לגרור לייקר עלות המקורות העומדים לרשות המדינה והבנקים.

אי הוודאות הפנימית בשאלת הרפורמה השיפוטית תורמת לתנודות בשער הדולר ששב לנוע כברכבת הרים כך לדוגמא במקרה של התאוששות בשוק המניות האמריקאי הדבר גרר להיצע מט"ח מצד המוסדיים ולהתחזקות השקל זאת בעקבות פעילות ערה של גידור חשיפות מטבע מצד המוסדיים אשר הזרימו עודפי היצע מט"ח ובכך תרמו להתחזקות המהירה של השקל אל מול הדולר.

החשש מיציאת משקיעים, דיווחים ונתונים בדבר יציאת הון לבנקים זרים ופגיעה אפשרית בדירוג האשראי תורמים להחלשות השקל והתחזקות הדולר כפי שנרשם לאחרונה עת נסק הדולר מרמת 3.35 לעבר רמת 3.54 ₪ לדולר. תנודה כמו במקרה של חולשת הדולר אל מול המטבעות המרכזיים מקזזת נקודתית חלק מתנועת התחזקותו של הדולר אל מול השקל.

ראוי לציין כי פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצום חשיפתם לשינוי בשערי החליפין הינה בהיקף כספי משמעותי והיא התורמת לתנודות בשער החליפין דולר/שקל. העלייה לאחרונה בשוקי המניות קיזזה חלק מעודפי הביקוש למט"ח ותרמה לבלימת הפיחות מתחת לרמת ה 3.60 ₪ לדולר.

נציין כי במקרה של חולשה משמעותית בשוקי המניות הדבר צפוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בפועל בקורלציה שלילית כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל דבר הגורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית.

נציין כי לשינוי במגמת העלייה בריבית הדולר צפוי להיות משקל רב באיתות על שינוי במגמה. להערכתנו בחצי השני של שנת 2023 לקראת סוף הרבעון השלישי – ואפשר רק ברבעון הרביעי קיים פוטנציאל לשינוי מגמה, משמע, איתות מצד בכירי הבנק המרכזי על שינוי במגמה והפחתה בריבית הדולר תסמן את נסיקת שוק המניות והיצעי מט"ח משמעותיים בזירה המקומית שיתמכו בהתחזקותו של השקל.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות אף שאלו החלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. העובדה שחברות גייסו הון רב עד שנת 2022 וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים גדול כך שאינן נזקקות לגיוס הון משמעותי בעתיד הקרוב לצורך ביצוע תוכניות ההשקעה ולפעילותם תורם לרגיעה בשוקי ההון גם בשעה שהריבית גבוהה.

לדעתנו שער הדולר/שקל צפוי להמשיך לנוע כ"רכבת הרים" כאשר עד כה הציפייה לעליות בריבית הדולר גרמו לחולשה בשוק המניות ובמקביל לעלייה בתשואת האג"ח ולהתחזקות הדולר בזירה המקומית ותנועה בתחום רחב. המהלכים בשאלת הרפורמה השיפוטית מחייבית תשומת לב לאור הפוטנציאל לבריחת הון ופיחות מהיר עם ההתייצבות מעל לרמת 3.60-3.70 ₪ לדולר. עד כה היצעי מט"ח מצד חברות המבקשות לנצל את הפיחות בולם את התנועה אל מעל לרמת ה 3.60 ₪ לדולר.

למחיר חומרי הגלם משקל רב בקביעת רמת האינפלציה באירופה [יחס המרה של כ 60% של מחיר האנרגיה לאינפלציה הינו כפול מזה שבארה"ב] חזקת סין לפעילות מאותתת על עלייה בפוטנציאל עודפי הביקוש ועליות מחירים בשוק חומרי הגלם !! בדגש על החצי השני של 2023. מנגד מחירי השירותים מרקיעי השחקים משפיעים על ליבת האינפלציה ותומכים בריבית גבוהה לאורך זמן מהלך מאתגר לחברות באירופה.

בישראל על רקע האינפלציה כאשר המדד השנתי עלה 5.4%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות לעבר – 4.25%. על רקע נתוני שוק העבודה והאינפלציה בארה"ב ובאירופה והמשך העליות בריבית, בבנק ישראל יעדיפו בפגישתם הקרובה (20.2) לפעול באופן מדורג. בנק ישראל ישמר את פער הריבית החיובי של הדולר אל מול השקל. נציין כי הבנק לא יתקשה לשמר פער ריביות גבוה בין המטבעות כאשר האינפלציה בישראל שוכנת בקרבת רמת ה 5.4% ובארה"ב נסוגה לעבר רמת ה 6.4%. בנק ישראל צפוי להמשיך במדיניות בלימת האינפלציה. בבנק מודעים לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית עם ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעד שהירידה תבוצע ותשפיע על רמות המחירים הרי שעליות המחירים יתורגמו ללחצים אינפלציוניים הנדרשים לבלימה.

כפי שציינו בעבר, במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. החשש מאפקט בריחת ההון ופגיעה בשלטון החוק יגררו מוסדיים בישראל וגופים החשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך בירידה בהיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לחצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

בתקופה של עלייה בריבית הדולר השקל חשוף לתנועה בתחום שערים רחב (3.30-3.70). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל ואילו במבט לטווח ארוך להערכתנו לשקל פוטנציאל להתחזקות.

נדגיש כי במבט לחצי השני של השנה למהלך של הורדת ריבית הדולר יהא משקל משום גיים ג'נג'ר (game changer) שיזניק את שוק ני"ע והאג"ח ויאיץ את ייסוף השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 14.02 ברמת 4,090.5 נק', ירידה בשיעור של 0.2% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 14.02 עמד המחיר על רמת 8,946.5 דולר לטון, עליה בשיעור של 0.9% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 14.02 עמדו המלאים על 63,800 טון, עליה בשיעור של כ- 1.1% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 14.02 עמד על 3,082.5 דולר לטון, עליה בשיעור של 1.3% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-14.02 על רמת 25,325 טון, ירידה בשיעור של 3.5% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 14.02 עמד המחיר על 26,459 דולר לטון, ירידה בשיעור של 4.8% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 14.02 עמדו המלאים על רמת 46,710 טון ירידה בשיעור של כ- 2.8% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 14.02 עמד על 2,408 דולר לטון, ירידה בשיעור של 1.3% לעומת שבוע שעבר. רמת מלאי האלומיניום עלתה במהלך השבוע ועמדה ב- 14.02 על רמת 601,600 טון, עליה בשיעור של כ- 23.6% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.