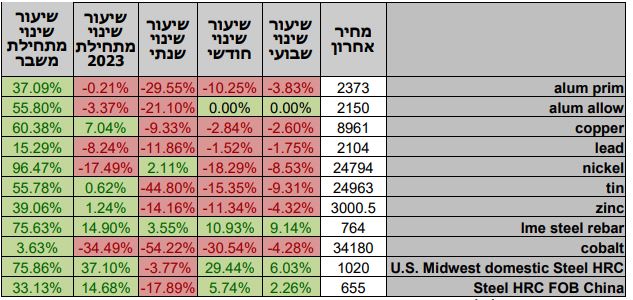

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

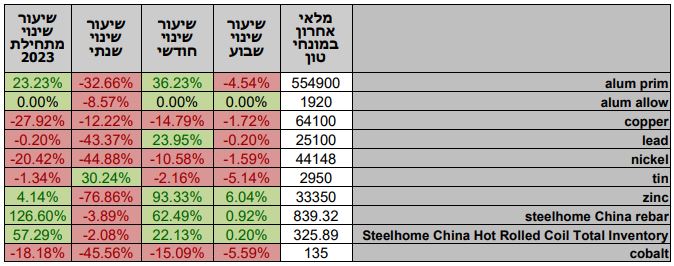

טבלת מלאים

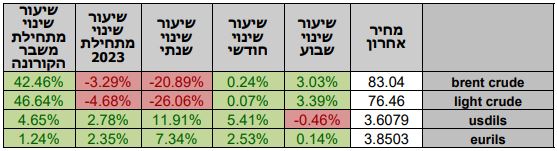

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים התנהל במגמה מעורבת בהיעדר פרסום נתוני מאקרו משמעותיים. בתום יום המסחר של 28.02 מדד הדאו ג'ונס עמד ברמת 32,656.7 נק', ירידה בשיעור של 0.5% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,042.12 נק', עליה בשיעור של 0.6%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 3,970.15 נק', סביב רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,876.28, נק', סביב רמות הסגירה של שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,365.14 נק', עליה בשיעור של כ- 1.0% ביחס לשבוע שעבר.

ארצות הברית –

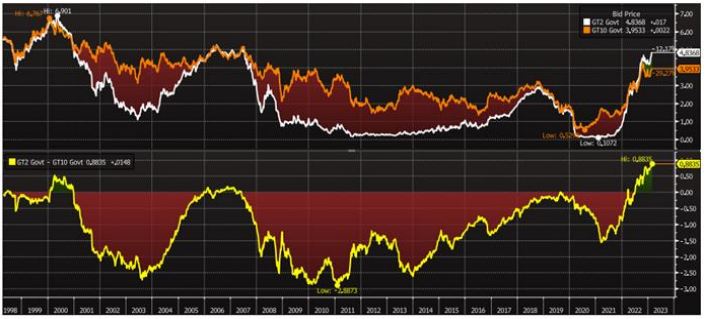

לאחר שחודש ינואר ננעל בעליות משמעותיות בשווקים, חודש פברואר מחק את העליות מתחילת החודש והמדדים סיימו בירידות קלות בתום החודש. נתוני האינפלציה וקצב האטת הכלכלה אינם מגיבים בהתאם לציפיות, בעקבות כך, הציפיות להמשך מדיניות העלאת ריבית של הבנק המרכזי האמריקאי ה-FED עלו. המרווח בין הריבית על אגרות החוב לשנתיים לבין הריבית על אגרות החוב ל- 10 שנים ממשיך במגמת עלייה (רמה מקסימלית), נתון המראה על הסיכונים בשווקים בטווח הקצר למיתון.

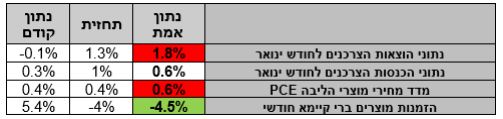

בשבוע החולף התפרסמו נתוני הוצאות והכנסות הפרטים, אשר הראו שצריכת הפרטים טרם מושפעת מעליית הריבית ומהאינפלציה ועלתה בשיעור של כ- 1.8%. בנוסף על פי הנתונים, הכנסות הפרטים עלו בשיעור של כ-0.6% מן החודש הקודם. במקביל לנתונים אלה התפרסם מדד מחירי הליבה PCE, אשר הראה על עליית מחירים חודשית של כ-0.6% נתון הגבוה ב-0.2% מן התחזית. מנגד הזמנות מוצרים ברי קיימא הראה על האטה גבוהה מן הציפיות בחצי אחוז, נתון אשר בלם את הירידות בשווקים לשבוע זה.

כפי שכתבנו בעבר להערכתנו הגורמים המרכזיים לבלימה והאטה בנתוני האינפלציה הינם בעיקר הירידות במחירים בזירת הסחורות – חומרי הגלם ובראשם ירידת מחירי האנרגיה, המזון ורכבי יד שנייה, למעט נתונים אלו ענפי השירותים מפגינים עוצמה ונתונים במגמת עלייה לצד העלייה בשכר הנמשכת ותורמת לביסוס רמות המחירים הגבוהות. כידוע מחירי האנרגיה והמזון תנודתיים ומגמת הירידה עשויה להיבלם ולהקשות על המשך ירידת האינפלציה. יתרה מכך, חזרת הכלכלה הסינית לפעילות עם ביטול מדיניות הסגרים והתמיכות הממשלתיות בענף הנדל"ן עשויים לתמוך בביקושים גוברים, לעודפי ביקוש שיגררו לעליה במחירי הסחורות וללחצים במחירי המתכות והגרעינים. לאור זאת להערכתנו רכבת ההרים הפוקדת את השווקים עשויה להמשך ובראשה החשש שקצב ירידת האינפלציה יהא נמוך מהרצוי ורמת הריבית הגבוהה תשרור בשווקים לאורך שנת 2023.

מאורעות חשובים

- 8.03 – פרסום מספר המשרות הפנויות

- 10.3 – פרסום נתוני שכר ללא חקלאות + שיעור האבטלה לחודש פברואר

אירופה –

באירופה נתוני האינפלציה של המדינות מתפרסמים ומראים על מגמה מדאיגה של בלימה בירידת האינפלציה. בצרפת וגרמניה נתוני האינפלציה הפתיעו לרעה כאשר היו גבוהים הציפיות, נתונים אלה גררו התחזקות קלה בשער האירו לקראת התפרסמות נתוני האינפלציה של כלל האיחוד.

כפי שכתבנו בעבר, בעת הזו עדיין ישנם ענפים אשר מקשים על קירור האינפלציה. לפי בכירי הבנק המרכזי האירופי ה- ECB גורם נוסף לתדלוק האינפלציה טמון בשער האירו אשר תורם לאינפלציה ופוגע ביצוא.

בשבוע הקרוב יפורסמו נתוני האינפלציה ונתוני האבטלה של כלל האיחוד אשר על אף הנתונים מצרפת וגרמניה צפויים להראות על ירידה קלה באינפלציה. בהחלטת הריבית הבאה ה-ECB ב 16 למרץ, הבנק צפוי לבצע העלאת ריבית נוספת בשיעור של כ-0.5%, לאחר מכן הבנק המרכזי צפוי לפעול בהתאם לשינויים ברמת המחירים.

בבריטניה מחירי הבתים ירדו בכ-0.5% בשינוי חודשי, כאשר בעת הזו מחירי הבתים נמוכים 3.7% מן השיא. נתוני האינפלציה בעת הזו גבוהים מן 10%, נתון אשר מחייב את הבנק המרכזי האנגלי ה- BOE להמשיך להעלות את הריבית כבר בישיבת הבנק המרכזי ב 23 לחודש, מנגד הכלכלה הבריטית מראה סימני האטה משמעותיים. כפי שכתבנו בעבר הכלכלה הבריטית בסבירות גבוהה ממדינות האחרות עשויה להיכנס למיתון עמוק בשנה הקרובה.

מאורעות חשובים

- 2.3: נתוני האינפלציה לחודש פברואר + שיעור האבטלה לחודש ינואר -אירופה

ישראל –

הרפורמה השיפוטית וחשש מפגיעה בזכויות קניין רוחני ועצמאות הרשות השופטת גוררים לצעדי התגוננות מצד חברות, משקיעים פרטיים וזרים. עודפי ביקוש למט"ח בהיקפים חסרי תקדים מאז משבר מגפת הקורונה במרץ 2020 גררו לפיחות מהיר כאשר פעילות המוסדיים עם החולשה בשוקי המניות תרמה אף היא שמן למדורה ותמכה בנסיקת הדולר מרמות השפל של 3.35 אל עבר רמת ה 3.70 ₪ לדולר. יצואנים אשר ניצלו את הפיחות הזרימו היצע משמעותי ותרמו להחלשות הדולר לעבר רמת 3.60 סביב רמה זו ביקושים מחודשים בלמו את הייסוף. הפיחות המהיר צפוי להתגלגל לעליות מחירים כאשר מנגנון התמסורת צפוי לגרור לעליית המדד בכ- 25% מהיקף הפיחות. בנק ישראל אשר העלה את ריבית השקל ב 0.5%, החלטה אשר התקבלה בעקבות נתוני האינפלציה הגבוהים אשר פורסמו בשבוע הקודם (המדד עלה ב 12 החודשים ב-5.4% ובחודש ינואר ב-0.3%) הנתונים מורים כי הריבית הגבוהה לא הצליחה לבלום את האינפלציה. עודפי הביקושים כפי שבאו לידי ביטוי בנתוני שיא בצריכה בכרטיסי האשראי ובשיעור האבטלה הנמוך מורים על פעילות כלכלית ערה על אף הריבית הגבוהה.

כפי שכתבנו לאחרונה, אי הוודאות הפנימית בשאלת הרפורמה השיפוטית תורמת לתנודות בשער הדולר ששב לנוע כברכבת הרים כך לדוגמא במקרה של התאוששות בשוק המניות האמריקאי הדבר גרר להיצע מט"ח מצד המוסדיים ולהתחזקות השקל זאת בעקבות פעילות ערה של גידור חשיפות מטבע מצד המוסדיים אשר הזרימו עודפי היצע מט"ח ובכך תרמו להתחזקות המהירה של השקל אל מול הדולר. לאחרונה עם חולשת שוק המניות ואי הוודאות הפוליטית, השיפוטית והמשטרית בישראל פעלו שני המרכיבים יחדיו ועודדו את הפיחות המהיר.

ראוי לציין כי פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצום חשיפתם לשינוי בשערי החליפין הינה בהיקף כספי משמעותי והיא התורמת לתנודות בשער החליפין דולר/שקל.

נציין כי במקרה של העלאה בריבית ועימה חולשה משמעותית בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית. הסכמות והסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.35 ₪ לדולר.

נציין כי לשינוי במגמת העלייה בריבית הדולר צפוי להיות משקל רב באיתות על שינוי במגמה. להערכתנו בחצי השני של שנת 2023 ובמיוחד ברבעון הרביעי קיים פוטנציאל אפשרי לשינוי מגמה בזירת ריבית הדולר, משמע, הערכה כי איתות מצד בכירי הבנק המרכזי על אפשרות של שינוי במגמה ומעבר למדיניות של הפחתה בריבית הדולר תסמן את נסיקת שוק המניות והיצעי מט"ח משמעותיים.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות אף שאלו החלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. העובדה שחברות גייסו הון רב עד שנת 2022 וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים גדול כך שאינן נזקקות לגיוס הון משמעותי בעתיד הקרוב לצורך ביצוע תוכניות ההשקעה ולפעילותם תורם לרגיעה בשוקי ההון גם בשעה שהריבית גבוהה.

לדעתנו שער הדולר/שקל צפוי להמשיך לנוע כ"רכבת הרים" כאשר עד כה הציפייה לעליות בריבית הדולר גרמו לחולשה בשוק המניות ובמקביל לעלייה בתשואת האג"ח ולהתחזקות הדולר בזירה המקומית ועודדו תנועה בתחום רחב. המהלכים בשאלת הרפורמה השיפוטית מחייבים תשומת לב לאור הפוטנציאל לעליית מדרגה והתרחבות משמעותית בהיקף בריחת ההון ועימה לפיחות מהיר. ההתייצבות הדולר מעל לרמת 3.60 ₪ לדולר יוצר בסיס חדש ממנו בעת משבר יזנק הדולר לעבר רמת 3.70 ובהמשך לעבר רמת ה 4 ₪ לדולר. עד כה היצעי מט"ח מצד חברות המבקשות לנצל את הפיחות בולם את התנועה אל מעל לרמת ה 3.70 ₪ לדולר.

תנועת הדולר עד כה תואמת את התחום עליו פירטנו בתחום התנועה לשער הדולר 3.30-3.70 אולם לאור הרפורמה התגבשת עולה הסיכון מבריחת הון ונסיקת השערים אל מעבר לרמות השיא של השנים האחרונות.

בישראל על רקע האינפלציה כאשר המדד השנתי עלה 5.4%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות לעבר – 4.75% כבר בישיבת הועדה המוניטרית של בנק ישראל המתוכננת ל- 3 באפריל, אולם על רקע משבר הרפורמה השיפוטית אפשר ובבנק ישראל יידרשו לבלום בריחת הון ונסיקת האינפלציה ויעדיפו לעלות את ריבית השקל כבר בטווח הקרוב.

עד כה בבנק ישראל שמרו על פער ריבית חיובי אל מול הדולר אולם במקרה קיצון כצעד חרום בבנק עשויים לשוב ולעלות את ריבית השקל מעבר לרמת ריבית הדולר. בנק ישראל מודע לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית של ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעם הפיחות המהיר בשקל נגנז מהלך ההוזלה הצפוי.

כפי שציינו בעבר, במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. החשש מאפקט בריחת ההון ופגיעה בשלטון החוק יגררו מוסדיים בישראל וגופים החשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לחצי השני של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

בתקופה של עלייה בריבית הדולר, השקל חשוף לתנועה בתחום שערים רחב (3.28-3.96). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל. התמונה לטווח ארוך תלויה רבות בצעדי הממשלה וההסכמות באשר לרפורמה השיפוטית. הגעה להסכמות תתמוך בהתחזקות השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 01.03 ברמת 4,031.2 נק', עליה בשיעור של 1.9% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 28.02 עמד המחיר על רמת 8,987 דולר לטון, עליה בשיעור של 0.4% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 28.02 עמדו המלאים על 64,100 טון, עליה בשיעור של כ-0.5% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ נסחר במהלך השבוע סביב רמות הסגירה של שבוע שעבר, כאשר בתום יום המסחר של ה – 28.02 עמד על 3,038 דולר לטון. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-28.02 על רמת 33,350 טון, ירידה בשיעור של 1.20% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –28.02 עמד המחיר על 25,505 דולר לטון, ירידה בשיעור של 0.1% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 28.02 עמדו המלאים על רמת 44,148 טון, ירידה בשיעור של כ- 1.0% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 28.02 עמד על 2,376.5 דולר לטון, ירידה בשיעור של 1.0% לעומת שבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 28.02 על רמת 554,900 טון, ירידה בשיעור של כ- 1.5% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.