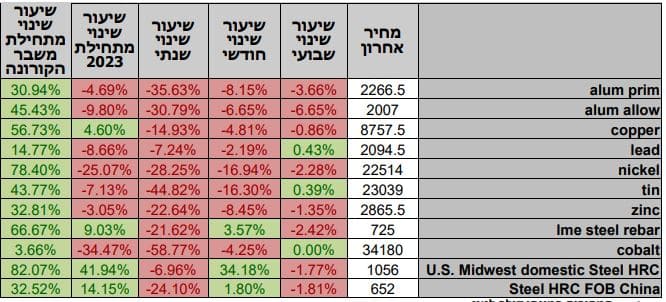

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים התנהל במגמה מעורבת בהיעדר נתוני מאקרו מרכזיים. בתום יום המסחר של 28.03 מדד הדאו ג'ונס עמד ברמת 32,394.25 נק', עליה בשיעור של 0.5% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,610.57 נק' ירידה בשיעור של 1.20%, לעומת שבוע שעבר ומדד ה- P 500ַ&S סגר ברמת 3,971.3 נק', סביב רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,484.3 נק', עליה בשיעור של 1.1% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,142 נק', עליה בשיעור של כ- 1.2% ביחס לשבוע שעבר.

ארצות הברית –

הבנק המרכזי האמריקאי ממשיך בניסיונותיו לשדר יציבות לשווקים הפיננסיים, לאחר העלאת הריבית המצומצמת בגובה 0.25% לעבר רמת 5%. כפי שכתבנו בעבר, העלאה זו משמעותית שכן באמצעותה מביע הבנק את ביטחונו בכלכלה האמריקאית. בנוסף סגן יו"ר הבנק המרכזי האמריקאי ה-FED מר. מייקל באר טען בשימוע בפני הסנאט האמריקאי כי התגובה המהירה של הבנק היא שמנעה משבר אשראי חמור יותר. לדבריו הצעד שהבטיח ללקוחות לקבל את כספם בלם את ריצת הלקוחות ולמשיכת כספים המונית לא רק ב-SVB, אלא גם מבנקים אחרים ברחבי ארצות הברית.

האינפלציה בארצות הברית שוכנת ברמת כ- 6%, כאשר ענפי השירותים נתונים במגמת עלייה, מנגד מחירי האנרגיה שרשמו ירידה חדה מתחילת השנה מושכים את הנתונים מטה. תנודתיות מחירי האנרגיה עשויה להקשות על הבנק המרכזי האמריקאי לחזור ליעד האינפלציה בקצב הצפוי. על פי קרן המטבע העולמית, לא רק שהתנודתיות במחירי האנרגיה גבוהה משאר הרכיבים במדדי האינפלציה – משנת 2019 תנודתיות מחירי הסחורות גבוהה יותר מן התנודתיות בשנים שקדמו לכך.

להערכתנו רמת הריבית הניטרלית, ריבית הטרמינל, צפויה להגיע לעבר רמת 5.25% כבר בחודש מאי הקרוב. בשווקים גדלה הציפיה כי הממשל אינו צפוי להמשיך במדיניות העלאות הריבית וקיימת סבירות שהעלייה תיעצר כבר בחודש מאי הקרוב.

מאורעות חשובים

- 31.03: פרסום נתוני הוצאות והכנסות הפרטים

- 3.4: מדד PMI המגזר היצרני

- 5.4: מדד ISM ללא המגזר היצרני

- ד

אירופה –

בשבוע החולף באירופה לא התפרסמו נתוני מאקרו משמעותיים, עם זאת החששות ממשבר במגזר הבנקאי ממשיכים להיות משמעותיים. ריבית הניכיון שוכנת כעת באיחוד האירופי ברמת 3.5%, הרמה הגבוהה ביותר משנת 2008. שיעורי האינפלציה באיחוד האירופי גבוהים ושוהים ברמה 8.5%, רמה גבוהה על אף האטה משמעותית במחירי האנרגיה אשר רשמו ירידה של כ 30% מתחילת השנה, והקלה בשרשראות האספקה. לפי תחזיות מחלקת המחקר ב-ECB, האינפלציה עד סוף השנה תשהה ברמת 5.3% בממוצע, 2.9% ב-2024 ו 2.1% בשנת 2025.

בבריטניה הבנק המרכזי האנגלי העלה את ריבית הבנק המרכזי בכ-0.25% לעבר רמת 4.25%, כאשר האינפלציה (10.4%) אינה נמצאת במגמת בלימה ואף עלתה לרמות שיא מלפני כחודשיים.

מאורעות חשובים

- 31.03: פרסום תחזית האינפלציה לחודש מרץ + נתוני האבטלה לחודש פברואר

- ד

ישראל –

הרפורמה השיפוטית ממשיכה להיות הגורם אשר מוביל את התנודות החדות בשערי החליפין, השהיית הרפורמה גררה התחזקות משמעותית בשקל וירידות שערים חדות עד לעבר רמת 3.54 דולר לשקל. לאחר מכן שער הדולר שב והתייצב בקרבת 3.565 ירידה בשיעור של כ-2.5% להערכתנו "רכבת ההרים" בשער הדולר עשויה להמשך והתנודתיות בשערים בעקבות חששות המשקיעים מעתיד המחלוקות באשר לרפורמה השיפוטית. מהלך העשוי לשוב ולתמוך בתנודות פועל יוצא של פעילות ערה מצד המבקשים לצמצם את חשיפתם לשקל. צמצום פעילות זרים בזירה המקומית לצד הירידה בפעילות הכלכלית בתקופת ההפגנות ולאור האטה בפעילות הכלכלית הגלובלית צפויים לפגוע קשות בנתוני הצמיחה ובהמשך בהכנסות המדינה, במקורות לתקציב ובעודפי המט"ח מהם נהנה המשק בשנים האחרונות.

ראוי לציין את פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצום חשיפתם לשינוי בשערי החליפין הינה בהיקף כספי משמעותי והיא התורמת לתנודות בשער החליפין דולר/שקל.

על פי נתוני בנק ישראל בשנת 2022 חל קיטון בחשיפה למט"ח של הגופים המוסדיים. יתרת החשיפה למט"ח בנכסים מאזניים קטנה בכ-38 מיליארד דולר. הירידה ביתרת המניות השתקפה בהמשך בצמצום שיעור החשיפה למט"ח מסך תיק הנכסים לעבר רמת 16.5%. מנגד הקטינו הגופים המוסדיים את הגידור של נכסיהם במט"ח.

יתרת החשיפה של הגופים המוסדיים לנכסים במטבע חוץ של הגופים המוסדיים במילארדי דולרים

שיעור החשיפה של גופים מוסדיים למטבע חוץ באחוז

בשנת 2022 צמצמו חברות הביטוח וקרנות הפנסיה החדשות את החשיפה למט"ח של התיק המנוהל לכ- 16%. מנגד, שיעור החשיפה של קופות הגמל וקרנות ההשתלמות נשאר יציב על כ-%18. קרנות הפנסיה הוותיקות הגדילו את שיעור חשיפתן למט"ח אך המשיכו לשמור על רמת חשיפה נמוכה של כ- 15%.

בזירה המקומית – משקל המוסדיים במסחר המטבעי גבוה ולכן במקרה של העלאת ריבית נוספת בארה"ב אשר תגרור לחולשה בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית. מהלך של הסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.42 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. לאחרונה דוחות בנקים זרים מלמדים על הקשיים בפירעון אשראי מצד לקוחות לצד חברות שהחלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. מנתוני חברות עולה כי חברות גייסו הון רב עד שנת 2022, וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים מספק כך שאינן נזקקות לגיוס הון משמעותי בטווח המיידי לצורך ביצוע תוכניות ההשקעה ולפעילותם. הדבר תורם לרגיעה יחסית בשוקי ההון גם בשעה שהריבית גבוהה אולם "חמצן – מימוני" זה עומד להגמר וגובר החשש מאפקט מחסור במקורות אשראי "משבר נזילות".

תנועת הדולר עד כה תואמת את התחום עליו פירטנו בסקירתנו השנתית כתחום התנועה לשער הדולר 3.30-3.70 אולם לאור הרפורמה השיפוטית המתוכננת עולה הסיכון של נטישת משקיעים ועימם בריחת הון ונסיקת השערים אל מעבר לרמות השיא של השנים האחרונות. הערכתנו לשנת 2023 צופה כידוע כי ריבית הדולר תתייצב בקרבת רמת 5.25% ובקרבת רמה זו תשכון עד לקראת הרבעון הרביעי של השנה. מועד בו גובר הסיכוי להערכתנו לצעדי הקלה, עידוד והרחבה בשל המשבר הכלכלי המתמשך. מהלך של הפחתת ריבית הדולר, האפשרי בקרבת הרבעון האחרון של שנת 2023, יהא משום סמן לתנועה משמעותית של עליות בשוק המניות ובמקביל יתמוך בהצע מט"ח בזירה המקומית.

בישראל על רקע האינפלציה הגבוהה, כאשר המדד השנתי עלה 5.2%, גוברת הציפייה כי ריבית הבסיס תמשיך לעלות לעבר – 4.75% כבר בישיבת הועדה המוניטרית של בנק ישראל המתוכננת ל- 3 באפריל, אולם על רקע משבר הרפורמה השיפוטית אפשר ובבנק ישראל יידרשו לפעול לבלימת בריחת הון ונסיקת האינפלציה ויעדיפו לעלות את ריבית השקל בהתאם להתפתחות בשוק ההון המקומי.

עד כה בבנק ישראל שמרו על פער ריבית חיובי אל מול הדולר אולם במקרה קיצון כצעד חרום בבנק עשויים לשוב ולעלות את ריבית השקל מעבר לרמת ריבית הדולר. בנק ישראל מודע לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית של ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעם הפיחות המהיר בשקל יפגע מהלך ההוזלה הצפוי.

כפי שציינו בעבר, במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מואץ ומהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה לפגיעה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. החשש מאפקט בריחת ההון ופגיעה בשלטון החוק יגררו מוסדיים בישראל וגופים החשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

בתקופה של עלייה בריבית הדולר, השקל חשוף לתנועה בתחום שערים רחב (3.28-3.96). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל. התמונה לטווח ארוך תלויה רבות בצעדי הממשלה וההסכמות עם האופוזיציה ותנועת ההתנגדות, באשר לרפורמה השיפוטית. במקרה של הסדרת המחלוקת הדבר יתמוך בהתחזקות השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 28.03 ברמת 4,033.7 נק', עליה בשיעור של 1.3% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 28.03 עמד המחיר על רמת 9,030 דולר לטון, עליה בשיעור של 0.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב 28.03 עמדו המלאים על 68,400 טון, ירידה בשיעור של כ-5.9% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 28.03 עמד על 2,936.5 דולר לטון, עליה בשיעור של 1.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-28.03 על רמת 39,550 טון, ירידה בשיעור של 0.3% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –28.03 עמד המחיר על 24,074 דולר לטון, עליה בשיעור של 2.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 28.03 עמדו המלאים על רמת 44,208 טון, ירידה בשיעור של כ- 0.6% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 28.03 עמד על 2,389 דולר לטון, עליה בשיעור של 2.2% לעומת שבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 28.03 על רמת 532,025 טון, ירידה בשיעור של כ- 0.1% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

.