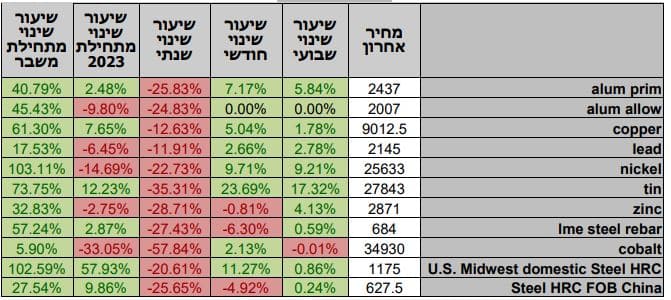

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים התנהל במגמה חיובית. בתום יום המסחר של 18.04 מדד הדאו ג'ונס עמד ברמת 33,976.63 נק', עליה בשיעור של 0.98% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 13,091.79 נק' ירידה בשיעור של 1.60%, לעומת שבוע שעבר ומדד ה- S&P 500 סגר ברמת 4,154.87 נק', עליה בשיעור של 1.54% לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,909.44 נק', עליה בשיעור של 1.08% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,882.67 נק', עליה בשיעור של כ- 1.14% ביחס לשבוע שעבר.

ארצות הברית –

נתוני האינפלציה ממשיכים לאותת על התקררות ושוהים ברמת 5% ומדד המחירים ליצרן החודשי ירד ב-0.5%, בכירי ה-FED הבנק המרכזי האמריקאי ממשיכים לתמוך בכך שהעלאת הריבית הקרובה ב 3 למאי הקרוב, תבוצע בשיעור מתון של 0.25% לעבר רמת 5.25%.

בשבועיים הקרובים יפורסמו נתוני הדוחות הכספיים של הבנקים, חברות הקמעונאות וחברות הטכנולוגיה הגדולות. הנתונים אשר יפורסמו עשויים לגרור תנודתיות בשווקים מכמה סיבות, דוחות הבנקים וציפיות רווחים להמשך יראו את חוסנם של הבנקים ואת רמת הפגיעה של הבנקים תוך חלוקה לבנקים גדולים ולבנקים אזוריים, כפי שבא לידי ביטוי במשבר SVB. בנוסף הדוחות הכספיים של החברות הקמעונאיות הגדולות ושל חברות הטכנולוגיה הגדולות יראו כיצד רמת הריבית הגבוהה והנסיקה בעלויות משכר ועד לחו"ג משפיעה על רווחיות החברות, מכך תושפע גם הצפייה לביקושים שמא צפויה ירידה במכירות ופגיעה ברווחיות בשנה הקרובה.

קרן המטבע העולמית פרסמה סקירת מאקרו הכלכלה העולמית לחודש אפריל ובה עדכנה את תחזית הצמיחה העולמית ביחס לתחזית בינואר, בדוח תחזית הצמיחה של הכלכלה האמריקאית עודכנה מעלה מ-1.4% ל- 1.6%, בשנת 2023 ו מ- 1% ל 1.1% בשנת 2024 נתונים הממשיכים להורות על האטה משמעותית בצמיחה אשר תיגרר לשנת 2024.

כפי שכתבנו בעבר להערכתנו רמת הריבית הניטרלית, ריבית הטרמינל, צפויה להגיע לעבר רמת 5.25% כבר בחודש מאי הקרוב. בשווקים גדלה הציפיה כי הממשל אינו צפוי להמשיך במדיניות העלאות הריבית לאורך זמן וכי קיימת סבירות שהעלייה תיעצר כבר בחודש מאי הקרוב.

מאורעות חשובים

- 4: נתוני צמיחת התוצר ארה"ב לרבעון 1 2023

- ד

אירופה –

בנאום אשר נשאה נשיאת הבנק המרכזי האירופי הגברת קריסטין לגרד, היא פרסה את הגורמים למשבר הנוכחי של הבנקים המרכזיים ואת הבעיות עימם הבנק המרכזי ECB והמדינות עשויים להתמודד. לדבריה הכלכלה העולמית עומדת בפני שינויים משמעותיים, בהמשך למגפת הקורונה ומלחמת רוסיה אוקראינה לדבריה רוסיה ניצלה את משאבי הטבע בכדי לסחוט מדינות באירופה. האיומים הבאים על הכלכלה העולמית ככלל ועל אירופה בפרט הם היריבות הגדלה בין ארה"ב לסין המובילה למערכת פוליטית דו-קוטבית. לדבריה הדרדרות המצב הגיאופוליטי העולמי יגרור חוסר יציבות נוסף בכלכלה העולמית בעקבות ירידת גמישות היצע הסחורות העולמי. נקודה החשובה לציון בנושא זה, כאשר אירופה מבצעת מעבר משמעותי לאנרגיה חלופית והגברת השימוש ברכבים חשמליים, הרי אירופה נדרשת לייבא 98% אחוז מן המינרליים הנחוצים מסין. בתקופה הנוכחית הסערה בכלכלה העולמית נרגעה, אך הסיכון גבוה, שכן הסערה עשויה לשוב ולפגוע ברמות האינפלציה באיחוד האירופי גם בשנים הבאות ונדרשת הערכות מוקדמת לסיכון.

שיעורי האינפלציה באיחוד האירופי גבוהים ושוהים ברמה 6.9%, כאשר הצפי כי באפריל נתוני האינפלציה יתקררו וירדו לעבר רמת 6.6%. תחזיות מחלקת המחקר ב-ECB, צופות אינפלציה עד סוף שנת 2023 ברמת 5.3% בממוצע, 2.9% ב-2024 ו 2.1% בשנת 2025. תשומת לב רבה תופנה לנתוני הצמיחה אשר יפורסמו בסוף החודש ולהחלטת הריבית הקרובה ב 4 למאי הקרוב, הציפייה נותרה להעלאה של 0.5% בריבית לעבר רמת 4% (35% כיום).

בבריטניה שיעורי האינפלציה התקררו לרמה 10.1% רמה הגבוהה מצפיות של 9.8%, בנוסף מדד אינפלציית הליבה שוהה ברמה 6.2% נתון זהה לנתון חודש קודם וגבוה מן הצפי לירידה לרמה של 6%. ריבית הבנק המרכזי האנגלי ה- BOE שוהה ברמת 4.25%. בעת הזו הציפייה היא שבהחלטת הריבית הקרובה (11 במאי הקרוב) יעלה הנגיד את הריבית בכ-0.25% וימתין לנתוני מקרו באשר להשפעת המהלכים מתוך חשש גובר מגלישת המשק למיתון עמוק. בשונה מאירופה וארה"ב בבריטניה נרשמה ההאטה משמעותית יותר בנתוני הצמיחה האחרונים, צמיחת התוצר החודשית בחודש פברואר הייתה ללא שינוי כלומר 0%, כאשר התחזית הייתה לצמיחה מתונה של 0.1% ולאור הנתון הקודם שהיה 0.4%. עם זאת חשוב לציין שנתוני הצמיחה מוטים מטה בעקבות שביתות במגזר הציבורי. נתוני הצמיחה הבאים עשויים להיות משמעותיים ולהראות האם יש בסיס לחשש ממיתון מתממש או שמא הכלכלה הבריטית שבה לצמוח.

מאורעות חשובים

- 4: פרסום נתוני הצמיחה באיחוד האירופי לרבעון 1

- ד

ישראל –

הרפורמה השיפוטית ממשיכה להיות הגורם המרכזי אשר עשוי להוביל את התנודות החדות בשערי החליפין. שער הדולר התייצב בטווח 3.64-3.67 בהמתנה לתוצאות שיחות הגישור בבית הנשיא. העדר הנפקות, EXITES וגיוסים משמעותיים מצמצם את היצע המט"ח ומנגד הטייס האוטומטי של המוסדיים ממשיך לקבוע את הטון. להערכתנו, לאחר יום העצמאות השהיית הרפורמה תפוג עם פתיחת מושב הכנסת, במידה ויאריכו את השהיית החקיקה צעד זה יאותת על כוונת הקואליציה להדברות משמעותית ועשוי להוביל להתחזקות השקל לעבר 3.5. מנגד במידה והקואליציה תמשיך בחקיקה חד צדדית ללא הסכמות, השקל עשוי להמשיך במגמת ההיחלשות לעבר 3.8 שקל לדולר ויותר.

כפי שכתבנו בעבר להערכתנו "רכבת ההרים" בשער הדולר עשויה להמשך והתנודתיות בשערים בעקבות חששות המשקיעים מעתיד המחלוקות באשר לרפורמה השיפוטית. מהלך העשוי לשוב ולתמוך בתנודות שערים כפועל יוצא של פעילות ערה מצד המבקשים לצמצם את חשיפתם לשקל.

צמצום פעילות זרים בזירה המקומית לצד הירידה בפעילות הכלכלית בתקופת ההפגנות כמו גם ההאטה בפעילות הכלכלית הגלובלית צפויים לפגוע קשות בנתוני הצמיחה ובהמשך בהכנסות המדינה, במקורות לתקציב ובעודפי המט"ח מהם נהנה המשק בשנים האחרונות. כבר החודש פרסם משרד האוצר באומדן ראשוני לביצועי התקציב, על ירידה בהכנסות המדינה ממיסים – בינואר עד מרץ 2023 השינוי המצטבר בהכנסות ממיסים ירד כ-4.8% ביחס לינואר עד מרץ 2022. (חשוב לציין שבתחילת 2022 היה גידול חריג בהכנסות המדינה) ראוי לציין כי הממשלה היוצאת הותירה בידי האוצר עודף מצטבר של כ-14.1 מיליארדי ₪, אולם הירידה בהיקף עסקאות נדל"ן בעקבות עליית הריבית יחד עם ירידה עולמית בהשקעות בהייטק משפיעה גם בארץ וגוררת ירידות נוספות בהכנסות המדינה בשנת 2023. הקואליציה נדרשת לאשר תקציב עד 29 למאי בהעדר תקציב תפוזר הכנסת מהלך ממנו יבקשו להמנע בקואליציה ויפעלו לאישור התקציב תוך הכרזה על קיצוץ רוחבי משמעותי למימון הפערים בהכנסות המדינה.

ראוי לציין את פעילות המוסדיים הפועלים בשוקי המניות והאג"ח לצמצום חשיפתם לשינוי בשערי החליפין הינה בהיקף כספי משמעותי והיא תורמת לתנודות בשער החליפין דולר/שקל עם השינוי בשוקי ההון בחו"ל.

בזירה המקומית – משקל המוסדיים במסחר המטבעי גבוה ולכן במקרה של העלאת ריבית נוספת בארה"ב אשר תגרור לחולשה בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית. מנגד נציין כי מהלך של הסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.5 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. לאחרונה דוחות בנקים זרים מלמדים על הקשיים בפירעון אשראי מצד לקוחות לצד חברות שהחלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. מנתוני חברות עולה כי שעון החול רץ וכי חברות גייסו הון רב עד שנת 2022, וכי עד לשנת 2024 חברות רבות מצוידות במלאי מזומנים מספק כך שאינן נזקקות לגיוס הון משמעותי בטווח המיידי לצורך ביצוע תוכניות ההשקעה ולפעילותם אך הזמן יתחיל בקרוב לאותת על הצורך לפעול לגיוס הון. הדבר תורם לרגיעה יחסית בשלב הנוכחי בשוקי ההון גם בשעה שהריבית גבוהה אולם "חמצן – מימוני" זה עומד להיגמר שעון החול רץ וגובר החשש מאפקט מחסור במקורות אשראי "משבר נזילות".

כפי שפירטנו בעבר, תנועת הדולר עד כה תואמת את התחום עליו פירטנו בסקירתנו השנתית כתחום התנועה לשער הדולר 3.30-3.70 אולם לאור הרפורמה השיפוטית המתוכננת עולה הסיכון של נטישת משקיעים ועימם בריחת הון ונסיקת השערים אל מעבר לרמות השיא של השנים האחרונות. הערכתנו לשנת 2023 צופה כידוע כי ריבית הדולר תתייצב בקרבת רמת 5.25% ובקרבת רמה זו תשכון עד לקראת הרבעון הרביעי של השנה. מועד בו גובר הסיכוי להערכתנו לצעדי הקלה, עידוד והרחבה בשל המשבר הכלכלי המתמשך. מהלך של איתות על הצורך/כוונה להפחתת ריבית הדולר, האפשרי בקרבת הרבעון האחרון של שנת 2023, יהא משום סמן לתנועה משמעותית של עליות בשוק המניות ובמקביל יתמוך בהצע מט"ח בזירה המקומית.

שיעור האינפלציה בישראל ירד בהתאם לצפי לעבר רמת 5%, אך זו עדיין רמה הגבוהה משמעותית מטווח היעד אשר תחייב את בנק ישראל להמשיך במדיניות העלאת הריבית בהחלטה הקרובה ב 22 למאי. לפי נתוני בנק ישראל הציפיות לאינפלציה לשנה שוכנות בסביבת הגבול העליון של היעד -3%. כמו כן, הציפיות לאינפלציה לטווח שמעל לשנה שבו בחזרה לטווח יעד הריבית (2%-3% ) ברמה ממוצעת של כ-2.6%.

להערכתנו ריבית הבסיס תמשיך לעלות לעבר – 4.75% כבר בישיבה הקרובה של הוועדה המוניטרית של בנק ישראל (22 במאי 2023), אולם על רקע משבר הרפורמה השיפוטית אפשר ובבנק ישראל יידרשו לפעול לבלימת בריחת הון ונסיקת האינפלציה ויעדיפו לעלות את ריבית השקל בהתאם להתפתחות בשוק ההון המקומי.

עד כה בבנק ישראל שמרו על פער ריבית חיובי אל מול הדולר אולם במקרה קיצון כצעד חרום בבנק עשויים לשוב ולעלות את ריבית השקל מעבר לרמת ריבית הדולר. בנק ישראל מודע לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית של ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שעם הפיחות המהיר בשקל יפגע מהלך ההוזלה הצפוי.

כפי שציינו בעבר, במבט לטווח הבינוני [חציון ראשון 2023] הפוטנציאל הגבוה תומך בהמשך העלייה בריבית הדולר ועימה לתנודות ואף לחולשת שוק המניות האמריקאי, כמו גם לתגובת שרשרת לנסיקה בעלויות המימון עם העלייה החדה בריבית, דבר התומך בתנועת רכבת ההרים ובפוטנציאל הגבוה של השפעה על שוק המטבע המקומי בשקל בתבנית תנועה של ייסוף מוגבל ופיחות מואץ ומהיר.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה לפגיעה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. חולשת שוק ההון תיגרור מוסדיים בישראל לצד גופים החוששים מאפקט בריחת ההון עם הפגיעה בהפרדת הרשויות ובשלטון החוק והחשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות ומעמד מערכת המשפט עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

בתקופה של אי וודאות פוליטית-כלכלית בשל אפקט הרפורמה השיפוטית, עלייה בריבית הדולר, השקל חשוף לתנועה בתחום שערים רחב (3.28-3.96). כפי שפירטנו לאחרונה במבט לטווח הקצר – התנועה הפרו שקלית המתקנת הינה פעולה מוגבלת של הטווח הקצר אולם במבט לטווח הבינוני רכבת ההרים תומכת בתנועה מחודשת של חולשת השקל. התמונה לטווח ארוך תלויה רבות בצעדי הממשלה וההסכמות עם האופוזיציה ותנועת ההתנגדות, באשר לרפורמה השיפוטית. במקרה של הסדרת המחלוקת הדבר יתמוך בהתחזקות השקל.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 18.04 ברמת 4,094 נק', עליה בשיעור של 3.51% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 18.04 עמד המחיר על רמת 9,012.5 דולר לטון, עליה בשיעור של 1.07% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב 18.04 עמדו המלאים על 53,050 טון, ירידה בשיעור של כ-6.6% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.04 עמד על 2,871 דולר לטון, עליה בשיעור של 3.08% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-18.04 על רמת 44,150 טון, ירידה בשיעור של 1.18% לעומת הרמות בשבוע שעבר.

– NICKEL מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –18.04 עמד המחיר על 23,633 דולר לטון, עליה בשיעור של 8.7% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 18.04 עמדו המלאים על רמת 41,466 טון, עליה בשיעור של כ- 0.25% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 18.04 עמד על 2,437 דולר לטון, עליה בשיעור של 4.8% לעומת שבוע שעבר. רמת מלאי האלומיניום עלתה במהלך השבוע ועמדה ב- 18.04 על רמת 573,075 טון, עליה בשיעור של כ- 8.65% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.