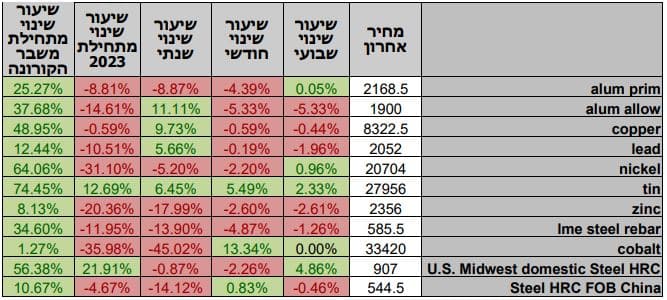

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים התנהל במגמה חיובית. בתום יום המסחר של 11.07 מדד הדאו ג'ונס עמד ברמת 34,261.42 נק', עליה בשיעור של 1.6% לעומת רמות הסגירה של השבוע שקדם, מדד הנאסד"ק 100 נסחר ברמת 15,119 נק' עליה בשיעור של 0.6%, לעומת השבוע שעבר ומדד ה- S&P 500 סגר ברמת 4,439 נק', עליה בשיעור של 0.9%, לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,282.5 נק', עליה בשיעור של 0.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,790 נק', עליה בשיעור של 1.2% לעומת שבוע שעבר.

ארצות הברית –

האינפלציה בארה"ב ממשיכה להראות על סימני התקררות משמעותיים כאשר אמש, האינפלציה השנתית עלתה בשיעור של 3% נתון הטוב מהצפוי, אינפלציית הליבה שוכנת ברמת 4.8% שיפור משמעותי מן החודש הקודם. המדד עלה בחודש יוני בשיעור של 0.2% בלבד נתון הנמוך מהצפי אך גבוה מן הנתון בחודש הקודם. עם זאת, להערכתנו התקררות האינפלציה בארה"ב עשויה להבלם ואף לשוב ולעלות חזרה שכן אינפלציית הליבה (5.3%) נותרה גבוהה ואינה יורדת בקצב מספק, כאשר ברקע ההשפעה של סקטור השירותים ההמשיך לאותת על סימני התרחבות ולחצי שכר.

בנק אמריקה צופה כי במידה ושיעורי האינפלציה החודשית לא יהיו נמוכים מ 0.2%, האינפלציה בארה"ב עשויה לחזור ולעלות בהמשך השנה ובשנת 2024 דבר שמחייב את הבנק המרכזי האמריקאי ה-FED לשמור את רמת ריבית הדולר גבוהה לאורך פרק זמן ממושך יותר מהצפי.

במקביל בסין ענף הייצור משדר סמנים של האטה משמעותית, האינפלציה השנתית בקיפאון ושוכנת ברמת 0% יחד עם שיעורי אבטלה גבוהים בקרב כוח העבודה הצעיר, כתוצאה מכך בסין צפויים להערכתנו להכריז על תוכנית מרחיבה כצעד לעידוד והחזרת הכלכלה לפעילות מוגברת ולשמור על יעד צמיחה של כ-5% בשנה. צעדים אלה עשויים לעודד ביקושים בשוק הסחורות ולגרור עליית מחירים אשר ישפיעו על נתוני האינפלציה בסין ובכלכלה הגלובלית.

לירידת מחירי הדלקים השפעה חיובית על ירידת האינפלציה. על רקע העובדה שמחירי הדלקים נסחרים בטווח 68-75 דולרים לחבית החליטו מדינות אופ"ק + לקצץ בהיצע הדלקים כצעד בולם לירידת המחיר אל מתחת לרף ה 70 $ לחבית. החשש בקרב מדינות אופק נותר מפני האפשרות שהאטה משמעותית בפעילות הכלכלית הגלובלית תגרור לירידה נוספת במחירי האנרגיה, מהלך הפוגע במקור מרכזי בהכנסת המדינות ואת זה מבקשים הן למנוע.

ועדת השוק הפתוח (FOMC) שע"י הבנק המרכזי האמריקאי (FED) צפויה להחליט על העלאה מחודשת ונוספת בריבית הדולר, כבר בפגישתה הקרובה (26 ביולי). הבנק המרכזי האמריקאי צפוי לבצע העלאת ריבית נוספת בשיעור של 0.25%. השווקים הפיננסים מתמחרים כעת בסבירות של- 94% שהריבית תעלה בכ-0.25% בהחלטה הקרובה בכך תגיע הריבית לכדי 5.5%.

מאורעות חשובים

- 07 – מדד המחירים ליצרן לחודש יוני

- 07 – מדד המכירות הקמעונאיות

אירופה –

בשבוע החולף התפרסמו באירופה נתוני מדד המחירים לצרכן בגרמניה אשר עמדו בציפיות. מדד חודש יוני רשם עליה של 0.4% לעומת הירידה בחודש הקודם, המדד השנתי רשם עליה של 0.4% לעומת 6.1% בחישוב שנתי בחודש מאי. בנוסף מדד הסנטימנט העסקי רשם הרעה וירד ב 12.2 נקודות לעומת הציפייה לירידה של 10.2 נקודות. מנגד נתוני האינפלציה השנתיים באיחוד האירופי עלו ב- 5.5% בלבד נתון הנמוך מהצפי, נתוני אינפלציית הליבה שהיא האינפלציה ללא מרכיבי האנרגיה והמזון שוכנים ברמת 5.4% נתון הגבוה מהחודש שעבר. מדד המחירים ליצרן PPI השנתי רשם לראשונה מתקופת הקורונה ירידה והפך ל-שלילי ושוכן ברמת 1.5%-, נתון המורה על המשך התקררות האינפלציה באיחוד האירופי. בנוסף מתחילת יולי מחירי החשמל באירופה רשמו ירדה משמעותית בעקבות היצע גבוה מהביקוש, נתון הנתמך בין היתר בגידול בתפוקה – ייצור של חשמל סולארי, מצב העשוי אם יימשך לתרום לירידות מחירים ובהמשך לירידת המדד.

הבנק המרכזי האירופי ה-ECB צפוי להמשיך ולבצע העלאת ריבית נוספת גם החודש כבר בהחלטה הקרובה (27/7). על רקע המשבר בסין והתחזקות האירו עם הציפיה לעליה בריבית, ראוי לציין כי בשונה מארה"ב במקרה של פגיעה מחודשת בשרשרת האספקה בסביבה של כלכלה שברירית במיוחד ככלכלת האיחוד, עשויה הדבר לפגוע קשות באירופה יותר מאשר יפגע במשק האמריקאי.

בבריטניה, שער הליש"ט נסחר בקרבת 1.29 ומתחילת השנה התחזק כ-7% מול הדולר, כאשר המגמה הייתה מוטה בעיקר להתחזקות הליש"ט מול הדולר. בניגוד לאיחוד האירופי וארצות הברית, הבנק המרכזי האנגלי מתקשה בקירור האינפלציה ובחר לבצע העלאת ריבית כאשר לאחרונה עלתה הריבית בשיעור של כ-0.5% לעבר רמת 5% ובכך צומצם פער הריביות אל מול הדולר – צעד אשר תרם להתחזקות הליש"ט. בשבוע הקרוב יפורסמו נתוני הצמיחה לחודש מאי אשר צפויים להראות על כך שהכלכלה האנגלית נסוגה והתקבצה בחודש החולף.

כאמור הבנק המרכזי האנגלי מתקשה בקירור האינפלציה וצפוי להמשיך ולבצע מדיניות מוניטרית מצמצמת בכדי להילחם באינפלציה הגבוהה. האינפלציה שוכנת כיום ברמת 8.7%, רמה הגבוהה משמעותית מטווח היעד של 2%-3%.

מאורעות חשובים

- 07 – פרסום נתוני צמיחה חודשיים לחודש מאי אנגליה

- 07 – פרסום נתוני האינפלציה לחודש יוני אנגליה

ישראל –

מגמת "רכבת ההרים" בשוק המט"ח נמשכת כאשר בשבוע החולף לאחר העברת ביטול עילת הסבירות בכנסת בקריאה ראשונה, השקל החל להתחזק מרמת 3.71 עד לעבר רמת 3.66 ₪ לדולר, בניגוד לציפייה. הסיבה המרכזית להיחלשות השקל, טמונה בהיצע המט"ח הגדול הזורם לשוק. הזרמת הדולרים בהיקף המשמעותי ע"י להערכתנו הגופים המוסדיים נתמכת ברצונם לצמצם את היקף חשיפתם למט"ח. בתקופה האחרונה נסקה החשיפה המטבעית של הגופים המוסדיים והגיעה לכדי- 19% מסך תיק הנכסים. על אף התחזקות השקל, להערכתנו פוטנציאל הייסוף מוגבל, ובמבט לטווח בינוני לדעתנו שער הדולר שקל עשוי לחזור חזרה אל מעבר לרמת 3.7 דולר לשקל.

כפי שכתבנו בעבר היחלשות השקל אל מול הדולר, מקבלת משנה חשיבות בשל אפקט מנגנון התמסורת. מנגנון זה מלמד כי עלייה של אחוז בשער הדולר/שקל מתבטאת בעלייה של 0.1% – 0.2% באינפלציה. על פי בנק ישראל בעקבות הרפורמה המשפטית ונסיקת הדולר עלתה האינפלציה בכ- אחוז עד אחוז וחצי שכן שער החליפין הגבוה גרר לעליות מחירים ואלו השפיעו על מדד המחירים לצרכן. עד כה העלייה החריגה באינפלציה גררה את בנק ישראל לעלות את הריבית בכדי לבלום את האינפלציה מצד הביקוש, אולם לאור העובדה שלריבית המשתנה משקל גבוה בתיק האשראי של המשק הישראלי הגבוה באופן חריג מהמקובל בעולם נמצא שחולשת השקל ופיחות הדולר הגוררת לעליה בריבית, פוגעים בהכנסה הפנויה שבידי הציבור בישראל בשיעור גבוה ממשקים אחרים הנחשפים לעליה בריבית המשתנה. נדגיש כאמור התחזקות הדולר – היחלשות השקל הגוררת לעליית מדד המחירים לצרכן, שכן פיחות השקל גורר לעלייה במחירי היבוא עם ההתייקרות בעלות המוצרים המיובאים במונחים שקלים. בכך עליות המחירים מזניקות את האינפלציה ופוגעות בהכנסה הפנויה.

כפי שפירטנו רבות בעבר, ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי. מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל דבר התורם לתנודות השערים. לדעתנו רכבת ההרים, צפויה להמשך בשנה הנוכחית אולם במקרה של הסדרת משבר הרפורמה השיפוטית הדבר צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.5 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. לאחרונה דוחות בנקים זרים מלמדים על הקשיים בפירעון אשראי מצד לקוחות לצד חברות שהחלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. מנתוני חברות עולה כי נתוני החברות מורים על שיא בגיוס הון בשנת 2023. חברות רבות מצוידות במלאי מזומנים מספק כך שאינן נזקקות לגיוס הון משמעותי בטווח המיידי לצורך ביצוע תוכניות ההשקעה ולפעילותם. תיק האשראי לנדל"ן בארה"ב (משכנתאות) ברובו מבוסס על ריביות קבועות כך שהשפעת הנסיקה בריבית פחותה על הכנסתם הפנויה של משקי בית רבים. בכך מוסברת הרגיעה היחסית בשוקי ההון בארה"ב במיוחד גם בשעה שהריבית שוכנת ברמות גבוהות.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שתבוצע בריבית הדולר תפגע ברווחי החברות ותגרור בהתאמה לפגיעה בשווי חברות בשוק המניות בארה"ב, בדגש על שחיקת מכפילי הרווח. חולשת שוק ההון תגרור מוסדיים בישראל לצד הגופים החוששים מאפקט בריחת ההון עם הפגיעה בהפרדת הרשויות ובשלטון החוק והחשופים לדולר/שקל, לצמצם את חשיפתם הפעם באמצעות רכישת מט"ח. מהלך זה יתרום לתנודות שערים ואף לפיחות השקל והתחזקות הדולר לרמות חדשות.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים. בזירה המקומית: סוגיות פוליטיות, מעמד מערכת המשפט, עצמאות בנק ישראל וההסלמה בזירה הביטחונית עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 11.07 ברמת 3,686 נק', ירידה בשיעור של 0.4%, לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 11.07 עמד המחיר על רמת 8,322 דולר לטון, ירידה בשיעור של 0.6% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב 11.07 עמדו המלאים על 57,075 טון, ירידה בשיעור של כ-9.4% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 11.07 עמד המחיר על 2,356 דולר לטון, ירידה בשיעור של 0.3% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 11.07 עמדו המלאים על 72,925 טון, ירידה בשיעור של 1.4% לעומת הרמות בשבוע שעבר.

NICKEL- מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –11.07 עמד המחיר על 20,704 דולר לטון, ירידה בשיעור של 0.5% לעומת רמות הסגירה של שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 11.07 עמדו המלאים על רמת 37,878 טון, ירידה בשיעור של כ- 0.9% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 11.07 עמד על 2,168 דולר לטון, עליה בשיעור של 1.1% לעומת שבוע שעבר. רמת מלאי האלומיניום עמדה ב- 11.07 על רמת 531,725 טון, ירידה בשיעור של 0.6% לעומת שבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.