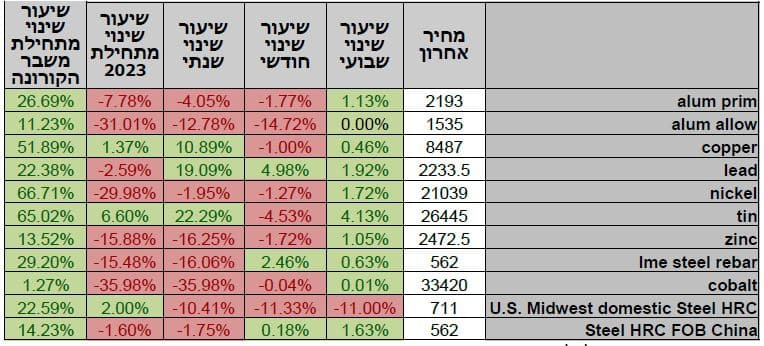

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

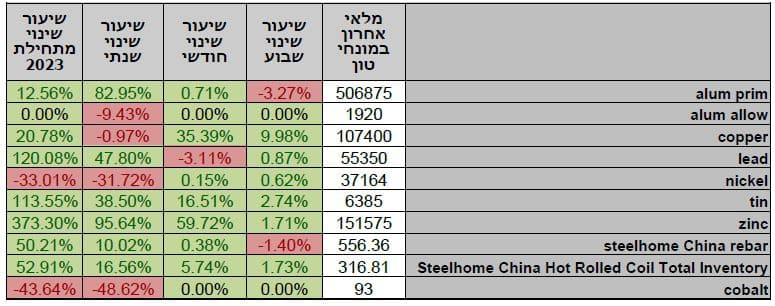

טבלת מלאים

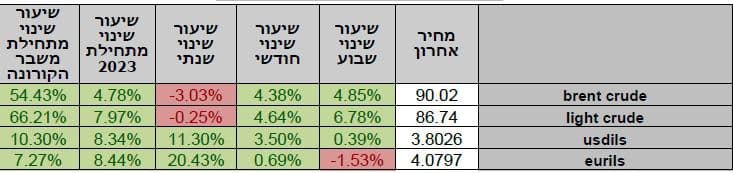

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, שוק המטבע המקומי המשיך להגיב בעצבנות לחשש ממשבר חוקתי. המסחר בשווקים הפיננסיים הגלובליים התנהל במגמה מעורבת. בתום יום המסחר של ה- 05.09 מדד הדאו ג'ונס עמד ברמת 34,642 נק', ירידה בשיעור של 0.60% לעומת רמות הסגירה של שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 15,508 נק', עליה בשיעור של 0.1% לעומת שבוע שעבר ומדד ה- S&P 500 סגר ברמת 4,497 נק', ירידה בשיעור של 0.4%, לעומת שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,438 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,771.7 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר.

ארצות הברית –

שוק התעסוקה הראה לראשונה סימני האטה כאשר שיעורי האבטלה עלו לעבר רמת 3.8%, רמה הגבוהה מהציפיות של 3.5% אך עדיין שוק העבודה הדוק מאוד. מנגד הכלכלה האמריקאית הוסיפה באוגוסט 187 אלף משרות, נתון הגבוה מן הנתונים בחודשים יולי ויוני. במקביל רמת ההכנסה שמרה על עלייה מתונה של 0.2%, ומדד המחירים PCE אשר מודד את השינויים במחירי הסחורות אשר הנרכשים על ידי הצרכנים עלה 0.2% בהתאם לציפיות.

מחיר הדלק מסוג WTI [West Texas Intermediate-חוזי הדלק האמריקאי] ממשיך במגמת עלייה והגיע לרמת 87 דולר חבית ואילו הדלק האירופי האיכותי מהים הצפוני דלק מסוג ברנט הגיע לרמת 90 דולר לחבית, הרמות הגבוהות ביותר מזה 10 חודשים. עליות מחיר בעקבות הודעת סעודיה על הקטנה נוספת של 1 מיליון חביות ביום לשלושה חודשים עד סוף השנה.

הציפיות בשווקים כי הבנק המרכזי האמריקאי ה-FED ימתין בישיבתו הקרובה ב 20.9 לנתונים נוספים בטרם יבצע העלאת ריבית נוספת. להערכתנו, בסביבה של נתונים כלכליים המורים על שוק עבודה הדוק, שכר בעליה וביקושים שאינם נבלמים, כאשר מגמת בלימה אינה נראת באופק ומחירי חומרי הגלם מעודדים את שרשרת עליות המחירים, הבנק ישוב ויבצע העלאת ריבית נוספת עד סוף השנה, הציפייה כי העלייה תהא בחודש נובמבר.

מאורעות חשובים

- 09: נתוני האינפלציה ואינפלציית הליבה לחודש אוגוסט

- 09: מדד המחירים ליצרן + מדד המכירות הקמעונאיות לחודש אוגוסט

אירופה –

האינפלציה באירופה אמנם במגמת ירידה, אך במגמה איטית מהצפי ושוכנת ברמת 5.3% מול ציפייה של 5.1%. במקביל אירופה מצטיידת בגז לקראת החורף הקרב וללא אספקה מרוסיה. הביקושים תרמו למחירי הדלק לחזור למגמת עלייה ומחירי הגז TTF בעלי התנודתיות הגבוהה והפוטנציאל להמשך עליית מחירים ולחזרה לעבר רמת – 40 אירו למגה וואט, רמה שהייתה במהלך החודש האחרון, בעקבות בעיות באספקה ושביתות באוסטרליה תרמו להתבססות המחירים ברמות הגבוהות.

ההאטה באירופה ממשיכה לתת אותותיה, בגרמניה מדד ההזמנות ממפעלים החודשי הראה על ירידה של 11.7% נתון נמוך בהרבה מהציפייה לעליה של 4%, הנתון הנמוך ביותר מחודש אפריל 2020. כפי שכתבנו בעבר נתונים אלה מחייבים תשומת לב במיוחד על רקע ההאטה בפעילות הכלכלית בסין, להערכתנו התלות הגבוהה של קטרי המשק באיחוד האירופי ביצוא לסין יקרין על נתוני הצמיחה באיחוד. להערכתנו בטווח הקצר היצוא האירופי עשוי להורות על האטה ופגיעה מהתרחבות ההאטה בסין, כל זאת עד להשפעת תוכניות עידוד הצמיחה בסין מהלך בעל פוטנציאל השפעה של הטווח הבינוני.

בהחלטת הריבית הקרובה ב-14.09 הבנק המרכזי האירופי ה-ECB אינו צפוי לבצע העלאת ריבית נוספת, אולם להערכתנו עד סוף השנה, קיים פוטנציאל גבוה להעלאת ריבית נוספת במיוחד במידה ומדדי המחירים (האינפלציה) לא יתקררו בקצב הרצוי.

מאורעות חשובים

- 09: החלטת הריבית המוניטרית של הבנק המרכזי האירופי ה-ECB

ישראל –

שער הדולר שקל הגיע לרמת שיא של 3.85, שער השוכן בקרבת רמת השיא הגבוהה ביותר מתקופת הקורונה ובניכוי תנודת השערים בימי תחילת מגפת הקורונה, הרי שמדובר בחזרה לרמות שלא נראו מזה 6 שנים. חוסר הוודאות בשווקים בנוגע לרפורמה המשפטית והחשש ממשבר חוקתי מוביל ליציאת משקיעים מהחזקה בשקלים לצד החולשה בשוקי המניות הגוררת את הגופים המוסדיים לצמצם את היקף ההגנות המטבעיות עם הירידה בשווי תיק המניות ולצורך זאת לרכוש מט"ח, מהלכים שתרמו לפיחות המהיר ולהמשך היחלשות השקל. פרסום הידיעה על מתווה פשרה אשר פורסם השבוע גרר את השווקים לתגובה מהירה של ביקוש לשקל אשר התחזק לעבר רמת 3.78 שקל לדולר. אולם, לאחר ההבנה שאין הסכמות ולאור חוסר האמון והחשש ממשבר חוקתי, עודפי ביקוש לדולר גררו לפיחות מהיר. בצל האכזבה שער הדולר חזר לעלות במהירות לעבר רמת השיא 3.85.

כפי שכתבנו רבות בעבר, המשבר החברתי – פוליטי – כלכלי, חסר התקדים שפוקד את המשק הישראלי, גורר לאי יציבות בשוק ההון המקומי. להערכתנו "רכבת ההרים" צפויה להמשך. בתחום הרפורמה השיפוטית, תשומת הלב מופנת לדיונים בבג"ץ הצפויים במהלך חודש ספטמבר, כך שבשבוע הקרוב יורד רף הרגישות במסחר בדולר/שקל אשר עשוי להגיב לעודפי ביקוש/היצעי גדולים הן מצד היצואנים המבקשים לגדר תמורות עתידיות ולצורך תשלומים בשקלים והן מצד הגופים המוסדיים אשר יבקשו להגיב לתנודות בשוקי המניות. תמונת מצב התומכת בהמשך תנועת "רכבת ההרים". במבט לטווח בינוני, העלייה בריבית הדולר, לצד העדר הסכמות בזירה הפוליטית, המשך הביקושים מצד משקיעים מקומיים וזרים לדולר, החמרה בזירה הביטחונית וצמצום ההיצע עם הקריסה בהיצעי המט"ח מצד הגופים העסקיים והמשקיעים הזרים אשר צמצמו חדות את היקף פעילותם תומכים בהמשך הפיחות ובהחלשות השקל לעבר 3.86 שקל לדולר, רמה טכנית אשר סביבה עד כה נבלם פיחות השקל. להערכתנו החשש ממשבר חוקתי הינו רחב ומשמעותי ועשוי לאפשר תנועה לעבר 4 ₪/$.

בנק ישראל הותיר את הריבית פעם נוספת ברמת 4.75%, על אף שרמת האינפלציה (3.3%) עודנה שוכנת מעל לטווח היעד. לדברי בנק ישראל "הפעילות הכלכלית במשק הישראלי מצויה ברמה גבוהה ומלווה בשוק עבודה הדוק, אם כי ישנה התמתנות מסויימת במספר אינדיקטורים. האינפלציה עודנה רוחבית ומצויה ברמה גבוהה. עם זאת, בחודשים האחרונים מסתמנת האטה באינפלציה. לכן, הוועדה החליטה להותיר את הריבית על כנה, אך רואה היתכנות לא מבוטלת להמשך העלאה של הריבית בהחלטותיה הבאות, ככל שסביבת האינפלציה לא תמשיך להתמתן בהתאם למצופה. תוואי הריבית יקבע בהתאם לנתוני הפעילות והתפתחות האינפלציה, זאת על מנת להמשיך ולתמוך בהשגת יעדי המדיניות."

כפי שפירטנו בעבר, מדד המחירים לצרכן מאותת על המשך מגמת התקררות האינפלציה, כאשר המדד עלה ב- 0.3% בחודש יולי בהשוואה לחודש יוני, בחישוב שנתי מדד המחירים לצרכן בחודש יולי עלה ב3.3% נתון הנמוך מצפי של 3.4%. מדד חודש יולי 2022 היה גבוה באופן קיצוני (1.1%) לעומת נתוני 2022 והיה סמן לנסיקת האינפלציה. הירידה במדד יולי 2023 לעומת יולי 2022 גררה לירידה חדה במדד השנתי אולם על רקע העובדה שמדד חודש אוגוסט 2022 היה נמוך מהמדד הצפוי לאוגוסט 2023 לצד הפיחות המתמשך והחגים הקרבים ועימם עליות המחירים, התייקרות מוצרי האנרגיה כל אלו צפויים להוסיף ללחצי המחירים ולמדד החודשי ובחישוב שנתי כאחד. הערכה כי מדד חודש אוגוסט הקרוב יהיה גבוה כאמור מזה של אוגוסט 2022 דבר שיתרום לעלייה מחדש של המדד בחישוב שנתי אל עבר רמת 4%.

על פי נתונים ראשוניים שנאספו באגף הכלכלן הראשי, ברבעון הראשון בשנת 2023 נרשמה ירידה משמעותית בעסקאות השקעה זרות בישראל והן הסתכמו בכ-2.6 מיליארד דולר, ירידה של כ60% לעומת הממוצע בכל אחד מהרבעונים בשנים 2020 ו2022. הירידה מתבטאת הן במספר העסקאות והן במספר המשקיעים שירדו שניהם בשליש לעומת השנים הקודמות. במקביל, על פי נתוני הלמ"ס סך ההשקעות הזרות הישירות בישראל ברבעון הראשון של 2023 הסתכמו בכ-4.760 מיליארד דולר, ירידה של כ34% לעומת הממוצע ברבעון בשנים 2020 ו.2022. שנת 2021 נחשבת כשנה חיובית חריגה ולכן הוצאה מהחישוב.

מנגנון התמסורת – הקשר ההדוק שבין פיחות לאינפלציה

הנסיקה בשער הדולר ועימה היחלשות השקל אל מול הדולר, מקבלת משנה חשיבות בשל אפקט מנגנון התמסורת. מנגנון זה מלמד על הקשר הקיים בין עלייה של אחוז בשער הדולר/שקל, אשר גוררת לעליה במחיר מוצרים מיובאים ואשר באה לידי ביטוי בעלייה של 0.1% – 0.2% באינפלציה. כך לדוגמא, לדברי בכירי בנק ישראל, בעקבות הרפורמה המשפטית ונסיקת הדולר עלתה האינפלציה בישראל עד כה [בתנועה 3.30-3.70] בכ- אחוז וחצי. שער החליפין הגבוה גרר לעליות מחירים ואלו השפיעו על מדד המחירים לצרכן. עד כה העלייה החריגה באינפלציה גררה את בנק ישראל לעלות את הריבית בכדי לבלום את האינפלציה מצד הביקושים, אולם לאור העובדה שלריבית המשתנה משקל גבוה בתיק האשראי של המשק הישראלי, כאשר החשיפה לריבית משתנה בישראל גבוהה באופן חריג מהמקובל בעולם, נמצא שחולשת השקל ופיחות הדולר הגוררת לעליה בריבית, פוגעים בהכנסה הפנויה שבידי הציבור בישראל בשיעור גבוה ממשקים אחרים בעולם.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. מנתוני חברות עולה כי החברות ביצעו גיוסי הון בשנת 2023, כך שחברות רבות מצוידות במלאי מזומנים מספק ואינן נזקקות לגיוס הון משמעותי בטווח המיידי לצורך ביצוע תוכניות ההשקעה ולפעילותם.

לסיכום – ברמה הגלובלית, דברי יו"ר הבנק המרכזי האמריקאי מלמדים כי הבנקים נחושים למנוע אינפלציה ולא יהססו לעלות את הריביות. הערכה כי עד סוף השנה תהא העלאת ריבית נוספת בארה"ב ובאירופה. להערכתנו גובר הסיכוי להעלאה בריבית גם בישראל. אולם, על רקע הציפייה להתמתנות האינפלציה בשנת 2024, הרי שהדבר יתמוך במיתון הדרגתי של צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 2Q של שנת 2024, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים. בזירה המקומית: סוגיות פוליטיות, מעמד מערכת המשפט, עצמאות בנק ישראל וההסלמה בזירה הביטחונית עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי. דבר התומך בתנועת הדולר/שקל בתחום 3.50-3.86 ₪ לדולר. אולם בחודשים הקרובים, משבר חוקתי עשוי לדעתנו לגרור לפיחות חד ולצמצום משמעותי בהיצע המט"ח מהלך בעל פוטנציאל פיחות משמעותי ועם פריצת רף ה 3.86 תפתח הדלת לתנועה לעבר 4 ₪ לדולר.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 05.09 ברמת 3,755 נק', ירידה בשיעור של 0.4% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 05.09 עמד המחיר על רמת 8,487 דולר לטון, ירידה בשיעור של 0.2% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 05.09 עמדו המלאים על 107,400 טון, עליה בשיעור של כ-3.0% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 05.09 עמד המחיר על 2,473 דולר לטון, ירידה בשיעור של 0.5% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 05.09 עמדו המלאים על 151,575 טון, ירידה בשיעור של 1.3% לעומת הרמות בשבוע שעבר.

– NICKEL מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –05.09 עמד המחיר על 21,039 דולר לטון, ירידה בשיעור של 0.2% לעומת רמות הסגירה של שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 05.09 עמדו המלאים על רמת 37,164 טון, ירידה בשיעור של כ- 0.1% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 05.09 עמד על 2,193 דולר לטון, ירידה בשיעור של 2.0% לעומת שבוע שעבר. רמת מלאי האלומיניום עמדה ב- 05.09 על רמת 506,875 טון, ירידה בשיעור של 0.3% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.