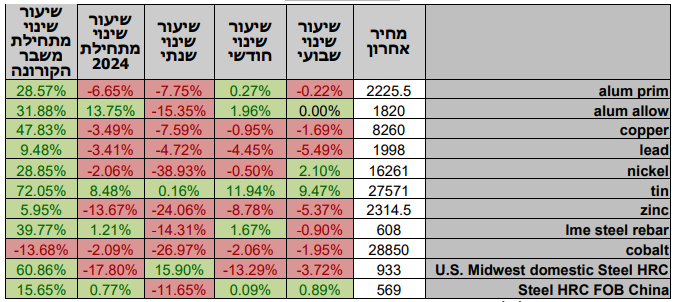

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

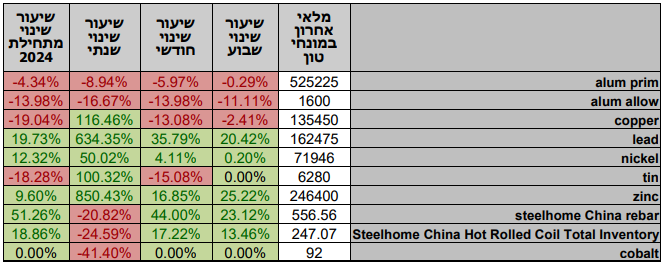

טבלת מלאים

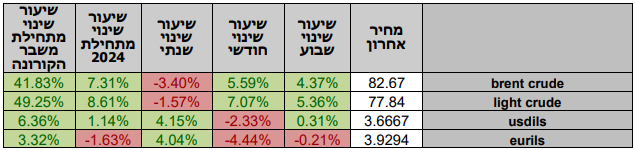

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים הגלובליים התנהל במגמה מעורבת. בתום יום המסחר של ה- 13.02 מדד הדאו ג'ונס עמד ברמת 38,273 נק', ירידה בשיעור של 1.00% לעומת רמות הסגירה של שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 17,600.5 נק', ירידה בשיעור של 2.00% לעומת לרמות הסגירה של שבוע שעבר, מדד ה- S&P 500 סגר ברמת 4,953 נק', ירידה בשיעור של 1.50% לעומת רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,512 נק', ירידה בשיעור של 0.80% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 16,881 נק', ירידה בשיעור של 0.30%.

ארצות הברית –

מגמת העלייה בשווקים הפיננסיים והגעת המדדים לשיאי כל הזמנים (מדד S&P500 הגיע לקמת 5000 נק' במהלך אחד מימי המסחר) נבלמה עם התפרסמות נתוני האינפלציה לחודש ינואר אשר הראו לראשונה על רמת מחירים גבוהה מהצפי. בעקבות נתונים אלה הצפי להורדת ריבית ה-FED כבר בחודש מרץ ירד משמעותית. מדד המחירים לצרכן השנתי לחודש ינואר עלה ב-3.1% נתון גבוה מצפי של 2.9%, אך עדיין נתון המראה על התקררות מחירים ביחס לעלייה שנתית של 3.4% בחודש דצמבר. בנוסף מדד המחירים לצרכן החודשי עלה ב-0.3% נתון גבוה מצפי של 0.2% וגבוה מן הנתונים בשלושת החודשים האחרונים. בדומה לחודשים הקודמים מחירי האנרגיה "מושכים" את המדד מטה ברמה החודשית מחירי האנרגיה ירדו ב-0.9%. מחירי המזון אמנם עלו רך ברמה מתונה מן החודשים הקודמים.

נתוני האינפלציה תרמו לעלייה נוספת בתשואות של אגרות החוב האמריקאיות ל-10 שנים לעבר רמת 4.28%, בטווח הקצר נתוני נוספים אותם יבחן השוק בכדי להעריך את מדיניות הריבית הם מדד המחירים ליצרן ומדד המכירות הקמעונאיות אשר יפורסמו עד סוף השבוע.

לאחר פרסום נתוני האינפלציה מגמת התחזקות הדולר נמשכה כאשר מדד הדולר DXY התחזק השבוע כ-0.8% נוספים, שער האירו מול הדולר ירד לעבר רמת 1.0705 מרמת 1.078 ירידה של 0.75% בקירוב בשבוע.

אירופה –

נתוני הצמיחה הרבעוניים ברבעון 4 2023 היו ללא שינוי בהתאם לצפי, ברמה השנתית הכלכלה האירופאית צמחה 0.1% בהתאם לצפי. נתונים המראים שהכלכלה האירופית עודנה בסטגנציה, לרבות גרמניה הקטר הכלכלי של האיחוד אשר ברבעון זה סבלה מצמיחה שלילית של כ-0.3% וצמיחת התוצר בצרפת הייתה ללא שינוי גם כן. מנגד ספרד, איטליה והולנד עם צמיחה חיובית אך עדיין צמיחה נמוכה מ-1%. מנגד מדד הייצור התעשייתי האירופי החודשי עלה בחודש דצמבר ב 2.6% נתון גבוה מצפי של 0.2%- . כפי שכתבנו בעבר, האינפלציה באירופה בחודש ינואר במגמת התקררות ושוהה ברמת 2.8%, בהתאם לציפיות, מנגד נתוני אינפלציית הליבה שוהים ברמת 3.3% רמה הגבוהה מהציפיות של 3.2%. נתוני אינפלציית הליבה לחודש ינואר הינם הנמוכים ביותר עד כה מהשיא כאשר האינפלציה נסקה לעבר רמת 5.7%. הבנק המרכזי האירופי עשוי לנהוג בזהירות יתרה וכל עוד נתוני הצמיחה באיחוד יאפשרו לו הבנק יימנעו מהורדת ריבית האירו.

בבריטניה פורסמו נתוני האינפלציה לחודש ינואר כאשר ברמה השנתית המחירים עלו ב4% נתון נמוך מצפי של 4.2% וזהה לנתון בחודש הקודם. במקביל נתוני אינפלציית הליבה השנתיים עלו ב5.1% מול צפי של 5.2%, נתונים הגבוהים משמעותי מטווח היעד של 2%.

ישראל –

שער השקל נע שבוע נוסף בטווח 3.64 – 3.66 שקל לדולר, במהלך השבוע סוכנות הדירוג מודי'ס הורידה את דירוג האשראי של ישראל בדרגה אחת מרמת 1A לרמת 2A עם תחזית שלילית. כלומר במידה יהיה תרחיש לחימה מורחב עם חזית צפונית דירוג האשראי של ישראל עלול לרדת רמת נוספת. לקראת סוף השבוע השוק כבר העריך הודעה זו, לכן לאחר ההודעה לא הייתה היחלשות משמעותית של השקל, אלא התחזקות קלה לעבר רמת 3.64 שקל לדולר. בתחילת השבוע אגף החשב הכללי במשרד האוצר השלים גיוס של 4.1 מילארד ₪, לדברי החשב הכללי אגרות החוב הממשלתיות זכו לביקושים גבוהים משמעותית מהכמות שהוצעה נתונים בהחלט מעודדים המראים את האמון בכלכלה הישראלית. הערכתנו לא השתנתה בטווח קצר השקל עשוי להתחזק לעבר 3.60 שקל לדולר ואף מעבר, עם זאת התרחבות פער הריביות, הגירעון הגבוה, החשש מפגיעה נוספת בדירוג האשראי של ישראל, ירידה ברף הציפיות להפחתת ריבית אגרסיבית וההשפעה על שוקי המניות, תורמים לפעילותם של הזרים המצמצמים את החשיפה לשקל, ויתרמו לחולשת השקל בטווח הבינוני.

נשוב ונדגיש כי החשש מהמשך התנודות בשוק המניות כתוצאה משינוי ברף הציפיות להורדת ריבית הדולר עשוי לטלטל את שוק המט"ח המקומי כאשר המוסדיים יידרשו להתאים את היקף החשיפה המטבעית לשווי ההחזקות.

הערכתנו לא השתנתה, כאשר לדעתנו בהינתן מלחמה מוגבלת הרי שפוטנציאל הטווח הקצר מאפשר תנועה בתחום שערים רחב. עם זאת כפי שכתבנו בעבר, להערכתנו פוטנציאל התחזקות השקל מוגבל, הגורמים אשר הובילו להיחלשות השקל לפני אירועי ה- 7 באוקטובר והלחימה שבאה בעקבתם, טרם חלפו ולצידם שוכן החשש מהתרחבות הלחימה, גורמים אלו עשויים לתמוך בהמשך התנועה בתחום שערים רחב ואף בפיחות מחודש של השקל אל עבר רמת ה 3.83 שקל לדולר (הרמה ערב 7 באוקטובר) ויותר.

"רכבת ההרים" בשערי החליפין עשויה להמשך, להערכתנו השקל עשוי להיסחר בטווח הבינוני (חודשים הקרובים) בתחום שערים רחב של 3.54-4.12 שקל לדולר. להערכתנו לאור ההשלכות החמורות הטמונות בפיחות מהיר על רמות המחירים והאינפלציה (באמצעות מנגנון התמסורת), בנק ישראל צפוי לשוב ולפעול למיתון עודפי ביקוש חריגים למט"ח. עליות המחירים בתקופה הנוכחית צפויות לבוא לידי ביטוי בעליה בתווי האינפלציה ובשמירת רמת ריבית גבוהה לאורך זמן מנגד חולשת הדולר בזירה המקומית תורמת למיתון המדדים.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 13.02 ברמת 3,596 נק', עליה בשיעור של 1.10% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 13.02 עמד המחיר על רמת 8,260 דולר לטון, עליה בשיעור של 1.10% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-13.02 עמדו המלאים על 135,450 טון, ירידה בשיעור של כ-1.00% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 13.02 עמד המחיר על 2,314 דולר לטון, עליה בשיעור של 0.70% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב- 13.02 עמדו המלאים על 246,400 טון, עליה בשיעור של 8.50% לעומת הרמות בשבוע שעבר.

– NICKEL מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 13.02 עמד המחיר על 15,261 דולר לטון, עליה בשיעור של 2.10% לעומת רמות הסגירה של שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-13.02 עמדו המלאים על רמת 71,946 טון, ירידה בשיעור של כ- 0.20% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 13.02 עמד על 2,225 דולר לטון, עליה בשיעור של 0.40%. רמת מלאי האלומיניום ירדה במהלך השבוע, כאשר עמדה ב- 13.02 על רמת 525,225 טון, ירידה בשיעור של 0.40% לעומת רמות הסגירה בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.