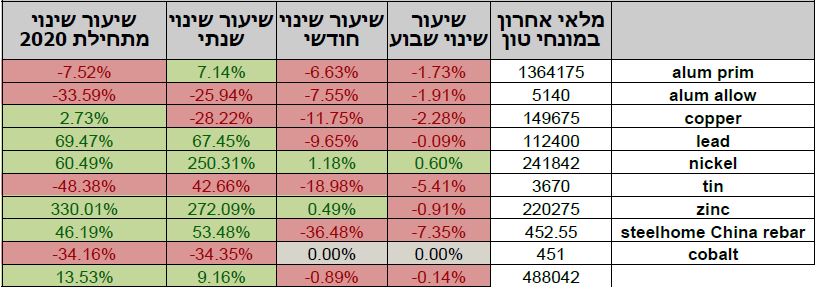

טבלת מחירים

טבלת מלאים

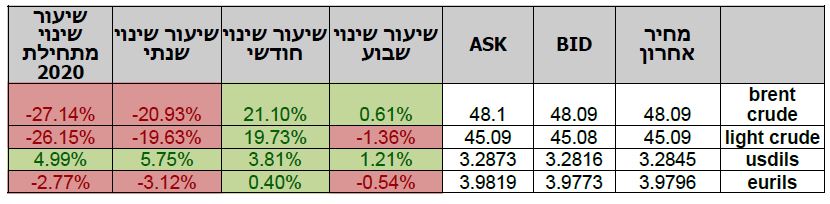

שערי דלקים ומטבעות נבחרים

אישור השימוש בחיסון באנגליה לצד הציפייה כי החודש הוא יאושר בארה"ב והחיסונים הנוספים המעומדים לאישור השימוש בהם כבר בעתיד הקרוב תורמים לאופוריה בשווקים. עליות בשוקי המניות תוך התעלמות מסיכוני השוק מחייבים משנה זהירות!. תחלואת החורף לצד הקורונה הממשיכה להתפשט ושניהם נוסקים בארה"ב ובאירופה, מעלים את החשש מהדרדרות מערכת הבריאות בארה"ב ובאירופה. הגידול החד בחולים בארה"ב לצד השפעת ההידרדרות על צעדי הממשל והכלכלה לא באים לידי ביטוי בתנועת השווקים, הממשיכים לנסוק לרמות קיצון חדשות.

נתוני ההזמנות ממפעלים בגרמניה (2.9%+) לעומת ציפייה לגידול של 1.5% בלבד ובחודש הקודם עלייה של 1.1% בלבד כמו גם העלייה החדה במכירות הקמעונאיות באיטליה והעלייה במדד מנהלי הרכש באנגליה (54.7 נק' לעומת ציפייה ל 52 נקודות בלבד) תורמים לציפייה להמשך ההתאוששות באירופה הגדולה. נתוני אבטלה משופרים בארה"ב 6.7% אבטלה לעומת 6.9% בחודש אוקטובר וציפייה ל 6.8% החודש מלמדים על עוצמת החזרה לשגרה וההתאוששות בארה"ב. העלייה בשכר העבודה, העלייה בהזמנות ממפעלים וצמצום הגרעון התקציבי, מאותתים חיובית אף הם על ההתאוששות בארה"ב.

הציפייה לשבוע הקרוב כי סין המובילה את ההתאוששות הגלובלית, תציג נתוני סחר שילמדו כי היצוא מסין נסק ב 12% והיבוא גדל ב 6.1% בלבד כך שמאזן הסחר עם ארה"ב יעמוד על 53.5 מיליארד דולר בלבד ויתרות הבנק המרכזי יעמדו על 3.128 טריליון דולר.

השבוע באירופה, צפוי להתפרסם כי התמ"ג ברבעון השלישי גדל ב 12.6% ובחישוב שנתי רשם התמ"ג נסיגה של 4.4% בלבד.

פעילות סוף שנת הכספים, מימוש תוכניות סיוע באירופה, והכניסה הצפויה של הנשיא החדש בארה"ב עשויים לתמוך בחוסנו של שוק ההון בכלל ושוק המניות והאג"ח בפרט. להערכתנו העדר תמחור לסיכונים בכלל והתרחבות חריגה בתחלואה בפרט, כמו גם המעבר למימוש תוכניות סיוע רחבות, השוק עשוי לעבור מהלך מתקן של ירידת / מימוש שערים.

ייצור תעשייתי ביפן בחודש אוקטובר עלה בשיעור של 3.8% לעומת עליה בשיעור של 3.9% בחודש הקודם. התחלות בנית בתים ביפן בחודש אוקטובר ירדו בחישוב שנתי בשיעור של 8.3% לעומת ירידה בשיעור של 9.9% בחודש הקודם והיו גבוהות מהתחזיות אשר הצביעו על ירידה בשיעור של 8.6%. מכירות קמעונאיות ביפן בחודש אוקטובר עלו בחישוב שנתי בשיעור של 6.4% לעומת ירידה בשיעור של 8.7% בחודש הקודם והיו גבוהות מהתחזיות אשר הצביעו על ירידה בשיערו של 7.7%. שיעור האבטלה ביפן בחודש אוקטובר עלה לרמת 3.1% לעומת רמת 3.0% בחודש הקודם בהתאם לתחזיות. מדד אמון משקי הבית ביפן בחודש נובמבר עלה לרמת 33.7 לעומת רמת 33.6 בחודש הקודם.

מדד מנהלי הרכש של שיקגו בארה"ב בחודש נובמבר ירד לרמת 58.2 לעומת רמת 61.1 בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה לרמת 59.0. מדד מנהלי הרכש במגזר הייצור בארה"ב בחודש נובמבר עלה לרמת 56.7 לעומת רמת 53.4 בחודש הקודם בהתאם לתחזיות בשוק. מדד ISM במגזר הייצור בארה"ב בחודש נובמבר ירד לרמת 57.5 לעומת רמת 59.3 בחודש הקודם והיה נמוך מהתחזיות ארש הצביעו על ירידה לרמת 58.0. מחירי ייצור ISM בארה"ב בחודש נובמבר ירדו לרמת 65.4 לעומת רמת 65.5 בחודש הקודם אך היו גבוהות מהתחזיות אשר הצביעו על ירידה לרמת 65.0. מדד התעסוקה ADP בארה"ב בחודש נובמבר ירד לרמת 307 אלף לעומת רמת 404 אלף בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על עליה לרמת 410 אלף.

מדד מנהלי רכש המשולב בסין בחודש נובמבר עלה לרמת 55.7 לעומת רמת 55.3 בחודש הקודם.

מכירות קמעונאיות בשוויץ בחודש אוקטובר עלו בחישוב שנתי בשיעור של 3.1% לעומת עליה בשיעור של 0.4% בחודש הקודם. מדד המחירים המשולב לצרכן בספרד בחודש נובמבר ירד בחישוב שנתי בשיעור של 0.9% בדומה לחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 0.8%. מדד המחירים לצרכן המשולב באיטליה בחודש נובמבר ירד בחישוב שנתי בשיעור של 0.3% לעומת ירידה בשיעור של 0.6% בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על ירידה בשיעור של 0.5%. מדד המחירים המשולב לצרכן בגרמניה בחודש נובמבר ירד בחישוב שנתי בשיעור של 0.7% לעומת ירידה בשיעור של 0.5% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 0.5%. תמ"ג בשוויץ ברבעון השלישי ירד בחישוב שנתי בשיעור של 1.6% לעומת ירידה בשיעור של 7.8% ברבעון הקודם והיה גבוה מהתחזיות אשר הצביעו על ירידה בשיעור של 3.3%. מדד מנהלי הרכש במגזר הייצור באיטליה בחודש נובמבר ירד לרמת 51.5 לעומת רמת 53.8 בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה לרמת 52.0. מדד מנהלי הרכש בצרפת בחודש נובמבר עלה לרמת 49.6 לעומת רמת 49.1 בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על כך שלא יחול כל שינוי בנתון. מדד מנהלי הרכש במגזר הייצור בגרמניה בחודש נובמבר ירד לרמת 57.8 לעומת רמת 57.9 בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על כך שלא יחול כל שינוי בנתון. שיעור האבטלה בגרמניה בחודש נובמבר ירד לרמת 6.1% לעומת רמת 6.2% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על עליה לרמת 6.3%. תמ"ג באיטליה ברבעון השלישי ירד בחישוב שנתי בשיעור של 5.0% לעומת ירידה בשיעור של 18.0% בחודש הקודם והיה נמוך מהתחזיות אשר הצביעו על ירידה בשיעור של 4.7%. מדד מנהלי הרכש במגזר הייצור באיחוד האירופי בחודש נובמבר עלה לרמת 53.8 לעומת רמת 53.6 בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על כך שלא יחול כל שינוי בנתון. מדד המחירים לצרכן (ליבה) באיחוד האירופי עלה בחודש נובמבר בחישוב שנתי בשיעור של 0.2% בדומה לחודש הקודם. מכירות קמעונאיות בגרמניה בחודש אוקטובר עלו בחישוב שנתי בשיעור של 8.2% לעומת עליה בשיעור של 7.0% בחודש הקודם והיו גבוהות מהתחזיות אשר הצביעו על עליה בשיעור של 5.9%. שיעור אבטלה באיטליה בחודש אוקטובר עלה לרמת 9.8% לעומת רמת 9.7% בחודש הקודם אך היה נמוך מהתחזיות אשר הצביעו על עליה לרמת 9.9%. מדד המחירים ליצרן באיחוד האירופי בחודש אוקטובר ירד בחישוב שנתי בשיעור של 2.0% לעומת ירידה בשיעור לש 2.3% בחודש הקודם והיה גבוה מהתחזיות אשר הצביעו על ירידה בשיעור של 2.4%. שיעור האבטלה באיחוד האירופי בחודש אוקטובר ירד לרמת 8.4% לעומת רמת 8.5% בהתאם לתחזיות בשוק.

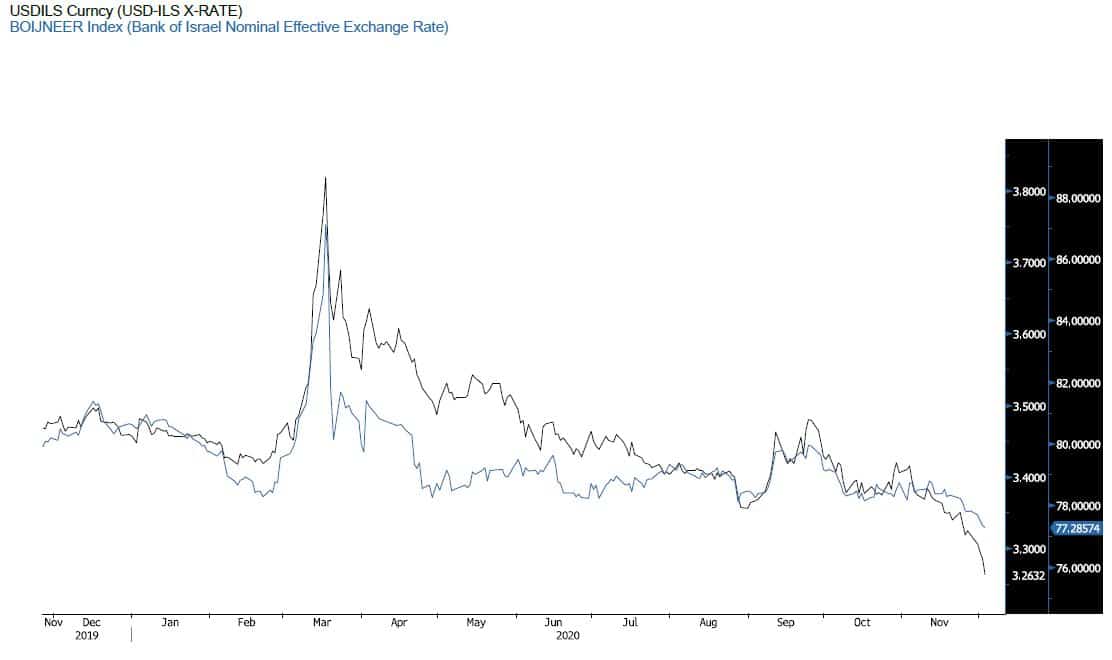

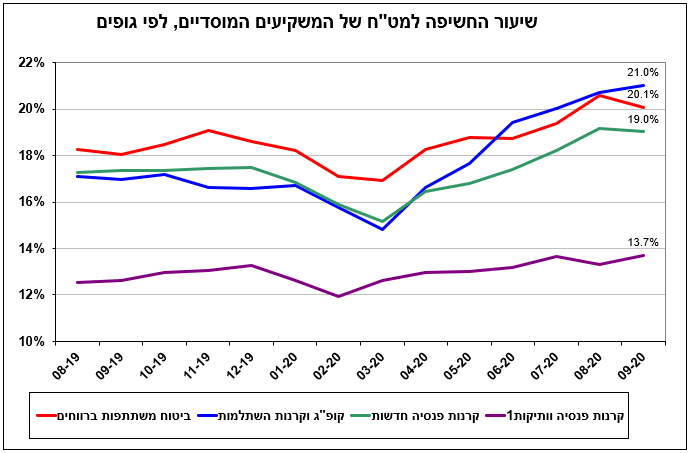

ישראל- השקל ממשיך להתחזק על רקע שילוב גורמים החוברים באותה מגמה באותו פרק זמן. כפי שפירטנו בעבר כאשר עודפי הצע מט"ח הנובעים מפעילותם של המוסדיים המגדרים חשיפה עם העליות בשערי ני"ע והתרחבות בהיקף ההשקעה הגלובלית, היצע היצואנים ופעילות ערה של משקיעים זרים בפעילות פיננסית וראלית, פעילות תחילת החודש הקלנדרי ופעולות גידור של סוף שנת הכספים, גוררים כאחד לעודפי היצע מט"ח ולייסוף השקל. להערכתנו בנק ישראל יבקש לבלום את "צניחת" שער הדולר, עד כה נכשל הבנק במלחמתו על רמת ה 3.30 ₪ לדולר וכעת עיקר תשומת הלב מופנית לעבר 3.25 ₪ לדולר. נתוני עודף הנזילות בשווקים, העודף הגדול בחשבון השוטף והמשך כניסת משקיעים ומימושים מלמדים כי לייסוף השקל פוטנציאל ארוך טווח משמעותי. התערבות בנק ישראל במסחר והמדדים הקיצוניים בעקבות קריסת שער הדולר מלמדים כי בטווח הקצר, אף שפוטנציאל הייסוף טרם מוצה הרי שגדל משמעותית הסיכוי לתיקון פרו דולרי חד או מנגד התייצבות המסחר בקרבת הרמה הנוכחית לאורך זמן. טכנית פיחות השקל אל מעל לרמת 3.31 יעודד תנועה מתקנת פרו דולרית מחודשת לעבר 3.35 ואף יותר. נציין כי מגמת הטווח הארוך נותרה פרו שקלית !

על רקע המשקל הגדול שתופס המסחר המוסדי בפעילות בשוק המטבע המקומי, לחולשה בשוקי המניות כגון תיקון טכני של מימושי סוף שנת כספים ו/או אפקט תחלואה חריג, חלילה, צפויים להשפעה העשויה לגרור לתנועה פרו דולרית ואף משמעותית !

תשומת לבכם לסקירת המטבעות https://rb.gy/q2dz5x.

גרף המציג את חולשת שער הדולר/שקל לצד גרף השער הנומינלי אפקטיבי

השער הנומינלי האפקטיבי משמש כעוגן מדיניות בנק ישראל בשוק המטבע המקומי

תנודות השערים תומכות בבחינת אסטרטגיות יעילות לגידור התחייבויות ותמורות ברמה התזרימית, המאזנית והכלכלית בטווחים השונים.

שוק המתכות

על רקע נתוני ההתאוששות בפעילות הכלכלית באירופה בהמשך לזו המרשימה של סין וארה"ב מלמדים על הפוטנציאל הטמון באפקט הגדלת הביקושים הממשלתיים ובצעדי ממשלות לעידוד הביקושים. עודפי הנזילות שבשווקים והתוכניות רחבות ההיקף המתוכננים בעתיד הקרוב מלמדים על הציפייה כי לגידול בביקושים מהלך הבא לידי ביטוי בפעולות גידור במסחר הבורסאי המלמד על המשך חוסנם של הביקושים בהובלת הנחושת, האלומיניום ומתכות יקרות כזהב. פגישת אופ"ק בשבוע שעבר קבעה את מתווה הגידול בהיצע הדלקים הממותן מהתחזית הראשונים כאשר בינואר הגידול יעמוד על 0.5 מ' חביות ביום בלבד. מהלך התומך בשמירת מגמת רמת המחירים בדלקים, מרכיב מרכזי בעלויות היצור.

COPPER – מחיר הנחושת עלה במהלך השבוע, כאשר בתום יום המסחר של ה- 02.12 עמד המחיר על רמת 7,673 דולר לטון, עליה בשיעור של כ- 2.3% לעומת הרמות בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 02.12 עמדו המלאים על 149,675 טון, ירידה בשיעור של כ- 1.0% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך השבוע, כאשר בתום יום המסחר של ה- 02.12 עמד המחיר על 2,747 דולר לטון, ירידה בשיעור של כ- 1.7% לעומת הרמות בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר מלאי האבץ עמדו ב- 02.12 על רמת 220,275 טון, ירידה בשיעור של כ- 0.5% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 02.12 עמד המחיר על 16,000 דולר לטון, ירידה בשיעור של כ- 2.8% לעומת הרמות של השבוע שעבר. רמת המלאים נותרה כמעט ללא שינוי במהלך השבוע, כאשר ב- 02.12 עמדו המלאים על 241,842 טון.

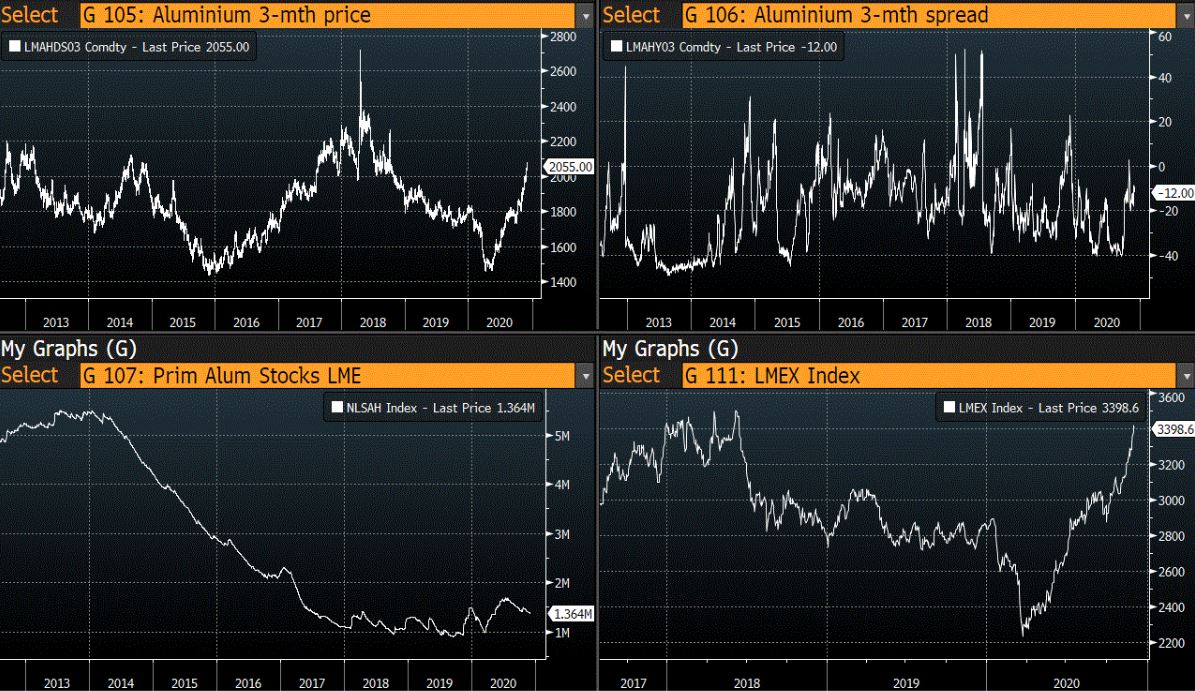

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך השבוע, כאשר המחיר עמד בתום יום המסחר של ה- 02.12 על רמת 2,055 דולר לטון, עליה בשיעור של כ- 2.8% לעומת הרמה בשבוע שעבר. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 02.12 על רמת 1,364,175 טון, ירידה בשיעור של כ- 1.0% לעומת הרמות בשבוע שעבר.

גרף פלדה מסוג REBAR

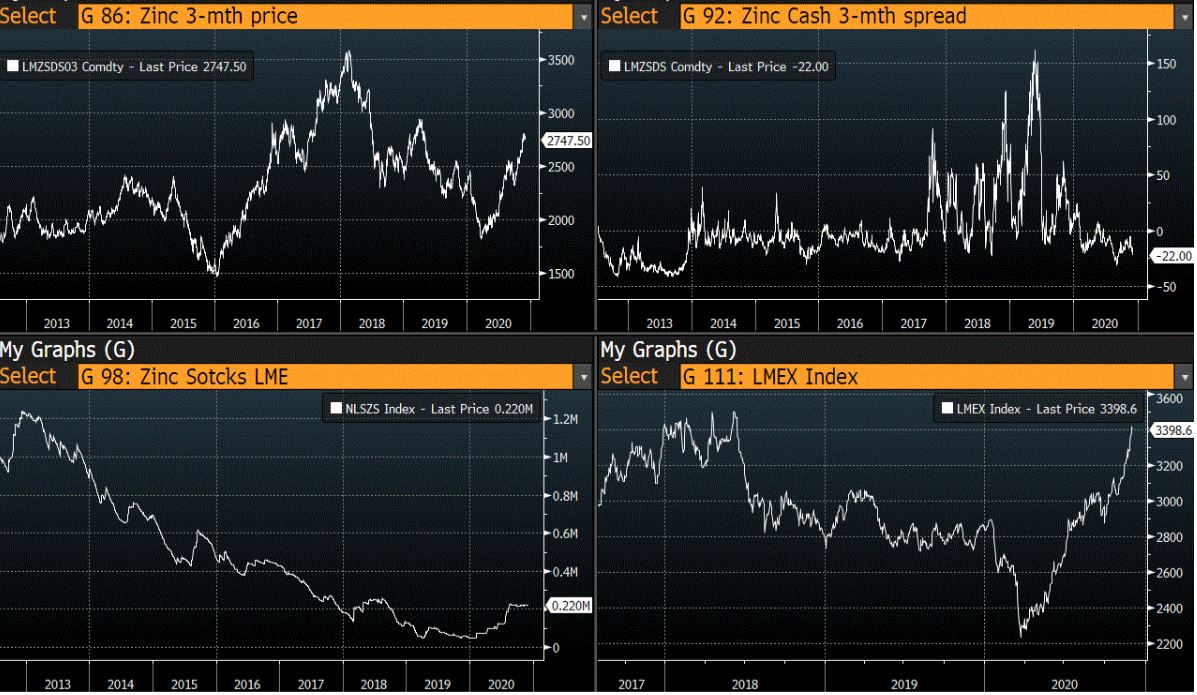

אבץ

מצורפים גרפים של אבץ ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

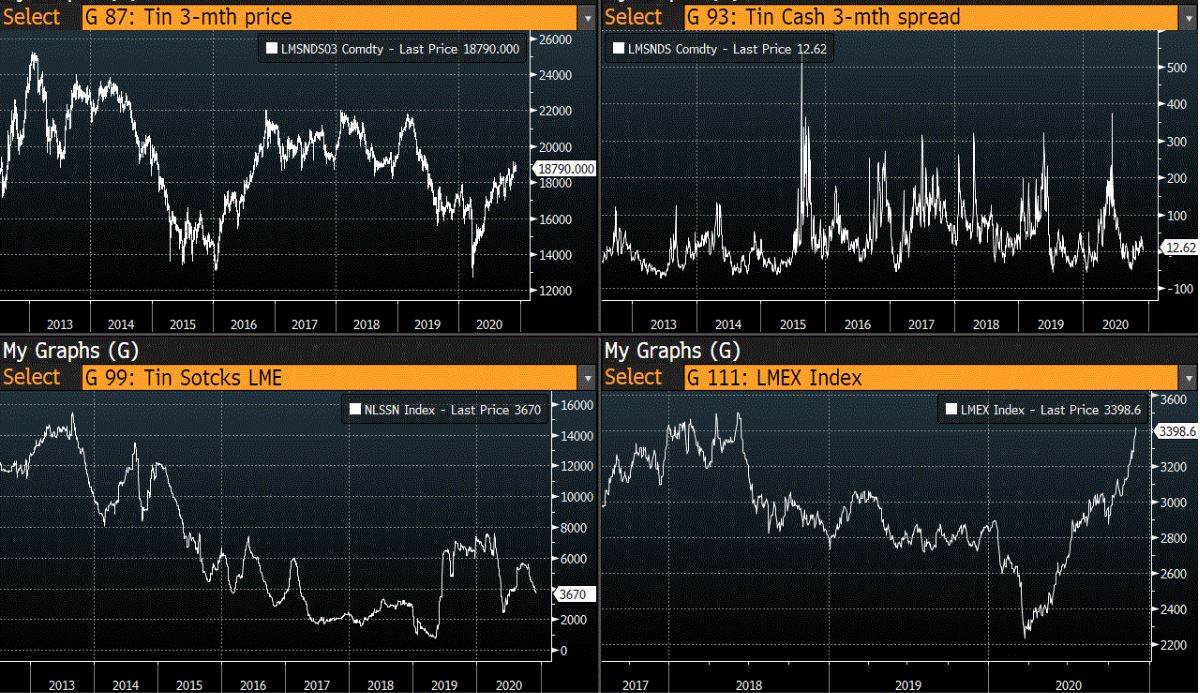

בדיל

מצורפים גרפים של בדיל ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

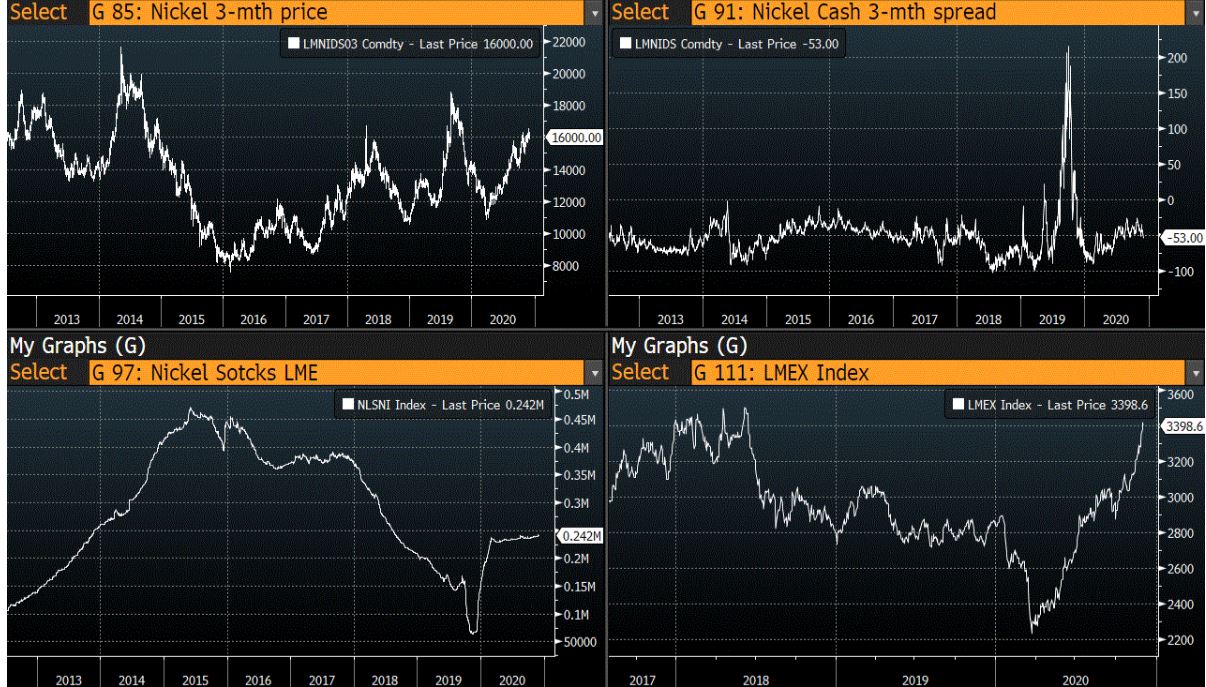

ניקל

מצורפים גרפים של ניקל ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

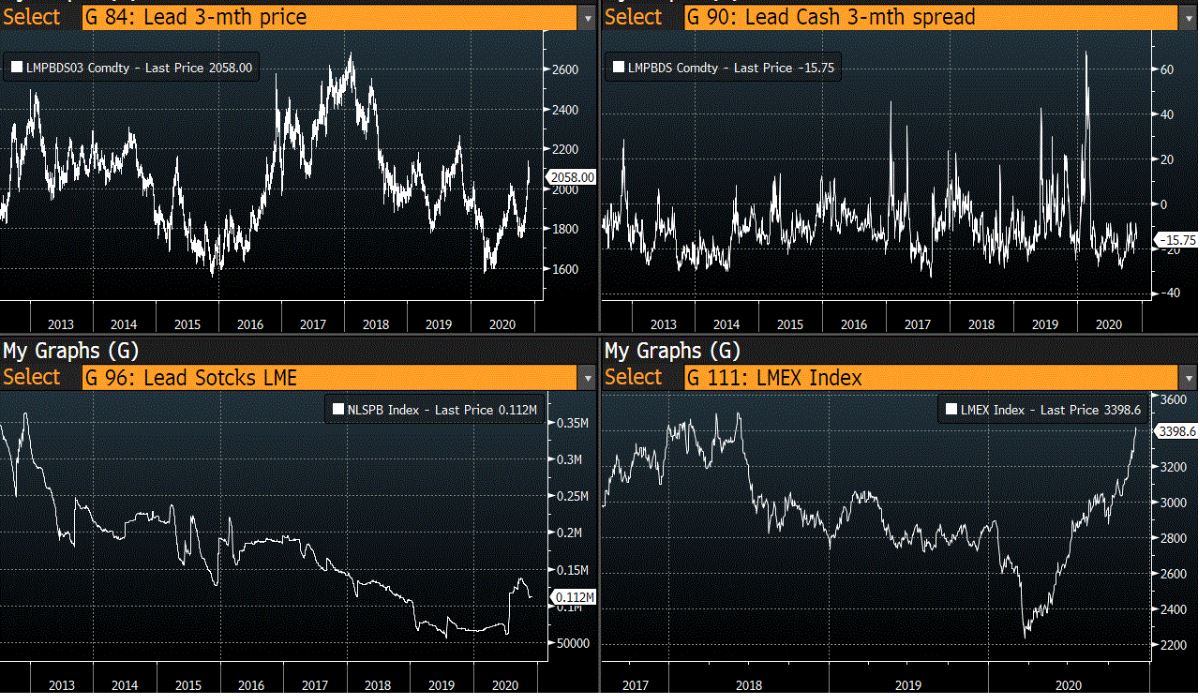

עופרת

מצורפים גרפים של עופרת ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

אלומיניום (PRIM)

מצורפים גרפים של אלומיניום (PRIM) ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

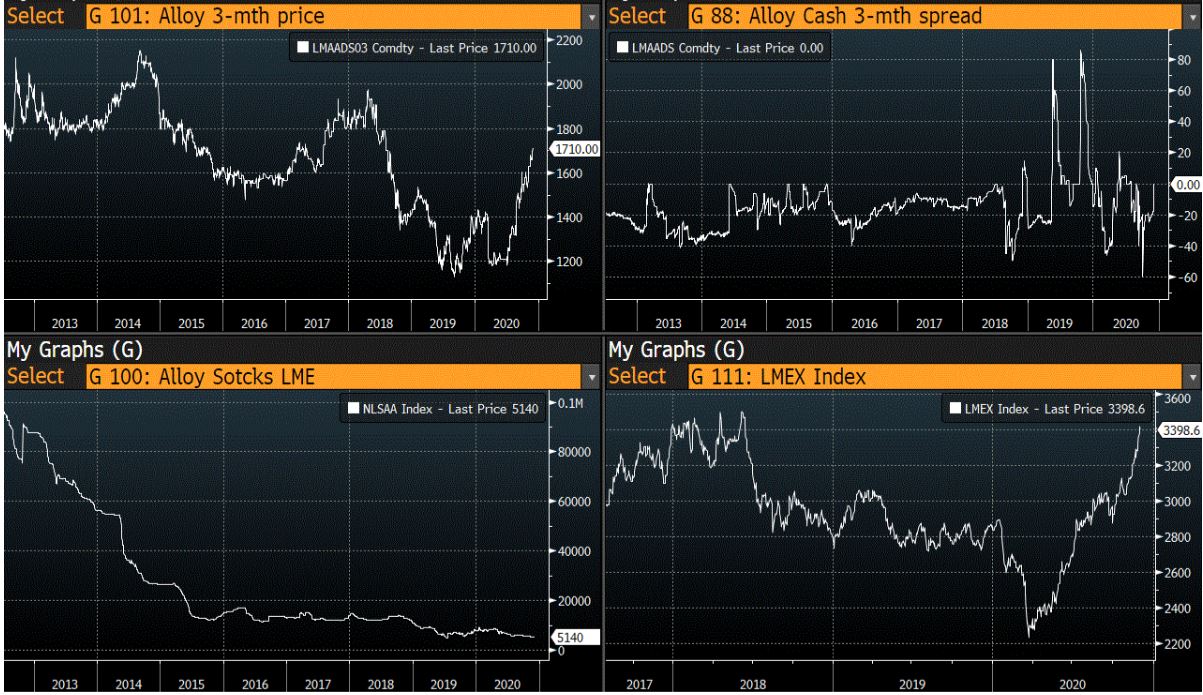

אלומיניום (ALLOY)

מצורפים גרפים של אלומיניום (ALLOY) ל% חודשים, גרף מדד ה – LME % חודשים , סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

קובלט (Cobalt)

מצורפים גרפים של קובלט ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

נחושת

מצורפים גרפים של נחושת ל% חודשים, גרף מדד ה – LME % חודשים, סטיות התקן הגלומות של המחיר, רמת מלאי המתכת והפרש בין מחיר לשלושה חודשים לבין מחיר מימוש.

גרף מדד LME INDEX

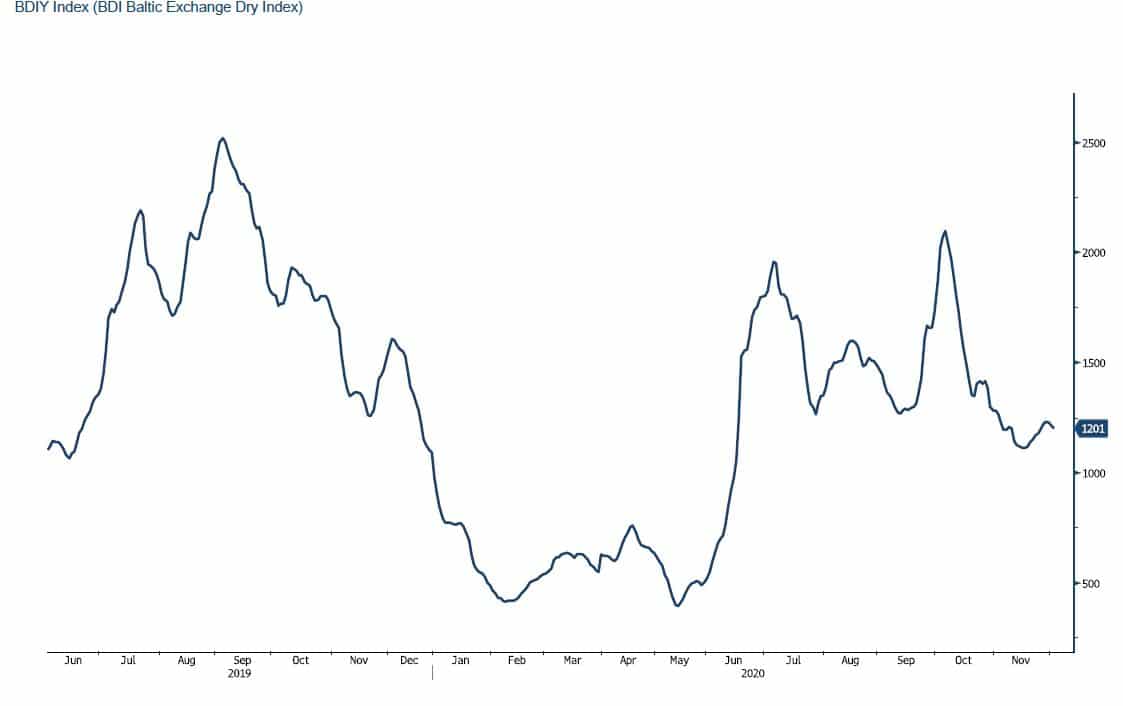

גרף מדד ההובלה הימית BD

גרף הדולר/שקל

גרף ה – LIGHT CRUD

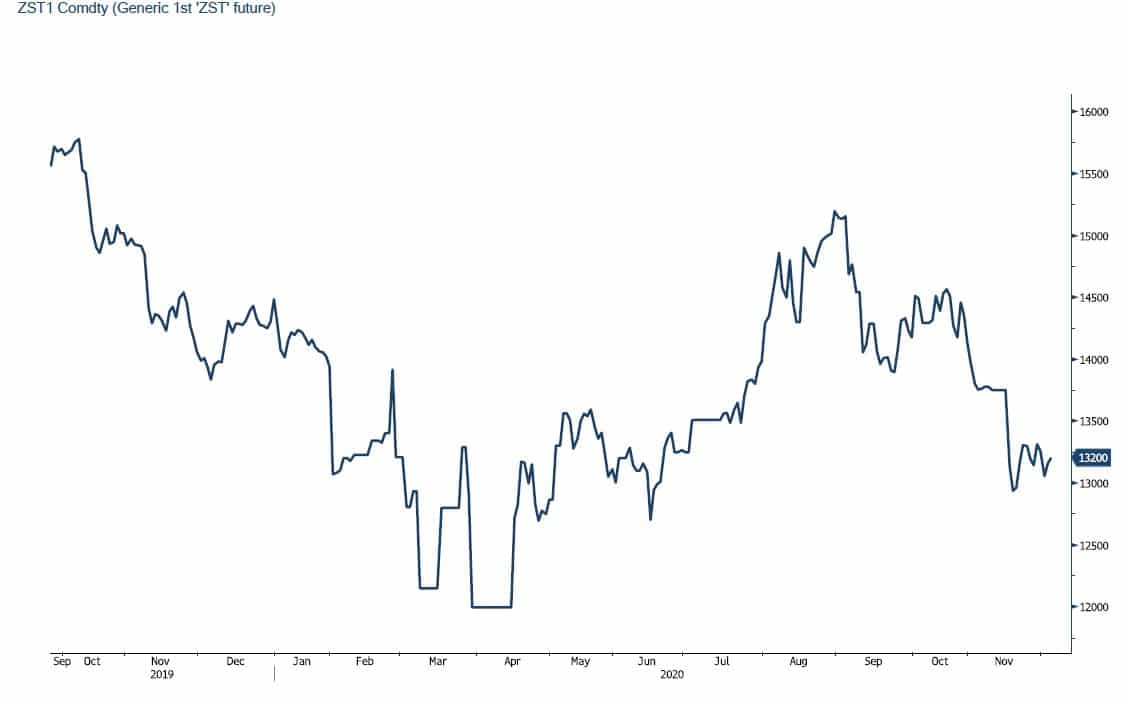

גרף ה – נירוסטה

אין לראות במידע המופיע בסקירה משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

פרטים והסברים באשר לבחינת החשיפות השונות וכן באשר לאסטרטגיות הניתנות לביצוע על מנת לגדר חשיפות אלו ניתן לקבל בדסק אנליסטים בפריקו.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 03-616-7070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו https://www.prico.co.il/

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים