לסקירה לחץ כאן בPDF

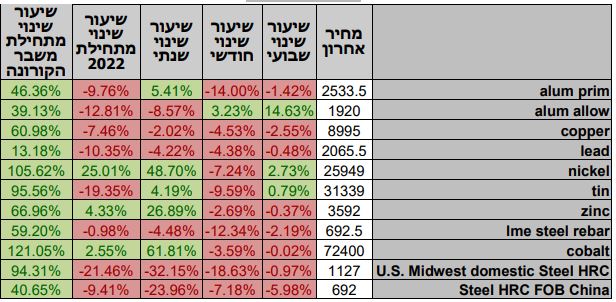

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

טבלת מלאים

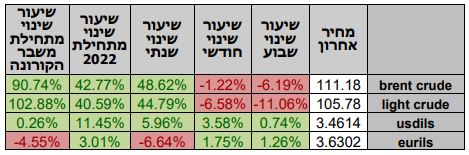

שערי דלקים ומטבעות נבחרים

בזירה הגלובלית, שבוע המסחר התחיל בעליות שערים במדדים המובילים. בכך המשיך את המגמה של יום המסחר האחרון בשבוע שעבר. בסיכום השבועי רוב המדדים המובילים ירדו, אך הצליחו לתקן מעט במהלך יום המסחר של יום השישי האחרון. למרות העליות, המדדים מוסיפים להיסחר בתחום המסחר "הדובי". בתום יום המסחר של 21.06 מדד הדאו ג'ונס עלה לרמת 30,530.25 נק', עליה בשיעור של 2.1% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 11,546.76 נק', עליה בשיעור של 2.5% לעומת שבוע שעבר ומדד ה- P500ַ&S עלה לרמת 3,764.79 נק', בכך רשם עליה של 2.4% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,152.05 נק', עליה בשיעור של 1.9% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,292.4 נק', עליה בשיעור של כ- 1.3% ביחס לשבוע שעבר.

ארצות הברית –

ביום רביעי שעבר התקבלה החלטת הריבית של ועדת השוק הפתוח שע"י הבנק המרכזי האמריקאי, הפד בשיעור של 0.75% בכך עלתה ריבית הקרנות הפדראליים בארה"ב לרמת ה- 1.75%, להערכתנו העלאת הריבית הבאה תהיה בשיעור דומה, והציפייה שבכך ריבית הדולר תעמוד על 2.5% ועד סוף השנה תעלה הריבית ל- 3.4%-3.5%.

משבר האנרגיה

כפי שכתבנו בעבר היעד המרכזי של הבנקים המרכזיים וכמובן גם של הממשלות הוא לפעול להורדת האינפלציה, סמנים מעודדים נמצאים בכך שמחיר השילוח הימי ממשיך בירידה משמעותית, מחירי המתכות בירידה. מנגד מחירי המזון הגבוהים ומחירי האנרגיה שטרם ירדו אל מתחת לרמת ה 100 דולר לחבית הינם גבוהים במיוחד, דבר התורם לציפייה כי הבנק המרכזי האמריקאי יעלה את הריבית אל מעל לרמה הניטרלית ובכך יפגע המהלך בצמיחת המשק. בכדי להוריד את מחירי האנרגיה נשיא ארה"ב ג'ו ביידן נוקט בשורת צעדים: התקרבות לסעודיה בעלת כושר תפוקה הגבוה משמעותית מהיקף התפוקה הנוכחי, הפגישה הצפויה עם יורש העצר בחודש יולי עשויה לרמז על ניסיון לשכנע את הסעודיים להגדיל את היקף ייצוא החביות מרמת ה 10 מיליון אל מעל ל 12.5 מיליון ליום. בנוסף הפגישה עם מנהלי חברות האנרגיה בארה"ב במטרה להשפיע על היקף התפוקה ועל המחיר בין היתר עם עצירת המס הפדראלי (18 סנט לגלון) ואף חשוב מכך הלחץ על המדינות והחברות להוזיל את מחיר הדלקים אשר לדעת הממשל יוכל לרדת ב 1 דולר. הממשל מפעיל לחץ בין היתר באמצעות ההצעה להטיל מיסים על רווחי היתר. צעדים לתקופה זמנית (3 חודשים בשלב הנוכחי) צעד אשר ישפיע ישירות על שרשרת היצור ועל רמות המחירים והאינפלציה. בעקבות החשש ממיתון שימתן את הביקוש לדלק, יחד עם הצעדים שנוקט הנשיא ביידן נבלמו ואף ירדו מחירי הדלקים כאשר הקרוד והברנט רשמו ירידה של כ- 10% וכעת נסחרים בקרבת 105 ו- 110 דולר לחבית בהתאמה.

חשוב לציין כי קיימת ירידה משמעותית בהיקף המלאים והסנקציות האירופאיות על יבוא דלק וגז רוסי אינן פועלות במלואן עד כה. בשלב הנוכחי, טרם ביצוע שלל הצעדים המחירים עשויים להשאר גבוהים וכי נדרשת הקלה רוסית על יצוא חיטה תירס ומתכות במטרה לגרור לירידת המחיר כמו גם צעד משמעותי מצד המפיקות הגדולות.

כפי שסקרנו בעבר, תחזית הצמיחה הגלובלית וכן זו של הכלכלה האמריקאית עודכנו לאחרונה מטה, משמע ככל שהריבית תמשיך ותעלה לעבר רמות גבוהות עוד יותר, גובר החשש מגלישה למיתון ולא רק "נחיתה רכה" כפי שגורסים כיום. לפי כלכלני בנק אוף אמריקה קיים סיכוי של 40% למיתון בכלכלה האמריקאית, בנוסף צופים שהצמיחה השנתית של הכלכלה האמריקאית תאט לרמות נמוכות וקרובות לאפס צמיחה.

להערכתנו בעת שהמלחמה נמשכת ואין אלטרנטיבה לסחורות אשר תחת אמברגו, הבנק המרכזי האמריקאי יתקשה לחזור אל יעד האינפלציה של כ-2% ולהתמיד במדיניות העלאות ריבית אגרסיביות לאורך זמן. בעקבות כך הבנק יידרש לאזן ולצמצם את מהלכיו באשר למדיניות ההידוק המוניטרי. כפי שכתבתנו בעבר רכבת הרים בשווקים וחוסר הוודאות יישארו איתנו עוד תקופה, יו"ר הבנק המרכזי האמריקאי מר ז'רום פאוול נשא נאום וענה לשאלות אמש בבית הנבחרים האמריקאי (רביעי) וחזר על האמירה שהכלכלה האמריקאית יכולה לעמוד במדיניות מצמצמת מבלי להיכנס למיתון. להערכתנו צפוי הפד להמשיך עם מדיניות העלאת הריבית, כאשר היעד לנוע לעבר רמת מינימום של 3.4% עד לסוף השנה.

אירועים משמעותיים קרובים

• 24.6 – פרסום נתוני מכירת בתים חדשים חודשי

• 27.6- פרסום נתוני מכירת בתים בהמתנה, הזמנת מוצרים ברי קיימא לחודש מאי

אירופה –

הגברת כריסטין לגראד נשאה השבוע נאום בשימוע מול הפרלמנט האירופי בו סקרה את מצב הכלכלה האירופית. בנאום שבה ואמרה שמחירי האנרגיה מעיבים על הכלכלה האירופית וגבוהים ב- 39.2% משנה שעברה, נתון המושך את האינפלציה לרמה של 8.1% בממוצע במדינות האיחוד. ענף השירותים לאחר הקורונה בהתאוששות מהירה ומפעיל לחצים על ההיצע שעדיין מוגבל בעקבות הפגיעה בשרשראות האספקה. בשלב זה עליות המחירים מחלחלות לסקטורים וענפים נוספים, יתרה מכך החלה עליית שכר מתונה אשר עלולה לתמרץ עוד את האינפלציה במידה והעליות יהיו משמעותיות יותר. להערכתה האינפלציה ב-2023 תרד לרמה של 3.5% וב-2024 תרד לרמת 2.1% מעל היעד במעט.

כפי שכתבנו האסטרטגיה של הבנק המרכזי האירופי, הינה לסיים את תוכנית רכישת האג"ח עד סוף החודש. כמו כן, לאחר ההעלאה של 0.25% הבנק יפעל גם בספטמבר ויעלה את הריבית בשנית. חודש יולי הוא חודש משמעותי מבחינת המדיניות מכיוון שנתוני האינפלציה הצפויים יראו על האטה בקצב עליית האינפלציה, בכך ימשיכו בבנק בהעלאה איטית של הריבית. במידה והנתונים, כפי שקרה בארה"ב, יהיו גבוהים מהתחזית יהיה בכך אות לצורך בהעלאת ריבית אגרסיבית.

אירועים משמעותיים קרובים

• 30.6 – פרסום נתוני האבטלה

• 1.7 – פרסום נתוני האינפלציה

ישראל –

צעדי הממשל בארה"ב לצד רמות המחירים בישראל כמו גם השקל החזק מלמדים כי בשונה מארה"ב בה נוקט הבנק בהעלאות ריבית אגרסיביות של 0.75% בישראל הבנק המרכזי יסתפק בהעלאה של עד 0.5% כבר בישיבתו בחודש יולי הקרוב. תשואת אגרות החוב ל-10 שנים אשר נעו אל עבר רמת 3.5% רמת היעד עליה פירטנו רבות בעבר מורים על פוטנציאל תנודות השערים בשוק המניות שכן חברות יתקשו לבצע רכש עצמי של מניות ולחלק דיווידנדים בנדיבות, מהלכים אשר תרמו בעבר לעליות בשוקי המניות. העלייה בתשואה אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ובכך תעודד במסגרת "הטייס האוטומטי" את הביקוש לדולר. הטייס האוטומטי מופעל כאשר המוסדיים נדרשים לקנות מט"ח לצורך צמצום היקף ההגנות עם הירידה בהיקף החשיפה. פער הריביות החיובי של הדולר אל מול המטבעות המרכזיים תומך בחוסנו של הדולר, אולם העלאת הריבית הצפויה באירופה כבר בחודש יולי לצד עלייה בריבית הפר"ש, הליש"ט, הדולר האוסטרלי ומטבעות נוספים במסגרת שינוי מדיניות הריבית במאבק לבלימת האינפלציה על ידי הבנקים המרכזיים יתמוך בחוסנם של מטבעות בעלות ריבית גבוהה. להערכתנו הדבר עשוי לעודד בהמשך מעבר משקיעים לעבר מטבעות נושאי ריבית ובכך לפגוע בחוסנו של הדולר. בנק ישראל צפוי להערכתנו לשמור את פער הריבית החיובי של הדולר אל מול השקל, אולם בשלב הנוכחי ועל רקע החשש הגובר מהתפרצות אינפלציונית כאשר מדד חודש מאי מלמד על תווי אינפלציה של 4.1% החורג מהיעד של 1-3% יתמוך בהמשך העלאת הריבית. בנק ישראל צפוי להגיב במהירות באמצעות העלאת ריבית השקל. לדעתנו רצוי היה כי בנק ישראל יעלה את הריבית כבר החודש לעבר רמת 1% אולם על רקע החשש מהתפרצות אינפלציונית ורמת הריבית הנמוכה עשויה הועדה המוניטרית לבחור בהעלאה עד כדי 0.5% לעבר רמת 1.25%.

עד להתייצבות האינפלציה בארצות הברית דבר הצפוי לקראת הרבעון הרביעי, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך והדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.48-3.52 שקל לדולר.

במבט לטווח ארוך ועל רקע המשקל הגובר של תעשיית ההייטק בייצוא הישראלי (מעל ל 40%) ושולי הרווח והעלויות השיקליות כמו גם השקעות הזרים יתמכו בהערכתנו כי עודפי הצע מט"ח יתמכו בשקל שישוב ויתחזק באופן משמעותי.

ביקושי מט"ח משמעותיים צפויים בתחום במדרגות 3.40-3.42 ועם פריצת רמה זו בקרבת 3.28-3.32 שקל לדולר, מנגד ייצואנים יבקשו למכור את הדולר כאמור לעייל עם הפיחות אל עבר רמת 3.48 ויותר.

שוק המתכות

מחירי מתכות בסיס הוסיפו לרדת במהלך שבוע המסחר, כאשר מחיר הנחושת ירד לרמתו הנמוכה מזה 15 החודשים על רקע דאגה להעמקת המיתון בכלכלה הגלובלית. החשש מהפגיעה בהיקף הביקושים נתמך בהעלאות הריבית החדות המאיימות על המשך קצב הצמיחה בכלכלות המובילות. האנליסטים מעריכים, כי ההסתברות לגלישת הכלכלה העולמית למיתון עלתה לרמת 50%, למרות המאמצים של ממשלת סין לנקוט בצעדים נוספים לעידוד הצמיחה במשק. מדד הבורסה למתכות בלונדון ה- LME ירד בשיעור חד של כ – 23% מהרמות הגבוהות של תחילת חודש מרץ ובכך עלול להציג את הביצועים הרבעוניים הגרועים של יותר מעשור. מחירי הבדיל והנחושת הובילו ירידות בשערים במהלך המסחר ביום הרביעי האחרון למרות שיבושים בשרשרת ההספקה של מתכות. הפועלים של Chile's Codelco , יצרן הנחושת המוביל בעולם, ממשיכים לשבות, בעקבות החלטת המדינה לסגור את המפעל בגלל הנזקים הסביבתיים. להערכת האנליסטים בטווח הקצר מחירי המתכות בכלל ומחיר הנחושת בפרט צפויות להמשיך ולהיסחר סביב הרמות הנמוכות על רקע המשך הסגרים בסין ולצד ההאטה בסקטור הבניה. בטווח בינוני-ארוך האנליסטים מעריכים שהמחירים צפויים לשוב ולעלות לעבר רמות 9,500 דולר לטון ואף גבוה יותר, כאשר רמת המלאים מוסיפים להיות סביב רמות השפל ההיסטוריות (ירדו חמישה ימים ברציפות). שיקום הביקושים בסין עשויים לתרום לעלית מחיר הנחושת בטווח בינוני – ארוך, אומנם בטווח קצר המשך התחזקות שער הדולר בזירה הגלובלית לצד הערכות להמשך ההאטה בקצב הצמיחה של הכלכלות המובילות עשויים לתרות להמשך ירידת מחיר הנחושת לעבר רמת 8,000 דולר לטון.

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב-21.06 על רמת 4,236.6 נק', עליה בשיעור של – 0.9% לעומת שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 21.06 עמד המחיר על רמת 9,062 דולר לטון, ירידה בשיעור של 1.1% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-21.06 עמדו המלאים על 115,150 טון, ירידה בשיעור של כ- 2.5% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 21.06 עמד על 3,629.5 דולר לטון, עליה בשיעור של 0.4% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך שבוע המסחר, כאשר מלאי האבץ עמדו ב-21.06 על רמת 78,550 טון, ירידה בשיעור של 2.2% לעומת הרמות בשבוע שעבר.

NICKEL – מחיר הניקל עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ב -21.06 עמד המחיר על 26,100 דולר לטון, עליה בשיעור של 1.1% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 21.06 עמדו המלאים על רמת 68,736 טון ירידה בשיעור של כ- 0.2% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 21.06 עמד המחיר על 2,560 דולר לטון, עליה בשיעור של כ- 0.9%. רמת מלאי האלומיניום ירדה במהלך השבוע ועמדה ב- 21.06 על רמת 398,925 טון, ירידה בשיעור של כ- 2.2% לעומת הרמות בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי