לסקירה לחץ כאן בPDF

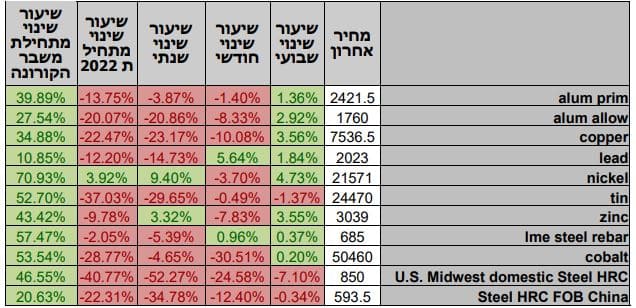

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

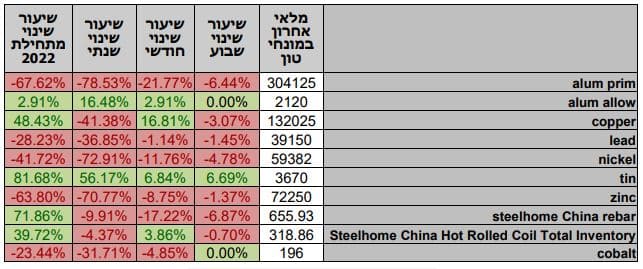

טבלת מלאים

שערי דלקים ומטבעות נבחרים

שבוע המסחר במדדים המובילים התנהל בצל פרסום הדוחות הכספיים של החברות ובהמתנה להודעת הבנק המרכזי של ארה"ב ה- FED באשר לגובה הריבית. רוב המדדים המובילים נסחרו במגמה שלילית בתחילת שבוע המסחר. בתום יום המסחר של 26.07 מדד הדאו ג'ונס ירד לרמת 31,761.54 נק', ירידה בשיעור של 0.4% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 12,086.9 נק', ירידה בשיעור של 2.5% לעומת שבוע שעבר ומדד ה- P500ַ&S ירד לרמת 3,921.05 נק', ירידה בשיעור של 1.0% לעומת הרמות בהן סגר בשבוע שעבר. מדד הפוטסי 100 האנגלי נסחר רמת 7,306.28 נק', עליה בשיעור של 0.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 13,096.93 נק', ירידה בשיעור של כ- 1.2% ביחס לשבוע שעבר.

ארצות הברית –

בהחלטת הריבית אמש העלה הבנק המרכזי האמריקאי את הריבית בפעם השנייה בשיעור של 0.75% לרמת 2.25% – 2.5%, במטרה לקרר את רמת האינפלציה השוררת ברמת 9.1%. ז'רום פאוול יו"ר הבנק המרכזי הוסיף ואמר שיתכן שקצב העלאות הריבית יתמתן אולם לצד זאת אישר לשאלת כתבים כי הבנק לא יהסס להעלות את הריבית גם בשיעור חד יותר היה וקצב האינפלציה לא יתמתן. כעת האבטלה נמצאת בשפל ברמת 3.6%, מנגד מדדי הצריכה והצמיחה מראים על האטה משמעותית בכלכלה האמריקאית. נתון צמיחת התוצר של הרבעון השני היום, וצפוי להורות על ירידה בקצב הצמיחה, סמן להאטה בכלכלה האמריקאית ואפשר על מיתון בשנת 2023. להערכתנו כבר מהרבעון השני ב- 2023 אנו צפויים לראות משנה זהירות והיפוך בצעדי הבנק בעקבות סמנים להאטה. "רכבת ההרים" בכלכלה ובשווקים הפיננסיים עשויה להמשך כאשר 4Q 2022 יאותת על שינוי מגמה, בטווח הקצר נתוני הצמיחה הרבעוניים יחד עם עונת הדוחות גוררים חוסר וודאות בשווקים בנוגע לצעדי הבנק המרכזי האמריקאי. באוגוסט יפורסמו נתוני האינפלציה לחודש יולי אשר עשויים להיות מדאיגים ביחס לנתון האחרון, נתון זה יוביל לעלייה בציפיות להתאוששות של הכלכלה האמריקאית. על אף שהכלכלה האמריקאית במצב טוב יותר מכלכלות אירופה וקנדה, ישנם קשרי מסחר משמעותיים בין המדינות. לכן, כאשר האינפלציה במדינות גבוהה מאוד, ובנוסף קיים משבר אנרגיה חמור באירופה ומשבר דיור בקנדה הגורר העלאת ריבית אגרסיבית בקנדה (1% בהחלטה האחרונה) כלכלת המדינות הללו עומדות בפני פגיעה משמעותית. פגיעה זו תעיב על התאוששות הכלכלה האמריקאית.

כפי שאמרנו בעבר, עם התנועה לרמת ריבית ניטרלית (2.4%), יו"ר הבנק המרכזי האמריקאי, מר ז'רום פאוול רואה כיעד ריבית את רמת המינימום של 3.4% עד לסוף השנה ובהמשך לבחון את השפעת המהלכים ולפעול בהתאם.

אירועים משמעותיים קרובים

28.7: פרסום נתוני צמיחת התוצר הרבעוניים

01.08: מדד מנהלי הרכש ענף הייצור

אירופה –

שער האירו ממשיך להסחר ברמת היסטוריות נמוכות גם לאחר העלאת ריבית אגרסיבית של 0.5%. בהמשך למאבק בין רוסיה ואירופה ולאחר חידוש חלקי של זרימת הגז בצינור נורד – סטרים 1, רוסיה הורידה בצעד חד צדדי את הזרמת הגז צעד אשר הוביל לעליות משמעותיות במחירי הגז הפחם והדלקים. ההשפעות של אי הזרמת גז פתאומית על אירופה כולה ועל הכלכלה הגרמנית בפרט, המהלך גרר לאחדות משאבים ולהנהגת מדיניות משותפת לקיצוץ השימוש ב 15% בקרב מדינות האיחוד כולל במדינות בעלות עודף אנרגטי. המהלך הרוסי הפתיע רבים שכן הערכה השלטת הייתה כי לרוסיה תלות ביצוא אנרגיה מה שימנע פגיע בסקטור יצוא זה. ההחלטה הרוסית הינה הרסנית לאירופה ותגרור בטווח הקצר לעלייה חדה במחירי החשמל בגרמניה. בכדי להתמודד עם ההשלכות החלו בצעד נואש לנסות להפעיל את מפעלי מבוססי הפחם והאנרגיה הגרעינית, אך צעד זה עשוי לקחת כמה חודשים. רוסיה מנגד החלה כבר לבנות את צינור הגז החדש של לכיוון סין, ומייצאת דלק במחיר מוזל להודו. צעד נוסף שהרוסים מבצעים הוא שחרור של חיטה למצרים ומדינות אפריקה דרך אוקראינה בכדי לחזק את מעמדה ואת תלות המדינות בה. הכנסות רוסיה עם העלייה במחירי האנרגיה מפצות את רוסיה על הירידה בנפח היצוא מהלך הגורר לשחיקת אפקט הסנקציות האירופאיות על רוסיה בטווח הקצר אולם ככל שתכנס רוסיה לחורף ויחלוף זמן העדר חלפים והסנקציות התקיפות צפויות לפגוע קשות ברוסיה.

אירועים משמעותיים קרובים

- 29.07 – פרסום נתוני צמיחת התוצר ונתוני האינפלציה לחודש יולי

- 01.08- פרסום נתוני התעסוקה

ישראל –

תנועות הון מצד משקיעים זרים לשוק ההון הישראלי למניות ולאג"ח ובכלל זה תנועה מוגברת של משקיעים במסגרת ה WGBI קרן אג"ח בינלאומית שישראל משולבת בה, תרמו להתחזקות השקל. סמני האטה וציפיות לירידה להיקף צעדי הבנקים המרכזיים במלחמתם באינפלציה תורמים להתאוששות בשוק ההון הצופה כי הבנקים המרכזיים יפעלו במשנה זהירות מתוך חשש של גלישה למיתון בשנת 2023. על רקע התאוששות המטבעות אל מול הדולר לצד מגמה חיובית בשוקי המניות התאושש השקל והתחזקת מרמת ה 3.55 אל עבר רמת 3.41 ₪ לדולר. אין שינוי בהערכתנו לפיה שער הדולר מגיב בכבדות לתנודות בבורסה האמריקאית ולביקוש הזרים לאג"ח שקלי. התאוששות במדדי המניות בזירה הגלובלית תרמה לצמצום הביקוש למט"ח כאשר המוסדיים במסגרת פעילות הגידור שבו למכור מטבע זר. עד כה פעילות המוסדיים עם קריסת שערי המניות והעלייה בריבית הדולר תרמה ל"רכבת ההרים" וגררה לפיחות מהיר בשקל אשר נחלש לעבר רמת 3.53-3.56 ₪ לדולר. העלאות הריבית בארצות הברית בשיעור של 0.75% ביוני וביולי והצפויה להמשך בשלוש העלאות נוספות עד לסוף השנה. להערכתנו הריבית תועלה בצמוד לנתוני הצמיחה והתעסוקה כאשר לאור רצף הנתונים והאירועים והציפייה לרמת מחירים גבוהה בשוקי האנרגיה יידרשו הבנקים לפעול ולבצע העלאה בשיעור של מעל ל- 1% עד לסוף השנה לעבר 3.4% כבר לפני סוף השנה, מהלך התומך בעליית התשואה באגרות החוב ל-10 שנים. עד כה החשש מגלישה להאטה בפעילות הכלכלית הגלובלית גררה לעודפי ביקוש לאג"ח ולירידת התשואה לעבר 2.75%. כפי שפירטנו – העלייה בתשואת האג"ח ל 10 שנים אל מעל לרמת ה-3% צפויה לפגוע בשוק המניות האמריקאי ולעודד את הביקוש המוסדי בארץ לדולר במסגרת ה"טייס האוטומטי" לצמצום החשיפה המטבעית והתאמת היקף הגידור לשווי ההשקעות. נציין כי בשלב הנוכחי הצירוף של נתוני כלכלה עדיפים ופער הריביות החיובי של הדולר אל מול המטבעות המרכזיים תומך בחוסנו של הדולר אל המטבעות המרכזיים אולם הרעה בנתוני הצמיחה והתעסוקה הצפויים בקרוב עשויים לעודד את צמצום ההחזקה בדולר.

בישראל – בנק ישראל צפוי לפעול ולשמר את פער הריבית החיובי של הדולר אל מול השקל, הבנק צפוי לעלות את הריבית בישיבתו ב 22/8 במינימום 0.25% לעבר 1.50%. הבנק אותת על כוונתו להמשיך לעלות את הריבית בשנה הקרובה בעוד 1.25% לעבר רמת 2.75%. כפי שפרטנו בעבר, על רקע החשש הגובר מהתפרצות אינפלציונית המתייצבת מעל ליעד בנק ישראל של 1-3% הבנק צפוי לפעול במהירות ובשיעור גבוה מבעבר במאבקו באינפלציה באמצעות העלאת ריבית השקל. העובדה שמרכיב מרכזי בעלייה במדד נובע מהנסיקה במחירי הדלקים עשוי לגרור את בנק ישראל לפעולה מתונה של העלאת ריבית ב- 0.25% בעוד בתנאים רגילים הפריצה של יעד הממשלה והתייצבות המדד מעל לרמת ה 4% תומכת בהעלאה של 0.5%. בספטמבר לא תתקיים ישיבה של הועדה המוניטרית.

נשוב ונציין כי עד להתייצבות האינפלציה בארצות הברית דבר הצפוי לא לפני הרבעון הרביעי 4Q 2022, רכבת ההרים של שער הדולר אל מול השקל עשויה להמשך. הדולר עשוי להערכתנו לשוב ולהתחזק אל עבר רמת 3.53-3.57 שקל לדולר. אולם נדגיש כי רמת היעד לטווח ארוך תומכת בהחלשות משמעותית בשער הדולר – דהיינו בשקל חזק. להערכתנו בטווח הקצר הדולר ינוע בתחום 3.32 – 3.56 ₪ לדולר תחום רחב המושפע מתנועות ההון לשוקי המניות ולאפקט נתוני הצמיחה.

.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי