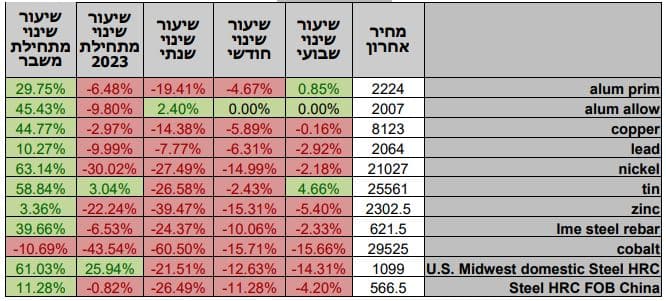

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

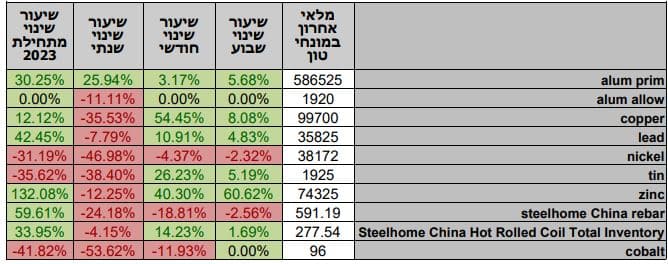

טבלת מלאים

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים התנהל במגמה מעורבת. בתום יום המסחר של 30.05 מדד הדאו ג'ונס עמד ברמת 33,042.78 נק', ירידה בשיעור של 0.2% לעומת שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 14,354.99 נק' עליה בשיעור של 0.4%, לעומת שבוע שעבר ומדד ה- S&P 500 סגר ברמת 4,205.52 נק', סביב רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 7,522.07 נק', ירידה בשיעור של 1.4% לעומת שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 15,908.91 נק', ירידה בשיעור של 0.5% לעומת שבוע שעבר.

ארצות הברית –

החל מסוף השבוע החולף ועד אמש הגיעו בבית הנבחרים ובממשל להסכמות בנוגע לתקרת החוב ומניעת קריסת שוק החוב והמשק היה ותידרש פריצת תקרת החוב, דבר אשר גרר מגמה חיובית בשווקים. עם זאת יש צורך להעביר את ההסכמות בבתי הנבחרים, צעד אשר צפוי להתקיים ולהרגיע את השווקים. ראוי לציין שבעת שהכלכלה האמריקאית נכנסת להאטה ואין ביכולת הממשל להגדיל הוצאות ותמיכות ממשלתיות במידת הצורך, במידה והכלכלה האמריקאית תיכנס למיתון, לממשל האמריקאי יהיה קשה לחלץ את הכלכלה ממנו בעקבות הסיכומים אליהם הגיעו.

בנתונים אשר פורסמו השבוע ובהם נתוני הוצאות הצרכנים עלו מעבר לתחזית ושוכנים ברמת 0.8%, נתון המראה שהצריכה ממשיכה להראות חוזקה בעקבות שוק עבודה הדוק ועלייה ברמות השכר. כמו כן, נתוני הכנסות הפרטים הראו על מגמת עלייה בהתאם לצפי של 0.4%, נתון המראה על המשך עלייה בשכר ובהכנסות שונות של הפרטים ותורם לביקושים חזקים בכלכלה.

שוק העבודה האמריקאי ממשיך להראות סימני חוזקה כאשר מנגד מספר המשרות הפתוחות גדל משמעותית לעבר 10.103 מיליון משרות, גבוה משמעותית מצפי של 9.375 מיליון משרות.

כעת השווקים מתמחרים בהחלטת הריבית הקרובה ביוני העלאה נוספת בסיכויים של כ-70%, לאחר שבתחילת השבוע על פי השווקים 60% ציפו להעלאה נוספת. דבריהם של 2 מחברי ועדת השוק הפתוח (FOMC) בדבר הצורך להמתין טרם ביצוע העלאה נוספת בריבית, גרר לירידה בתשואות האג"ח.

מאורעות חשובים

- 06: מדד ISM למגזר היצרני

- 06: נתוני אבטלה

- 06: מדד ISM למגזר השירותים

אירופה –

בשבוע החולף פורסמו נתוני האינפלציה של מדינות מרכזיות באיחוד האירופי אשר הראו שהאינפלציה ממשיכה להתקרר ברוב המדינות, עם זאת אינפלציית השירותים אינה מראה סימני התקררות.

לפי מחלקת המחקר של הבנק המרכזי האירופי ה-ECB, החששות סביב קריסת בנקים בארה"ב עדיין קיימות. בנוסף על פי הדו"ח קיים פוטנציאל לירידות חדות בשווקים הפיננסים בעקבות בעיית הנזילות בשווקים אשר עשויה להמשיך בהמשך השנה. האירו ממשיך להחלש על רקע הרעה בנתוני ביקושי המנהלים והצפי כי יידרש עוד זמן לא מבוטל עד אשר תסתיים תוכנית העלייה בריבית והאינפלציה תבלם.

מאורעות חשובים

- 06: פרסום נתוני האינפלציה באיחוד האירופי לחודש מאי + פרסום נתוני האבטלה לחודש אפריל

ישראל –

הרפורמה השיפוטית ממשיכה להיות הגורם המרכזי אשר גורר לתחושת אי וודאות ואשר מוביל את התנודות החדות בשערי החליפין. שער הדולר התייצב בטווח 3.70-3.76 בהמתנה לתוצאות שיחות הגישור בבית הנשיא. העדר הנפקות, EXITES וגיוסים משמעותיים מצמצם את היצע המט"ח ומנגד הטייס האוטומטי של המוסדיים ממשיך לקבוע את הטון. להערכתנו, בשבוע הקרוב ההכרעה בנושא הועדה לבחירת שופטים עשויה להראות את הכיוון של הרפורמה המשפטית, ולפי ההתנהלות בנושא השווקים עשויים להגיב. במידה והקואליציה תמשיך בחקיקה חד צדדית ללא הסכמות, השקל עשוי להמשיך במגמת ההיחלשות לעבר 3.8 שקל לדולר ויותר.

כפי שכתבנו בעבר להערכתנו "רכבת ההרים" בשער הדולר עשויה להמשך והתנודתיות בשערים בעקבות חששות המשקיעים מעתיד המחלוקות באשר לרפורמה השיפוטית. מהלך העשוי לשוב ולתמוך בתנודות שערים כפועל יוצא של פעילות ערה מצד המבקשים לצמצם את חשיפתם לשקל.

בזירה המקומית – משקל המוסדיים במסחר המטבעי גבוה ולכן במקרה של העלאת ריבית נוספת בארה"ב אשר תגרור לחולשה בשוקי המניות, הדבר עשוי לגרור לתנועת ביקושים לדולר ולפיחות השקל. תנועת הדולר אל מול המניות, מלמדת על מבנה תנועה בקורלציה שלילית בין שער הדולר/₪ לשערי המניות בארה"ב, כפי שנמצאה במהלך השנה שחלפה כאשר המניות עלו הדולר נחלש וכאשר המניות ירדו הדולר התחזק.

ההסבר לתופעה האמורה לעייל, טמון במשקלם הגבוה של המוסדיים במסחר המקומי, מהיקפו הגדול של תיק ההשקעה של המוסדיים בחו"ל אשר גורר לפעילות בהיקפים משמעותיים בשוק הדולר/שקל ותורם לתנודות השערים, לדעתנו המהלך צפוי להמשך גם בשנה הנוכחית. מנגד נציין כי מהלך של הסדרת משבר הרפורמה השיפוטית צפוי לתמוך בייסוף מהיר וירידה שע"ח לעבר רמת 3.5 ₪ לדולר.

כפי שכתבנו רבות, רמת הריבית הגבוהה וההאטה בפעילות הכלכלית טרם באו לידי ביטוי משמעותי בנתוני החברות במכירות וברווחיות. לאחרונה דוחות בנקים זרים מלמדים על הקשיים בפירעון אשראי מצד לקוחות לצד חברות שהחלו להפחית תחזיות משום הכנה לקראת ההשפעה הצפויה. מנתוני חברות עולה כי נתוני החברות מורים על שיא בגיוס הון בשנת 2023. חברות רבות מצוידות במלאי מזומנים מספק כך שאינן נזקקות לגיוס הון משמעותי בטווח המיידי לצורך ביצוע תוכניות ההשקעה ולפעילותם. הדבר תורם לרגיעה יחסית בשלב הנוכחי בשוקי ההון גם בשעה שהריבית גבוהה.

כפי שפירטנו בעבר, תנועת הדולר עד כה תואמת את התחום עליו פירטנו בסקירתנו השנתית כתחום התנועה לשער הדולר 3.30-3.80 אולם לאור הרפורמה השיפוטית המתוכננת ומגמת יציאת משקיעים זרים מהלך הגורר לצמצום היקף היצע המט"ח כמו גם הביקוש של הסקטור הפרטי הפועל להוצאת הון לחו"ל תורמים לעודפי ביקוש ולפיחות השקל אל מעבר לרמות להן הורגלנו בשנים האחרונות.

להערכתנו לשנת 2023, ריבית הדולר תתייצב בקרבת רמת 5.25% ובקרבת רמה זו תשכון עד לקראת הרבעון הרביעי של השנה. מועד בו גובר הסיכוי להערכתנו לצעדי הקלה, עידוד והרחבה בשל המשבר הכלכלי המתמשך. מהלך של איתות על הצורך/כוונה להפחתת ריבית הדולר, האפשרי בקרבת הרבעון האחרון של שנת 2023, יהא משום סמן לתנועה משמעותית של עליות בשוק המניות ובמקביל יתמוך בהצע מט"ח בזירה המקומית.

כאמור, להערכתנו גם ריבית הבסיס בישראל תמשיך לעלות לעבר – 5.25% בשלבים, בישיבה הקרובה של הוועדה המוניטרית של בנק ישראל (10 ביולי 2023) צפויה העלאה ב 0.25%. המשך פיחות השקל והעלייה בשער הדולר צפוי לתמוך בהעלאה נוספת כבר בעתיד הקרוב. מנגנון התמסורת מלמד כי פיחות השקל ב- 1% יגרור לעלייה של האינפלציה בשיעור של 0.2%. על רקע משבר הרפורמה השיפוטית בתקופה של אי וודאות ביטחונית פוטנציאל הפיחות גדל עם הירידה ברף הרגישות. בנק ישראל אפשר ויידרש לפעול לבלימת בריחת הון ונסיקת האינפלציה מצב שיגרור לעלייה בריבית השקל בהתאם להתפתחות בשוק ההון המקומי והגלובלי.

עד כה בבנק ישראל שמרו על פער ריבית חיובי אל מול הדולר אולם במקרה קיצון כצעד חרום בבנק עשויים לשוב ולעלות את ריבית השקל מעבר לרמת ריבית הדולר. בנק ישראל מודע לכך שחולשת השקל תורמת ללחצים האינפלציוניים ותקזז חלק מההשפעה החיובית של ירידת מחירי האנרגיה. להערכתנו העלייה במחירי מוצרים ושירותים כחשמל, מים, ארנונה ומזון אף שהוכרזו מהלכים להפחתת העליות הרי שהפיחות המהיר בשקל פוגע במהלכי ההוזלה הצפויים.

לסיכום – אין שינוי בהערכתנו, לדעתנו העלייה שבוצעה בריבית הדולר תפגע ברווחי החברות ותגרור להתאמה לפגיעה בשוק המניות בארה"ב בדגש על שחיקת מכפילי הרווח. חולשת שוק ההון תיגרור מוסדיים בישראל לצד גופים החוששים מאפקט בריחת ההון עם הפגיעה בהפרדת הרשויות ובשלטון החוק והחשופים לדולר/שקל לצמצם את חשיפתם באמצעות רכישת מט"ח. מהלך זה יגרור לתנודות שערים ואף לפיחות השקל והתחזקות הדולר לרמות חדשות.

על רקע הציפייה כי טרם מוצה פוטנציאל ההאטה הכלכלית הגלובלית של שנת 2023, אף שהתחזית רואה פוטנציאל להאטה מתונה מהציפייה המוקדמת, הרי שהדבר יתמוך במיתון צעדי הבנקים המרכזיים במלחמתם באינפלציה. לדעתנו במבט לרבעון 4Q של שנת 2023, מוקדי הכוח המרכזיים בביקוש לדולר אל מול השקל יהיו מאותגרים ואף עשויים להיחלש והשקל עשוי לשוב ולהתחזק. בזירה המקומית סוגיות פוליטיות, מעמד מערכת המשפט וההסלמה בזירה הבטחונית עשויים לרכז עניין רב ולתמוך באי הוודאות ובאי היציבות בשוק המטבע המקומי.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 30.05 ברמת 3,644.7 נק', ירידה בשיעור של 0.3% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 30.05 עמד המחיר על רמת 8,123 דולר לטון, ירידה בשיעור של 0.2% לעומת הרמה בשבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב 30.05 עמדו המלאים על 99,700 טון, עליה בשיעור של כ-2.0% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 30.05 עמד על 2,302 דולר לטון, ירידה בשיעור של 1.8% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 30.05 עמדו המלאים על 74,325 טון, ירידה בשיעור של 0.3% לעומת הרמות בשבוע שעבר.

– NICKEL מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה –30.05 עמד המחיר על 21,027 דולר לטון, ירידה בשיעור של 0.6% לעומת שבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 30.05 עמדו המלאים על רמת 38,172 טון, ירידה בשיעור של כ- 1.4% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 30.05 עמד על 2,224 דולר לטון, ירידה בשיעור של 0.6% לעומת שבוע שעבר. רמת מלאי האלומיניום עמדה ב- 30.05 על רמת 586,525 טון, עליה בשיעור של 1.2% לעומת שבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.