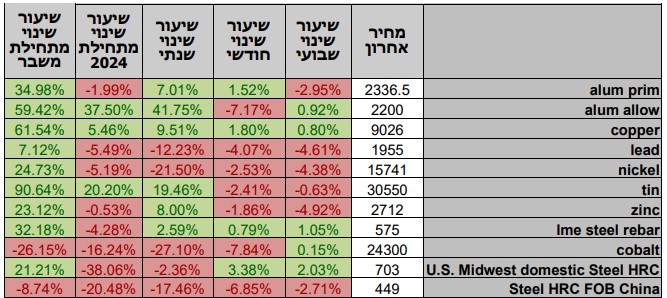

טבלת מחירי מתכות

*המחירים במונחי דולר לטון

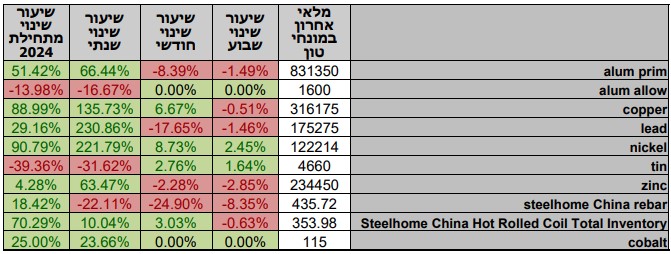

טבלת מלאים

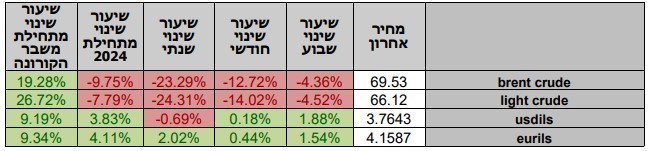

שערי דלקים ומטבעות נבחרים

במהלך השבוע החולף, המסחר בשווקים הפיננסיים הגלובליים התנהל במגמה מעורבת. חולשת שוק המניות לצד ההסלמה הביטחונית הזניקו את שער הדולר אל עבר רמת 3.77 ₪ לדולר אולם, הצע מט"ח מצד יצואנים בלם את מגמת הפיחות וגרר ליסוף השקל. בתום יום המסחר של ה – 10.09 מדד הדאו ג'ונס עמד ברמת 40,737 נק', עליה בשיעור של 1.00% לעומת רמות הסגירה של שבוע שעבר, מדד הנאסד"ק 100 נסחר ברמת 18,829 נק', עליה בשיעור של 2.20% לעומת רמות הסגירה של שבוע שעבר, מדד ה- S&P 500 סגר ברמת 5,495 נק', עליה בשיעור של 1.60% לעומת רמות הסגירה של שבוע שעבר. מדד הפוטסי 100 האנגלי נסחר ברמת 8,206 נק', עליה בשיעור של 0.30% לעומת רמות הסגירה של שבוע שעבר, מדד הדאקס הגרמני נסחר ברמה של 18,266 נק', ירידה בשיעור של 0.20% לעומת רמות הסגירה של שבוע שעבר.

ארצות הברית –

המגמה השלילית בשווקים מעט נבלמה אך המדדים המרכזיים בארצות הברית סגרו שבוע שלילי בהובלת הירידות של חברות האנרגיה. נתוני התעסוקה לחודש אוגוסט אשר פורסמו מאותתים ששוק התעסוקה עדיין הדוק. בחודש אוגוסט נוספו 142 אלף משרות נתון נמוך מהתחזית אך גבוה מהחודש הקודם. במקביל שיעורי האבטלה לחודש אוגוסט ירדו לרמת 4.2% לאחר עליה לעבר 4.3% דבר אשר הוביל לדאגה בשווקים. מדד רכש מנהלים בסקטור השירותים PMI ממשיך להראות על מגמת התרחבות בניגוד לרכש מנהלים בסקטור ענפי התעשייה ושוהה ברמת 51.5.

חודש ספטמבר ידוע בתור חודש אשר בכ 80% מהמקרים מסתיים עם תשואה שלילית, עד כה מתחילת ספטמבר המדדים המובילים מורים על ירידות שערים.

מדד המחירים לצרכן לחודש אוגוסט עלה ב-0.2% בהתאם לתחזית ובמונחים שנתיים עלה המדד ב-3.5% עליה מתונה מהצפי. מנגד מדד הליבה במונחים חודשיים עלה ב0.3% נתון גבוה מתחזית של 0.2%. זו ירידה חמישית ברציפות במדד, כפי שקרה במדדים האחרונים מחירי האנרגיה נתונים במגמת ירידה והם אשר משכו את המדד לתוך טווח יעד כאשר מדד האינפלציה ללא אנרגיה עדיין שוכן מעל לטווח היעד של 2%.

כאמור נתוני חולשת הביקושים מסין בעקבות החולשה הפוקדת את ענף הבנייה, גוררים לירידה במחירי המתכות, האטה זו תורמת לירידת מחירי האנרגיה שכן הכלכלה הסינית צרכנית האנרגיה הגדולה בתבל נדרש לפחות אנרגיה מהלך המשפיע על הביקושים ורמות המחירים. במקביל חוסר ההסכמות בקרב חברות ארגון אופ"ק + באשר למדיניות אי הגדלת ההיצע תורמת לירידות במחירי האנרגיה. מחיר חבית דלק מסוג WTI ירדה אל מתחת לרמת 70 דולר ושוהה ברמת 67 דולרים לחבית, ואילו חבית דלק מסוג הים הצפוני BRENT שוהה ברמת שפל של 70 דולרים לחבית.

נתוני התעסוקה ציננו את הציפיות למהלך אגרסיבי וכעת חלוקות הדעות באשר להערכה מה יהיה שיעור הפחתת הריבית מצד הבנק המרכזי בארה"ב בישיבתו החודש (18/9) הערכה כי ריבית הדולר תופחת בטווח של 0.25% – 0.50% וכי עד לסוף השנה ריבית הדולר תורד בעוד 0.25%. בכך פועל הבנק לעידוד הפעילות הכלכלית. המהלך מאותת כי בבנק המרכזי גובר החשש כי לצד התיצבות האינפלציה קיים חשש מגלישה להאטה כלכלית וראוי להקדים ולפעול להרחבה מוניטרית לעידוד הפעילות הכלכלית.

אירופה –

נתוני האינפלציה המתפרסמים באירופה ממשיכים לשהות בתוך טווח היעד, כאשר מדד המחירים לצרכן לחודש אוגוסט עלה בשיעור של 2.2% בהתאם לתחזית. הבנק המרכזי האירופי שואף להגיע לרמת 2% אינפלציה, עם זאת הבנק צפוי להפחית את ריבית הבסיס במהלך ההחלטות הקרובות.

שחיקת מחירי האנרגיה תרמו לירידת המדדים ב- 3% אל מול עלייה של 1.2% שנרשמה בחודש יולי, ירידת מחיר האנרגיה תרמה לירידת המדד מטה, מנגד בענפי השירותים האינפלציה ממשיכה לשהות ברמות גבוהות ובחודש אוגוסט רשמה עלייה ב 4.2%. לאחר פרסום נתוני האינפלציה, נחלש שער האירו מול הדולר לעבר רמת 1.1050 לאחר שכבר נסחר בקרבת 1.1150.

בהחלטת הריבית הקרובה צפוי הבנק המרכזי האירופי הECB לשוב ולהפחית את הריבית ב-0.25% לעבר רמת 3.5%.

בבריטניה שיעורי האבטלה לחודש יולי שוהים ברמת 4.1% נתון המראה על שוק עבודה הדוק, עם זאת במקביל הכלכלה הבריטית לא צמחה כלל בחודש יולי, נתון נמוך מתחזית לצמיחה בשיעור של 0.2%. בנוסף זהו חודש שני ברציפות שצמיחת הכלכלה הבריטית ללא שינוי, הערכה כי ריבית הליש"ט תופחת החודש (19/9) בשיעור של 0.25%.

ישראל –

רכבת ההרים בשער הדולר/שקל ממשיכה לדהור. אמירות ניציות מצד פוליטיקאים ובכירים ושילוב של ירידות משמעותיות בבורסות בארצות חו"ל אשר שחקו את שווי תיק ההשקעות של הגופים המוסדיים, גררו לצורך לבצע התאמות בין תיק ההגנות לתיק הנכסים באמצעות רכישת מט"ח. גורמים אלה מגדילים את הביקוש לדולר והובילו להחלשות השקל לעבר רמת 3.78 שקל לדולר בשיא והתייצבות ברמת 3.76 שקל לדולר.

כפי שכתבנו בעבר להערכתנו ללא עסקת חטופים בטווח הקצר פוטנציאל הייסוף מוגבל, וכי השקל עשוי להמשיך להיחלש אל עבר רמת 3.80 שקל לדולר. כמו כן, בעקבות אי הוודאות הבטחונית הנובעת מחוסר וודאות בנוגע לעסקת חטופים, והחשש מהסלמה ביטחונית והידרדרות המערכה מול חיזבאללה ואף שאלת התגובה האירנית ועוצמתה תורמים לפוטנציאל התנודתיות בסביבה בה פוטנציאל הייסוף מוגבל. רכבת ההרים בשער הדולר/שקל במבט לטווח הקצר עשויה להמשך ולנוע בטווח שערים רחב של 3.62 – 3.93 שקל לדולר.

לפי משרד האוצר הגירעון המצטבר ב-12 החודשים האחרונים גדל בכ-0.3% נקודות האחוז ועמד על כ- 8.3%. הגירעון החודשי עמד על כ-12.1 מיליארדי שקלים, בהשוואה לחודש אוגוסט אשתקד שהסתיים בגירעון של כ-5.7 מיליארדי שקלים. מתחילת השנה נרשם גירעון מצטבר של כ-84 מיליארדי שקלים. בעקבות שינוי בהתפלגות ההוצאות השוטפות והוצאות המלחמה, הגידול בגירעון צפוי להימשך עד לסוף הרבעון השלישי של השנה ולאחר מכן צפויה מגמת ירידה בגירעון בהינתן תרחיש הייחוס המרכזי.

כפי שכבר כתבנו מדד המחירים לצרכן (CPI) בישראל רשם בחודש יולי עלייה בשיעור של – 0.6%, ובמונחים שנתיים עלה המדד ב3.2%. עליות מחירים בולטות נרשמו במחירי פירות וירקות 3.2%, תרבות ובידור 1.8% דיור ותחזוקת הדירה שעלו ב-0.8%. נתונים אשר מקשים על בנק ישראל לבצע הפחתת ריבית נוספת על אף הפחתות הריבית צפויות באירופה ובארצות הברית.

מדו"ח בנק ישראל ניתן ללמוד כי פעילות תושבי חוץ בדגש על מוסדות פיננסים זרים התרחבה ברבעון השני במיוחד בעקבות הגידול החד בעסקאות "סוופ" לצורך מימון הפעילות המקומית בשקלים ולאחר שביצעו רכישות מט"ח גדולות לצורך צמצום החשיפה המטבעית לשקל. במהלך השנה חשיפת הגופים המוסדיים למט"ח גדלה וכעת הגיע ל-23.6% וכמעט 160 מיליארד דולר. התנודתיות בבורסות בחול משפיעות על התנודות בשער הדולר שקל, כמו כן רגיעה בזירה הביטחונית עשויה לתמוך בהחלטת המוסדיים לשוב ולהוריד את חשיפתם אל מתחת לרף ה- 20% מהלך אשר יגרור להיצע מט"ח וייסוף משמעותי בשקל.

כפי שפרטנו בעבר, הסדר בטחוני/מדיני בזירה הדרומית צפוי להשפיע במישרין על רגיעה בזירה הצפונית ולתמוך בתהליך התאוששות בפעילות הכלכלית. ההרעה בנתוני המקרו צפויה לפגוע בדירוג האשראי של ישראל, בעלויות גיוס ההון ולגרור לשינוי במדיניות הממשלה אשר יתמוך בהעלאת מיסים [מע"מ ועוד] לצד ביטול הטבות. מהלכים אלו ישפיעו על רמת הביקושים וימתנו את תהליך ההתאוששות. נדגיש כי הפחתת דירוג האשראי ועימה העלייה ברמת הסיכון הנגזרת למשקיעים במשק הישראלי מיקרת את עלויות המימון וגורעת נתח משמעותי מתקציב המדינה. חובות הממשלה צפויים להשפיע לאורך זמן על תקציב המדינה ועל הביקושים המקומיים, כאשר מימון החובות נוגס חלק נכבד מעוגת התקציב.

להערכתנו במבט לטווח הבינוני, העלייה בהיקף החשיפה המטבעית של הגופים המוסדיים לצד יציאתם של משקיעים זרים מעלה את הפוטנציאל לתנודות שערים. רגיעה ביטחונית צפויה לדעתנו לתמוך בייסוף השקל לעבר רמת 3.60 ₪ לדולר ואף פחות ומנגד התרחבות המערכה בחזית הצפונית, תזניק את הדולר לעבר רמת ה 4 ₪ לדולר. רכבת ההרים עשויה לנוע בטווח 3.55 – 3.96 ₪ לדולר. כאשר בקרבת רמת 3.86 צפויים היצעיי מט"ח משמעותי.

לסיכום, כפי שכתבנו בעבר, להערכתנו בטווח הקצר, פוטנציאל התחזקות השקל מוגבל, בין היתר על רקע נתוני העבר, כאשר גורמים שהובילו להיחלשות השקל לפני אירועי ה- 7 באוקטובר והלחימה שבאה בעקבתם, טרם חלפו ולצידם שוכן החשש מהתרחבות הלחימה, חולשת נתוני המקרו והשלכות השינויים בשוקי ההון בדגש על שוק המניות בארה"ב משפיעים על פעילות המוסדיים, גורמים אלו עשויים לתמוך בהמשך התנועה בתחום שערים רחב ואף בפיחות מחודש של השקל במסגרת הסלמה ביטחונית בתנועה אל עבר רמת הקיצון ערב המלחמה בקרבת רמת 3.86 שקל לדולר (לעבר הרמות ערב 7 באוקטובר) ויותר.

שוק המתכות

מדד ה- LME בבורסת המתכות בלונדון עמד בסיום יום המסחר ב 10.09 ברמת 3,876 נק', ירידה בשיעור של 0.10% לעומת רמות הסגירה של שבוע שעבר.

COPPER – מחיר הנחושת עלה במהלך שבוע המסחר, כאשר בתום יום המסחר של ה- 10.09 עמד המחיר על רמת 9,026 דולר לטון, עליה בשיעור של 0.30% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב-10.09 עמדו המלאים על 316,175 טון, ירידה בשיעור של כ-0.40% לעומת הרמות בשבוע שעבר.

ZINC – מחיר האבץ ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 10.09 עמד המחיר על 2,712 דולר לטון, ירידה בשיעור של 0.20% לעומת הרמה בשבוע שעבר. רמת המלאים ירדה במהלך השבוע, כאשר ב- 10.09 עמדו המלאים על 234,450 טון, ירידה בשיעור של 1.70% לעומת רמות הסגירה של שבוע שעבר.

– NICKEL מחיר הניקל ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 10.09 עמד המחיר על 15,741 דולר לטון, ירידה בשיעור של 1.00% לעומת רמות הסגירה של שבוע שעבר. רמת המלאים עלתה במהלך השבוע, כאשר ב-10.09 עמדו המלאים על רמת 122,214 טון, עליה בשיעור של כ- 0.40% לעומת הרמות בשבוע שעבר.

ALUMINIUM PRIM – מחיר האלומיניום ירד במהלך שבוע המסחר, כאשר בתום יום המסחר של ה – 10.09 עמד על 2,337 דולר לטון, ירידה בשיעור של 0.20%. רמת מלאי האלומיניום ירדה במהלך השבוע, כאשר עמדה ב- 10.09 על 831,350 טון, ירידה בשיעור של 0.30% לעומת רמות הסגירה בשבוע שעבר.

לגרפים של מחירי הסחורות לחץ כאן

מדדי תובלה ימית, אבץ, בדיל, ניקל, עופרת, אלומיניום (PRIM), אלומיניום (ALLOY), קובלט, נחושת, פלדה, פלדה (REBAR), נירוסטה, ליתיום ודלק גולמי

אין לראות במידע המופיע באתר משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קבוצת פריקו ו/או חברות קשורות ו/או בעלי עניין, ו/או עובדים ו/או נושאי משרה בכל אחד מאלו, עשויים להיות בעלי עניין בניירות הערך והנכסים הפיננסיים המוזכרים באתר.

בדבר פרטים נוספים באמור לעייל ניתן לפנות למשרדינו בטלפון : 036167070

סקירות שוק ומידע נוסף בנושא מכשירים פיננסיים ניתן למצוא באתר פריקו http://www.prico.com

אין במסמך זה משום הצעה ו/או יעוץ ו/או המלצה כל שהיא לביצוע ו/או אי ביצוע עסקה כל שהיא

למתעניינים, יש לפנות לדסק אנליסטים לקבלת מידע ופרטים נוספים

ט.ל.ח.

המידע דלעיל מיועד לעיונו ולשמושו הבלעדי של המנוי אין למוסרו לאחר ו/או להעתיקו בכל דרך שהיא

כל הזכויות שמורות (c)

.